Код вычета 620 для кода дохода 4800

Содержание:

- Вычеты в размерах, предусмотренных статьей 217 Налогового кодекса Российской Федерации

- Какие еще могут быть иные доходы?

- Код дохода 4800: расшифровка

- К каким доходам нельзя применять код 4800

- Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

- Если код 4800 ошибочный

- Код для вычета — не 4800

- Код дохода 4800 — что это, расшифровка «иных расходов»

- Значение 4800 кода – что же это?

- Как заполняется справка 2-НДФЛ

- Какие суммы однозначно не следует включать в код 4800

- 2 НДФЛ выдается за какой период

- Другие коды 2-НДФЛ

- Компенсация При Увольнении По Соглашению Сторон Код Дохода Ндфл 2021

- Какие суммы однозначно не следует включать в код 4800

- Справка 2-НДФЛ о доходах

Вычеты в размерах, предусмотренных статьей 217 Налогового кодекса Российской Федерации

| Код вычета 501 | Вычет из стоимости подарков, полученных от организаций и индивидуальных предпринимателей |

| Код вычета 502 | Вычет из стоимости призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления |

| Код вычета 503 | Вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту |

| Код вычета 504 | Вычет из суммы возмещения (оплаты) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом |

| Код вычета 505 | Вычет из стоимости выигрышей и призов, полученных на конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг) |

| Код вычета 506 | Вычет из суммы материальной помощи, оказываемой инвалидам общественными организациями инвалидов |

| Код вычета 507 | Вычет из суммы помощи (в денежной и натуральной формах), а также стоимости подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны |

| Код вычета 508 | Вычет из суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка |

| Код вычета 509 | Вычет из суммы доходов, полученных работниками в натуральной форме в качестве оплаты труда от организаций сельскохозяйственных товаропроизводителей, определяемых в соответствии с пунктом 2 статьи 346.2 Налогового кодекса Российской Федерации, крестьянских (фермерских) хозяйств в виде сельскохозяйственной продукции их собственного производства и (или) работ (услуг), выполненных (оказанных) такими организациями и крестьянскими (фермерскими) хозяйствами в интересах работника, имущественных прав, переданных указанными организациями и крестьянскими (фермерскими) хозяйствами работнику <5> |

| Код вычета 510 | Вычет в сумме уплаченных работодателем страховых взносов за работника в соответствии с Федеральным законом 30.04.2008 N 56-ФЗ “О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений” <4>, но не более 12000 рублей в год |

Какие еще могут быть иные доходы?

Организация, нуждающаяся в квалифицированных кадрах, готова принимать на работу специалистов, проживающих в других местностях. При этом руководители часто даже оплачивают кандидатам на должность проезд на собеседование и другие расходы, с ним связанные. Переезд сотрудника к новому месту работы налогом не облагается. Но кандидат не является сотрудником, поэтому возмещение по предъявленным проездным документам, счету из гостиницы является налогооблагаемым доходом. Кода для него в перечне не предусмотрено, поэтому в справке сумму следует отображать как иные доходы по коду 4800. Организация обязана удержать и перечислить подоходный налог с иного дохода. Здесь возможны два варианта:

- Кандидат сам купил проездные билеты, оплатил проживание, сдал документы в организацию для возмещения.

- Билеты на проезд приобретались и гостиница оплачивалась самой организацией.

В первом случае проблем возникнуть не должно: начислив возмещение, бухгалтер удержит с него НДФЛ и перечислит в бюджет. Во втором случае удерживать налог не с чего. Хотя доход, несомненно, получен, но в такой форме, что удержание невозможно. В этом случае не позднее февраля будущего года организация, основываясь на требовании Налогового кодекса, обязательно должна поставить инспекцию в известность о препятствии к удержанию налога.

Бывают ситуации, когда во время налоговой проверки инспекторы относят на код 4800 некоторые суммы. Это доходы, которые не должны входить в облагаемую базу согласно статье 217, но из-за отсутствия или неправильного оформления соответствующих документов (нет договора, отсутствуют справки, подтверждающие статус налогоплательщика и др.) не принимаются проверяющими в таком качестве. Их могут отнести к иным доходам (код доходов по 2-НДФЛ — 4800) и удержать налог, а также начислить пеню или штраф.

База, на которую начисляется подоходный налог, очень разнообразна. В нее входит множество различных начислений, вознаграждений, пособий, компенсаций, выплат и т. д

Для того чтобы правильно классифицировать все это многообразие по кодам доходов, нужны вдумчивость и внимание. От этих качеств в итоге будет зависеть правильность исчисления налога

Код дохода 4800: расшифровка

Код 4800 — последний в приложении 1. В нем он расшифровывается как «иные доходы». Поясним в таблице 1, что к ним относится.

Таблица 1. Основные доходы по коду 4800 в справке 2-НДФЛ

- Суточные сверх необлагаемой НДФЛ нормы:

- более 700 руб. в сутки при командировках по России;

- более 2500 руб. — за границу

п. 3 ст. 217 НК РФ, письма Минфина от 01.02.2017 № 03-04-09/5325, ФНС от 19.09.2016 № БС-4-11/17537

- Суммы доплаты до среднего заработка к пособиям, выдаваемым работодателям за свой счет (по беременности и родам, по болезни и т. п.)

п. 1 ст. 217 НК РФ

- Сумма увеличения номинальной стоимости доли участника в уставном капитале

п. 5 ст. 226 НК РФ, письмо ФНС от 30.03.2016 № БС-4-11/5443

К каким доходам нельзя применять код 4800

Последняя корректировка ФНС детализировала доходы физлиц. Появилось пять новых кодов. К таким видам выплат больше нельзя применять 4800 код. Перечислим новые коды, предназначенные для них:

- 2013 — компенсации за неиспользованных отпусков;

- 2014 — выходные пособия, суммы среднемесячного заработка на период трудоустройства, выплата компенсаций руководителям, а также их заместителям и главным бухгалтерам в части, превышающей в целом 3-кратный размер среднемесячного заработка (шестикратный для работодателей, расположенных в районах Крайнего Севера и приравненных к ним местностях);

- 2301 — суммы штрафов и неустоек за несоблюдение Законом о защите прав потребителей от 07.02.92 № 2300-1;

- 2611 — безнадежные долги, списанные с баланса в установленном законодательством порядке;

- 3021 — проценты (купоны), полученные по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным после 01.01.2017 года.

Также следует знать, что в справку 2-НДФЛ включают только налогооблагаемые суммы. То есть необлагаемые суммы не могут попасть в строки с 4800 кодом.

Суммы, которые облагаются НДФЛ до определенного предела следует включать в справку. В противном случае, информация о поступлениях физлицу будет недостоверной.

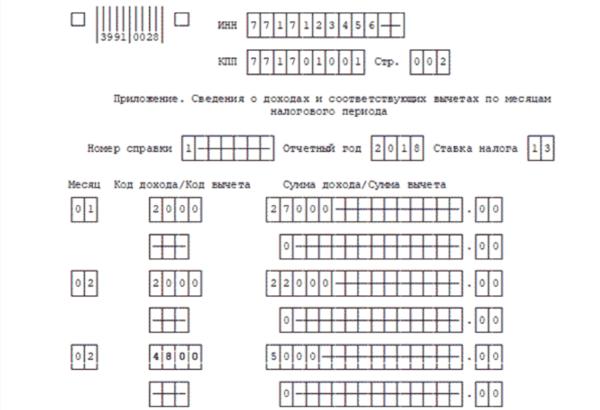

Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

Правильное указание кода дохода 4800 в 2-НДФЛ рассмотрим на примере командировочных выплат.

В соответствии с положением о командировках работнику положены суточные в размере 1700 рублей в день при поездках по России. Сотрудника направили в командировку в г. Тверь на 5 дней.

1800 руб. х 5 дн. = 9000 руб.

700 руб. х 5 дн. = 3500 руб.

- НДФЛ удерживают из суммы:

9000 — 3500 = 5500 руб.

Ее указывают с кодом 4800 в справке 2-НДФЛ.

Если код 4800 ошибочный

Если у физлица есть иные доходы, для которых предусмотрены отдельные коды, но налоговый агент показал их по строке с кодом 4800, сведения считаются недостоверными. Инспекторы могут оштрафовать налогового агента на 500 рублей (п. 1 ст. 126.1 НК РФ).

В таком случае следует сдать уточненную справку. При этом в поле «Номер корректировки»:

- ставят “01” при подачи уточнения впервые;

- “02” при подаче второго уточнения и т. д.

Дату указывают новую.

Вместо кода 4800 ставят правильные коды из приложения 1 к приказу № ММВ-7-11/387@.

Также рассмотрим пример ситуации, когда налоговый агент не отразил доходы с кодом 4800 в справке.

Работник в течение года получил от работодателя в размере, не превышающем 4000 руб.:

- Материальную помощь;

- Подарки;

- Возмещение расходов на лечение.

Общая сумма полученных за год “льготных” доходов, полученных человеком за год, превысила 4000 руб.

Бухгалтер не отразил в справке 2-НДФЛ сумму превышения. У инспекторов возникли претензии. Они посчитали, что данные о льготируемых доходах не указаны. В соответствии со статьей 129.1 НК РФ решено выписать штраф. Сумма штрафа составит от 5000 до 20 000 руб.

Код для вычета — не 4800

Вычеты — это суммы дохода, которые освобождены от обложения НДФЛ. В справках обеих форм их также показывают с кодами. Но у них есть свой код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 НК»

Код 620 используют в отношении:

- сумм дополнительных взносов на трудовую или накопительную части пенсии; — отрицательного результата сделки с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного за отчетный период;

- общей суммы расходов по финансовым операциям с инструментами срочных сделок не обращающихся на фондовом рынке.

Код дохода 4800 — что это, расшифровка «иных расходов»

В перечне доходов, прописанных в приложении к приказу ФНС от 10.09.2015 № ММВ-7-11/387@, этот код закреплен за «иными доходами». Соответственно доход, который не попадает под существующие коды, кодируется как 4800. Эта логику подтверждает и письмо ФНС от 19.09.2016 № БС-4-11/17537.

Приведем несколько примеров расшифровки иных доходов кода 4800:

- Сумма суточных, превышающая установленные нормы (700 руб. при командировке по России и 2 500 руб. при зарубежных командировках), подлежит включению в налоговую базу, отражению в справке 2-НДФЛ с кодом дохода 4800 за тот месяц, в котором был утвержден авансовый отчет работника по командировке.

- Если организация решит поощрить сотрудника единовременной доплатой к ежегодному отпуску, сумме доплаты в форме 2-НДФЛ также присваивается код 4800.

- Под код 4800 в 2019 году попадает благородное решение работодателя выплатить компенсацию за задержку заработной платы.

При этом, хотим напомнить, что последняя поправка к приказу ФНС от 10.09.2015 № ММВ-7-11/387@ ввела новые коды, доходы по которым до изменений 2017 года относились к 4800:

- 2013 — сумма компенсации за неиспользованный отпуск;

- 2014 — сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях;

- 2301 — суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с законом РФ от 07.02.1992 № 2300-1 «О защите прав потребителей»;

- 2611 — сумма списанного в установленном порядке безнадежного долга с баланса организации;

- 3023 — сумма дохода в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года.

Значение 4800 кода – что же это?

Столкнувшись с кодом 4800 в своей справке по форме 2-НДФЛ, полученной по месту работы, люди не сразу понимают, о чем идет речь. Давайте разберемся в этом вместе.

По данному вопросу первостепенно нужно знать, что собственно собой представляет данная справка, что в себе содержит и зачем нужна.

Что такое 2-НДФЛ

Справка по форме 2-НДФЛ – это документ, стандартного бумажного вида А4, где в определенном законом формате отображаются финансовые доходы и оплата с них подоходного налога.

Документ имеет индивидуальный характер, и составляется на каждого физического лица отдельно. Проще говоря, составитель справки, а чаще всего это бухгалтерский или экономический отдел, фиксирует в документе всю официально полученную заработную плату, премии и иные доходы ежемесячно.

Для чего нужна справка 2-НДФЛ

Справка имеет главное основание для совершения ряда банковских, налоговых и иных документальных операций. Например, по ее данным составляется справка 3-НДФЛ, для предоставления годовой отчетности в налоговый орган или для оформления возврата излишне уплаченного налога.

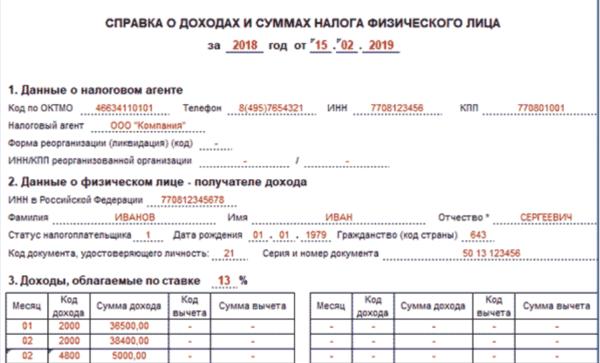

Как выглядит справка 2-НДФЛ

Справка 2-НДФЛ выглядит следующим образом:

- Информация о налоговом агенте (адрес, телефон, ИНН, КПП)

- Информация о налогоплательщике (полностью паспортные данные, ИНН и адрес)

- Доходы (указанные ежемесячно в кодированном виде и с окончательными суммами)

- Вычеты (также закодированные данные с конечными суммами выплат НДС)

- Общие суммы (итоговые суммы доходов и вычетов за весь финансовый период)

- Реквизиты документа: номер, подпись, печать, штрих код и указание отчетного года.

Где получить справку 2-НДФЛ

Одной из главной особенностью справки 2-НДФЛ является соблюдение предоставление отчета только по прошедшему финансовому году. Либо последних трех. Это значит, что по незаконченному году составить справку не представляется возможным, так как по нему нельзя свести общие цифры о доходах и выплаченных налогах.

Как правило, получить справку можно после одного-двух месяцев с начала наступления нового года. Связано это со сдачей главного бухгалтера годового отчета в налоговый орган.

Кодировка информации в справке 2-НДФЛ

Вся информация, касающаяся конкретно ежемесячных доходов и налоговых вычетов, представляет собой цифровые коды. В соответствии с приказом налоговой службы России от 10 сентября 2015 года № ММВ-7-11/387, доходы физических лиц в справке 2-НДФЛ подлежат четырехзначному кодированию, а налоговые вычеты в виде 13% от сумм доходов – трехзначному кодированию.

Коды доходов распределены в цифровом диапазоне начиная с номера 1010 и заканчивая 4800, без учета порядковой последовательности. Вот несколько примеров:

- 1010 – дивиденды;

- 2000 – заработная плата;

- 2300 – оплата больничного листа;

- 3020 – доходы от процентных вкладов в банке.

Встретить коды вычетов можно с номера 114 и по 508. Также без порядковой последовательности. В частности, это:

- 114 – вычет на первого ребенка;

- 501 – вычет от общей стоимости подарка;

- 508 – вычет при единовременной материальной помощи.

Код 4800 – что означает

Судя по количеству цифр в коде 4800 в справке 2-НДФЛ сразу напрашивается вывод о том, что это код дохода. Следует отметить и то, что он последний в списке существующих кодов.

Исходя из анализа Приложения к выше указанному приказу налоговой службы, код 4800 имеет такой комментарий законодателя как «иной доход».

Формулировка крайне исчерпывающая. Это означает, что в данный вид дохода входит любой другой вид официального дохода, не описанный иными кодами.

Если говорить конкретно, то к «иным доходам» чаще всего относятся:

- призы;

- фирменная одежда;

- подарки;

- денежные знаки внимания, выраженные коллективом и др.

В связи с этим – код 4800 носит отдельную характеристику. Если доход производится в натуральном виде, он не подлежит декларированию и оплаты 13% НДС. Не представляется целесообразным выяснять стоимость данного вида дохода.

В редких случаях код 4800 может обозначать суммы. Если работник нашел данный код в своей справке, не имея точного ответа что в него включил бухгалтер, то как вариант это могут быть суммы, выплаченные сверх положенного.

При составлении справки и считывании всех доходов, бухгалтер ориентируется на все представленные законодателям случаи доходов. Если имеющийся доход не сопоставим не с одним кодом, то соответственно он будет фиксироваться в справке как «4800».

Как заполняется справка 2-НДФЛ

В 2017 г. действует форма 2-НДФЛ, бланк которой утвержден в Приказе ММВ 7-11/485 от 30.10.15 г.

Как заполнить 2-НДФЛ, чтобы форма прошла проверку и была принята налоговым инспектором? Прежде всего обратим внимание на разделы, из которых она состоит:

- Раздел 1. Указываются наименование, адрес, телефон, ИНН, КПП, код ОКТМО налогового агента.

- Раздел 2. Заполняется идентификационный номер налогоплательщика, Ф. И. О., статус, дата рождения, гражданство, паспортные данные и адрес налогоплательщика.

- Раздел 3. Помесячно заносятся все начисленные облагаемые суммы с разбивкой в соответствии с кодом дохода, проставляются профессиональные вычеты.

- Раздел 4. Заполняются коды и суммы социальных вычетов, а также имущественных и инвестиционных.

- Раздел 5. Суммирован доход за весь год, налогооблагаемая база, рассчитан налог к уплате, указан удержанный и перечисленный НДФЛ.

Перед тем как заполнить 2-НДФЛ, необходимо провести проверку актуальности данных об адресе, реквизитах паспорта налогоплательщика. Если в течение прошедшего года данные изменились, нужно внести исправления. При обращении работника по поводу возврата подоходного налога при покупке жилья или платного обучения и лечения ИФНС обнаружит расхождение данных в справке и предъявленных документах. Образец новой формы 2-НДФЛ представлен в данном материале.

Какие суммы однозначно не следует включать в код 4800

В справку о доходах попадают лишь суммы, подлежащие налогообложению. Пусть даже и частично освобожденные от налога. Выплаты, которые НДФЛ совсем не облагаются, в данный отчет включать не нужно. Так, например, вы никогда не увидите в 2-НДФЛ декретное пособие. Ведь вся сумма этой выплаты целиком выведена из-под налогообложения.

Соответственно, суммы, с которых подоходный не возникает, никогда не попадут в строки с кодом 4800.

Учтите: суммы, которые не облагаются только до определенного порога, безопаснее в любом случае включать в справку. Если этого не делать, можно исказить реальную картину по поступлениям в отношении конкретного физлица.

Так, один и тот же сотрудник в течение года может получать матпомощь — подарки, возмещение расходов на лечение — в размере, не превышающем 4000 руб., у нескольких работодателей. В такой ситуации общая сумма льготируемых доходов, полученных человеком за год, может запросто оказаться больше установленного лимита в 4000 рублей. При проверке у инспекторов могут возникнуть претензии в связи с отсутствием в справке информации по подобной выплате. Вплоть до того, что справка не сдана. Тогда грозит штраф по статье 126 НК в размере 200 рублей. А если контролеры посчитают, что не указаны данные о льготируемых доходах, санкция выше. Инспекция может попытаться наказать фирму — налогового агента по статье 129.1 на сумму от 5000 до 20 000 рублей.

2 НДФЛ выдается за какой период

На новом трудовом месте бухгалтеру понадобятся доходы физ. лица за последний год. Также нужна поданная декларация о сумме вычетов и “совокупный” размер НДФЛ при увольнении. Кроме того, понадобятся сведения о начислениях и удержаниях за произвольный отрезок времени для иных целей, это зависит от конкретных задач.

Так, например:

- Для получения ссуды при обращении в кредитные организации инспектор потребует информацию о заработке за квартал или полугодие;

- для получения средств из государственных фондов справка понадобится за указанный работником период, например, годовой период.

Справка 2 НДФЛ выдается после увольнения при обращении сотрудника, и по окончании отчетного года.

У бухгалтера возникает вопрос, за какой период выдается справка 2, если необходима информация о доходах за два и больше лет. В таком случае работодатель выдает справку, отдельно за каждый год.

Если за декларацией обратилась женщина, получающая пособие по уходу за ребенком до полутора лет, в справке укажут, что за этот период времени заработок с предприятия не перечисляли, а источник доходов для нее – пособие от ФСС. Организация выдаст уведомление о том, что прибыль не выплачивалась и НДФЛ не удерживался.

Другие коды 2-НДФЛ

Как мы уже сказали выше, последний раз коды были обновлены в конце 2017 года.

В результате чего свои персональные коды получили следующие виды доходов:

- компенсации за неиспользованный отпуск (код 2013);

- выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главбуху организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников-«северян» (код 2014);

- штрафы и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителя (код 2301);

- суммы списанного в установленном порядке безнадежного долга с баланса организации (код 2611);

- суммы доходов в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях (код 3023).

Также отдельный код (619) был присвоен вычету в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете.

При заполнении справки 2-НДФЛ за 2018 год все вышеперечисленные коды актуальны.

начну с того, что мне 19 лет, ни разу не работала, никаких выплат от государства у меня не было, оба родителей живы, никаких пенсий и т. д не получаю, никакого дохода не было и нет.Пришло письмо от сбербанка, в соответствии со ст 226 НК РФ уведомляет вас о возникновении по итогам 2015 г налогооблагаемого дохода в виде экономической выгоды»Иные доходы» (4800) ,что у меня образовалась задолженность по уплате налога на доходы физ лиц в сумме 2 рубля..

я ходила в банк, меня послали в налоговую, в налоговой на день открытых дверей по налогам мать заплатила эти 2 рубля, что бы не оштрафовали (от 1 тыс до 3х тыс руб) ,т. к уже срок подходил по письму, я пошла в банк разбираться о каких доходах идет речь и мне сказали позвонить по номеру из письма, что я и сделала, назвав код 4800 иные доходы, диспетчер мне сказала, что возможно у меня есть кредитная карта? ( у меня нет кредитной карты! ) в общем помогите разобраться, от кого именно в сбербанке мне нужно добиваться обьяснения этого письма, т. к я не обязана платить даже 2 руб непонятно за что, а вдргув следующем месяце будут уже 2 тысячи а потом и 20 тысяч, вдруг перепутали или кто то на мой паспорт взял кредитную карту? в сбербанке меню шлют подальше, подумываю пригрозить жалобой в письменной форме если мне ничего не обьяснят

Компенсация При Увольнении По Соглашению Сторон Код Дохода Ндфл 2021

При увольнении сотрудника по обоюдному согласию компенсационные выплаты не облагаются страховыми взносами в тех же пределах, что установлены для НДФЛ (3-кратный и 6-кратный средний заработок). И также по аналогии с НДФЛ исключением является компенсация, выплачиваемая за неиспользованный отпуск; эта сумма включается в базу для исчисления страховых взносов. Необлагаемый лимит установлен в абз. 6 подп. 2 п. 1 ст. 422 НК РФ, ст. 20.2 закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ.

Компенсация При Увольнении По Соглашению Сторон Код Дохода Ндфл 2021

Впрочем, беспрерывный труд без отпуска не должен продолжаться более двух лет. Если подчиненный уже два года не уходил в отпуск и не изъявляет подобного желания, любая денежная компенсация запрещена, а лицо отправляют отдыхать принудительно.

В соответствии со ст. 230 НК РФ, наниматели должны ежегодно в обязательном порядке обеспечивать в налоговые органы ф. 2-НДФЛ. Эти справки должны включать перечень всех выплат, обеспеченных сотрудникам. Бланк подразумевает разбиение общей периодичности отчетного года на месяцы, в разрезе которых и отражается информация о начисленных суммах.

Особенности отражения компенсации за неизрасходованный отпуск сотрудника

Потребность в нововведениях, как поясняется в приложении к проекту нового формата справки, обусловлена тем, что предыдущий бланк 2-НДФЛ не давал возможности обеспечивать контролирующему органу детальную информацию о доходах физических лиц преемников нанимателей в случае реорганизации компании.

Сервис «Правовед»Должность: Бухгалтер-консультантСемейное положение: замужемО себе: Имею опыт работы в государственных и коммерческих структурах. В настоящее время работаю на дому: пишу статьи, консультирую людей по телефону. Работа на дому позволила мне наконец-то заняться написанием своей кандидатской диссертации.

Какие суммы однозначно не следует включать в код 4800

В справку о доходах попадают лишь суммы, подлежащие налогообложению. Пусть даже и частично освобожденные от налога. Выплаты, которые НДФЛ совсем не облагаются, в данный отчет включать не нужно. Так, например, вы никогда не увидите в 2-НДФЛ декретное пособие. Ведь вся сумма этой выплаты целиком выведена из-под налогообложения.

Соответственно, суммы, с которых подоходный не возникает, никогда не попадут в строки с кодом 4800.

Учтите: суммы, которые не облагаются только до определенного порога, безопаснее в любом случае включать в справку. Если этого не делать, можно исказить реальную картину по поступлениям в отношении конкретного физлица.

Так, один и тот же сотрудник в течение года может получать матпомощь — подарки, возмещение расходов на лечение — в размере, не превышающем 4000 руб., у нескольких работодателей. В такой ситуации общая сумма льготируемых доходов, полученных человеком за год, может запросто оказаться больше установленного лимита в 4000 рублей. При проверке у инспекторов могут возникнуть претензии в связи с отсутствием в справке информации по подобной выплате. Вплоть до того, что справка не сдана. Тогда грозит штраф по статье 126 НК в размере 200 рублей. А если контролеры посчитают, что не указаны данные о льготируемых доходах, санкция выше. Инспекция может попытаться наказать фирму — налогового агента по статье 129.1 на сумму от 5000 до 20 000 рублей.

Согласно справки 2-НДФЛ за 2015 год был получен доход (код 4800), с которого был вычет с кодом 620. Подскажите, по какой строке в декларации указать данный вычет с кодом 620?

Внесите в декларацию 3-ндфл сумму по коду 4800 сразу за минусом не облагаемых сумм. Просто их не показывайте. Имеете полное право, так как не облагаемые доходы не подлежат декларированию, в каких-то разъяснительных письмах читала. По идее их не должны были отражать в 2-ндфл, как например, пособие по уходу за ребенком.

А лучше, опишите поподробнее свою ситуацию с цифрами помесячно, тогда ответ будет более точным.

ЗДРАВСТВУЙТЕ СТОИТ КОД 620 В 2НДФЛ, ГДЕ ЭТОТ КОД УКАЗАТЬ В ДЕКЛАРАЦИИ

Код 620 — Иные суммы, уменьшающие налоговую базу в соответствии с положениями главы 23 Налогового Кодекса «Налог на доходы физических лиц» Код применяется для обозначения вычета в размере уплаченных сотрудникам сумм дополнительных взносов на накопительную часть пенсии.

Данный вычет предусмотрен подпунктом 5 пункта 1 статьи 219 Кодекса, является социальным налоговым вычетом. Вычет предоставлен работодателем и в справке по форме 2-НДФЛ отображен в разделе 4.

Если же у Вас код 620 отображен в разделе 3 «Доходы» справки 2-НДФЛ, то следует поступить как выше посоветовала Елена, отвечая на вопрос автора.

Коды вычетов указывают в справке 2-НДФЛ. Для каждого вычета предусмотрен свой код. Для вычетов кодов применяют код вычета 620, читайте в статье.

Справка 2-НДФЛ о доходах

Налог на доход с физических лиц (НДФЛ) – это отчисления, которые производятся со всех доходов гражданина. Он исчисляется в процентах от полученных средств, размер налогообложения напрямую зависит от наличия или отсутствия гражданства у человека. Налоговые ставки изменяются также в зависимости от того, откуда были получены средства.

Работодатель отвечает и отчитывается лишь за те отчисления, которые он делает лично из заработной платы числящихся у него сотрудников. За остальные доходы обязан отчитываться сам гражданин и делать это следует не реже одного раза в год. Индивидуальные предприниматели, которые имеют наемных работников, а также юридические лица, обязаны насчитывать НДФЛ ежемесячно и перечислять его в бюджет в установленном порядке. Отчетность по 2-НДФЛ позволяет налоговым службам контролировать правильность и полноту отчислений, а также вести общий учет доходов и расходов работающих лиц.

Налоговые отчисления вне зависимости от частоты их выплаты всегда имеют общий годовой учет, поэтому при переходе от одного нанимателя к другому крайне важно предоставить по новому месту работы сведения о ранее отчисленных суммах. Такой порядок позволяет высчитывать совокупный годовой доход и правильно производить расчеты по налогам и сборам

Основное назначение

Справка 2-НДФЛ позволяет предоставить полные сведения о том, какая сумма доходов была получена физическим лицом на этом предприятии, а также, сколько денежных средств с него удержали. Работодатели отчисляют налоги за каждого работающего у них человека, но получить сведения на руки физлицо может только о себе, потому что эти данные являются конфиденциальными. Справка 2-НДФЛ позволяет сделать такую индивидуальную выборку из общего налогового отчета.

Сведения о полученной заработной плате и удержанных с нее процентах можно получить только у своего работодателя. Этот документ нередко запрашивается сотрудниками на протяжении всего срока работы. Без его предоставления нельзя обойтись при получении кредита, оформления субсидий и льгот. Этот бланк позволяет доказать не только заявленный доход, но и тот факт, что человек работает и регулярно получает определенные суммы.

При увольнении справка по форме 2-НДФЛ дает возможность правильно исчислить общий размер доходов за текущий календарный период, а соответственно и рассчитать налоговые отчисления. Обычно в форму вносятся сведения о суммах за год, но может содержать и меньшее количество месяцев.

Справка заполняется по специальному шаблону, который обязательно содержит:

Наименование юридического лица и указание его банковских, налоговых и платежных реквизитов

Особое внимание уделяется индивидуальному коду, который определяет, под каким номером фирма зарегистрирована в налоговом реестре.

Данные паспорта сотрудника, которому она выдается, включая не только его ФИО и номер паспорта, но и адрес регистрации физического лица.

Налоговая ставка, применяемая к данному работнику.

Суммы дохода помесячно и итоговым числом.

Размер исчислений общей суммой.. Если на протяжении рассматриваемого периода у наемного лица были иные вычеты, то они также указываются. Если на протяжении рассматриваемого периода у наемного лица были иные вычеты, то они также указываются

Если на протяжении рассматриваемого периода у наемного лица были иные вычеты, то они также указываются.

Коды доходов и вычетов

При заполнении налоговых форм используется кодированная система введения информации.

Это позволяет сэкономить место под вносимые сведения и систематизировать обработку данных. Для каждого вида доходов и вычетов существует свой уникальный код. Полная таблица принятых кодов довольно обширна и позволяет конкретизировать любую сумму, а также разъяснить, за что она была начислена или удержана.

Наиболее распространенными кодами доходов считаются:

- Заработная плата – 2530.

- Отпускная компенсация – 2012.

- Пособие по нетрудоспособности – 2300.

- Вознаграждения за труд – 2000.

- Поощрительные премии – 2002.

- Разовая финансовая помощь от руководителя – 2762.

Каждый налоговый вычет имеет свой код, который при увольнении должен быть внесен напротив сумм, исчисленных с заработной платы.