Организация бюджетирования на предприятии

Содержание:

- Как правильно планировать семейный бюджет в таблице

- Расчет бюджета движения денежных средств

- ОДДС Отчет движения денежных средств — разделы

- Автоматизация бюджетирования

- Ведение бюджетирования компании

- Составляем бюджет организации: пошаговая инструкция

- Главные задачи

- Особенности внедрения бюджетирования в компании

- Пример БДДС и БДР в Excel

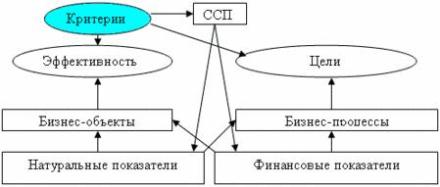

- Схема 4. Система сбалансированных показателей (ССП)

- БЮДЖЕТ ПРОДАЖ

- БДДС прямым методом: форма и пример

Как правильно планировать семейный бюджет в таблице

Многие люди не любят слово «бюджет», потому что считают, что это – ограничения, лишения и отсутствие развлечений. Расслабьтесь, индивидуальный план расходов позволит жить в пределах ваших средств, избежать стресса и лучше спать, а не обдумывать как выбраться из долгов.

Прежде чем двигаться дальше, убедитесь, что итоговая цифра баланса положительна или равна нулю.

Занесите готовый семейный бюджет в таблицу

Вы поставили цели, определили доходы и траты, решили какую сумму ежемесячно станете откладывать на чрезвычайные ситуации ивыяснили разницу между потребностями и желаниями. Взгляните еще раз на лист бюджета в таблице и заполните свободные столбцы.

Бюджет – не статичные, раз и навсегда зафиксированные цифры. При необходимости вы всегда можете его скорректировать. Например, вы запланировали тратить на продукты 15 тыс. ежемесячно, но через пару месяцев заметили, что расходуете только 14 тыс. Внесите дополнения в таблицу – сэкономленную сумму перенаправьте в колонку «сбережения».

Как планировать бюджет при нерегулярных доходах

Не у всех есть постоянная работа с регулярными выплатами заработной платы. Это не означает, что вы не можете создать бюджет; но это значит, что вы должны планировать более подробно.

- Одна стратегия состоит в том, чтобы вычислить средний доход за последние несколько лет и ориентироваться на эту цифру.

- Второй способ – определить себе стабильную зарплату из собственного дохода – на что вы будете жить, а излишки откладывать на страховой счет. В скудные месяцы баланс счета уменьшится ровно на недостающую сумму. Но ваша «зарплата» останется неизменной.

- Третий вариант планирования – вести параллельно две таблицы бюджета: для «хороших» и «плохих» месяцев. Это несколько сложнее, но ничего невозможного нет. Опасность, подстерегающая вас на этом пути: люди тратят и берут кредиты, ожидая дохода от лучших месяцев. Если «черная полоса» немного затянется, кредитная воронка съест и нынешние, и будущие доходы.

Расчет бюджета движения денежных средств

В БДДС учитывают плановые платежи и рассчитывают чистый денежный поток. Он показывает профицит или дефицит денежных средств. Основная цель БДДС – руководство платежеспособностью фирмы.

На ее основе формируются следующие задачи, которые решает бюджетный план:

- аргументирование привлечения и расчета суммы дополнительных финансов;

- обоснование бессмысленности текущих расчетов и их изменения;

- формирование основы для анализа финансовых потоков и причин несостыковок реальности и прогноза.

В основе БДДС лежат данные о будущих расходах и доходах. Их берут из БДР и сведений о платежах.

Определение остатков

Определение финансовых остатков – это первый этап составления бюджета. Для этого берут фактическую денежную сумму в кассе или на расчетном счете, которая образовалась в последний день перед формированием бюджетного периода.

Определение остатков является важным этапом составления бюджета.

Но бюджетные планы составляют заранее, и узнать фактический остаток нельзя. Поэтому можно взять значение из БДДС прошлого года, если оно соответствует действительности.

Вычисление доходной части

При вычислении этой части изучают значения о выручке и прочей прибыли из БДР и переводят их в денежные потоки через графики или коэффициенты инкассации.

Разбивают прибыль на 3 части:

- текущую;

- инвестиционную;

- финансовую.

Денежный поток рассчитывается путем сложения дохода текущего времени, авансов за будущие операции (возвращение займов, НДС и т.п.) и притоков финансов от продаж за прошлые периоды.

Составление расходов

Расходы разделяют на 3 части, как и доходы. Определяют сумму капитальных затрат на приобретение активов, убирают амортизацию и разносят плановые выплаты по периодам. После таких расчетов получают сведения о расходах предприятия.

Расчет прибыли

Прибыль вычисляется на основе вычета между плановыми притоками и оттоками. При суммировании этих значений с начальным остатком получается денежная сумма на конец бюджетного периода.

Расчет прибыли происходит на основе вычета между оттоками и притоками.

Начинать расчеты следует с текущих операций, потом переходить к инвестициям и завершать финансовыми, т.к. дефицит финансов ликвидируется после привлечения сторонних денежных средств (кредитов или займов). Чтобы их определить, нужно вычислить все то, что даст инвестиционная и операционная деятельность.

Корректировка данных и утверждение

Этот этап позволяет выявить изменения во всех аспектах составления БДДС, кроме расчета убытков и чистого денежного потока.

Во время корректировки данных можно вычесть изменения активов и добавить их в пассивы. Из-за преобразований инвестиционных активов и вложений, запасов, заемных поступлений и собственного капитала получается чистый финансовый результат. Если имеются задолженности по кредитам, то остатки по их расчетам относят к текущим операциям.

ОДДС Отчет движения денежных средств — разделы

У каждого бизнеса ОДДС выглядит по-разному и имеет свою степень сложности, так как, доходы и расходы у всех разные и для каждого они являются уникальными. Но, не смотря на различия, ОДДС включает в себя пять основных компонентов по порядку:

- чистый доход (который берется из отчета о прибылях и убытках);

- операционный денежный поток;

- денежный поток от инвестирования;

- денежный поток от финансирования;

- чистый денежный поток.

Чистый доход

Чистая прибыль является одним из финансовых терминов, наиболее знакомых владельцам бизнеса. Вы также можете назвать это «прибыль» или «нижняя строка». Вы найдете чистый доход, указанный в отчете о прибылях и убытках (доходах), и он рассчитывается путем вычитания ваших коммерческих расходов из общего дохода или продаж.

Каждый отчет о движении денежных средств начинается с чистого дохода, но чистый доход включает в себя транзакции, которые не связаны с переходом из рук в руки. Вот почему оставшаяся часть вашего ОДДС будет корректировать чистый доход с учетом не денежных операций, таких как: амортизация, прибыль и расходы (понесенные, но еще не оплаченные).

Денежный поток от операций

Например, если вы независимый графический дизайнер, то в этом пункте ведется учет заработанных вами денежных средств и ваших затрат, которые вы понесли, регулярно выполняя работу.

В раздел «Операционные денежные потоки» входят такие вещи, как приток денежных средств от оплаты счетов и отток денежных средств для покрытия:

- выручка с проданных товаров;

- маркетинг и рекламы;

- оплата подоходного налога;

- заработной платы сотрудникам или выплаты подрядчикам;

- арендная плата;

- прочие операционные расходы.

Денежный поток от инвестирования

Например, если вы инвестируете в новый ноутбук, то эта статья расходов относится к оттоку денежных средств для инвестиций в бизнес.

Этот раздел важен, потому что он может помочь объяснить отклонения в вашем обычном денежном потоке. В месяц, когда вы покупаете этот ноутбук, ваш чистый денежный поток может быть ниже обычного, но вы знаете, что это не повод для беспокойства, потому что эти деньги были использованы для инвестиций в бизнес. Если более быстрый компьютер сделает вашу работу более продуктивной, это может даже увеличить чистый денежный поток в будущем.

С другой стороны, если вы ранее приобрели офисное помещение и решили продать его, доход от этой продажи также будет указан в этом разделе. В этом случае понимание того, что этот доход не является частью вашего обычного притока денежных средств, может помочь вам лучше прогнозировать будущие денежные потоки и соответствующим образом управлять своими расходами.

Денежный поток от финансирования

Например, если вы берете кредит для малого бизнеса, этот приток денежных средств увеличивает ваш чистый денежный поток от финансирования. То же самое происходит, если ваш стартап получает венчурное финансирование или гранты малого бизнеса. Когда вы погашаете бизнес-кредиты, это снижает ваш денежный поток от финансирования. По мере роста вашего бизнеса, если вы продаете акции или выплачиваете дивиденды акционерам, эти действия также отражаются в этом разделе.

Возвращаясь к примеру внештатного графического дизайнера, скажем, она решает открыть агентство и брать кредит, чтобы нанять еще двух графических дизайнеров для работы с ней, а еще бухгалтера, чтобы вести бухгалтерию бизнеса стало проще. Денежные средства, взятые в кредит, увеличат ее чистый денежный поток от финансирования. Позже ей придется погасить этот кредит, и эти платежи будут записаны в том же разделе, что сократит денежный поток от финансирования.

Автоматизация бюджетирования

Вообще, подходов к автоматизации бюджетирования на предприятии есть два, а именно:

- Выбор программного обеспечения, затем постановка системы бюджетов.

- Постановка бюджетирования вручную с последующей автоматизацией.

Как видно из схемы, первый вариант является более простым и логичным. Исключения составляют компании с нетипичными требованиями к ведению расчетов.

Делая выбор в пользу первого подхода к автоматизации, самое важное – не ошибиться с выбором программы. Еще не имея четкого понимания структуры дальнейшей работы, сложно сформулировать требования к программному обеспечению

Поэтому если вы выбрали первый вариант, уделите достаточно внимания планированию и подготовке проекта

Еще не имея четкого понимания структуры дальнейшей работы, сложно сформулировать требования к программному обеспечению. Поэтому если вы выбрали первый вариант, уделите достаточно внимания планированию и подготовке проекта.

Второй подход используется гораздо реже первого в силу своей кажущейся сложности. И зачастую не как взвешенное решение, а по необходимости.

Такая ситуация может возникнуть вследствие неудачи с первым подходом, когда система бюджетов уже частично внедрена, но программный продукт не подошел и работать с ним неудобно и малоэффективно.

Во втором подходе наибольшее количество времени занимает этап сбора информации и ее подготовки, так как это будет выполняться вручную. Но гораздо больше шансов в итоге иметь четкую и эффективную систему финансового планирования.

Автоматизацию финансового планирования на предприятии можно выполнять самостоятельно при наличии подготовленных соответственным образом сотрудников.

Такой подход, безусловно, в разы дешевле. Но вот на практике оказывается, что без привлечения третьих лиц (финансовых консультантов, программистов) выполнение этой задачи занимает слишком много времени и трудовых ресурсов и может привести не туда, куда нужно.

В России наиболее часто для автоматизированных расчетов используются программы Excel и 1С. Давайте рассмотрим примеры в каждой из этих программ.

1.Бюджетирование в Excel.

Данная программа подойдет для малого бизнеса с простой структурой (как и показано в примере ниже).

Для крупных компаний работа в Excel будет малоэффективной и запутанной.

Одним из основных недостатков данной программы является однопользовательский режим. Другие, достаточно существенные недостатки: доступность одинаковой информации для всех пользователей и сложности в консолидации информации.

На рисунке ниже вы видите форму бюджета доходов и расходов:

Ниже следует форма бюджета движения средств:

Следующая таблица – итоговая – баланс предприятия. Также видно все виды бюджетов, которые ведутся на предприятии, во вкладках (листах):

2. Бюджетирование в 1С.

1С «Финансист»

Программа достаточно гибкая и дает возможность настроить подходящим образом формы бюджетов, их связь, сбор информации. Также есть очень удобная функция связи с внешними учетными системами для планирования и учета данных.

Если говорить конкретно про программу 1С «Финансист», то она предоставляет такие возможности:

- моделирование бюджетов;

- регистрация показателей по подразделениям;

- утверждение бюджета;

- коррекция и ее согласование;

- связь с внешними источниками информации;

- отчеты.

Ввод бюджета осуществляется через форму, принцип которой очень схож с таблицами в Excel, что очень упрощает работу при переходе от одной программы к другой.

На данный момент бюджетирование в 1С является наиболее приемлемым вариантом.

Во-первых, скорее всего, на вашем предприятии уже используются продукты 1С, и вы представляете, о каком софте идет речь.

Во-вторых, эта программа предоставляет достаточно гибкий и эффективный функционал за относительно небольшие деньги.

Мы рассмотрели основы такой обширной темы, как бюджетирование на предприятии.

Безусловно, представленной информации недостаточно для постановки системы бюджетов и финансового планирования в компании, и вам потребуются услуги специалистов. Ведь подход к такому серьезному вопросу должен быть индивидуальным и исходить из потребностей каждого предприятия в отдельности.

Заметили, что бюджетирование на вашем предприятии неэффективно?

Разберемся в возможных причинах этой проблемы:

Однако вы поняли, что такое бюджетирование и чем оно полезно для управления компанией, а также уже знаете, на что обратить внимание при внедрении, настройке и автоматизации бюджетирования и финансового планирования на предприятии

Ведение бюджетирования компании

Самым распространенным способом ведения бюджетов безусловно можно назвать Microsoft Excel. Его функционал прост, понятен и вполне способен автоматизировать часть процессов по бюджетированию. Программа позволяет заводить бухгалтерские проводки, получать расчеты, строить прогнозы. Одним из преимуществ можно назвать возможность вводить данные напрямую из текстовых файлов или других информационных систем, которые применяются на предприятии.

Но при большом количестве достоинств Microsoft Excel имеет и ряд минусов в своей работе:

- Программа позволяет работать с одним файлом лишь одному сотруднику.

- Для каждого вида бюджета требуется создавать новый файл. Это часто приводит к путанице или перегрузке серверов.

- Человеческий фактор приводит к большому количеству ошибок и несоответствий, т.к. все данные приходится вносить вручную.

- Отсутствует защитная функция от исправлений ошибок. Исправить документ может любой пользователь.

- Низкая производительность не позволяет работать с большим массивом данных.

Главными преимуществами этого решения остается ее удобство и невысокая стоимость. Поэтому Microsoft Excel так популярен. Для маленьких организаций это вполне подходящий инструмент для работы с бюджетированием. Но более крупным компаниям она не подойдет. Для выполнения сложных и многочисленных задач потребуется специализированная программа.

Далее мы разберемся, в какой момент пора задуматься об автоматизации бюджетировании и перейти на более сложную систему. Причин для внедрения автоматизированной системы множество, но мы рассмотрим некоторые из них:

- Прибыль компании становится меньше запланированной, при этом выручка остается на том же уровне. Автоматизация бюджетирования позволит отслеживать факторы, влияющие на прибыль.

- Кассовые разрывы возникают все чаще. Благодаря комплексному планированию ресурсов предприятия и системе прогнозных отчетов, руководитель заранее будет знать, где может возникнуть кассовый разрыв и куда нужно приложить усилия, чтобы его избежать.

- Возникают сложности при переформатировании отчетов из информационных систем в управленский вид. После автоматизации вы сможете получать данные в любом разрезе, какой будет вам удобен.

- Нет понимание об эффективности работы. Вы не знаете, что лучше: планомерно развиваться или привлечь заемный капитал для агрессивного расширения. Расчет БДР в нескольких сценариях позволяет понять, как эффективнее использовать капитал. Система коэффициентов ROA и ROE позволит прозрачно управлять объемами привлекаемых заемных средств.

- Большое количество остатков на складах замораживают крупные финансовые ресурсы. Расчет бюджетов позволяет учитывать сезонность. Это позволит снизить запасы, оставляя их на достаточно необходимом уровне. Таким образом финансовые ресурсы освободятся.

- Не хватает данных для принятия решений по отсрочке для покупателей или поставщиков. Расчет БДР в разных сценариях рассрочек с учетом стоимости привлечённых средств для покрытия рассрочки покупателям позволит оценить эффективность использования дебиторской и кредиторской задолженности

Составляем бюджет организации: пошаговая инструкция

Технология составления бюджета – нелёгкий процесс, особенно в рамках большого предприятия. Данная обязанность лежит на управляющем и финансовом отделах, которые применяют свой опыт, учитывают особенности деятельности компании и принципы бюджетирования.

При составлении бюджета вам потребуется пройти несколько стадий, пропуск любой из которых приведёт к будущим ошибкам и отсутствию возможности своевременно их устранить.

Посмотрите видео про основы бюджетирования и составления бюджета в компании:

Мы предлагаем придерживаться следующего плана для составления бюджета организации:

Изучение спроса на товары/услуги компании. Самый важный шаг, определяющий всю дальнейшую деятельность фирмы. Учитывается занимаемая ниша на рынке, географическое расположение производства, категория покупателей и сезонные факторы;

Учет коммерческих расходов. Здесь большую роль играют затраты на продвижение бренда, а именно реклама компании. Выбираются наиболее эффективные модели маркетинга, изучаются типы поведения покупателей, на основе которых будет создано общее представление о выпускаемой продукции;

Составляется бюджет производственного процесса

Главное внимание уделяется оборудованию и его мощности. Решаются вопросы о замене техники или повышении качественных характеристик имеющегося;

Вносятся управленческие расходы

Включаются расходы на коммунальные услуги, оснащённость рабочих мест персонала, оплату операторов связи и т. д.;

Составляется прогнозный отчёт по статьям баланса. Учитываются текущие показатели, которые многое могут рассказать о деятельности фирмы

Важно уделить внимание слабым местам организации, чтобы в будущем избежать возможных проблем;

Распределение денежных потоков между основной, финансовой и инвестиционной деятельностью компании. Самый важный этап, который формирует процесс функционирования фирмы на основе поставленных планов.

Важно на этапе бюджетирования соотнести показатели текущей деятельности с теми, что получены в предыдущем периоде. Так можно судить об эффективности деятельности компании

Если осуществлять сверку по коротким периодам в течение одного года, можно своевременно производить корректировку данных, что позволит избежать многих ошибок.

Главные задачи

Рассмотрим базовые задачи бюджетирования:

- Оптимизация трат.

- Согласование деятельности всех отделов компании.

- Выявление подразделений, которые приносят наибольшую прибыль (подлежат развитию).

- Выявление подразделений, которые не приносят прибыль (подлежат закрытию).

- Анализ общей финансовой деятельности организации.

- Формирование финансового прогноза.

Какова сущность категории «бюджетирование» в системе финансового управления?

Бюджетный период – это время действия определенного бюджета. Как правило, это год. Качественное бюджетирование включает в себя финансовое планирование, а также менеджмент.

ВНИМАНИЕ! Необходимость в бюджетировании появляется тогда, когда количество персонала в компании превышает 50 сотрудников

Особенности внедрения бюджетирования в компании

Не существует типового алгоритма внедрения бюджетирования. Однако можно рассмотреть общий порядок действий:

- Формирование финансовой структуры. Создается перечень принципов бюджетирования компании. Для формирования финансовой структуры нужно провести анализ документации компании, особенностей взаимодействия подразделений. Корректируются существующие стандарты учета. Сотрудники подготавливаются к нововведениям. Формируется модель бюджетирования, позволяющая контролировать денежные потоки.

- Формирование бюджетной структуры. Структура бюджета может включать в себя бюджет продаж, производства, закупок, уплаты налогов, расходов управленческого направления. Структура определяется особенностями конкретного предприятия.

- Формирование учетно-финансовой политики. Учетно-финансовая политика – это свод принципов ведения бухучета.

- Создание регламента. Регламент планирования включает в себя мероприятия и инструменты бюджетирования. Формируется нормативная база, регламентирующая финансовый учет. Регламент включает в себя ряд документов: положение о финансовой структуре, бюджете.

- Разработка операционного и финансового бюджета. Данную задачу имеет смысл доверить профессионалам.

ВАЖНО! Эффективность системы бюджетирования можно увеличить при помощи сценарного анализа

Пример БДДС и БДР в Excel

Бюджет движения денежных средств (БДДС) – документ, в котором собраны все движения денежных средств (безналичные и наличные), произведена группировка денежных потоков по их целям, представлена информация о планируемых в компании свободных денежных средствах.

Планирование денежных потоков состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

Помимо прямого способа (разнесение по статьям движений денежных средств) раздел операционной деятельности БДДС может быть составлен косвенным методом. При формировании таблицы БДДС этим методом операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок (амортизация, изменения кредиторской и дебиторской задолженности и пр.). Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

В результате мы получаем плановый чистый поток за рассматриваемый период и прогноз остатка денежных средств на конец периода.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат, либо увеличения плана привлечения финансирования. Для повышения удобства анализа бюджета можно добавить в БДДС дополнительные таблицы с расшифровкой информации о текущей задолженности перед поставщиками, плановыми постоянными затратами, а также прогнозной задолженностью на конец месяца с учетом заложенных в бюджет сумм оплат.

Бюджет доходов и расходов (БДР) – демонстрирует планируемые финансовые результаты деятельности предприятия. В нет отражаются выручка компании, ее прямые и операционные расходы, налоги, прочие доходы и расходы (включая проценты по кредитным ресурсам и т.д.), прибыль от деятельности (рассчитанная с учетом применяемой системы, например, РСБУ или МСФО), а также налог на прибыль и чистая прибыль.

БДР можно формировать по-разному, например, по рассматриваемым периодам времени (недели, месяцы, годы) либо по ЦФО (центрам финансовой ответственности). В качестве ЦФО могут выступать отдельные магазины, офисы, проекты и другие структурные подразделения компании.

Составные части бюджета доходов и расходов принято разделять на две части:

- доходная;

- расходная.

Доходная

В нее включается следующее:

- прибыль от продажи основной продукции, отток которой запланирован в бюджетной фазе;

- прибыль от других типов реализации какой-либо продукции;

- прибыль, полученная от внереализационных доходов. Сюда включается и полученная денежная сумма от займов, которые были предоставлены другим организациям. Также прибыль может поступить от смены курса валюты.

Расходная часть состоит из показателей:

- производственных затрат. Берутся эти данные из затрат, связанных с производственным бюджетом;

- расходов, связанных с коммерцией и управлением;

- расходов на прочие нужды. Сюда включаются процентные выплаты по взятому кредиту и т.д.

Доходную часть бизнеса в БДР можно представить по видам (например, розничная торговля, оптовая торговля, оказание транспортных услуг и т.д.).

Расходную часть распределяют, в основном, по статьям бюджета доходов и расходов предприятия. Такое разделение позволяет проводить анализ бюджета доходов и расходов по видам затрат:

- Производственные/Административные/Коммерческие

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Идеального шаблона бюджета движения денежных средств организации и БДР в природе не существует. Подготовленный нашими специалистами образец бюджета организации в Excel поможет получить общее представление о том, как выглядят подобные отчеты.

Схема 4. Система сбалансированных показателей (ССП)

Комментарий

ССП условно разбивается на два сегмента: финансовые и натуральные показатели.

В натуральных показателях удобнее планировать производство. Они важны для анализа сами по себе, например: число постоянных клиентов, количество рекламаций и т.п. Финансовые показатели необходимы в конечном счете, чтобы оценить финансовый результат (прибыль, убытки). Но кроме этого интересны статьи задолженности, валовой доход, маржинальный доход, рентабельность, стоимость бизнеса и т.п.

Часто натуральные показатели участвуют в расчете финансовых показателей.

ССП должна разрабатываться так, чтобы зафиксировать все основные (управляемые) параметры объектов и направлений бизнеса

Особенно важно контролировать затраты, чтобы иметь возможность оптимизировать их величину, без потери качества продуктов (услуг)

БЮДЖЕТ ПРОДАЖ

Бюджет продаж относится к вспомогательным бюджетам. Он предназначен для отражения информации о запланированном объеме сбыта, цене реализации единицы продукции и планируемом доходе от продажи каждого вида продукции. Зачастую в бюджет дополнительно включают раздел «График поступления денежных средств» с информацией о планируемых сроках получения денежных средств от реализации.

График поступления денежных средств необходим, если компания может реализовать товар и получить за него выручку в разные отчетные периоды, что не редкость при использовании системы оплаты «авансовый платеж – окончательный расчет».

Обычно планирование осуществляют для календарного года с дальнейшей детализацией по кварталам, месяцам и другим отчетным периодам. В планирование бюджета продаж могут быть вовлечены многие структурные подразделения компании: коммерческий отдел, договорной отдел, отдел сбыта, отдел маркетинга, отдел продаж, экономический отдел, отдел бюджетирования и др.

Порядок формирования бюджета продаж и контроля за его исполнением

Этап 1. Разрабатывают регламент бюджетирования, в котором должны быть определены ответственные структурные подразделения, сроки предоставления информации, сроки формирования бюджета продаж, формы и рекомендации по его заполнению и др.

Этап 2. Собирают данные о состоянии рынка сбыта, его конъюнктуры; анализируют конкурентов (включая потенциальных), их ценовую политику, преимущества и недостатки; оценивают собственную конкурентоспособность и финансовые возможности потенциальных покупателей.

Этап 3. Собирают данные о заключенных и планируемых к заключению договорах на поставку выпускаемой продукции (оказание услуг, выполнение работ).

Этап 4. Собирают данные о фактических объемах реализации предшествующих периодов.

Этап 5. Формируют бюджет продаж на календарный год с детализацией.

Этап 6. Собирают информацию об имеющихся условиях оплаты (или планируемых условиях оплаты в случае еще не заключенных договоров) за товары, услуги или работы.

Этап 7. Формируют График поступления денежных средств как составную часть бюджета продаж.

Этап 8. Ежемесячно (еженедельно, ежеквартально, ежедневно) контролируют исполнение бюджета в части объемов реализации (в натуральном и стоимостном выражении), исполнения покупателями/заказчиками условий заключенных договоров.

Этап 9. Составляют отчет об исполнении бюджета продаж, чтобы выявить отклонения плановых показателей от фактических (как правило, отчеты исполнения бюджетов формируют на ежемесячной основе).

Этап 10. Корректируют бюджет продаж на основании отчета об исполнении бюджета (в случае значительных отклонений фактических показателей от плановых).

Замечания

- Бюджет продаж можно назвать первым шагом в системе бюджетирования, так как с этого документа начинается любое планирование.

- На основе информации бюджета продаж формируют остальные операционные планы.

Рассмотрим пример оформления бюджета продаж с детализацией по кварталам (табл. 1).

|

Таблица 1. Бюджет продаж с детализацией по кварталам, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Прогноз продаж |

|||||

|

Товар № 1 |

|||||

|

Планируемый объем продаж, ед. |

120 |

140 |

140 |

160 |

560 |

|

Прогнозируемая цена реализации единицы продукции |

10 |

10 |

10 |

12 |

х |

|

Выручка от реализации |

1200 |

1400 |

1400 |

1920 |

5920 |

|

Товар № 2 |

|||||

|

Планируемый объем продаж, ед. |

210 |

250 |

250 |

290 |

1000 |

|

Прогнозируемая цена реализации единицы продукции |

4000 |

4000 |

4000 |

6000 |

х |

|

Выручка от реализации |

840 |

1000 |

1000 |

1740 |

4580 |

|

Итого выручка |

2040 |

2400 |

2400 |

3660 |

10 500 |

|

График поступления денежных средств |

|||||

|

Остаток дебиторской задолженности на начало периода |

х |

||||

|

Первый квартал |

2040 |

2040 |

|||

|

Второй квартал |

2400 |

2400 |

|||

|

Третий квартал |

2400 |

2400 |

|||

|

Четвертый квартал |

3660 |

3660 |

|||

|

Остаток дебиторской задолженности на конец периода |

х |

Раздел «Прогноз продаж» содержит данные о прогнозных объемах продаж каждой номенклатуры выпускаемой продукции (в натуральном и стоимостном выражении) с учетом планируемой стоимости реализации единицы продукции.

В разделе «График поступления денежных средств» представлены сведения о планируемых сроках поступления от покупателей или заказчиков денежных средств за отгруженную продукцию. В данном случае поступления планируются в месяце реализации, то есть условия оплаты не предполагают предоплаты.

БДДС прямым методом: форма и пример

Вот этапы составления такого бюджета.

Этап 1. Определяемся с начальным остатком денег

Это отправная точка. В идеале следует взять фактическое значение денежных средств в кассе, на расчетном, валютном и специальных счетах, которое сложилось на последний день, предшествующий бюджетному периоду. Например, на 31 декабря.

Однако есть очевидная сложность. Бюджеты готовятся заранее, поэтому узнать фактический остаток не выйдет. Он еще неизвестен. Можно остановиться на плановом значении из БДДС предыдущего года. Если оно не сильно отклоняется от реальности, то вполне сгодится. Когда разрыв между планом и фактом значителен, тогда откорректируйте план с учетом текущей ситуации.

Этап 2. Считаем поступления

Ориентируемся на значения выручки и прочих доходов из БДР, которые переводим в денежные потоки с помощью графиков платежей и/или коэффициентов инкассации.

Важно помнить также о разбивке поступлений на три группы:

- текущие (операционные);

- инвестиционные;

- финансовые.

О том, что включает в себя каждая группа, читайте в статье «Анализ движения денежных средств компании».

Выручка участвуе тв формировании текущих поступлений, а прочие доходы – инвестиционных и финансовых. Обобщенная формула для расчета притоков выглядит так:

.png)

Рисунок 1. Формула для определения денежного притока в БДДС

Как определить значения первых трех слагаемых? Либо по графикам платежей, либо на основе коэффициентов инкассации.

Идеальный вариант – качественно сделанные графики с расписанными датами получения денег от контрагентов в соответствии с условиями договоров. Однако часто они не составляются вообще, либо формируются на срок короче периода бюджетирования.

Выходом становится расчет коэффициентов инкассации по фактическим данным предыдущего года либо квартала при условии, что система расчетов с контрагентами за это время не менялась. Ведь если вместо существовавшей ранее для покупателей отсрочки платежа теперь от них требуется аванс или предоплата, то ценность прошлых цифр – невелика.

Предположим, что изменений не было. Как тогда вычислить эти коэффициенты? Воспользуйтесь следующим алгоритмом.

.png)

Рисунок 2. Расчет коэффициентов инкассации для денежных притоков

Для большей точности разумно рассчитать несколько фактических значений коэффициентов, например, в поквартальном разрезе за год, а затем вывести среднюю величину.

Допустим, коэффициенты окажутся равными 0,6, 0,3 и 0,1. Значит, 60% дохода закрываются денежным платежом в текущем месяце/квартале, еще 30% приходят как аванс, а 10% – оплата отсрочки прошлых периодов. Умножайте их на плановые доходы текущего периода и найдете составляющие поступлений.

Этап 3. Вычисляем платежи

Логика расчета платежей – та же самая, что и для поступлений. Нужны:

- разделение потоков на три группы по типам операций – текущие, инвестиционные, финансовые;

- расчет сумм на основе расходов из БДР, инвестиционных и операционных бюджетов.

Инвестиционные и операционные потребуются, чтобы:

- определить величину капитальных затрат, то есть приобретений основных средств и нематериальных активов. Кроме того, материалов и товаров. Их особенность в том, что они попадают в расходы в отсроченном режиме. Поэтому денежные оттоки по ним иногда формируются раньше расхода;

- убрать амортизацию, ведь она – неденежный расход;

- корректно разнести выплаты по периодам. Это зависит от типа платежа и вида контрагентов. Например, для зарплаты можно использовать упрощенное соотношение 50÷50, где первая половина – аванс текущего месяца, вторая – окончательный расчет следующего.

Увязка между расходами и денежными оттоками сложится по такой обобщенной зависимости:

.png)

Рисунок 3. Увязка между расходами и денежными оттокам

Для вычисления платежей в пользу поставщиков и подрядчиков также пригодятся коэффициенты инкассации. По аналогии с поступлениями считайте их по трем группам, а затем умножайте на плановые суммы приобретений.

.png)

Рисунок 4. Расчет коэффициентов инкассации для денежных оттоков