Nielsen: как covid-19 изменит рынок fmcg?

Содержание:

- Негативные факторы, влияющие на индустрию FMCG

- Главная ценность новаторского товара для профессиональных игроков рынка – его оборачиваемость

- О чём вообще идёт речь?

- Особенности сферы FMCG

- Будущее FMCG сегмента

- Универсам

- Правила создания успешного FMCG-бренда

- Понимание быстро движущихся потребительских товаров (FMCG)

- Категории FMCG продаж

- Спрос нужно создавать, а не предсказывать

- Будущее FMCG

- Как устроиться на работу в FMCG?

- FMCG-компании, что это такое?

- Популярные FMCG компании

- Шаг 1: выбрать нужные товары

- Инфляция

- «Подводные камни» FMCG

- Четвертый заключительный этап: прямая доставка DSD (Direct Sales Delivery)

- 2020

Негативные факторы, влияющие на индустрию FMCG

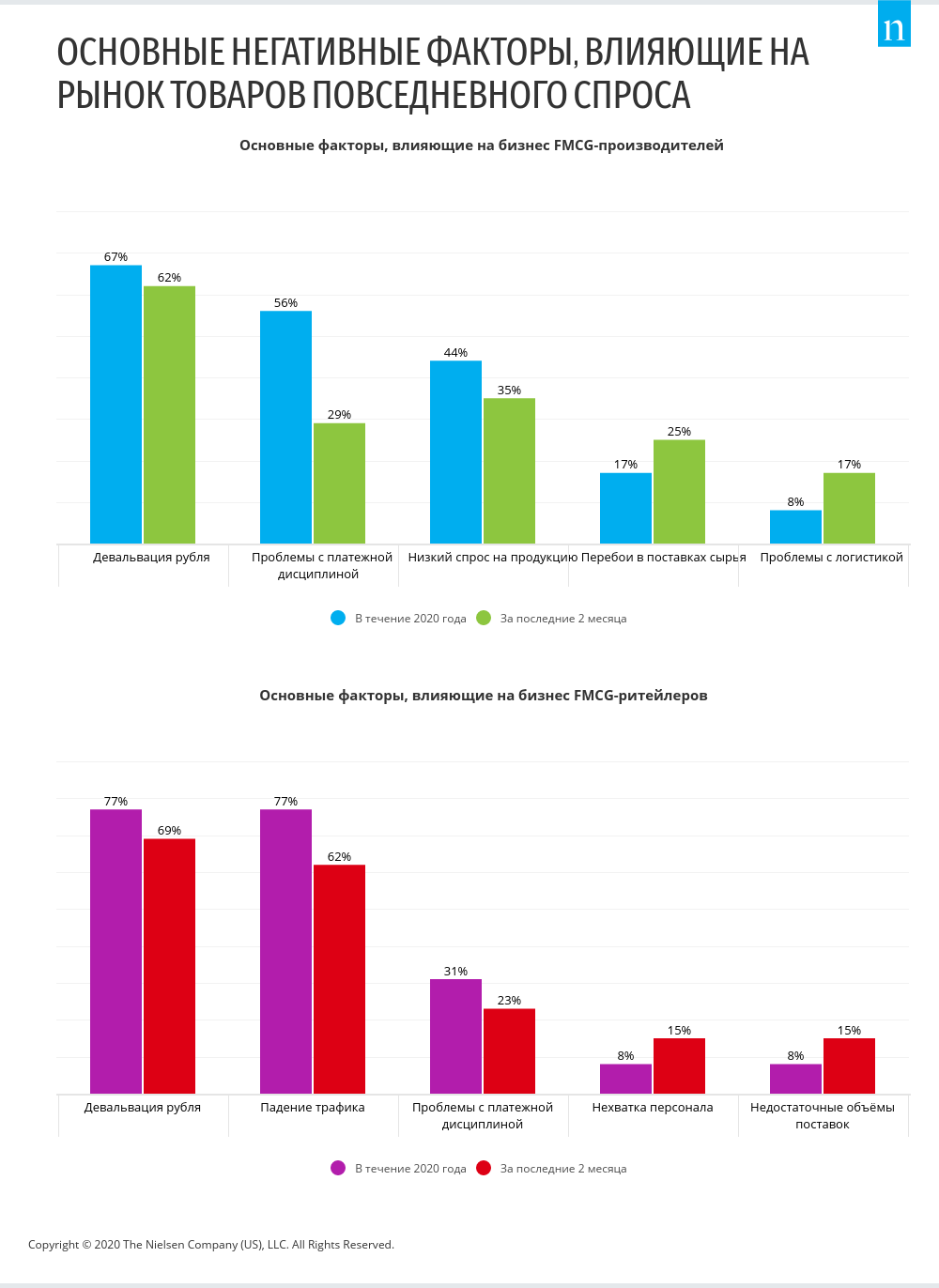

Среди основных негативных факторов, напрямую влияющих на бизнес, больше всего производителей называют девальвацию рубля — в перспективе 2020 года 67% опрошенных руководителей выделили эту причину в качестве основной, 56% ожидают проблем с платежной дисциплиной, 44% считают, что столкнутся с низким спросом на производимые ими товары.

Что касается FMCG-ритейлеров, то на лидирующих позициях для них как в краткосрочной, так и в долгосрочной перспективе остаётся угроза снижения трафика в магазинах и девальвация рубля — об этом заявили 77% из них. Чуть меньшее влияние на снижение эффективности их бизнеса, по мнению ритейлеров, окажут проблемы с платежной дисциплиной (31%).

Главная ценность новаторского товара для профессиональных игроков рынка – его оборачиваемость

Очевидно, что цены на малогабаритные товары домашнего обихода являются неэластичными. Это означает, что колебание цены в диапазоне даже 20 % практически не влияет на продажи. Данные товары купят, если понравится их функциональное назначение, дизайн, цвет, упаковка, раскрывающая особенности позиционирования продукта.

Поэтому для нас главный критерий эффективности товаров – их быстрая оборачиваемость. Наша главная задача сформировать комплексное предложение по fast moving ассортименту, не забывая при этом о его гармоничности. Мы готовы «поспорить» с законом Вильфредо Парето, который можно перефразировать как — 80 % результата дают 20 % усилий.

Компания «Мультидом» формирует ассортимент равноценных изделий, большинство из которых продаются успешно. Поэтому 80 % оборота компании обеспечивают 65 % товаров. Формирование гармоничного ассортимента возможно за счет регулярного внедрения инновационных изделий: в среднем каждый рабочий день компания создает 2-3 новых товара, внедряя ежегодно порядка 500 SKU, одновременно исключая из ассортимента около 200 артикулов. Динамичность ротации ассортимента крайне важна, так как мы работаем во время быстрого маркетинга идей и инноваций.

О чём вообще идёт речь?

Для начала следует разобраться в самом сокращении, какие слова скрываются за этими 4 буквами? Fast Moving Consumer Goods. Собственно, ситуация не слишком то и прояснилась после этого уточнения. Это товары, которые мы регулярно употребляем. В советской литературе есть одно очень хорошее слово, употреблявшееся в качестве названия всей продукции этого плана – ширпотреб.

Возможно, в 80-х и 90-х годах это слово приобрело несколько иную эмоциональную окраску, но изначально оно означало товары широкого потребления. Основные критерии:

- Заинтересованность широких слоёв населения.

- Частое приобретение, практически на автоматическом уровне.

- Готовность тратить средства, даже не отдавая себе в этом отчёт.

- Быстрая реализация и малый срок годности.

- Низкий уровень наценки.

Особенности сферы FMCG

Небольшая стоимость продукции. Чаще всего, потребители покупают товары сегмента FMCG, не задумываясь о цене. В корзину попадает все: от зубной пасты до жвачки. Эффект достигается за счет низкой цены.

Потребители принимают решение о покупке спонтанно. Низкая стоимость провоцирует покупателя действовать импульсивно: в корзину часто попадает товар, который не планировали приобрести.

Товары расходуются быстро. Компании сегмента FMCG тщательно планируют логистику

Им важно обеспечить товарооборот, который не будет создавать дефицита.

Продукция раскупается быстро. Товары широкого потребления быстро заканчиваются, что стимулирует потребителей посещать магазины практически ежедневно.

Оборачиваемость FMCG сегмента часто зависит от сезонности. Например, мороженое — товар, который, в большинстве случаев, покупают летом, а пик спроса на канцелярские товары приходится на август, когда родители готовят детей к школе.

Будущее FMCG сегмента

Как и продажи в целом FMCG сегмент динамично развивается, прежде всего, это можно понять, вспомнив, куда мы ходим за покупками. Если в 90х активное развитие получила мелкая розница, было открыто куча ларьков которые стали превращаться в рынки, затем в павильоны, ну и в конце концов дело дошло до крупных магазинов и торгово развлекательных центров.

Безусловно будущее FMCG за крупными сетями и большими магазинами, так как они способны не только удовлетворять спрос большого количества людей, но и заметно снижать цены относительно мелких игроков. По этим же причинам существенную долю рынка всегда будут занимать глобальные FMCG компании.

Универсам

Нередко используется еще одно понятие – «универсам». Например, сети «Верный», «Авоська» пишут на своих логотипах – универсам. Продовольственными универсамами называет себя сеть «Алые паруса». По мнению генерального директора компании «Лига консультантов» Сергея Илюхи, универсамы – это магазины, аналогичные по ассортименту супермаркету, магазину у дома, но имеющие более высокую долю прилавочной торговли. Само слово относят к так называемой традиционной советской рознице. Это были магазины прилавочной торговли, которые потом либо трансформировались в магазины самообслуживания, либо закрылись.

Несколько другую оценку дают Кира и Рубен Канаян: «Универсам, а именно «универсальный магазин самообслуживания», – это не формат. Так назвали в советское время продовольственные магазины с самообслуживанием. Дескать, на загнивающем Западе «супермаркет», а у нас в СССР будет «универсам». Когда в России в конце прошлого века и в начале XXI века стали появляться первые супермаркеты, то есть магазины с самообслуживанием, они все были достаточно дорогими. Поэтому некоторые сети специально называли свои точки «универсамами», чтобы подчеркнуть доступность и демократичные цены. Так и пошло. Но по формату магазины с названием «универсам» являются супермаркетами либо магазинами у дома. Также есть единичные магазины, где название «универсам» осталось еще с советских времен, например, универсам «Пулковский» в Санкт-Петербурге».

Правила создания успешного FMCG-бренда

Над созданием брендов работает множество специалистов. Причина — высокая конкуренция в сегменте FMCG.

Но можно выделить несколько общих правил, которые используют практически все компании.

Красивая картинка — сочная и реалистичная, которая сформирует у потребителя желание визуализировать процесс пользования или потребления товара.

Понятный и запоминающийся посыл — «Ты — не ты, когда голоден» (Snickers), «Защита дольше, уверенность больше!» (Always).

Выбор своей аудитории — ни одна рекламная кампания не может охватить всех потребителей, поэтому важно четко определить своего клиента, вокруг которого выстраивается стратегия продвижения

Понимание быстро движущихся потребительских товаров (FMCG)

Потребительские товары – это товары, приобретенные для потребления среднестатистическим потребителем. Они делятся на три категории: товары длительного пользования, товары длительного пользования и услуги. Товары длительного пользования имеют срок годности три года и более, а товары длительного пользования – менее одного года. Товары народного потребления – самый крупный сегмент потребительских товаров. Они попадают в категорию недолговечных, поскольку потребляются немедленно и имеют короткий срок хранения.

Почти каждый в мире ежедневно пользуется товарами повседневного спроса (FMCG). Это мелкие потребительские покупки, которые мы делаем на прилавке с продуктами, в продуктовом магазине, супермаркете и на складе. Примеры включают молоко, жевательную резинку, фрукты и овощи, туалетную бумагу, газированные напитки, пиво и лекарства, отпускаемые без рецепта, такие как аспирин.

На товары повседневного спроса приходится более половины всех потребительских расходов, но, как правило, это покупки с низким уровнем вовлеченности. Потребители с большей вероятностью продемонстрируют долговечный товар, например новый автомобиль или смартфон с красивым дизайном, чем новый энергетический напиток, купленный в магазине за 2,50 доллара.

Категории FMCG продаж

На рынке FMCG представлены десятки тысяч товарных позиций. К товарам широкого спроса относятся:

- продукты питания и напитки

- декоративная и гигиеническая косметика

- предметы личной гигиены

- средства для стирки и уборки

- фармацевтические товары

- другие товары краткосрочного пользования

Выделяют 3 категории товаров в секторе FCMG продаж:

- Повседневные товары. В эту группу входят быстропортящиеся продукты питания.

- Товары, покупаемые с запасом. Они характеризуются длительным сроком хранения.

- Товары, необходимые для приема гостей: декоративные бумажные салфетки, одноразовая посуда, коктейльные трубочки.

В отдельную категорию выделяют сезонную продукцию. Например, прохладительные напитки, мороженое и питьевую воду, спрос на которые резко поднимается с наступлением теплого времени года. Или тетради и ручки, в большом объеме продаваемые перед 1 сентября.

К содержанию

Спрос нужно создавать, а не предсказывать

При создании FMCG товаров важно не предсказывать потребность рынка, а создать новый спрос на неведомые потребителям изделия. К примеру, новаторские изделия для декорирования блюд из овощей, фруктов, а также выпечки являются хитом продаж более двух лет

Ежегодно компания продает данные изделия в количестве 75-125 тыс. штук каждого артикула.

В то время как базовые кухонные инструменты, к примеру, половники, картофелемялки, сита, дуршлаги традиционно продаются в количествах не более 25 тыс. штук ежегодно. В нашем ассортименте есть суперуспешные новаторские изделия во всех товарных категориях.

Инновационный товар буквально «разлетается», потому что по таким изделиям конкуренция на рынке намного слабее, в то время как по базовым позициям конкурентное давление зашкаливает

К тому же, наши клиенты, несмотря на некую консервативность и осторожность, все больше интересуются новыми товарами, хотят улучшить имидж своих компаний, выглядеть модными и современными.

Будущее FMCG

Все направления торговли постоянно развиваются, и сегмент FMCG не является исключением. Если в 90-х активное распространение имели разные ларьки и рынки, то сегодня на пике популярности супермаркеты, крупные магазины и торговые центры. Зная, что это товары FMCG, заметим, что будущее за крупными сетями, поскольку они не только удовлетворяют потребности большого количества людей, но и уменьшают цены относительно мелких производителей. Можно с уверенностью сказать, что главную роль на рынке будут занимать глобальные FMCG компании.

Описывая, FMCG – что же это такое, отметим, что в ближайшие годы будет наблюдаться ротация марок товара, увеличение ассортимента и развитие революционных маркетинговых решений. Эксперты считают, что в скором времени будут наблюдаться такие тенденции:

- расширение количества форматов торговых сетей;

- уменьшение доли супермаркетов;

- повышение количества торговых точек в шаговой доступности;

- увеличение количества дискаунтеров;

- рост налоговой нагрузки на компании FMCG;

- усиление государственного регулирования рынка.

Как устроиться на работу в FMCG?

Для многих FMCG компаний значение имеет не столько основное образование потенциальных сотрудников, сколько их личные качества и компетенции. Идеальный кандидат для FMCG сектора – это активный, динамичный человек, умеющий работать самостоятельно, эффективно общаться и неординарно мыслить. FMCG компании находятся в постоянной борьбе за потребителя, поэтому им нужны люди, способные молниеносно принимать решения, преодолевать трудности и достигать результатов. Обязательным условием является умение работать в команде и хороший лидерский потенциал.

Выявить все эти качества и навыки в ходе обычного интервью фактически невозможно. Поэтому процесс отбора в FMCG компаниях обычно включает в себя несколько стадий: психологическое тестирование, тестирование на выявление способностей и только потом собеседование. Тестирование позволяет уже на начальном этапе определить, подойдет ли данный кандидат для компании, и насколько хорошо он сможет справляться с поставленными задачами.

Для многих соискателей наибольшую трудность представляет именно тестирование. Частично это можно объяснить тем, что если с форматом интервью большинство людей все же знакомы, то тесты встречаются гораздо реже – преимущественно в крупных международных корпорациях. Нельзя отрицать и сложность самих FMCG тестов: содержащиеся в них вопросы заставят вас хорошенько поломать голову и использовать свои способности по максимуму, а именно на это они и рассчитаны. Этап тестирования – это действительно серьезное испытание, но пройти его вполне возможно, если заранее потренироваться и подготовиться.

FMCG-компании, что это такое?

Пока что FMCG-продукция называлась только абстрактно, никакой конкретики. Время изменить ситуации и познакомить вас с основными мировыми брендами:

- Coca-cola.

- Nestle.

- Pepsi.

- Henkel.

- Danone.

- Colgate.

Продукцию перечисленных компаний вы употребляли и не один раз. Если сейчас сходите на кухню или в ванную, наверняка найдёте там несколько единиц товара от этих производителей.

Что позволяет таким корпорациям наращивать темпы и объёмы сбыта:

- Мировое имя,

- Всеобщее признание,

- Миллиардные бюджеты на рекламу.

Обычно у компаний заключены контракты на несколько лет вперёд с крупными сетевыми магазинами. Это помогает первым решить проблему продаж, а вторым заполнить ряды полок и привлечь к себе клиентов. Наценка, как уже говорилось, минимальна.

Фирмы просто не могут себе позволить повысить цену, это приведёт не только к росту недовольства среди населения, но и обрушит многомиллионные прибыли.

Спасает только один фактор: в средствах личной гигиены и пищевых продуктах люди нуждаются регулярно. Эту графу расходов семейного бюджета в здравом уме никто сокращать не будет. При этом бренду не обязательно иметь особо широкую аудиторию. Если любители готовы покупать товар ежедневно, это компенсирует их малое количество.

Популярные FMCG компании

Даже потребитель, который не знает значения слова FMCG, назовет как минимум 5 брендов в сфере товаров широкого потребления.

Например, компания Nestle выпускает кофе Nescafe, сухие завтраки Nesquik, кетчупы “Торчин” и другие. Procter & Gamble специализируется на товарах для личной гигиены и бытовой химии: детские подгузники Pampers, средства для мытья посуды Fairy и Gala, бритвы Gillette. Все эти бренды знакомы украинским потребителям.

Рынок FMCG огромен, поэтому компании тщательно планируют маркетинговую активность — ведут борьбу за каждого клиента.

Продукция сегмента FMCG требует высокой скорости доставки, планирования пиковых нагрузок. Компании сегмента Fast Moving Consumer Goods должны тщательно планировать хранение и транспортировку.

Шаг 1: выбрать нужные товары

Есть несколько групп товаров, первая самая распространенная – это товары повседневного спроса.

Из названия «товары повседневного спроса» видно, что это те товары, которые нужны всегда, то есть каждый день, с другой стороны, это ширпотреб, то есть товары широкого потребления. С экономической точки зрения это товары, которые не имеют уникальности, товары массового потребления, которые не отличаются по оформлению, потребительским свойствам и не имеющие уникальности. С другой стороны, продавать их очень выгодно, поскольку такие товары покупают ежедневно. Какие же товары пользуются повседневным спросом?

Ну, прежде всего, это продовольственные товары.

- хлеб;

- мясо и мясопродукты (за исключением деликатесных);

- молоко и молокопродукты (за исключением мороженого);

- яйца и яйцепродукты;

- масло растительное;

- маргарин;

- сахар;

- соль.

Продажа товаров повседневного спроса имеет свои плюсы и минусы.

Итак, начнем с плюсов:

Поскольку потребитель нуждается каждый день в таких товарах, то приобретает их он довольно-таки часто.

Такие товары часто имеют доступные цены, поэтому быстро раскупаются, а это значит, что у компании, осуществляющей продажу таких товаров, могут быть большие обороты.

Такие товары имеют стандарты размещения, выкладки в торговых точках, поэтому сложностей с их продажей обычно не возникает.

Но, конечно, продажа таких товаров имеет и свои минусы.

На таких товарах нельзя много заработать, торговая наценка таких товаров обычно не значительна.

Маленьким магазинчикам шаговой доступности все тяжелее бороться с большими супермаркетами, которые все сильнее наступают на малый бизнес.

При планировании открытия магазина, продумайте, где будут храниться товары, каким образом будет осуществляться приемка качества товаров. Важный вопрос — утилизация товаров, которые испортились. В некоторых случаях утилизацией занимаются поставщики, а в других – сам магазин.

Следующая группа – это товары неповседневного спроса.

Что такое товары неповседневного спроса? Это те товары, которые вы покупаете не каждый день

Например, купить торт вы зайдете в магазин не каждый день, а только если у вас намечается какое-то важное событие. Побаловать себя деликатесом вы тоже можете не каждый день, поэтому деликатесы и называются деликатесами

Но сегодня есть успешные примеры такой узкой специализации на таких товарах: например, «От Палыча», «Рублевский» и иные. Часто продовольственные товары неповседневного спроса продают сами производители.

Продажа товаров неповседневного спроса имеет свои плюсы и минусы.

Плюсы:

- Открывая магазин неповседневного спроса, можно реализовать самые смелые проекты.

- Продажа товаров неповседневного спроса позволяет увеличить рентабельность, поскольку данные товары предусматривают большую наценку, чем товары повседневного спроса.

- Магазин неповседневного спроса позволяет ввести дополнительные услуги, сервисное обслуживание.

Минусы:

- Открывая магазин неповседневного спроса, получаете больше рисков не достигнуть желаемой прибыли. Необходимо более внимательно изучить нишу, проанализировать возможные финансовые риски.

- Спрос на такие товары является скачкообразным и может зависеть от многих факторов, в том числе экономических, политических.

Открывая магазин неповседневного спроса, необходимо остановиться на той отрасли, которую хорошо знает учредитель

Важно собрать единомышленников. Ведь если продавцы ничего не понимают в продаваемом товаре, то покупатели просто уйдут к другим продавцам

Магазин неповседневного спроса предполагает больше затрат на маркетинг, ведь товар необходимо разрекламировать, так потребитель должен знать, где в вашем городе продаются гитары или автомобили.

Инфляция

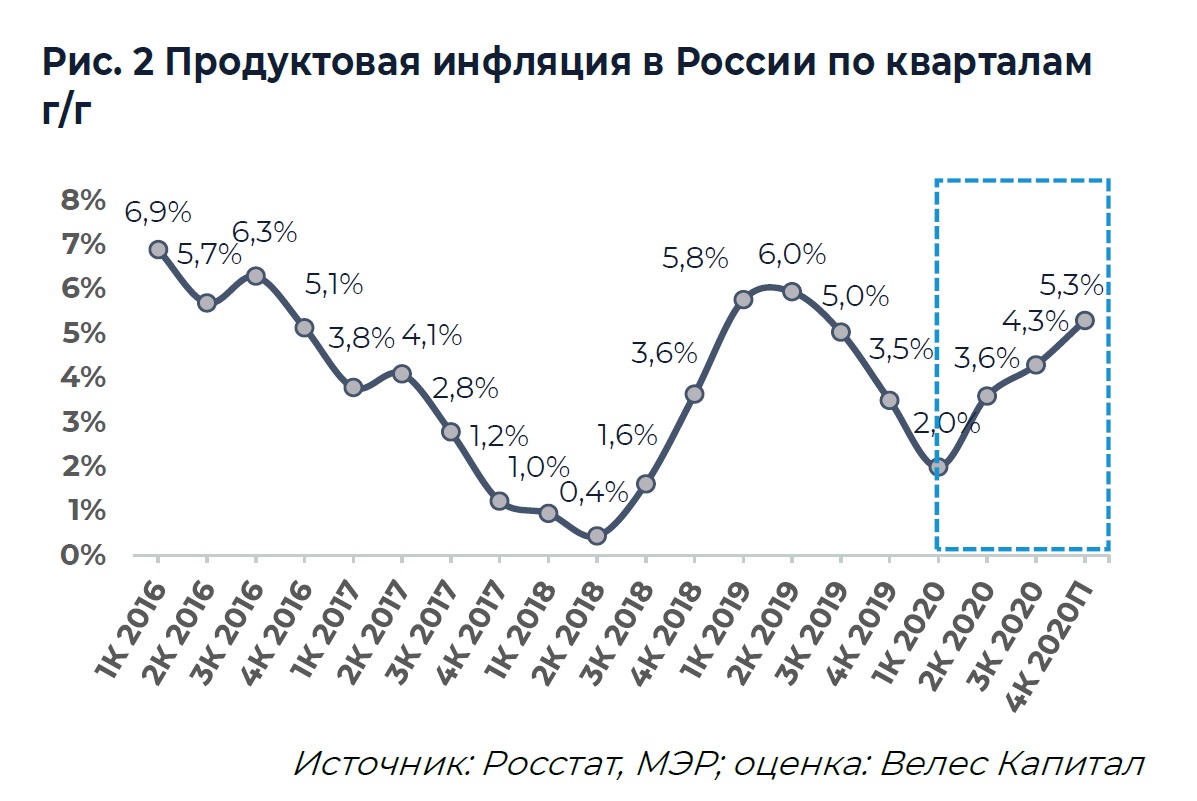

По итогам 3К продовольственная инфляция составила 4,3%, а в октябре и ноябре — максимальные в этом году 4,8% и 5,8% соответственно. Наибольший вклад в инфляцию внес эффект ослабления рубля, а также вторая волна пандемии, в условиях которой начали расти цены на продукты питания и медикаменты. Особенно заметно подорожали сахар, масложировая продукция, рыба, фрукты и овощи. По итогам конца ноября и начала декабря проинфляционный эффект от ослабления рубля в основном начал сходить на нет. Предполагается, что в 2021 г. сдерживающее влияние на темпы роста потребительских цен окажет бюджетная консолидация (сокращение бюджетного дефицита), эффект от которой будет частично компенсирован смягчением денежно-кредитной политики. Согласно ориентиру МЭР, по итогам года продовольственная инфляция должна составить 3,4% и остаться на том же уровне в 2021 г., а в 2022 г. ускорится до 3,8%. Долгосрочная цель Банка России по инфляции остается неизменной и составляет 4%.

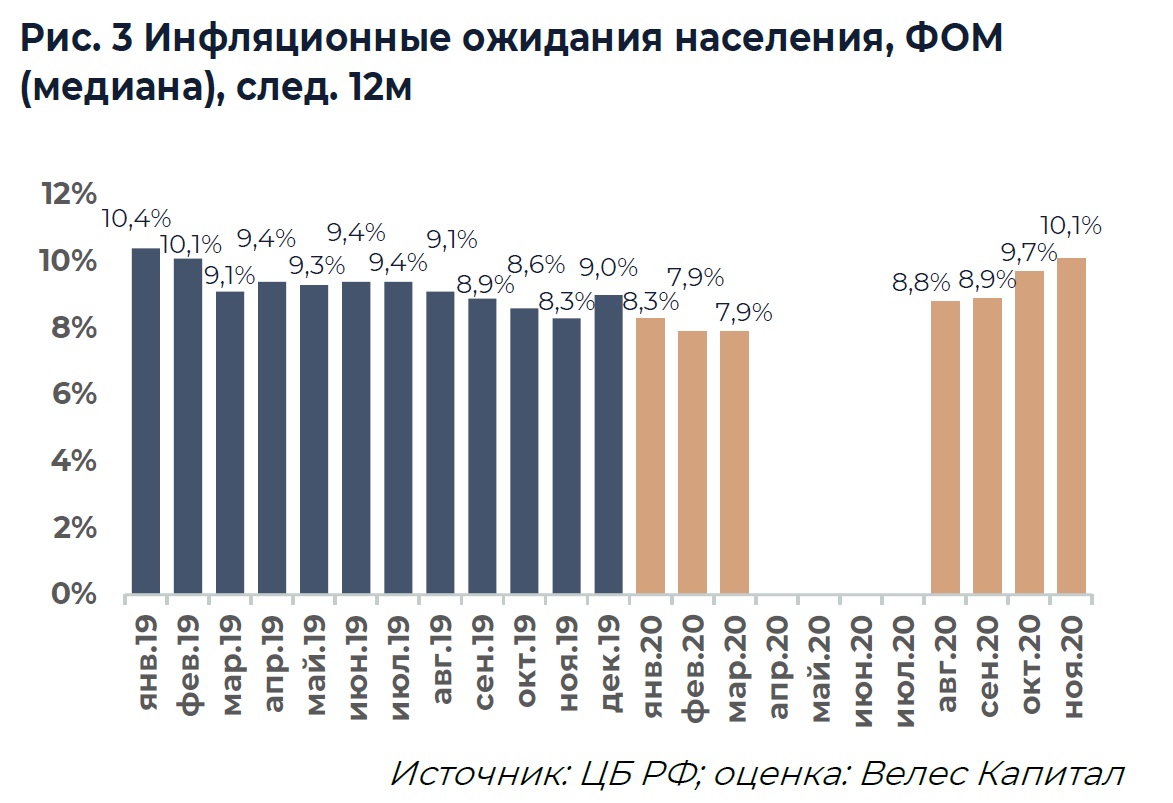

Инфляционные ожидания населения в ноябре вновь продемонстрировали рост и преодолели даже пиковые значения начала 2019 г. Наблюдаемая инфляция за последние 12 месяцев оценивается в 10,7%, а инфляционные ожидания на следующие 12 месяцев составляют 10,1%. Рост наблюдается уже несколько месяцев подряд и распространяется как на категорию людей со сбережениями, так и без них. ЦБ РФ отмечает, что на инфляционные ожидания продолжает влиять ослабление рубля и рост цен на ряд часто приобретаемых товаров. Повышение инфляционных ожиданий может приводить к временному увеличению спроса на товары длительного пользования. По мнению ЦБ, население пока оценивает риски роста цен как краткосрочные.

По данным исследовательского холдинга «Ромир», цены на корзину основных потребительских товаров с октября 2019 г. по октябрь 2020 г. выросли на 14% г/г.

В списке находятся 200 наиболее популярных продуктовых и непродуктовых наименований включая мясо, рыбу, сыр, молоко, яйца, хлеб и прочее.

С начал года курс рубля по отношению к евро снизился примерно на 30%, а к доллару на 20%. По данным Банка России реальный эффективный курс рубля с начала года упал на 16,8% г/г. МЭР прогнозируют курс рубля к доллару в 2021 г. на уровне 72,4 и в 2022 г. 73,1. Стабилизация курса должна быть обусловлена восстановлением мировой экономики и ростом спроса на основные товары российского экспорта (преимущественно нефтегазовые категории).

«Подводные камни» FMCG

FMCG продажи имеют и свои «подводные камни» которые необходимо учитывать при работе. Одной из сложностей является то, что многие товары имеют ограниченный срок годности, иногда равный неделе, а порой и меньше. Поэтому оборачивать их нужно очень быстро.

Вторая проблема вытекает из первой, в FMCG как правило используется постоплатная система расчетов. То есть дистрибьютор получает деньги по факту реализации, его продукта розничным магазином. Поэтому торговым представителям, как правило, приходится заниматься сбором дебиторской задолженности с ритейла.

Кроме того в FMCG продажах крайне высокая конкуренция. Один и тот же товар, могут продвигать несколько дистрибьюторов, а они в свою очередь могут конкурировать с рынками и крупными магазинами (часто мелкой рознице дешевле закупить товар на рынке чем у дистрибьютора). Поэтому, роль квалифицированных продавцов в FMCG сегменте очень велика и без них просто не выжить, на этом рынке.

Четвертый заключительный этап: прямая доставка DSD (Direct Sales Delivery)

Создание полноценного подразделения компании, работающего непосредственно с розничными точками. Когда компания берет весь бизнес в собственные руки.

Самая затратная система с точки зрения первоначальных инвестиций, при этом самая простая и эффективная в управлении. Развертывание данной системы является апогеем развития, как правило, применяется, когда компания пытается достичь доминирования на рынке, и ресурсов дистрибьюторов для данных целей уже не хватает.

Логика развития систем продаж и дистрибуции определяется этими тремя факторами:

1) Потенциалом рынка.

2) Экономикой (объемами продаж, прибылью).

3) Конкурентной ситуацией на рынке (степень развитости рынка, с точки зрения развития системы продаж).

Часто компании пытаются идти не эволюционным путем, а революционным путем, перескакивая через этапы. В этом случае необходимо понимать, что всегда революционный путь стоит денег. То есть необходимы инвестиции, которые будут возвращены в течение длительного периода. Зачастую такие инвестиции приводят к прямым убыткам, иногда фатальным. Поэтому эволюционный путь является предпочтительным. Обычно правильнее взять сильного регионального представителя за хорошие деньги, чем орду низкоквалифицированных работников.

Основной закон развития рынков: смещая акценты в работе отдела продаж в сторону потребителя, конкурентоспособность компании увеличивается при равенстве прочих факторов. Смещение акцентов в работе отдела продаж определяется степенью развитости рынка. Если рынок продукта не развит, то, с экономической точки зрения, выгоднее работать на более низком уровне. Однако, если компания хочет стать лидером рынка, то неизбежно переходит к более высокому уровню организации продаж.

Развитая система продаж и дистрибуции является дополнительным входным барьером для выхода на рынок конкурентов. Последовательность развития систем продаж и дистрибуции имеет характер универсального закона. То есть применима c некоторыми допущениями не только к рынку FMCG, но и другим рынкам: B2C и, возможно, B2B.

Конечно, имеется множество систем продаж, которые в том или ином виде комбинируют приведенные выше системы и являются переходными. Однако применение переходных систем является временным явлением и, как правило, не дает глобального преимущества.

2020

Крупнейшие продовольственные ритейлеры России

Аналитическое агентство Infoline в апреле 2021 года опубликовало рейтинг крупнейших продовольственных ритейлеров в России. По итогам 2020 года лидерами остались X5 Retail Group и «Магнит», у которых показатели выручки составили 1,97 трлн и 1,5 трлн рублей соответственно, увеличившись на 14,2% и 13,3%.

В тройку лидеров вошла объединенная компания, включающая сети «Дикси», «Красное & Белое» и «Бристоль». Оборот этого ритейлера в 2020 году достиг 950 млрд рублей, что на 18,4% превосходит показатель годичной давности.

В 2020 году на фоне антиковидных ограничений рекордный рост по динамике выручки среди продуктовых торговых сетей показали «Светофор» и «ВкусВилл» — она оказалась почти на 40% больше, чем год назад.

«Светофор» позиционирует себя как магазин низких цен. Аналитики полагают, что ритейлеру удалось достичь таких результатов на фоне снижения реальных доходов населения. «Вкусвилл», в свою очередь, быстро адаптировался к новым реалиям рынка и вошёл в сферу онлайн-торговли, что стало для него драйвером роста.

Продажи компаний из первой десятки рейтинга выросли на 12,9%, до 6,1 трлн рублей по итогам 2020 года. Общее количество магазинов превысило 56 000, или 22 млн кв. м.

Эксперты отмечают, что драйвером роста рынка стали развитие e-commerce сегмента (рост в 3,6 раза), удержание цен федеральными и региональными ретейлерами вопреки возросшей инфляции, а также инвестиционная активность FMCG-продавцов.

| Пандемия заставила многих включить режим жесткой экономии семейных бюджетов и закупать продукты с товарами первой необходимости исключительно в магазинах крупных ритейлеров, способных предложить низкие цены и привлекательные промоакции, — говорится в отчёте Infoline. |

Из рейтинга топ-10 Infoline выбыла сеть «Мария-Ра»: компания хоть и увеличила выручку на 8,5%, но уступила место «ВкусВиллу».

На рынок вышло 13 иностранных торговых операторов. Спад на 50%

Пандемия COVID-19 и экономический кризис существенно снизили активность выхода в Россию новых международных торговых операторов. В 2020 году на рынок вышло 13 торговых операторов — вдвое меньше показателя 2019 года (26 брендов). Показатель стал худшим с 2011-го, когда на рынок вышло 11 операторов. Лучшим годом за последние десять лет измерений был 2014-й — 68 брендов.

Половина новых ретейлеров, вышедших на российский рынок, представлена профилем «одежда, обувь, белье». Доли ценовых сегментов распределились почти поровну: 54% — средний/ниже среднего, 46% — выше среднего.

Об уходе с российского рынка в 2020 году объявил французский бренд аксессуаров Longchamp. По словам гендиректора компании, закрытие магазинов во многом связано с последствиями эпидемического кризиса. Холдинг Inditex также принял решение о закрытии в России магазинов Lefties.

Сокращение числа торговых точек на 62%

На середину июля 2020 года торговых точек в РФ стало на 62% меньше, чем в начале пандемии COVID-19 в марте. На отрасли торговли сказываются сокращение платежеспособного спроса и законодательные ограничения.

Минпромторг РФ внесло в Правительство Стратегию развития торговли до 2025 года

Минпромторг РФ внесло в Правительство РФ Стратегию развития торговли до 2025 года, сообщает в июле Прайм.

В документе предусмотрено развитие всех форматов торговли: стрит-ритейл, ярмарки, рынки. Ведомство планирует внести проект закона в Государственную Думу по развитию перечисленных видов ритейла. В министерстве считают необходимым оказывать господдержку объектам как нестационарной, так и мобильной торговли.

В настоящий момент доля крупной сетевой торговли составляет порядка 35-40% российского рынка. Остальной сегмент — это несетевая торговля: малые форматы торговли, рыночная, ярмарочная торговля, нестационарные объекты, магазины у дома. Благодаря этой многоформатности, поддерживается конкурентная среда.

Также в Минпромторге РФ намерены поддерживать потребительскую кооперацию, соответствующие предложения направлены в Правительство РФ. Развитие данного формата ритейла дает возможность жителям страны, проживающим в селах, в небольших населенных пунктах, приобретать необходимые товары.

Рост оборота в январе на 2,7%

По данным Росстата, в январе 2020 года годовые темпы роста оборота розничной торговли достигли 2,7% (1,9% в декабре 2019 года) — это максимум с декабря 2018 года.