Как при ликвидации ооо передать имущество учредителю?

Содержание:

- Письмо Департамента налоговой и таможенной политики Минфина России от 5 октября 2018 г. N 03-03-06/2/71759 Об особенностях налогообложения при ликвидации организации и распределении имущества ликвидируемой организации

- Выплата НДС в процессе передаче имущества учредителям ООО

- Порядок и виды реорганизации юридических лиц

- Подача в налоговую инспекцию пакета документов для ликвидации ООО

- Как быть с налогами

- Работа бухгалтерии

- Правила распределения при ликвидации

- Судьба материальных ценностей организации при ликвидации

- Составление акта

- Если участник один

- Судьба материальных ценностей организации при ликвидации

- Как правильно передать имущество учредителю?

- Выводы

Письмо Департамента налоговой и таможенной политики Минфина России от 5 октября 2018 г. N 03-03-06/2/71759 Об особенностях налогообложения при ликвидации организации и распределении имущества ликвидируемой организации

23 ноября 2018

Департамент налоговой и таможенной политики рассмотрел письмо и сообщает следующее.

Согласно пункту 2 статьи 277 Налогового кодекса Российской Федерации (далее — НК РФ) при ликвидации организации и распределении имущества ликвидируемой организации доходы налогоплательщиков-акционеров (участников, пайщиков) ликвидируемой организации определяются исходя из рыночной цены получаемого ими имущества (имущественных прав) на момент получения данного имущества за вычетом фактически оплаченной (вне зависимости от формы оплаты) соответствующими акционерами (участниками, пайщиками) этой организации стоимости акций (долей, паев).

При этом на основании подпункта 4 пункта 1 статьи 251 НК РФ доходы налогоплательщика в виде имущества, имущественных прав, которые получены в пределах вклада (взноса) участником хозяйственного общества или товарищества (его правопреемником или наследником), при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками, не учитываются при определении налоговой базы.

Таким образом, в случае ликвидации организации налогооблагаемый доход налогоплательщиков-акционеров (участников, пайщиков) определяется как разница между рыночной стоимостью получаемого имущества на момент его получения и стоимостью оплаченной доли в уставном капитале общества.

Учитывая пункт 1 статьи 43 НК РФ, в том случае, если стоимость имущества, полученного акционерами (участниками) при распределении имущества ликвидируемого общества, превышает их взнос в уставный капитал ликвидируемой организации, то такое превышение признается дивидендами.

Статьей 277 НК РФ не устанавливается порядок формирования налоговой стоимости имущества (имущественных прав), полученного при распределении имущества ликвидируемого общества.

Вместе с тем, согласно положениям статей 254 и 257 НК РФ безвозмездно полученное имущество принимается к налоговому учету по рыночной стоимости.

Таким образом, распределяемое ликвидируемым обществом имущество, принимается к налоговому учету по рыночной стоимости на дату его получения.

При дальнейшей реализации полученного при ликвидации имущества на основании подпункта 2.1 пункта 1 статьи 268 НК РФ налогоплательщик вправе уменьшить доход от реализация на цену приобретения указанного имущества и на сумму расходов, связанных с их приобретением и реализацией, если иное не предусмотрено пунктом 10 статьи 309.1 или пунктом 2.2 статьи 277 НК РФ.

| Заместитель директора Департамента | А.А. Смирнов |

Выплата НДС в процессе передаче имущества учредителям ООО

Следующий важный момент касается налога на добавленную стоимость. К объекту налогообложения относятся сделки, которые касаются работ, товаров и услуг. При этом передача (распределение) имущества, если оно является частью первоначального платежа участника юрлица, имеет иную природу. По законодательству НДС представляет собой разницу между распределенными долями и долями учредителей в момент создания ООО. Ключевым документом является счет-фактура, которую получает каждый участник.

Если объем материальных ценностей больше, чем размер внесенной в уставной капитал доли, в выплате налога на добавленную стоимость нет необходимости. Это правило подтверждено не только законодательно, но и действующей судебной практикой.

Порядок и виды реорганизации юридических лиц

Выделяют следующие виды реорганизации:

- добровольная реорганизация осуществляется по решению учредителей (участников) юридического лица либо органа, уполномоченного на то учредительными документами.

- принудительная реорганизация осуществляется по решению уполномоченного государственного органа или по решению суда в случаях, прямо указанных в законодательстве.

Так, в соответствии со ст. 19 Закона РСФСР «О конкуренции и ограничении монополистической деятельности на товарных рынках» Федеральная антимонопольная служба РФ может принять решение о принудительном разделении или выделении хозяйствующего субъекта, занимающего доминирующее положение на товарном рынке и злоупотребляющего своим положением. В решении государственного органа должен быть определен срок реорганизации. Если учредители (участники), уполномоченный ими орган самого юридического лица не осуществят реорганизацию в указанный срок, суд по иску уполномоченного государственного органа назначает внешнего управляющего, которому поручается проведение реорганизации. С момента назначения внешнего управляющего к нему переходят полномочия по управлению делами юридического лица. Утверждение судом разделительного баланса и учредительных документов является основанием для государственной регистрации вновь возникших юридических лиц (ст. 57 ГК РФ).

В определенных случаях требуется согласие государственных органов на реорганизацию. В соответствии со ст. 17 Закона РСФСР «О конкуренции и ограничении монополистической деятельности на товарных рынках» на антимонопольные органы возложено осуществление контроля над реорганизацией в форме слияния и присоединения коммерческих организаций, суммарная балансовая стоимость активов которых по последнему балансу превышает 30 миллионов установленных федеральным законом минимальных размеров оплаты труда.

Орган, принявший решение о реорганизации, обязан направить кредиторам письменное уведомление об этом. Кредиторы вправе потребовать прекращения или досрочного исполнения обязательства, должником по которому выступает реорганизуемая коммерческая организация, а также возмещения убытков, причиненных досрочным исполнением иди прекращением обязательства. Кроме того, если разделительный баланс не дает возможности определить правопреемника реорганизованного юридического лица, вновь возникшие юридические лица несут солидарную ответственность по обязательствам реорганизованного юридического лица перед его кредиторами (ст. 60 ГК РФ).

Государственная регистрация юридических лиц, создаваемых путем реорганизации, осуществляется в соответствии с ГК РФ и Федеральным законом «О государственной регистрации юридических лиц и индивидуальных предпринимателей». В регистрирующий орган (налоговые органы) представляются:

- заявление о регистрации каждого вновь возникшего юридического лица, воздаваемого путем реорганизации, в котором подтверждается, что учредительные документы созданных путем реорганизации юридических лиц соответствуют установленным законодательством Российской Федерации требованиям к учредительным документам юридического лица данной организационно-правовой формы, что сведения, содержащиеся в этих учредительных документах и заявлении о государственной регистрации, достоверны, что передаточный акт или разделительный баланс содержит положения о правопреемстве по всем обязательствам вновь возникшего юридического лица в отношении всех его кредиторов, что все кредиторы реорганизуемого лица уведомлены в письменной форме о реорганизации и в установленных законом случаях вопросы реорганизации юридического лица согласованы с соответствующими государственными органами и (или) органами местного самоуправления;

- учредительные документы каждого вновь возникающего юридического лица (подлинники или нотариально удостоверенные копии);

- решение о реорганизации юридического лица;

- договор о слиянии в предусмотренных федеральными законами случаях;

- передаточный акт или разделительный баланс;

- документ об уплате государственной пошлины.

Государственная регистрация осуществляется по месту нахождения реорганизуемых юридических лиц. Регистрирующий орган принимает решение о государственной регистрации вновь возникшего юридического лица (лиц) или об отказе в государственной регистрации в срок не более чем пять рабочий дней. При положительном решении данный орган осуществляет соответствующую запись в реестре, оформляет свидетельство о регистрации.

Подача в налоговую инспекцию пакета документов для ликвидации ООО

После того, как требования кредиторов удовлетворены, комиссия составляет окончательный ликвидационный баланс, содержащий информацию о тех активах фирмы, которые остались и должны быть распределены между участниками. И промежуточный, и окончательный ликвидационные балансы утверждаются общим собранием участников.

Если за счет недобросовестных действий ликвидатора активы организации в окончательном балансе окажутся больше, чем в промежуточном, то налоговая инспекция может отказать в ликвидации ООО.

Действительно, активы, указанные в промежуточном балансе, в большинстве случаев могут только уменьшиться (из-за удовлетворения требований кредиторов), но никак не увеличиться. Если же происходит рост активов по окончательному балансу, то это может говорить о том, что активы были временно выведены из ООО, чтобы «не достаться кредиторам». Пока ведется процесс ликвидации ООО, организация может продолжать вести деятельность, приносящую прибыль, но на практике контрагенты с большим недоверием относятся к таким сделкам. Хозяйственные операции, по которым активов в ООО «прибыло» уже после утверждения промежуточного баланса, могут подвергаться тщательной проверке налоговых органов, и стать причиной отказа в ликвидации ООО.

Иск о признании ликвидации ООО недействительной по причине того, что сумма активов по окончательному балансу превысила сумму активов по промежуточному балансу могут подать впоследствии и кредиторы, чьи требования остались неудовлетворенными. Судебная практика по такому вопросу имеется, и она не всегда в пользу недобросовестных участников ликвидируемого ООО.

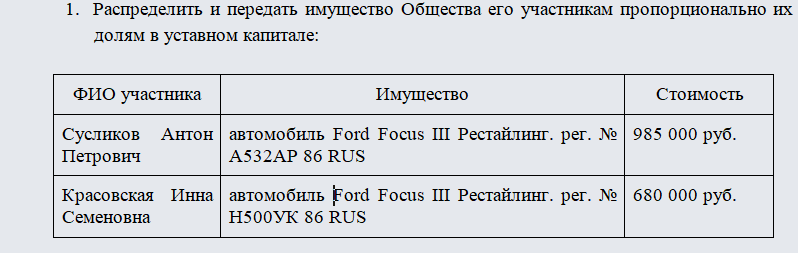

После завершения расчетов с кредиторами имущество ликвидируемой организации распределяется между участниками общества (ст. 58 закона «Об ООО»). В первую очередь производится выплата распределенной, но невыплаченной части прибыли, а во вторую – распределяется оставшееся имущество общества согласно долям в уставном капитале.

Окончательный пакет документов для регистрации факта ликвидации ООО состоит из:

- третьего заявления по форме № P15016, заверенного нотариально;

- окончательного ликвидационного баланса;

- решения общего собрания об утверждении ликвидационного баланса;

- документа об уплате госпошлины (800 рублей);

- документа, подтверждающего представление в ПФР и ФСС сведений персонифицированного учета.

Государственная регистрация ликвидации ООО проводится в срок не более чем пять рабочих дней со дня представления документов в ФНС.

Как быть с налогами

Налогообложение при распределении активов между участниками ООО регулируется ст. ст. 209, 210 НК РФ. Доходы в денежной и натуральной форме, которые получает учредитель общества, облагаются налогами.

Учёт доходов от участия

К доходам участников ликвидируемой организации относится только имущество, стоимость которого больше вклада участника в уставной фонд.

Взыскание налога на НДФЛ осуществляется после того, как выполняется расчёт размера НДФЛ исходя из доли собственника. При начислении налога учредитель получает уведомление.

Учёт НДС с дохода от участия

Уплата НДС при передаче материальных ценностей участникам осуществляется в случае, если стоимость распределяемого имущества превышает сумму первоначального вклада собственника. НДС начисляется только на полученную разницу, а учредитель получает счёт для уплаты налога.

Таким образом, если сумма полученных активов не превышает размер первоначального взноса учредителя, НДС не начисляется. А также это касается передачи участникам акций и денежных средств.

При ликвидации ООО распределение оставшейся части имущества между собственниками осуществляется в обязательном порядке. Стоит помнить, что выполнить передачу активов нужно до окончания процедуры закрытия ООО. Ответственность за правильность выполнения всех процессов несёт ликвидатор предприятия.

Работа бухгалтерии

Весь процесс распределения имущества в рамках ликвидации ООО осуществляется строго через бухгалтерию, поскольку речь идет о материальных интересах участников и самого ликвидируемого Общества.

Вся работа бухгалтерии при ликвидации ООО осуществляется строго под контролем ликвидационной комиссии.

Налогообложение

Поскольку при распределении имущества встает вопрос о передачи участникам их долей в прибыли, то возникает вопрос о том, как действуют в отношении этой суммы такие налоги как НДС и НДФЛ.

Налог на добавленную стоимость

НДС не налагается на доли прибыли участников, если они оказались меньше их первоначального вклада в уставный капитал. Ставка налога составляет 18%.

Однако здесь следует учесть такие нюансы, как:

- При распределении имущества между учредителями не в денежной, а в натуральной форме его стоимость оценивается в соответствии с ценой, установившейся на рынке в день утверждения участниками компании промежуточного баланса.

- Если доли имущества, переданные участникам, оказались больше их вкладов в уставный капитал, то облагаемая налогом сумма (ОС) может быть рассчитана следующим образом:

Налог на доходы физических лиц

Ровно также как и НДС, НДФЛ на полученное участником ООО имущество не начисляется в том случае, если его стоимость меньше его доли в уставном капитале.

Порядок взимания этого налога в остальных случаях выглядит следующим образом:

- Бухгалтерия рассчитывает размер НДФЛ по доле каждого участника.

- В ИФНС по месту жительства и самому участнику направляются уведомления.

- Участник рассчитывается с ИФНС по НДФЛ.

Оформление документов

В процессе ликвидации необходимо составить и оформить документацию

Промежуточный баланс

Через два месяца после уведомления всех кредиторов о закрытии компании ликвидационная комиссия создает промежуточный баланс.

В нем содержатся:

- информация об имуществе компании;

- сведения о претензиях кредиторов;

- результаты рассмотрения притязаний кредиторов;

- порядок разделения активов предприятия между кредиторами и участниками.

На его основании бухгалтерия формирует проводки по передаче отдельных частей имущества компании в денежной и натуральной форме кредиторам и учредителям, которые выглядят примерно так: Д 80 «Уставный капитал» … К 75 «Расчеты с учредителями»….

Форма 15003

В регистрирующий орган направляется стандартное уведомление по форме 15003.

Чаще всего регистрирующий орган требует приложить к пакету бумаг и документ об утверждении промежуточного баланса или его нотариально заверенную копию.

Ликвидационный баланс

По окончании процесса расчета с кредиторами и участниками за счет имеющегося в собственности Общества имущества составляется ликвидационный баланс.

Последней стадией ликвидации можно считать передачу в регистрирующий орган таких бумаг, как:

- непосредственно ликвидационный баланс и протокол собрания, а рамках которого он был утвержден.

- заявление о прекращении деятельности по форме 16001.

- бумага, удостоверяющая отсутствие долгов перед ПФР.

- квитанция о внесении ликвидационной пошлины в размере 4 000 рублей.

Регистратор рассматривает документы и вносит в ЕГРЮЛ пометку о прекращении деятельности компании.

Таким образом, распределение активов в ходе ликвидации ООО происходит поэтапно и в порядке очереди. В первоочередном порядке удовлетворяются обоснованные притязания кредиторов, а лишь потом остаток имущества распределяется между учредителями компании

Особое внимание следует уделить процессу начисления и уплаты налогов на доли имущества, передаваемые участникам

Правила распределения при ликвидации

В ситуации, когда организация имеет только одного участника, процесс передачи и распределения выполняются с учетом тех же принципов, что рассмотрены прежде. Распределение невозможно до момента, до тех пор, пока все задолженности перед кредиторами не будут выплачены. Только после этого один учредитель ООО принимает решение и получает право на имущество.

Четких правил оформления рассмотренных выше документов не существует, поэтому образцы документов носят исключительно рекомендательный характер, а участники «ООО» вправе оформлять акт передачи по собственному усмотрению, включая в него различные сведенья, но с учетом условий законодательства.

Судьба материальных ценностей организации при ликвидации

Вопросы, которые касаются раздела собственности компании между учредителями и процедура ликвидации предприятия, регулируются согласно с нормами следующих законодательных актов:

- Гражданский Кодекс, раздел 4, ст. 92 – регламентация процедуры реорганизации и ликвидации общества; параграф 2 раздела 4 ГК РФ – положения о товариществах, в том числе об обществах с ограниченной ответственностью.

- Федеральный закон N 14-ФЗ от 8 февраля 1998 года (далее – закон 14-ФЗ), ст. 57, 58 – ликвидация ООО и раздел собственности общества между его членами.

Нормы вышеизложенных законодательных актов могут уточняться в уставе предприятия (уставных документах), который также будет использоваться для урегулирования вопроса о разделе имущества между членами общества.

Согласно ст. 58 закона 14-ФЗ учредители могут начинать процесс распределения долей после удовлетворения требований кредиторов. Данная процедура производиться в течение периода, установленного для подачи претензий.

Ликвидация организации связана с прекращением работы предприятия, а значит, участники имеют право получить свою долю, которая была вложена при образовании общества. Также член организации вправе получить больше первоначального вклада, если за время существования организация преуспела в деятельности и пополнила активы.

Процедура распределения собственности между членами предприятия производится в четкой последовательности. Можно выделить два ключевых правила разделения активов:

- Первыми производятся выплаты из доходов организации, которые еще не были распределены между участниками.

- Далее осуществляется деление остатков. При этом учитываются пропорции, соответствующие размеру доли в уставном капитале.

Распределение долей производится после независимой оценки стоимости собственности компании. Процедура ликвидации нередко сопровождается налоговой проверкой и всегда связана с уплатой налогов.

Возможность и порядок распределения имущества

Как показывает анализ норм статьи 63 ГК РФ, наличие возможности раздела имущества после ликвидации юридического лица между участниками и порядок его осуществления зависят от 2 основных факторов:

- способа ликвидации организации;

- ее организационной формы.

Говоря о способах ликвидации, важно подчеркнуть, что статья 63 ГК описывает порядок добровольного прекращения деятельности компании, тогда как на практике возможно и принудительное — в рамках банкротства или по решению суда, а также в случае, когда организация фактически не ведет хозяйственную деятельность, согласно положениям статьи 64.2 ГК РФ

Банкротство

При обнаружении недостаточности имущества в ходе ликвидации ликвидационная комиссия, в силу пункта 4 статьи 63 ГК, обязана обратиться в суд с заявлением о признании организации банкротом. Причем банкротом, согласно статье 3 закона «О несостоятельности…» от 26.10.2002 № 127-ФЗ, может быть признана по искам кредиторов, работников или налоговых органов и действующая организация, если она на протяжении 3 месяцев не в состоянии погасить возникшую задолженность. Это позволяет сделать вывод, что факт недостаточности имущества для погашения кредиторской задолженности уже сам по себе указывает на отсутствие имущества, которое может быть распределено между его участниками.

Принудительная ликвидация по решению суда

В случае ликвидации компании на основании судебного решения (при отсутствии лицензии, допущении нарушений при регистрации, ведении противоправной деятельности и по иным основаниям, указанным в пункте 3 статьи 61 ГК) суд, ввиду положений пункта 5 статьи 61 ГК, обязывает учредителей выполнить предусмотренные статьей 63 ГК процедуры, предусмотренные для добровольной ликвидации. В данной ситуации распределение оставшегося после ликвидации имущества будет осуществляться в общем порядке, согласно пункту 8 статьи 63 ГК.

Если же учредители уклоняются от проведения процедуры ликвидации, то судом назначается арбитражный управляющий для ликвидации компании, который будет действовать по общим правилам статьи 63 ГК РФ. При недостаточности имущества для оплаты услуг управляющего и финансирования иных расходов, связанных с ликвидацией, разница, в силу пункта 5 статьи 61 ГК, подлежит взысканию с участников компании.

Составление акта

В рамках данной статьи наши пользователи могут скачать типовой шаблон акта распределения имущества при ликвидации ООО и ознакомиться с образцом его заполнения.

В отведенные для заполнения строки шаблона потребуется внести следующие сведения:

- дату и место составления акта;

- наименование ликвидируемого ООО и его основные реквизиты;

- сведения о членах ликвидационной комиссии или об единственном ликвидаторе (ФИО, должность, паспортные и анкетные данные);

- сведения о решении о ликвидации ООО;

- перечень того, что, в каком объеме и в какой стоимости получает каждый из соучредителей;

- подписи председателя и членов ликвидационной комиссии. Если ликвидацией занимался единственный ликвидатор, то проставляется только его подпись.

На основании акта распределения имущества при ликвидации ООО можно будет составлять персональные акты приема-передачи имущества с каждым из учредителей.

Если участник один

В обществе может быть один участник, который и является полноправным собственником организации в целом. В таком случае процедура проводится в общем порядке. Сначала следует погасить долги перед кредиторами, а потом все оставшееся переходит гражданину в полном объеме.

Законодатель не устанавливает каких-то специфических правил для таких случаев. Соответственно, вся процедура оформления проводится на общих основаниях. Однако вместо решения учредителей оформляется единоличное решение.

В качестве документа-основания для перехода права собственности могут использоваться:

- протокол;

- акт о распределении;

- решение ликвидационной комиссии.

Каких-то специальных форм документов не существует. Главное, чтобы они содержали сведения о фирме, учредителях, членах комиссии и имуществе, которое передается. А также четко выражали информацию о факте передачи объектов конкретному лицу.

Прочтите: Срок хранения документов после ликвидации ООО

Судьба материальных ценностей организации при ликвидации

Вопросы, которые касаются раздела собственности компании между учредителями и процедура ликвидации предприятия, регулируются согласно с нормами следующих законодательных актов:

Нормы вышеизложенных законодательных актов могут уточняться в уставе предприятия (уставных документах), который также будет использоваться для урегулирования вопроса о разделе имущества между членами общества.

Ликвидация организации связана с прекращением работы предприятия, а значит, участники имеют право получить свою долю, которая была вложена при образовании общества. Также член организации вправе получить больше первоначального вклада, если за время существования организация преуспела в деятельности и пополнила активы.

Процедура распределения собственности между членами предприятия производится в четкой последовательности. Можно выделить два ключевых правила разделения активов:

- Первыми производятся выплаты из доходов организации, которые еще не были распределены между участниками.

- Далее осуществляется деление остатков. При этом учитываются пропорции, соответствующие размеру доли в уставном капитале.

Распределение долей производится после независимой оценки стоимости собственности компании. Процедура ликвидации нередко сопровождается налоговой проверкой и всегда связана с уплатой налогов.

Как правильно передать имущество учредителю?

Следующим вопросом, требующим рассмотрения, является документальное оформление факта передачи. Чтобы бумага имела юридическую силу, она должна оформляться в письменной форме и содержать полный «пакет» данных. В частности, в документе должны быть отражены:

- Данные об ООО, которое находится на этапе ликвидации.

- День составления документа.

- Состав комиссии по ликвидации с указанием персональной информации каждого из участников.

- Реквизиты бумаги, на базе которой подбирались члены ликвидационной комиссии.

- Состав материальных ценностей, которые передаются учредителю или нескольким участникам компании.

- Размер имущества, получаемого каждым из участников.

Указанная выше информация является основной и должна находить отображение в документе. При этом имущество передается на базе решения комиссии по ликвидации, а сам процесс должен быть организован еще до завершения ликвидационных процедур.

Когда ФНС замораживает проведение сделок по счетам ООО, находящегося на этапе ликвидации, права учредителей на регистрацию полученного имущества ограничено. Одним из решений является обращение в судебную инстанцию.

Если участники компании идут на нарушение законодательства и не следуют утвержденному порядку (то есть присваивают имущество до полного погашения долга), материальные ценности могут быть истребованы по закону. Если вернуть имущество в натуральной форме не удается, изымается стоимость. По законодательству имущество, которое передано учредителям и распределено между ними, должно регистрироваться в соответствующей структуре.

Выводы

Итак, законодательство не определяет подробную процедуру распределения имущества ликвидируемого юрлица. Оно лишь указывает на её этапы и правила, которыми должны руководствоваться участники. Это правильно — излишняя регламентация только вредит, особенно если дело касается распределения офисной мебели, компьютеров или канцелярских принадлежностей.

С другой стороны, при разделе недвижимости, автомобилей или акций возникает много проблем. Судебная практика показывает, что люди, распределив имущество, зачем-то ждут исключения компании из ЕГРЮЛ и только потом идут в ГИБДД, Росреестр или к реестродержателю и пытаются оформить переход права собственности от уже несуществующего лица. В итоге, регистрирующие органы отказывают бывшим участникам, вынуждая последних обращаться в суд. Это происходит от элементарного незнания закона.

Именно поэтому многие юристы предлагают внести в закон об ООО норму, указывающую, что переход права собственности в ходе ликвидации должен быть завершен еще до момента исключения фирмы из ЕГРЮЛ. В противном случае, право собственности за бывшим участником признаётся только по решению суда. Подобное указание существенно снизит количество обращений в суд бывших владельцев ООО по данной категории споров.

Следующий момент, на который стоит обратит внимание, состоит в том, что распределение такого имущества как недвижимость должно проходить с участием специалистов-юристов и кадастровых инженеров. Если исходить из арбитражной практики, то можно прийти к выводу, что большинство споров (где объектом являются участки и строения) происходит от неграмотного распределения недвижимости

Ведь оно проводится без учета границ, нормативных требований к объектам и даже на немежеванной территории.

В этих условиях, прежде чем «делить» недвижимость, следует обращаться за консультацией к профессиональным юристам и кадастровым инженерам. В противном случае, в будущем придется судиться с бывшими партнёрами по бизнесу.