Эквайринг без кассы

Содержание:

- Облачная касса для интернет-магазина

- Подключение онлайн-кассы с эквайрингом

- Преимущества

- Преимущества эквайринга

- Стоимость

- Как работает эквайринг?

- Как связаны онлайн-кассы с эквайрингом

- Стоимость аренды mPOS-терминалов и онлайн-касс с эквайрингом в «Сбербанке»

- Нужна ли онлайн-касса при торговом эквайринге

- Типы онлайн-касс с эквайрингом

- Разновидности эквайринга

- Общая характеристика

- Онлайн-касса – это обязательно?

Облачная касса для интернет-магазина

Можно не покупать кассу физически, а арендовать её электронную версию. Это называется облачная касса. Находиться она будет у поставщика, а вы будете иметь доступ к специальному сервису для управления кассой. Во время продажи облачная касса сама сформирует чек и отправит клиенту. Подключить кассу в облаке можно у:

-

«АТОЛ» — облачная касса за 29 700 рублей на 15 месяцев;

-

Orange Data — касса за 30 100 рублей;

-

«Бизнес.РУ» — 1 700 рублей в месяц;

-

Nanokassa — 1 890 рублей в месяц;

-

EKAM — онлайн-касса от 1 875 рублей в месяц.

Преимущество облачной кассы в том, что они продаются «под ключ». То есть арендодатель всё берет на себя, в том числе настройку, подключение к ОФД и регистрацию в налоговой.

Подключение онлайн-кассы с эквайрингом

Для нового бизнеса

При покупке оборудования с нуля вы не ограничены ничем: можно обратиться в любой банк, выбрать оборудование по своим предпочтениям.

-

Определитесь с моделью кассы и количеством касс, терминалов и периферийного оборудования: сканеры штрих-кодов, выносные клавиатуры для ввода пин-кода. Решите вопрос с подключением к интернету: с помощью сетевого кабеля, через wi-fi или мобильный интернет.

-

Выберите банк-эквайер и уточните условия работы: какое оборудование вам готовы предложить, могут ли подключить кассу, если вы купите ее самостоятельно, сдают ли оборудование в аренду и сколько это стоит. Какие тариф расчетного счета и эквайринга есть в банке: ИП без сотрудников хватит безналичных переводов контрагентам, эквайринга и простой аналитики, а серьезной компании понадобится зарплатный проект, выпуск корпоративных карт, валютный контроль.

-

Подпишите с банком договор и ждите специалиста: он установит кассу в магазине и научит ею пользоваться. Останется заключить договор с ОФД и поставить кассу на учет в налоговой. Некоторые банки помогают и с этими процедурами.

Для действующего бизнеса

Если вы давно в деле, у вас есть расчётник и онлайн-касса, обычно приходится работать с тем, что есть.

-

Определитесь с моделью торгового терминала, которым вы дополните свою кассу.

-

Обратитесь в ваш банк, узнайте условия по эквайрингу и оборудованию, которое вам могут предоставить. Уточните, смогут ли они работать с оборудованием, которое вы купите самостоятельно.

-

Напишите заявление на услугу эквайринга, подпишите договор и дождитесь технического специалиста, который подключит терминал с эквайрингом к кассе.

При желании можно сменить кассу и банк: открыть новый расчётник или найти банк-эквайер, который готов работать с «чужим» расчётным счётом. При этом сценарии у вас изменится номер счёта и придется перезаключить договоры с контрагентами, переделать другие документы, где указан номер расчётника.

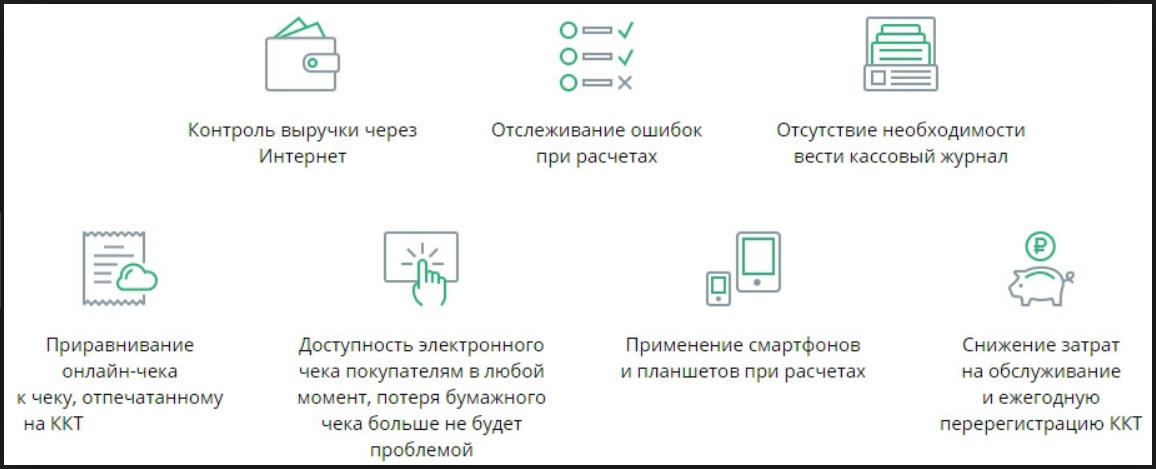

Преимущества

Если еще остались сомнения по поводу целесообразности иметь в пользовании кассовый аппарат с эквайрингом, то стоит рассмотреть плюсы, которые можно упустить:

- повышение прибыли на 40-45%;

- увеличение численности клиентов;

- ускорение процедуры проведения транзакций;

- минимизация вероятности возникновения ошибок при расчете с покупателями;

- экономия на оплате услуг инкассаторов;

- обеспечение защиты от мошеннических действий продавцов;

- гарантия непринятия фальшивых купюр;

- большой объем встроенной памяти у терминала, что позволяет вносить больший ассортимент товаров.

Преимущества использования кассовых аппаратов с эквайрингом

Преимущества использования кассовых аппаратов с эквайрингом

Дополнительная информация! Когда онлайн-касса уже установлена, то нет надобности менять ее. Достаточно купить и подключить дополнительное оборудование (PIN-Pad или терминал для осуществления платежей по картам).

Преимущества эквайринга

Среди главных плюсов такого варианта оплаты следующие:

- Удобство. Современным покупателям проще платить картой, и так они склонны приобретать больше товаров. С электронными деньгами расставаться легче. Так, выручка магазина повышается на треть.

- Защита от мошенничества. Если фальшивые купюры сложно идентифицировать индивидуально, то при онлайн-платежах они не используются.

- Уменьшение процента недостачи. Применение оборудования почти полностью исключает человеческий фактор.

- Обслуживание покупателей занимает меньше времени.

- Экономия на инкассации. Безопаснее работать кассиром, если наличных минимальное количество.

Важная информация! Большое значение имеет репутация банка, заключающего договор о предоставлении этой услуги. Если процессинг медленно обрабатывает оплаты, долго зачисляя деньги и взымая большую комиссию, преимущества эквайринга сходят на нет.

Банк «ВТБ» предлагает выгодные условия для всех желающих подключить эквайринг. Это крупное структурообразующее финансовое учреждение, отличающееся рядом выгод:

- простота, быстрая скорость подключения – достаточно одного визита к работнику банка;

- гарантия безопасности оплат;

- круглосуточная поддержка специалистов;

- минимальный пакет документов для подключения.

Новый специализированный счет открывать не нужно. Здесь можно подобрать разнообразные кассовые решения и оборудование конкретно под свой бизнес.

Стоимость

Сбербанк предлагает бизнесменам сразу три вида продукта. Каждый из них предназначается для обеспечения потребностей предпринимателей, работающих в различных бизнес направлениях. Чтобы рассчитать эквайринг от Сбербанка стоимость услуги применяется процентная шкала от общей суммы транзакций, проведенных по терминалу.

Торговый эквайринг

На основании федерального закона No112-ФЗ юрлица обязаны обеспечить клиентам возможность оплаты по безналичному расчету. Это обстоятельство затрагивает фирмы любой формы собственности, оборот которых превышает 60 миллионов в год.

Так как пластиковые карты считаются одним из популярных вариантов оплаты без участия наличных денег, на предприятиях и торговых точках с обозначенным пределом оборота установка эквайрингового оборудования является обязательной процедурой. В противном случае на юридическое лицо будет составлен протокол о привлечении к административной ответственности и наложении денежного взыскания. Сбербанк предлагает эквайринг и доступные тарифы для ИП.

Согласно социологическим исследованиям, людям легче расстаться с виртуальными финансами. При этом средний чек на объекте с возможностью расчета по терминалу выше на 10%, нежели в магазинах, не использующих в работе эквайринг.

Еще одно преимущество заключается в увеличении количества обслуживаемых покупателей за один час, так как проведение платежа по банковской карте отнимает несколько секунд. Поступившие на счет юридического лица денежные средства можно использовать уже спустя сутки. Этот показатель — один из лучших в банковском сегменте, что подтверждается отзывами довольных клиентов.

В качестве оборудования можно использовать POS-терминалы, принимающие и чиповые, и магнитные карты. Порядка 70% торговых объектов уже установили аппараты, позволяющие рассчитаться бесконтактно (достаточно просто поднести банковскую карту к терминалу).

Стоит отметить, что установка терминала может быть стационарной, то есть используется подключение с помощью проводов либо переносное. Последний вариант подойдет для служб такси, работы курьера или оплаты счетов в местах общественного питания. Процент по торговому эквайрингу в Сбербанке будет равен от 0,5% до 3% от суммы всех платежей за определенный период времени.

Интернет-эквайринг

ИП, реализующие товар в сети Интернет и принимающие оплату дистанционно, не пройдут мимо такого предложения, как интернет-эквайринг. Для работы через собственный сайт или приложение этот инструмент станет незаменим.

Перечень продуктов интернет-эквайринга выглядит следующим образом:

Для ведения торговли при помощи сайта бизнесмен должен подключить разработанное банком ПО, появляющееся после подписи договора. При возникновении трудностей менеджер Сбербанка проконсультирует по проблеме. Кроме того, можно отыскать и интернет эквайринг инструкцию.

Предприниматель, осуществляющий работу с помощью интернета, оформляет с банком договор, разрешающий использовать специальный модуль для приема платежей в сети. Этот модуль располагается на сайте и активирует работу сервисов. С его помощью покупатели безопасно и быстро вносят оплату за покупки. Комиссия для бизнесмена составит 2-2,5% и будет зависеть от суммы проведенных транзакций.

Мобильный эквайринг

Такая услуга пользуется популярностью у ИП, имеющих небольшой товарооборот. Мобильный эквайринг для ИП предназначается для бизнесменов, в работе которых не обязательны платежи по картам. Этот тип банковского продукта могут взять на вооружение предприниматели, работающие с патентом либо применяющие систему налогообложения ЕНВД.

Для считывания карты применяется специальное устройство (mPOS-терминал), которое активируется в установленном на смартфон или планшет приложении. Для работы потребуется устойчивое соединение гаджета с интернетом.

Установка терминала на торговой точке имеет ряд преимуществ:

- Увеличение товарооборота за счет возросшего доверия клиентов.

- Снижение риска расчета фальшивыми банкнотами.

- Полная замена кассового оборудования (покупатель просто подносит банковскую карту к устройству и платеж происходит автоматически).

Как работает эквайринг?

С точки зрения покупателя, он выглядит так:

- выбор товара/услуги для приобретения;

- оплата товара/услуги картой (при помощи терминала);

- получение чека и товара/услуги.

Процесс занимает меньше минуты и позволяет оплачивать любые товары в любое удобное время.

С точки зрения продавца (и закона) все немного сложнее. В оплате задействовано несколько сторон:

- продавец;

- банк, в котором открыт расчетный счет продавца;

- посредник, он же процессинговый центр (ведет расчеты и переводит деньги) – это может быть как банк продавца, так и сторонняя организация;

- платежная система;

- покупатель;

- банк, который выпустил карту покупателя.

Сам процесс «в разрезе» выглядит следующим образом:

- Покупатель решает, какой товар или услугу он желает приобрести.

- Продавец начинает формировать чек и предоставляет покупателю терминал для оплаты. Покупатель прикладывает карту (при необходимости вводит PIN-код).

- Процессинговый центр отправляет запрос в банк покупателя и проверяет данные (есть ли деньги на счеты, работает ли карта, может ли он оплачивать покупки в стране и так далее).

- Если с картой и счетом все в порядке, средства списываются со счета покупателя, терминал показывает, что оплата прошла и выдает чек.

- Информация об оплате направляется на фискальный регистратор, оттуда поступает в налоговую.

- Фискальный регистратор выдает чек. Оба чека отдаются покупателю.

- Банк продавца получает информацию о входящем платеже и формирует файлы клиринга – ряд электронных документов.

- Файлы клиринга поступают в банк покупателя. Замороженные ранее средства переводятся из банка покупателя в банк продавца.

В чем подвох? Во времени. Если для покупателя процесс занимает минуту или две, то для продавца все может растянуться до трех суток и повлиять на скорость перевода он не может – все зависит только от взаиморасчетов между банками.

Как связаны онлайн-кассы с эквайрингом

Действительно, при всей кажущейся принципиальной схожести, если не единообразности (чему есть много объективных причин) две процедуры — эквайринг и фискализация выручки на кассе, производимая с помощью онлайн-касс, по большинству признаков независимы друг от друга.

Но начнем с того, что их все-таки объединяет — на самом деле, «общих начал» у эквайринга и онлайн-касс немало.

Самое очевидное — то, что и терминалы для приема карт и онлайн-кассы функционируют, осуществляя передачу данных через интернет. Они могут быть, и скорее будут — подключены к одному шлюзу или роутеру, будут «делить трафик».

Есть и визуальные нюансы схожести двух рассматриваемых типов инфраструктуры. Эквайринговый терминал может в определенной степени быть похож на онлайн-кассу. Он, как и касса, печатает чеки с суммами покупок (но не вместо нее, и это принципиальный нюанс, с которым мы ознакомимся позже).

Следующее обстоятельство, образующее критерий схожести двух рассматриваемых процедур — это общность места (и во многом порядка) их осуществления. И эквайринговый терминал и инновационная ККТ, приспособленная к передаче данных в интернет, применяются на едином пространстве рабочего места кассира. Располагаются эти два устройства, как правило, по соседству (а иногда и вовсе в рамках одного корпуса — далее в статье мы рассмотрим такие решения подробнее).

Онлайн-касса — это устройство, предназначенное, прежде всего, для учета выручки хозяйствующего субъекта. Выручка эта может собираться двумя основными способами — посредством приема платежей наличными и посредством приема платежей по карте (то есть, через эквайринг).

Онлайн-касса учитывает оба способа получения выручки — включая эквайринговый. Это означает, что на кассу в установленном порядке передаются данные с эквайрингового терминала — об успешно проведенных транзакциях по банковским картам покупателей. Терминал подключается к кассе — и иначе быть не может.

Технологическая связь между эквайрингом и фискализацией на онлайн-кассе вполне официально документируется: в распечатываемом на онлайн-кассе отчете о состоянии счетчиков в конце смены отдельно прописываются суммы, полученные от покупателей через эквайринг.

Отметим, что связь между эквайрингом и онлайн-кассой — преимущественно односторонняя. Касса получает от эквайрингового терминала сведения о выручке, а терминал со стороны кассы — ничего особенного (кроме, разумеется, «запросов» на предоставление сведений о выручке — но во многих случаях их направляет «посредник» в лице кассового компьютера, к которому ККТ и эквайринговый терминал одновременно подключены). Кроме того, ККТ может быть технологически ведущим компонентом кассовой инфраструктуры — с помощью которого на терминал будут подаваться запросы, собственно, на проведение транзакции (подтверждение списания денежных средств с кассы в счет оплаты покупаемых товаров или услуг).

Стоимость аренды mPOS-терминалов и онлайн-касс с эквайрингом в «Сбербанке»

Оборудование для эквайринга приобретается на условиях аренды. С юридического лица ежемесячно взимается плата, пропорциональная обороту предприятия. В первые 2 месяца после подключения стоимость аренды рассчитывается исходя из базовых данных: оборот предприятия в пределах 150-250 тыс. руб. Начиная с 3-го месяца «Сбербанк» производит перерасчет, используя для определения тарифа следующие данные:

- диапазон оборотов;

- род деятельности;

- субъект РФ, в котором компания осуществляет деятельность;

- выбранная технология эквайринга.

Счет за услуги выставляется не позднее 10-го числа месяца, следующего за расчетным периодом. Если расчетный счет юридического лица открыт в другом банке, предприятие должно самостоятельно погасить выставленный счет в течение 30 суток. Если используется расчетный счет в «Сбербанке», происходит безакцептное, т. е. автоматическое списание денежных средств.

Помимо комиссии, с юридического лица удерживается и фиксированная сумма арендной платы за предоставленное оборудование. Тарифы на примере Пермского края:

- «Смарт-касса» – 200 руб.

- «Эвотор 7.2» – 400 руб. Стационарная касса с приемом платежей любого типа.

- «Эвотор 5» – 400 руб. Переносная модель для курьеров.

- «Эвотор 7.3» – 500 руб. Улучшенная версия разновидности кассы 7.2 с аккумулятором емкостью до 14 часов. Применяется в основном для стационарной оплаты, из-за габаритов редко используется курьерами.

- «Эвотор 10» – 600 руб. Самая крупная, 10-дюймовая онлайн-касса, принимающая платежи с карт и смартфонов и печатающая чеки. Автономная работа до 10 часов, подключение по Wi-Fi.

Дополнительно оплачивается пакет сервисных услуг для смарт-терминалов: 800 руб. за вариант «Старт» и 1800 руб. за «Бизнес».

Комиссия за переводы уменьшается по мере роста оборота предприятия: от 2,5 % за торговый и интернет-эквайринг при обороте до 40 тыс. руб. в месяц до 1,8 % и 1,6 % соответственно при обороте свыше 300 тыс.

Тарифы могут отличаться в зависимости от региона обслуживания. Найти тарифы для других субъектов РФ можно на сайте «Сбербанка» в разделе «Эквайринг», в подразделе «Полезно знать», строке «Условия обслуживания и тарифы».

Нужна ли онлайн-касса при торговом эквайринге

Расчёты по пластиковым картам — это электронные платежи. В результате оплаты покупатель получает чек, а информация о сделке направляется в налоговую. Без онлайн-кассы с фискальным накопителем это невозможно.

Терминал эквайринга — это не касса. POS-терминал выдаёт не чек, а слип — квитанцию, подтверждающую оплату. Слип не содержит реквизиты, которые должны быть на кассовом чеке, поэтому не может его заменить.

Терминал передает данные об оплате в банк, ФНС об этом не узнаёт. В этом терминал тоже не заменит онлайн-кассу. Однако можно объединить два аппарата в один. Читайте нашу статью «».

Все ООО и ИП обязаны проводить через кассы безналичные расчёты с физическими лицами (ст. 1.1 и п. 1 ст. 1.2 ФЗ от 22.05.2003 № 54-ФЗ).

С 2017 года нужно использовать современные онлайн-кассы, которые:

-

обеспечивают хранение и шифрование фискальных данных;

-

передают фискальные данные в ФНС онлайн;

-

фиксируют выручку;

-

формируют чек, который продавец обязан выдавать покупателю.

Использовать можно только ККТ, перечисленные в реестре ФНС.

Типы онлайн-касс с эквайрингом

Прежде всего разберитесь, с какими типами касс вам будет удобно работать, это зависит от особенностей бизнеса и вашего бюджета.

Онлайн-кассы с эквайрингом разделяются на две группы:

-

со встроенным эквайрингом на мини-кассе;

-

с эквайрингом на отдельном терминале, который связан с полноценной кассой; терминал может соединяться с нею проводным или беспроводным способом.

Поможем с выбором партнера по торговому эквайртингу

Выбрать партнера

Встроенный эквайринг на кассе

Есть модели техники, которые совмещают кассу и банковский терминал. Это мобильная онлайн-касса с эквайрингом в одном устройстве — единый модуль, в котором собрана вся необходимая для законных продаж «начинка»:

-

мини-компьютер;

-

фискальный накопитель;

-

принтер чеков;

-

клавиатура;

-

экран;

-

банковский терминал со считывателем карт;

-

аккумулятор для автономной работы.

Мобильные смарт-кассы с эквайрингом «два в одном» хороши для выездной торговли: курьеров, таксистов, услуг на дому. Устройство подойдет и для магазина с низкой проходимостью или для прилавка с малой площадью, потому что аппарат почти не занимает места. В большом магазине он не так эффективен по сравнению с полноценной кассой: у него менее удобный интерфейс и не такой солидный вид, а на процесс оплаты уйдет немного больше времени. Вам придётся запоминать коды товаров или держать их список перед глазами, так что если товаров или услуг много, лучше отказаться от идеи смарт-кассы.

Это хорошая альтернатива дорогому кассовому оборудованию: автономная смарт-касса с фискальным накопителем стоит от 12 000 рублей. Сравните с ценой на стационарную кассу — от 24 000 рублей, к которой придется докупить ещё терминал для эквайринга — от 4 000 рублей.

Моделей касс этого типа на рынке немало, и они соответствуют 54-ФЗ, вот несколько вариантов:

-

MSPOS-K;

-

Lightbox 5;

-

Атол 60Ф;

-

Эвотор 5;

-

Пионер 114Ф.

Терминал с эквайрингом + касса

Комплекс из стационарной кассы и терминала для эквайринга подходит магазинам с большой проходимостью, кафе и ресторанам, салонам и студиям. Главное — техническая и программная совместимость онлайн-кассы и POS-терминала. Если у вас уже есть касса, придётся найти терминал под неё, но большинство моделей коннектятся без проблем.

При работе на такой системе оплата проходит следующим образом.

-

Кассир считывает штрих-коды или набирает на кассе сумму оплаты.

-

Передаёт эту сумму на банковский терминал.

-

Покупатель расплачивается картой или смартфоном.

-

Терминал связывается с банком и, если с картой всё в порядке и на ней достаточно денег, проводит оплату. Некоторые модели распечатывают два банковских чека, или слипа.

-

Кассир закрывает чек на кассе с признаком оплаты «электронные».

-

Касса выдаёт два кассовых чека.

Преимущество комплекта из кассы и терминала — в удобстве и скорости работы. У онлайн-касс внятный цветной интерфейс, большой экран, возможность выбора товаров из списка с простым поиском. К ним подключается сканер штрих-кодов для быстроты работы. Касса может работать с товароучетной системой или сервисом для клиентской базы и отправлять в них данные о продажах.

POS-терминал для кассы бывает с проводным и беспроводным подключением.

-

При проводном подключении аппарат связан с кассой USB-кабелем или СОМ-портом. Это самый надежный и простой вариант подключения, он хорош для магазинов и заведений, где клиенты расплачиваются у кассы. Терминал размещают рядом с кассой в зоне оплаты или закрепляют на кронштейне для удобства покупателя. Вам может пригодиться выносная мини-клавиатура для ввода пин-кодов, она тоже подключается с помощью провода.

-

При беспроводном подключении терминал можно перенести в другое помещение, например, чтобы гости ресторана оплатили ужин прямо за столиками. Аппарат передаёт данные на кассу через wi-fi и должен быть в пределах одной сети с кассой. В настройках кассы прописывают адрес терминала и другие параметры, в зависимости от кассового софта. Но не все онлайн-кассы поддерживают такой тип подключения, а сами беспроводные терминалы стоят дороже проводных.

Цена комплекта из онлайн-кассы и платежного терминала выше, чем у смарт-касс. Но поскольку здесь вам не нужен банковский терминал с принтером чеков и достаточно простого устройства с экраном, стоимость кассового аппарата с добавленным эквайрингом возрастет незначительно. К тому же при покупке набора продавцы делают скидки. Разброс цен на онлайн-кассы — от 24 000 до 60 000 рублей, цена терминала для эквайринга — от 4 000 до 30 000 рублей.

Вот несколько рабочих вариантов комплекса касса + терминал:

-

касса Дримкас Ф + терминал Pax SP30;

-

касса Эвотор 10 + терминал Ingenico IWL 228 Wi-Fi;

-

касса МТС 12 + терминал Ingenico iPP320;

-

касса Viki Mini + терминал PAX SP30;

-

касса YARUS ТК + терминал YARUS C2100.

Разновидности эквайринга

Возможность рассчитаться за товар пластиком далеко не единственная. Выделяют три основных типа эквайринга:

- Торговый. Удобен для стационарного объекта, вроде супермаркета, офиса, салона красоты, кафе. Банковская карта вставляется в терминал или прикладывается к нему, после введения пин-кода система сообщает об успешности\неуспешности транзакции. Это классический вариант, предполагающий установку POS-терминала.

- Мобильный. Подразумевает применение беспроводного помощника для расчетов через курьера\службу доставки. Так, оборудование напрямую подключают к смартфону владельца бизнеса. Передвижные аппараты полезны для официантов ресторанов.

- Интернет-эквайринг. Продажа посредством онлайн-магазинов. Безналичная оплата таким способом обходится без терминалов. Вместо него открывается защищенная платежная страница, куда покупатель попадает через специальную кнопку (с надписью «купить», «заказать»). Там вводятся реквизиты карты (номер, срок действия, cvv-код). Если все данные правильны, пластик не заблокирован, денег достаточно, транзакция проходит успешно.

Важная информация! Одной точке разрешается иметь несколько приборов. Но каждый оплачивается отдельно, по тарифам, закрепленным договором.

Банк «ВТБ» работает со всеми вышеуказанными вариантами. Достаточно выбрать решение, наиболее подходящее для конкретного бизнеса. Многие компании используют сразу два-три способа. Например, открывают стационарный магазин и страницу в интернете.

Общая характеристика

В середине 2019 года завершится реформирование системы расчетов с населением. Большинство компаний перейдут на онлайн-кассы. Новое оборудование отличается от традиционных моделей наличием фискального накопителя. Требования к технике закреплены ст. ст. 4 – 4.1 закона 54-ФЗ от 22.05.03.

Кассовая машина должна иметь:

- прочный корпус с указанием заводского номера;

- встроенные часы;

- механизм проверки контрольного числа, присвоенного налоговым органом при регистрации ККТ;

- разъем для фискального накопителя;

- передатчик данных в мировую сеть;

- систему ввода/вывода информации.

Парламентарии установили многочисленные требования к функциональности. Оборудование должно рассылать электронные документы адресатам, шифровать, декодировать данные, выполнять протоколы информационного обмена. Дополнительные критерии вводятся правительственными распоряжениями.

Фискальным накопителям посвящена ст. 4.1 закона 54-ФЗ. Устройство должно иметь защиту от взлома и несанкционированной коррекции сведений. Обязательными условиями допуска оборудования к массовой эксплуатации являются:

- шифрование/декодирование информации;

- аутентификация сообщений оператора;

- формирование фискального признака;

- однократная запись регистрационного номера в памяти;

- присвоение уникального кода каждому фискальному документу;

- ограничение кассовой смены 24 часами;

- многократная запись данных от ОФД;

- исполнение протоколов информационного обмена;

- энергонезависимое хранение сведений;

- совместимость с моделями контрольно-кассовой техники;

- наличие пломбы, заводского номера на корпусе.

В зависимости от бизнеса и налогового режима использовать разрешается фискальные накопители сроком на 13, 15, 36 месяцев. Помимо правил применения ККТ, продавцы должны выполнять предписания ст. 16.1 закона 2300-1 от 07.02.92. Норма обязывает коммерсантов с годовым оборотом свыше 40 млн рублей принимать к оплате карты национальной системы. Расчеты строятся по правилам закона № 161-ФЗ от 27.06.11. Не нужно устанавливать терминал эквайринга в торговых точках с выручкой за 12 месяцев менее 5 млн рублей. Освобождение получили также магазины, расположенные на территории без доступа к радиотелефонной или информационно-телекоммуникационной сети.

Соединить в одной системе онлайн-кассу и устройство для эквайринга можно несколькими способами. Бизнесменам разрешено купить оборудование отдельно или приобрести SMART-терминалы. Если речь идет о виртуальном магазине, целесообразно пользоваться услугами интернет-эквайринга и облачной фискализации.

Перед использованием техники коммерсантам необходимо пройти процедуру регистрации. Постановка ККТ на учет проводится удаленно. Предпринимателям достаточно получить квалифицированную цифровую подпись, зарегистрироваться на официальном портале ФНС РФ и подать документы через личный кабинет. Инспекция присвоит оборудованию уникальный номер и сформирует регистрационную карточку. Одновременно необходимо заключить соглашение с оператором фискальных данных. Это обеспечит своевременный обмен информацией в системе.

Для приема к оплате банковских карт нужно подписать соглашение с кредитной организацией. Услуги эквайринга оказывают в разных форматах. Тарифы зависят от оборотов, отраслевой принадлежности бизнеса, прочих аспектов.

Онлайн-касса – это обязательно?

С 1 июля 2016 года, в соответствии с Федеральным законом № 54-ФЗ от 22 мая 2003 года, началось внедрение онлайн-касс. Тогда она была еще добровольной. Но ситуация постепенно менялась. Так, с 1 июля 2017 года применение онлайн-касс стало обязательным для организаций, трудящихся в сфере торговли. 1 июля 2018 года в этот список прибавились предприятия общепита и организации/ИП, задействованные в торговле, работающие на ПСН и ЕНВД и имеющие работников.

Этапы перехода на новый порядок применения ККТ

1 июля 2019 года стартовал заключительный этап перехода на онлайн-кассы. Теперь использование нового ККТ стало обязательным для:

- ИП на ЕНВД и ПСН без работников, торгующих в розницу или оказывающих услуги общепита;

- организаций и ИП, работающих на ЕНВД и ведущих определенную деятельность, в частности: оказывающих бытовые, ветеринарные услуги, услуги по ремонту, осуществляющих грузоперевозки и пассажирские перевозки, сдачу в аренду жилья и т. д.

По данным ФНС, на последнем этапе установка онлайн-касс стала обязательной для 1 млн. ИП и организаций.

Узнать, нужно ли применять онлайн-кассу с 1 июля 2019 года конкретной организации или нет, можно на сайте ФНС, посвященном применению новой ККТ. Для этого на главной странице нажимаете на кнопку «Пройти тест»:

Узнать, нужно ли применять ККТ, можно на сайте ФНС, пройдя специальный тест

Последовательно отвечая на появляющиеся вопросы, в конце вы увидите дату начала обязательного применения ККТ или отсутствие необходимости ее использования.

Возможные результаты теста на необходимость применения ККТ