Топ-10 самых прибыльных акций в россии 2021

Содержание:

- Как начать инвестировать в акции

- Как зарабатывать на акциях новичкам

- Что делает брокер

- Посредники в покупке акций частными лицами

- Какие акции можно покупать в России и где?

- Правильный алгоритм действий

- Определите размер капитала

- Плюсы и минусы вложений в акции

- Решите, на каком рынке будете покупать акции

- Какие акции купить новичку

- Как получить базовые знания

- Пакеты акций на бирже в США

- Можно ли приобрести пакет акций на бирже?

Как начать инвестировать в акции

Акции продаются на фондовых биржах. В России есть две биржи – Московская и Санкт-Петербургская.

Московская проводит торги российскими акциями, государственными, региональными и корпоративными облигациями, валютой, драгоценными металлами.

Санкт-Петербургская организовывает торги зарубежными ценными бумагами, в основном, акциями американских компаний. Через эту биржу у российского инвестора есть доступ к покупке иностранных бумаг в России.

Биржа контролирует и регистрирует все сделки, а ещё устанавливает расписание торгов.

Компании размещают акции на бирже, чтобы привлечь деньги на развитие своих проектов, а инвесторы вкладывают в них, чтобы заработать. Когда инвестор покупает акцию, то становится владельцем части бизнеса.

За работой биржи следит регулятор. В России это Центральный банк, а в США – комиссия по ценным бумагам Securities and Exchange Commission (SEC).

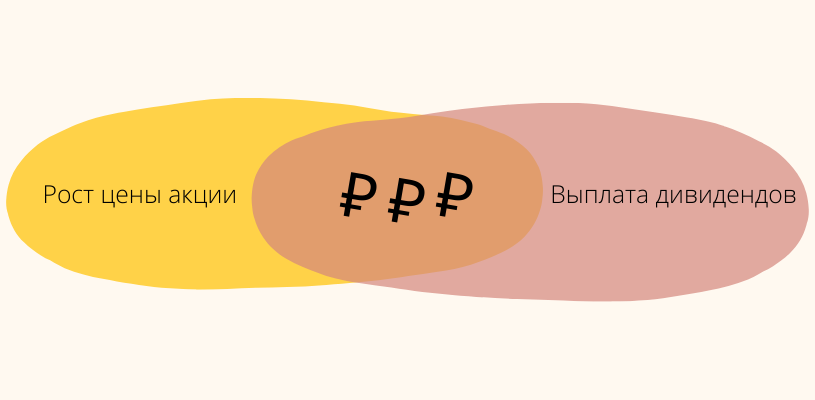

Как зарабатывать на акциях новичкам

На акциях зарабатывают двумя способами: первый – рост цены акции, второй – дивидендные выплаты. Дивиденды – доля от прибыли, которую компания переводит держателям своих акций. Инвестор получает дивиденды, если купил акции и не продаёт их.

Но не все компании платят дивиденды. Например, на акциях «Яндекс», Mail Group, Facebook, Google, Netflix, Amazon можно заработать, только если вы купите их, подождёте, когда они вырастут в цене, а потом продадите, зафиксировав прибыль.

Другие компании регулярно делают дивидендные выплаты. «Газпром» и «Сбербанк» переводят дивиденды один раз в год, «Магнит» два раза в год, «Северсталь» – три раза, Apple и Coca-Cola – четыре раза.

Дивидендную политику конкретной компании определяет её совет директоров. Поэтому регулярность и размер выплат меняются. Дивиденды могут даже перестать платить.

Что делает брокер

Регистрирует инвестора на бирже и даёт доступ к торгам. Через крупных брокеров можно покупать российские и зарубежные акции, потому что у них есть доступ к обеим биржам – Московской и Санкт-Петербургской.

Показывает биржевую информацию: доходность акций, изменение котировок, даты выплат дивидендов.

Проводит сделки инвестора по его поручению. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» или продать 5 акций «Газпрома». Брокер исполняет требование и переводит деньги инвестора в ценные бумаги.

Учитывает ценные бумаги инвестора. После покупки запись о том, что вам принадлежит акция, хранится у брокера в электронном виде. Точно так же, как деньги хранятся на банковской карточке.

Платит налоги государству. Брокер является налоговым агентом. Если инвестор получил доход от инвестиций, брокер рассчитывает сумму налога от прибыли и отправляет сведения в налоговую.

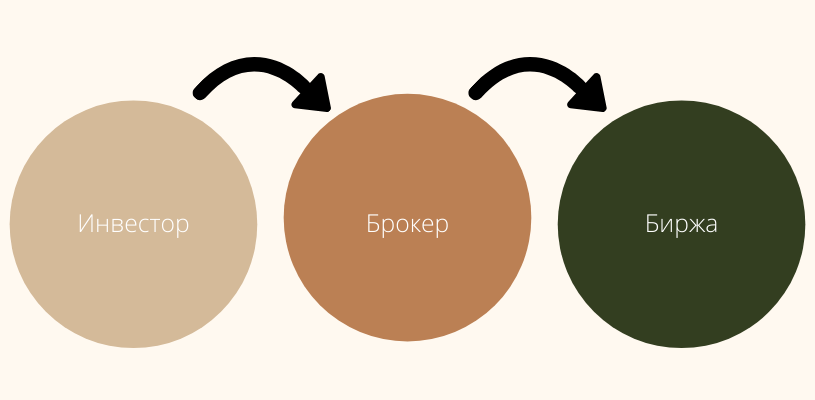

Посредники в покупке акций частными лицами

К сожалению, самостоятельно частное лицо не имеет права приобретать акции у многих компаний, за исключением ряда фирм. Но их ценные бумаги не всегда привлекательны для потенциального инвестора. Основной объем выгодных бумажек крутится немного выше. И чтобы достать до него, нужны как минимум два посредника.

Биржа

Фондовая биржа – то место, куда акции поступают после их первичного публичного размещения. Когда компания их размещает, то деньги от этой сделки поступают в ее владение, после чего используются в зависимости от существующих нужд.

Акции на бирже, в свою очередь, становятся полноценным товаром. Их цена начинает меняться в зависимости от множества процессов. В частности, на это напрямую влияют успехи фирмы, ее развитие, и так далее.

Следовательно, на фондовой бирже они уже крутятся как товар. Его можно приобретать частным лицам и либо перепродавать на подъеме, либо долгосрочно инвестировать в него и ждать, пока компания разовьется настолько, что акции дадут многопроцентную доходность.

Среди таких бирж стоит выделить:

- В России: «Московская биржа», «Фондовая биржа Санкт-Петербург».

- В США: NASDAQ, NYSE.

- В Великобритании: Лондонская биржа.

- В Китае: Шанхайская биржа.

- В Евросоюзе: Франкфуртская фондовая биржа, Euronext Paris.

- В Японии: Токийская биржа.

Недостаток этих площадок для физических лиц кроется в том, что частник не имеет на нее доступа. И, чтобы добраться до желанных акций, придется обращаться к помощи ещё одного необходимого посредника.

Брокер

Брокер – это человек (или фирма), который имеет доступ на международные или национальные фондовые биржи и может выступать в качестве посредника между частным лицом и, собственно, рынком ценных бумаг.

Он помогает частным лицам купить или продать акции, но при этом берет определенную комиссию. Стоит обращаться только к проверенным брокерам, чтобы не нарваться на мошенника. Существуют специальные рейтинги надежности, в которых указаны наиболее заслуживающие доверие брокеры, к которым можно обращаться за услугами.

Каждый брокер взимает с частного лица определенную комиссию за свою помощь. Эту сумму придется выплачивать ему после каждой сделки. Как правило, процент взимается небольшой – от 0,02 до 0,5%. Если планируете проводить какие-либо активные действия с акциями, то лучше выбирать брокера с минимальным тарифом. Потому что прибыль можер даже не покрыть стоимость его услуг. Если же вы не планируете активно торговать акциями, и они будут просто лежать, то даже 0,5% могут оказаться практически незаметными. Ведь их никто не трогает и сделок с ними не проводит.

Стоит помнить, что разные брокеры имеют доступ к разным фондовым биржам. Кто-то может покупать акции только на российском рынке, а кто-то способен добраться до зарубежных и даже международных.

Какие акции можно покупать в России и где?

В России нет ограничений на приобретение иностранных акций. Но для этого придется обращаться на иностранные биржи ценных бумаг. В то же время в стране функционирует собственная площадка для торговли акциями, где можно найти бумаги крупных отечественных компаний.

Российские

На данный момент в стране доступна покупка акций российских фирм частными лицами несколькими путями:

- через Московскую межбанковскую валютную биржу;

- напрямую у некоторых компаний-эмитентов (наличие стоит уточнить непосредственно у них);

- перекупить у частных лиц, владеющих нужными акциями;

- в некоторых банках (ВТБ, Газпромбанк, Сбербанк).

Последний способ – не идеальное решение, потому что зачастую у таких банков маленькое разнообразие. Да и цены они выставляют самостоятельно, не забыв про свою выгоду. То есть они будут выше, чем если купить их через биржу или напрямую.

Приобретение акций у других частных лиц может быть опасным, потому что бумаги могут оказаться поддельными. Но если грамотно выбирать продавца, то шанс нарваться на риски минимален.

Иностранные

Зарубежные фирмы вываливают акции на местные биржи. Среди таких – американская NASDAQ и английская Лондонская биржа. На российских биржах таких ценных бумаг нет, и частным лицам придется выходить на международный рынок.

Важно! Если покупать иностранные у российских брокеров, не имеющих регистрации за рубежом, придется получать статус «Квалифицированный инвестор». Получение этого статуса регулируется ФЗ №39, «благодаря» которому без него покупать зарубежные акции у российских брокеров нельзя

Выход для частных лиц есть и без выполнения условий Федерального закона. Достаточно приобретать акции у брокерских фирм, которые зарегистрированы за рубежом или имеют двойную регистрацию. Это позволит обойти ограничение, потому что все действия будут проходить заграницей и не будут попадать под действие российских законов.

Но акции иностранных компаний, к сожалению, можно купить только через брокера. Профессионалы имеют доступ на иностранные биржи, куда обычным смертным хода нет. Так что частным лицам приходится пользоваться брокерскими услугами.

Правильный алгоритм действий

Рекомендую организовать все следующим образом:

- Откройте счет у выбранного брокера, пополните его на сумму, необходимую для комфортной работы, минимум 500$

- Скачайте и установите терминал на ПК и телефон. Через смартфон сложно анализировать рынок, но он подойдет, если нужно контролировать уже открытые позиции, а вам нужно срочно отойти по делам.

- Разработайте алгоритм отбора акций для работы. Пользуйтесь скринером, например, на finviz.com. Если занимаетесь активной торговлей, отбирать пул бумаг на день нужно каждый день. В самом терминале тоже может быть инструмент для поиска акций, но вариант на finviz.com считаю одним из самых удобных.

- При торговле обязательно учитывайте соотношение тейк-профита к стоп-лоссу. Если сигнал на 100% соответствует всем требованиям, но прибыль примерно равна потенциальному убытку, лучше его пропустить. Желательно, чтобы стоп был в 2-3 раза меньше тейк-профита. Новичкам рекомендую прочесть пост как торговать акциями.

Я в свое время начинал работать именно по такой схеме. Сперва гнался за количеством сделок, не мог приучить себя к дисциплине. Но со временем осознал, что качество торговли важнее, лучше сделать 5-7 трейдов в неделю и закрыть 80-90% с прибылью, чем входить в рынок каждый день по 10-15 раз и получать по большей части сделок нулевой профит.

Определите размер капитала

Часть брокеров устанавливает минимальный порог для пополнения счета – в этом случае проблема подбора суммы решается сама собой. Если же компания ограничивается рекомендацией, то расчет величины стартового депозита делайте с учетом того, как и чем собираетесь торговать.

Предположим, трейдер собирается активно работать с фьючерсами на акции российских компаний. Нужно учитывать гарантийное обеспечение (ГО), разберем пример:

- Покупается июньский фьючерс на акции Газпрома. При стоимости контракта 18888 рублей ГО для него составляет 4938,90 руб., то есть плечо 3,82. В момент заключения сделки на счете блокируется 4938,90 рублей.

- Затем приобретается еще 2 контракта на акции МТС с гарантийным обеспечением 2 х 8181,93 = 16363,86 руб.

В этом примере на счете трейдера уже будет заблокировано 21302,76 рублей. Если депозит составляет, например, 30 000 руб., то при таком сценарии дальнейшая работа уже будет осложнена. Например, купить фьючерсный контракт на акции Лукойл уже не получится, по нему гарантийное обеспечение составляет 12620,23 руб., что превышает остаток свободных средств на счете.

Есть и более дорогие инструменты. Например, фьючерс на акции Норникеля стоит 53545,63 рубля (ГО). Поэтому при работе на фондовых биржах нельзя однозначно ответить на вопрос о рекомендованном минимальном депозите.

Плюсы и минусы вложений в акции

Плюсы инвестирования для физического лица:

- Отсутствуют ограничения по пределу дохода.

- Дополнительный доход. Не нужно бросать основную работу, чтобы стать инвестором. В самом начале инвестирование требует больше времени для формирования портфеля. Затем — меньше. При спекуляциях время нужно намного больше. Но и в этом случае это может быть занятие параллельно работе.

- Высокая вероятность получения дохода на продолжительных (от года) промежутках времени в случае долгосрочного инвестирования. На таких периодах рынки, как правило, растут. Исключение — периоды мировых кризисов. Но и это для инвестора плюс — покупка акций по более низким ценам.

- Покупка происходит через интернет. Открыть счет у многих брокеров возможно удаленно. Торговать на бирже можно из дома или любой точки планеты, где есть сеть. Технические требования минимальны — зарабатывать возможно даже со смартфона. Большинство брокеров предоставляет такую возможность.

- Научиться инвестировать или спекулировать можно самостоятельно.

- Удобно для спекулирования. Многие инструменты торгуются круглосуточно — покупка и продажа в любое время, за исключением технических перерывов, выходных и праздничных дней. Азиатскую сессию подхватывает Европа, затем американские биржи.

- Нет никаких требований к инвестору.

Главный минус покупки акций и такого способа заработка — риск потерь денег. Частично или полностью. Какие и как поступать в таком случае — ниже.

Риски и способы их избежать

Я не буду рассматривать торговлю внутри дня или удержание открытой позиции в течение нескольких дней. Риски на таких периодах зашкаливают, особенно для новичков.

Рассмотрю среднесрочный период — покупка акций на период от нескольких недель до нескольких месяцев, долгосрочный — > года.

При торговле на Московской бирже с российскими акциями:

- Маржинальная торговля или использование кредитного плеча. Можно использовать как при покупке, так и при короткой позиции. Для каждого эмитента брокер устанавливает размер плеча в соответствии с внутренними правилами и правилами биржи. Средний размер предоставляемого плеча при покупке 1:3.То есть, имея своих 100 000 руб., брокер дает возможность покупки акций еще на 300 000 руб. Это платное удовольствие — за маржинальный кредит надо платить исходя из процентной годовой ставки.

Не используйте маржинальное плечо сразу при открытии среднесрочной позиции. Как вариант — если цена пошла в нужном направлении, докупите акции из расчета плеча не более 1:1. В таком случае средняя цена позиции будет ниже текущей цены. Выставляйте стоп-приказы в пределах 2% потерь от средней цены позиции.

При долгосрочном инвестировании не используйте плечи. Если портфель сформирован без заемных средств, при неблагоприятном развитии событий возможна его просадка. Это неприятно, но несмертельно.

В случае плеча можно выйти на маржин-колл — принудительное закрытие позиций брокеров в силу того, что вашего денежного обеспечения не будет хватать. Размер кредитного плеча брокер устанавливает на свое усмотрение — на сильных движениях он может его сократить в одностороннем порядке или совсем отменить.

- Цена акций на бирже постоянно изменяется. И совсем необязательно только растет. Для снижения рисков потерь диверсифицируйте портфель — покупка акций разных компаний. Минимум 10 эмитентов. На каждую акцию не более 15% суммы покупки. Покупка акций с высоким риском (3,4 эшелон, небольшие компании) — не более 3% в портфеле на каждую. Индекс акций — тот же портфель ценных бумаг. Посмотрите на его график за 5–10 лет. Пример — индекс ММВБ.

Общий тренд — восходящий.

- Не используйте шорт в своей торговле. Это возможность спекулятивно заработать на падении цены, но с очень большим риском. Для торговли в шорт спекулянт берет взаймы акции у брокера. Пересидеть долгосрочно при росте актива не получится.

Налоги и льготы

Какие налоги и льготы по уплате в РФ для физического лица?

Во-первых, НДФЛ в размере 13% с прибыли, полученной на бирже (рост стоимости, дивиденды). Брокер — налоговый агент. Рассчитывает и уплачивает в конце года с брокерского счета инвестора.

Льготы:

- нет налога с купонного дохода облигаций федерального и муниципального займов;

- налоговый вычет в размере 3 млн. руб. за каждый 3 года удержания ценных бумаг владельцем (Ст.219.1 НК РФ). Акции должны быть куплены после 01.01.2014 г.

Во-вторых, использование индивидуального инвестиционного счета.

Налоговые вычеты 2-х типов:

- «А» — возврат уже уплаченного НДФЛ 13%;

- «Б» — освобождение от НДФЛ с дохода на бирже.

Разница между вычетами (источник — «Открытый журнал»).

Решите, на каком рынке будете покупать акции

От этого напрямую зависят требования к вам как к трейдеру/инвестору. Приведу пример:

- Физлицо планирует покупать американские акции через брокера, зарегистрированного вне юрисдикции РФ. Российское законодательство в этом случае не ограничивает трейдера в выборе инструментов.

- Если хотите работать с теми же бумагами, но через брокера, работающего в правовом поле РФ, то столкнетесь с рядом ограничений. Например, трейдеры без статуса квалифицированного инвестора (КИ) получают доступ к ограниченному числу акций, не могут работать с американскими и глобальными депозитарными расписками (АДР и ГДР), рядом евробондов. Ряд бумаг сможете покупать и без статуса КИ, но если на американских площадках доступно более 7000 инструментов, то у вас будет доступ к 600-700. Ознакомиться со списком можно здесь.

Ограничение в виде статуса КИ введено для ограждения непрофессионалов от чрезмерного риска. Если выполняется одно из приведенных ниже условий, вы можете стать КИ:

- Стоимость счета не должна быть ниже 6 млн. руб. Имеются в виду как деньги, так и уже купленные бумаги.

- Есть стаж работы как минимум 2 года в инвестиционном секторе в компании, которая обладает статусом КИ. В противном случае нужно отработать от 3 лет в этом направлении.

- За год достигнут торговый оборот в 6 млн. руб. При этом сделки должны заключаться не реже 1 раза в месяц и 10 в квартал.

- Есть профильное высшее образование (единого списка ВУЗов нет, нужно уточнять у брокера, котируется ли ваше учебное заведение).

- Есть сертификаты CIIA, FRM, CFA, аудитора, страхового актуария.

Но если вы не соответствуете ни одному из этих критериев, не торопитесь впадать в уныние. Все ограничения легко обойти, открыв счет у брокера, зарегистрированного за пределами РФ. Как вариант – работайте с российскими компаниями, но через их зарубежных «дочек». Если требования того же Interactive Brokers кажутся слишком жесткими, можно открыть счет у офшорного Just2Trade – у него входной порог минимальный.

Какие акции купить новичку

Когда инвесторы ставят цель максимизировать прибыль, они выбирают акции развивающихся компаний. Ещё их называют – акциями роста. Обычно, это компании из технологических секторов экономики, например, производители чипов и беспилотных автомобилей, разработчики электронных платёжных систем, IT-компании.

Акции роста популярны, и поэтому они могут быть переоценены. Инвесторы видят, как их доходность опережает доходность рынка, и надеются, что темпы роста сохранятся в будущем.

Из-за больших объёмов инвестиций в развитие, прибыль компаний нестабильна, а цена акций не всегда отображает реальный успех бизнес-модели. На цену влияют новостные поводы или общее настроение рынка. Сильный рост цены может смениться таким же сильным падением. Ещё у таких компаний нет дивидендных выплат.

Примеры акций роста:

- Tesla

- Square

- PayPal

Акции роста – рискованный вариант для начинающего инвестора. Поэтому для начала выбирайте «голубые фишки» – самые крупные и стабильные компании рынка, которые регулярно перечисляют дивиденды. Такие компании не растут в цене резко, но в долгосрочной перспективе приносят стабильный доход и спокойно переживают рыночные потрясения.

На котировки «голубых фишек» не влияют новости. Цена бумаг может вообще не меняться, но инвесторы всё равно заработают за счёт выплаты дивидендов.

«Голубые фишки» – это лидеры своих отраслей. Вероятность, что такие компании обанкротятся, очень маленькая.

Примеры «голубых фишек»:

- «Газпром»

- «Сбербанк»

- «Норникель»

- «Лукойл»

- «Магнит»

- Coca-Cola

- McDonald’s

- Pfizer

- Procter&Gamble

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний

Читайте: Как и сколько можно заработать на акциях

Как получить базовые знания

Перед тем как вы возьметесь за оценку брокеров, подбор торговой стратегии, работу со скринером и непосредственно покупку акций вам понадобится теоретический фундамент. К базовым знаниям я отношу те, которые дают представление об участниках торговли, принципе работы фондового рынка, механизме формирования прибыли при работе с ценными бумагами.

Платить за эту информацию не нужно, рекомендую:

- Читать книги.

- Участвовать в бесплатных вебинарах, не лишними будут уроки для начинающих. Платные варианты обучения не выбирайте.

На этом этапе цель – понять, как работает рынок и осознать, что в торговле ничего сложного нет. Основная проблема заключается в контроле эмоций. На этой стадии надолго не задерживайтесь, теория важна, но знания нужно закреплять на практике.

Пакеты акций на бирже в США

Как уже отмечалось, в России и в США существует заметное различие в размерах мажоритарных пакетов: мажоритарии российских акционерных обществ часто владеют 30-50% акций, в то время как американские мажоритарии считаются таковыми при наличии 5-10% акций. Это связано с тем, что акции американских компаний принадлежат большому числу институциональных и портфельных инвесторов.

В частности поэтому американские корпорации стремятся поощрить своих миноритариев, которые имеют высокую суммарную долю в компании относительно крупных игроков. В той же Кока-Кола на них приходится основной пакет акций (почти половина), что больше первых четырех позиций главных мажоритариев. Помимо выплаты дивидендов, некоторые компании предоставили своим миноритариям право выдвигать свои кандидатуры в совет директоров.

Это политика получила название proxy access и была введена в 2010 г. (Rule 14a-11). В этом правиле говорится о том, что держатели 3% акций могут выдвигаться или предлагать кандидатов в совет директоров компании. Многие корпорации приняли эту политику в штыки, однако с 2015 г. число компаний, принявших ее, неуклонно растет. Среди них есть такие гиганты, как:

- General Electric;

- JP Morgan;

- Fidelity;

- А&T;

- Apple;

- Citigroup;

- Occidental Petroleum;

- McDonald’s

Одним из самых активных деятелей, продвигающих новую корпоративную культуру, стал Скотт Стрингер, государственный ревизор Нью-Йорка. По его словам, в идеале новую политику должны принять не менее половины компаний, входящих в S&P 500.

Борьба с мажоритарными акционерами началась после того, как было доказано, что миноритарии получают меньшее вознаграждение за свои акции при слиянии, поглощении или реорганизации компании. Например, при поглощении News Corp. компании Fox Entertainment Group была применена процедура тендерного предложения. В результате миноритарии поглощаемой Fox недосчитались не менее 500 миллионов долларов США.

Не все корпорации в США находятся в распоряжении владельцев мажоритарных пакетов: акционеры нередко передают управление компании в руки назначенных руководителей. Отдельно стоят семейные корпорации, которых в Америке большое множество.

В погоне за привлечением капитала посредством эмиссии акций собственники компании могут потерять контроль над ней. Чтобы избежать этого, владельцы корпораций, например, Ford Motors или Google оставляют за собой большинство голосующих акций, становясь мажоритариями.

Можно ли приобрести пакет акций на бирже?

Инвестору может быть доступно приобретение мажоритарного или даже контрольного пакета на бирже, однако это зависит от политики компании. Миноритарный пакет приобрести легче ввиду меньшего количества акций.

Перед покупкой необходимо определить цели инвестирования: для права на прибыль АО хватит одного лота акций, для влияния на деятельность компании нужно купить мажоритарный пакет, а вот для решающего контроля придется приобрести контрольный.

Если на бирже обращается более половины количества всех обыкновенных акций компании, теоретически можно собрать мажоритарный или контрольный пакет простым выкупом акций на вторичном рынке. По этой причине многие российские АО предпочитают выставлять на рынок большую долю привилегированных, а не обыкновенных акций, опасаясь потери влияния. Так, ПАО «Аптечная сеть 36,6» имеет в свободном обращении только 6% обычных акций.

Если 50% и 1 акция компании принадлежат ограниченному кругу инвесторов, можно провести с ними переговоры. В случае успеха они продадут свои акции, и в руках покупателя окажется контрольный пакет.

Более сложная ситуация возникает, если акции принадлежат множеству миноритариев. В этом случае придется скупать бумаги по частям, начиная с самого крупного пакета акций, до тех пор, пока не будет собран нужный по объему пакет

Важно проводить переговоры по покупке втайне от других акционеров, которые могут завысить цены на свои бумаги

Возможность получения контрольного пакета относится только к частным акционерным обществам. Как упоминалось выше, в России многие АО принадлежат государству, поэтому их контрольный пакет приобрести невозможно.

Объединенная Авиастроительная Корпорация (ОАО «ОАК»), которая выпускает и обслуживает гражданскую и военную авиатехнику, принадлежит Росимуществу. На бирже обращается всего 3% акций, так что передать контроль над деятельностью такой корпорации другому лицу не получится.

Аналогично распределяются акции акционерных обществ типа Роснефти, Сбербанка, Газпрома и прочих, деятельность которых жизненно важна для России.