Тариф страховых взносов на 2021 год в таблице

Содержание:

- КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНЫЕ ВЕЛИЧИНЫ БАЗ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ В 2021 ГОДУ?

- Условия, на которых применяются льготные тарифы

- Предельная величина базы для начисления страховых взносов в 2020 году

- Критерии принадлежности организации к МСП

- Взносы на страхование от самозанятого населения

- Взносы на страхование ИП

- Какие доступны

- Субъекты малого и среднего предпринимательства могут применять пониженные тарифы на иностранцев. Разбор письма ФНС от 23 апреля 2020 г. N БС-4-11/6835@

- Какие доходы облагаются взносами

- Льготные условия по страховым взносам

- Льготные выплаты, которые не облагаются взносами

- Какие изменения по страховым взносам произошли с 1 июля?

- Как с 1 апреля считать взносы по тарифу 15%

- Общая характеристика

- Необходимые документы

- Пример заполнения РСВ с нулевыми взносами

- Размер взносов 2021 года: как рассчитать

- Страховые взносы 2021 года: новые ставки, таблица

- Как изменились размеры тарифов

- Ответы на распространенные вопросы

КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНЫЕ ВЕЛИЧИНЫ БАЗ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ В 2021 ГОДУ?

Предельные величины баз для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством определяют:

- на 2020 г. — в соответствии с Постановлением Правительства РФ от 06.11.2019 № 1407;

- на 2021 г. — в соответствии с Постановлением Правительства РФ от 26.11.2020 № 1935.

В таблице 2 представлены предельные величины баз для исчисления страховых взносов на 2020 и 2021 гг.

|

Таблица 2. Предельные величины баз для исчисления страховых взносов на 2020 и 2021 гг. |

||

|

Вид взносов |

Предельная величина облагаемой базы, руб. |

|

|

2020 г. |

2021 г. |

|

|

Страховые взносы на обязательное пенсионное страхование (ОПС) |

1 292 000 |

1 465 000 |

|

Страховые взносы на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством |

912 000 |

966 000 |

|

Страховые взносы на обязательное медицинское страхование (ОМС) |

Нет предельной величины |

ПРИМЕР

ООО «Альфа» применяет общие тарифы страховых взносов. Рассмотрим расчет взносов в каждый фонд для сотрудника компании Сидорова С. С. (табл. 3).

|

Таблица 3. Расчет страховых взносов в 2021 г. для Сидорова С. С., руб. |

|||||

|

Месяц |

База для начисления страховых взносов |

База для начисления страховых взносов нарастающим итогом |

Пенсионные взносы |

Взносы на случай болезни и материнства |

Медицинские взносы |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Январь |

120 000 |

120 000 |

26 400 |

3480 |

6120 |

|

Февраль |

110 000 |

230 000 |

24 200 |

3190 |

5610 |

|

Март |

120 000 |

350 000 |

26 400 |

3480 |

6120 |

|

Апрель |

124 000 |

474 000 |

27 280 |

3596 |

6324 |

|

Май |

115 000 |

589 000 |

25 300 |

3335 |

5865 |

|

Июнь |

120 000 |

709 000 |

26 400 |

3480 |

6120 |

|

Июль |

115 000 |

824 000 |

25 300 |

3335 |

5865 |

|

Август |

118 000 |

942 000 |

25 960 |

3422 |

6018 |

|

Сентябрь |

120 000 |

1 062 000 |

26 400 |

696 |

6120 |

|

Октябрь |

117 000 |

1 179 000 |

25 740 |

5967 |

|

|

Ноябрь |

113 000 |

1 292 000 |

24 860 |

5763 |

|

|

Декабрь |

160 000 |

1 452 000 |

35 200 |

8160 |

В графе 2 представлен ежемесячный доход работника, который является базой для начисления страховых взносов. В графе 3 посчитана база для начисления нарастающим итогом с начала года (чтобы увидеть, когда будет достигнут предел для начисления страховых взносов).

Предельные величины баз для исчисления страховых взносов на 2021 г. составляют:

- для пенсионных взносов — 1 465 000 руб.;

- для взносов на случай болезни и материнства — 966 000 руб.

Для медицинских взносов предельная величина отсутствует (ставка — 5,1 %).

Для пенсионных взносов рассматриваемого примера база для начисления страховых взносов нарастающим итогом с начала года не превышает предельной величины (1 465 000 руб. больше, чем 1 452 000 руб.). Поэтому расчет производится ежемесячно по ставке 22 % со всей суммы начисленной зарплаты.

Для взносов на случай болезни и материнства лимит по взносам будет исчерпан в сентябре. Во все предыдущие месяцы (с января по август) ставка составит 2,9 % со всей суммы начисленной заработной платы.

В сентябре расчет будет выглядеть следующим образом:

(966 000 руб. – 942 000 руб.) × 2,9 % = 696 руб., где 942 000 руб. — база для начисления нарастающим итогом с января по август включительно.

С октября по декабрь отчисления станут нулевыми.

Федеральный закон от 01.04.2020 № 102-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» дополнил п. 1 ст. 427 НК РФ новым подп. 17, устанавливающим с 2021 г. пониженные тарифы страховых взносов для плательщиков, признаваемых субъектами малого или среднего предпринимательства согласно Федеральному закону от 24.07.2007 № 209-ФЗ (в ред. от 30.12.2020) «О развитии малого и среднего предпринимательства в Российской Федерации».

Пониженные тарифы применяются в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, утвержденной на начало расчетного периода (года).

С 01.01.2021 выплаченная сверх МРОТ часть будет облагаться с применением следующих пониженных тарифов:

- на обязательное пенсионное страхование — 10 % (в пределах установленной предельной величины базы и сверх нее);

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %;

- на обязательное медицинское страхование — 5 %.

Таким образом, в случае непревышения установленной законом предельной величины базы часть заработка в пределах МРОТ облагается взносами на ОПС по тарифу 22 %, сверх МРОТ — 10 %.

С выплат в сумме МРОТ нужно уплатить взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством по ставке 2,9 %, с выплат сверх МРОТ взносы не уплачиваются.

Базовый тариф взносов на обязательное медицинское страхование для выплат:

- в пределах МРОТ — 5,1 %;

- сверх МРОТ — 5 %.

Условия, на которых применяются льготные тарифы

Размер льготных ставок для таких организаций в 2021 году составляет:

- Пенсионное страхование — 20%.

- Взносы на случай нетрудоспособности — 2,9% на иностранных сотрудников и 1,8% — на лиц без гражданства.

- Медицинская страховка — 5,1%.

Чтобы компания могла пользоваться льготными тарифами, она должна выполнять сразу несколько условий:

- Выполнение опытно-конструкторской деятельности.

- Вся деятельность должна осуществляться на упрощенке.

- В реестре должны быть сведения о создании этого общества.

Воспользоваться льготами вправе компании и индивидуальные предприниматели, которые занимаются:

- Технико-внедренческой деятельностью.

- Туристско-рекреационной деятельностью.

Льготные ставки для этой категории организаций аналогичны.

Организации-резиденты, которые занимаются разработкой информационных систем и ПО, вправе пользоваться иными льготными ставками по тарифам:

- В ПФР и ФСС перечисляется 8% от заработной платы.

- Размер взносов на медицинское страхование составляет 4%.

Но воспользоваться такими льготами можно только при соблюдении ряда условий:

- Есть документ, подтверждающий наличие аккредитации.

- Доход, получаемый от основной деятельности компании, составляет 90% за отчетный период.

- Среднесписочная численность работников составляет более 7 человек.

Воспользоваться льготами при уплате взносов могут юридические лица и предприниматели, которые имеют один из нижеперечисленных статусов:

- Участник свободной экономической зоны.

- Резидент зоны, опережающей социально-экономическое развитие.

- Резидент порта города Владивосток.

Для этой категории плательщиков действуют самые низкие ставки по взносам:

- На пенсионное страхование всего 6%.

- На случай временной нетрудоспособности — 1,5%.

- На медицинское страхование — 0,1%.

Предоставление льгот осуществляется на протяжении десяти лет с момента оформления соответствующего статуса.

Предельная величина базы для начисления страховых взносов в 2020 году

При начислении страховых взносом законодателем устанавливается лимит оплаты труда, после достижения которого предприятие не платит взнос или начисляет его по пониженной ставке. Сумма устанавливается ежегодно в зависимости от роста средней зарплаты в Российской Федерации.

Для 2020 года установлены следующие суммы:

1. По взносам в пенсионный фонд. Стандартный процент отчислений производится с дохода работника, меньшего 1,292 тыс.

рублей. После того, как в течение отчетного периода (года) размер дохода превысит указанный предел, применяется сниженная ставка в размере 10%.

А если субъект предпринимательства относится к льготным категориям, платеж не производится.

2. Обязательное медицинское страхование. По этому отчислению не предусмотрено снижение процентной ставки от стандартной независимо от того, сколько денег заработал наемный работник в течение года.

3. Страховые взносы на временную нетрудоспособность. Ставка применяется для работников, которые получили в текущем году доход в размере менее 912 тыс. рублей. После превышения страховой взнос не уплачивается.

Критерии принадлежности организации к МСП

|

Общие признаки |

||

|

Предельное значение среднесписочной численности работников за предыдущий календарный год |

15 человек – для микропредприятий; 16–100 человек – для малых предприятий; 101–250 человек – для средних предприятий |

п. 2 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ |

|

Доходы за год по правилам налогового учета не превысят |

120 млн руб. – для микропредприятий; 800 млн руб. – для малых предприятий; 2 млрд руб. – для средних предприятий |

п. 3 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ постановление Правительства от 04.04.2016 № 265 |

|

Дополнительные критерии для ООО и хоз.товариществ |

||

|

Суммарная доля участия в уставном (складочном) капитале организации |

Не более 25% принадлежит: – государству, субъектам РФ; – муниципальным образованиям; – общественным и религиозным организациям (объединениям); – благотворительным и иным фондам |

подп. «а» п. 1 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ |

|

Не более 49% принадлежит иностранным организациям и (или) компаниям, которые не являются субъектами МСП. Размер суммарной доли участия иностранных компаний в уставном капитале ООО не ограничен, если эти компании не являются офшорными и соответствуют нашим критериям среднего бизнеса по показателям дохода и среднесписочной численности |

||

|

Дополнительные признаки для АО |

||

|

Суммарная доля участия в капитале |

Не более 25% голосующих акций принадлежит: – государству, субъектам РФ; – муниципальным образованиям; – общественным и религиозным организациям (объединениям); – благотворительным и иным фондам |

подп. «а» п. 1 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ |

|

Не более 49% голосующих акций принадлежит иностранным организациям и (или) компаниям, которые не являются субъектами МСП. Размер суммарной доли участия иностранных компаний не органичен, если эти компании не являются офшорными и соответствуют нашим критериям среднего бизнеса по показателям дохода и среднесписочной численности |

Чтобы не беспокоиться о том, как правильно рассчитать и начислить в 1С зарплату в нерабочие дни, страховые выплаты и больничные по коронавирусу – попробуйте абонентское сопровождение вашей 1С. Особенно удобно, если у вас нетиповая конфигурация или возникают сложности с закрытием периода и отражением операций в 1С. Закрепленный персональный программист в курсе именно вашей ситуации и подключается в удобное для вас время.

Ответы на часто задаваемые вопросы. Часть 2

Как сделать товарную накладную в 1С:Бухгалтерия?

Взносы на страхование от самозанятого населения

Для данной категории плательщиков предусматриваются несколько видов тарифов:

- При доходах менее 300 000 рублей за страхование по пенсии придется уплатить по формуле 12 месяцев * на величину МРОТ * на 26%.

- Если доходы человека превышают 300 000 рублей, то в дополнение к основному платежу на пенсионное страхование, плательщик должен перечислить 1% от превысившей минимальный порог суммы.

- Взносы на страховку по ОМС являются фиксированными и не зависят от размера полученного дохода: 12 месяцев * на величину МРОТ * на 5,1%.

Законодательно предусматривается несколько ситуаций, в которых человек может быть освобожден от уплаты взносов:

- Прохождение срочной службы.

- Отпуск по БИР.

- Отпуск по уходу за ребенком.

Взносы на страхование ИП

Индивидуальные предприниматели обязаны перечислять за себя только два вида платежей: на медицинское и пенсионное обеспечение. Эти взносы установлены в фиксированном размере и не зависят от системы налогообложения ИП.

Конкретные суммы взносов ИП за себя можно найти в статье 430 НК РФ, причём установлены они сразу на три года.

Страховые взносы на ОМС и ОПС за себя

| Год | Обязательное медицинское страхование | Обязательное пенсионное страхование | Всего |

|---|---|---|---|

| 2021 | 8 426 | 32 448 | 40 874 |

| 2022 | 8 766 | 34 445 | 43 211 |

| 2023 | 9 119 | 36 723 | 45 842 |

Если доходы предпринимателя в 2021 году превысят 300 000 рублей, то дополнительно к взносам, указанным в таблице, надо перечислить 1% от суммы свыше этого лимита. Например, при годовом доходе в 540 000 рублей дополнительный взнос составит (540 000 – 300 000) * 1%) 2 400 рублей.

Освободиться от уплаты взносов за себя можно, если ИП станет плательщиком НПД, но надо соблюдать ограничения этого режима. Кроме того, взносы можно не платить, если предприниматель находится в отпуске по уходу за ребенком, призван на военную службу, ухаживает за пожилым человеком старше 80 лет или инвалидом и поэтому не ведёт бизнес.

Однако отказываться от уплаты взносов за себя надо обдуманно. Во-первых, в этом случае ИП не сможет рассчитывать на страховую пенсию. Во-вторых, перечисленные взносы уменьшают налоги на всех режимах, кроме НПД. Поэтому перед принятием такого решения рекомендуем обратиться на бесплатную консультацию по налогообложению.

Какие доступны

Государство предоставляет льготы для различных категорий юридических лиц — для IT компаний, разработчиков и индивидуальных предпринимателей.

Послабления предоставляются и тем фирмам, которые ведут рекреационную и туристическую деятельность и выплачивают компенсации на травматизм.

Возможно оформление следующих видов льгот:

- По взносам – для лиц, ведущих бизнес в информационно – технологической сфере. Юридические лица, которые ведут деятельность по схеме УСН, имеют право на уплату взносов по сниженным ставкам:

- ОМС – 4%;

- ООС – при заключении договоров с иностранными работниками – 1,8% и по ВНиМ – 2%;

- ОПС – 8%.

- Льготы для судостроительных и судоходных компаний. Плательщики налогов, которые перечисляют денежные средства в качестве вознаграждения экипажам, работающим на судах и зарегистрированным в Российском Реестре, дается право не начислять страховые взносы на вознаграждения по системе ОМС, ОПС и ОСС по ВНиМ. Это условие действительно только в том случае, если судно не используется для перевозки нефти и нефтесодержащих продуктов на территории морских портов в России. В Реестр вносятся грузовые и пассажирские суда.

- Освобождение от взносов по ОПС – для федеральных и мировых судей, прокуроров, следователей.

- По взносам ОСС – для студентов – очников, которые трудятся в строительных отрядах, и по ГПХ договорам.

- Полное (100%) освобождение от страховых взносов при получении государственных субсидий и пособий – по инвалидности, потере кормильца, старости, а также по временной нетрудоспособности, на все виды выплат для детей, пособия по беременности и родам.

- Освобождение от взносов для юридических лиц при возмещении ущерба здоровью персонала, выплат, осуществляемых при переквалификации сотрудников.

- При получении финансовой помощи, выделяемой гражданам после смерти близких людей, а также при усыновлении ребенка.

В отдельных регионах могут действовать дополнительные льготы по страховым взносам. Чтобы узнать, на какие из них можно рассчитывать, следует получить консультацию в социальной защите населения и ПФР.

Субъекты малого и среднего предпринимательства могут применять пониженные тарифы на иностранцев. Разбор письма ФНС от 23 апреля 2020 г. N БС-4-11/6835@

МСП — это..

К субъектам малого и среднего предпринимательства относят:

- микробизнес,

- малый бизнес

- и средний бизнес.

Микробизнес — это предприятие с численностью работников до 15 человек и ежегодным доходом не больше 120 млн рублей.

Малый бизнес — предприятие из 16-100 работников с ежегодным доходом не больше 800 млн рублей.

Средний бизнес — предприятие из 101-250 работников с ежегодным доходом не больше 2 млрд рублей.

Если работодатель относится к одной из этих категорий, то начисляет страховые взносы на работников по пониженным тарифам. Подробнее о тарифах в следующем блоке.

Примечание редакции: размеры стандартных тарифов и того, за каких временно пребывающих иностранцев их надо начислять, вы найдете в статье «Страховые взносы за временно пребывающих иностранцев в 2021».

Тарифы для МСП на временно пребывающих иностранцев, работающих по патенту

Субъекты малого и среднего предпринимательства начисляют иностранцам сверх заработной платы страховые взносы, которые далее направляются во внебюджетные фонды: обязательного медицинского страхования (ОМС), обязательного социального страхования (ОСС) и обязательного пенсионного страхования (ОПС).

ОМС. Малый и средний бизнес не отчисляет взносы за временно пребывающих иностранцев, которые работают по патенту.

ОСС. Малый и средний бизнес отчисляет 1,8% от дохода иностранного работника, если величина зарплаты не превышает или равна минимальному размеру оплаты труда (МРОТ). Или 0% от дохода, если величина зарплаты иностранного работника выше минимального размера оплаты труда.

ОПС. Малый и средний бизнес отчисляет 22% от дохода иностранного работника, если величина зарплаты не превышает или равна минимальному размеру оплаты труда. Или 10% от дохода иностранца, если величина зарплаты выше минимального размера оплаты труда.

Примечание от редакции: МРОТ прописан в Федеральном законе «О минимальном размере оплаты труда» от 19.06.2000 N 82-ФЗ и подлежит ежегодной индексации. На 1 января 2021 года минимальный размер оплаты труда составлял 12 792 рублей. Каждый регион имеет право устанавливать свой МРОТ, который не может быть ниже федерального. В Санкт-Петербурге МРОТ составляет 19190 рублей, а с 1 октября 2021 года — будет 19650 рублей.

Помимо страховых взносов работодатель удерживает с иностранцев НДФЛ, причем размер налоговой ставки отличается для разных иностранцев. Подробнее о налоговых ставках читайте в статье Базы Знаний «Налоги за иностранных работников».

Для выплат страховых взносов у иностранного сотрудника должен быть номер СНИЛС, а для удержания налогов — ИНН.

Как оформить ИНН и СНИЛС иностранному работнику, можно узнать на бесплатной консультации у миграционных специалистов.

Какие доходы облагаются взносами

Согласно налоговому кодексу и подзаконным нормативным актам страховые взносы начисляются на все доходы, полученные сотрудником. Исключение составляют только следующие выплаты:

- Пособия, которые получает работник от государства;

- Компенсационные выплаты. Например, возмещение расходов на питание или аренду жилья, оплата обучения на курсах;

- Разовая финансовая помощь. Она выплачивается при рождении ребенка, потери одного из членов семьи, после аварий и стихийных бедствий;

- Взнос в накопительный пенсионный фонд в размере до 12 тыс. рублей или материальная помощь, если ее размер не превышает 4 тыс. рублей;

- Возмещение затрат на ипотечные кредиты или займы, полученные на строительство жилья.

Льготные условия по страховым взносам

За определенной категорией налогоплательщиков, как и прежде, сохранились льготы, которыми пользуются при исчислении и уплате взносов на все виды страхования. Методы и правовые положения, которые дают право на применение льготы, должны соблюдаться налогоплательщиком неукоснительно, иначе право теряется (указания НК РФ, статьи 427).

| Для кого предусмотрены льготы | Что дает право на льготы | Тарифные ставки взносов, % | Суммарный объем, % | ||

| ОПС | ОМС | ОСС | |||

| Представители СЭЗ Крыма и Севастополя | Деятельность с любым ОКВЭД исключения (71.12; 05;06; 07; 08;09.1) | 6,0% | 1,5% | 0,1% | 7,6 |

| Участникам проекта Сколково | ОКВЭД: 72.1 | 14,0% | 14,0 | ||

| Трудовые вознаграждения экипажам судов | ОКВЭД: 50, исключения для судов, в которых хранят нефтепродукты в портах приписки | ||||

| ООО или ИП, которые сотрудничают с СЭЗ | Туристические, рекреационные, технико-внедренческие виды деятельности (65.20;79.1;94.99;62.0;63.1) | 8,0% | 2,0% | 4,0% | 14,0 |

| ООО, ИП работающие с информационными технологиями | ОКВЭД (62; 63) | 8,0% | 2,0% | 4,0% | 14,0 |

| Плательщики, ведущие благотворительность | При УСН

ОКВЭДы (64,9; 88,1) |

20,0% | 20,0 | ||

| Партнерства, хоз.общества, которые внедряют изобретения | При УСН

ОКВЭД 72 |

8,0% | 2,0% | 4,0% | 14,0 |

| НКО, занимающиеся образованием, культурными мероприятиями, искусством, здравоохранением, спортом, научными изысканиями | При УСН

ОКВЭДы (37;86;88;93;87) |

20,0% | 20,0 | ||

| Аптеки, фармацевтическая деятельность | На ЕНВД

ОКВЭДы (46.18.1; 46.46.1; 47.73) |

20,0% | 20,0 | ||

| ИП с определенной сферой деятельности | Патент

ОКВЭДы (31.0; 74.20; 75.0; 96.01; 96.02) |

20,0% | 20,0 | ||

| ООО, ИП для отдельной сферы экономичекой деятельности | При УСН

Доход 70% всего объема (за год не больше 79 млн.руб.) ОКВЭДы (13;14;15;16) |

20,0% | 20,0 |

Льготные выплаты, которые не облагаются взносами

Кроме льготных тарифов существуют суммы, которые не учитываются при определении облагаемой взносами базе. Это означает, что виды дохода, которые упомянуты в НК РФ статьи 422, не включают в общую базу обложения взносами. Чтобы правильно определить льготную сумму следует заглянуть в таблицу:

| Льготные суммы | Как освобождается от взносов |

| Выплаты судьям (федеральным и мировым), следователям, прокурорам | В части ОПС |

| Студентам очникам, за деятельность в стройотрядах по трудовым и ГПХ договорам | |

| Выплаты по ГПХ договорам | В отношении ОСС |

| Государственные виды пособий: по старости, инвалидности, безработице, потере кормильца, погребении, временной нетрудоспособности | 100% |

| Все виды детских выплат: БИР, по уходу за ребенком, за постановку при ранних сроках беременности, единовременные за 1,2 ребенка | |

| При возмещении вреда здоровью, при любых увечьях |

В пределах норм |

| Компенсация за жилье, коммунальные расходы | |

| Натуральное довольствие, его денежная замена | |

| Стоимость питания, спортивного инвентаря, оборудования, одежды | |

| Выплаты при переквалификации, переподготовке персонала | |

| Единовременные выплаты потерпевшим при стихийных бедствиях | 100% |

| Финансовая помощь при случаях смерти близких членов семьи | |

| При рождении, усыновлении, установленной опеке над малышом | 50 000руб

За каждого ребенка |

| Доходы от продажи предметов народного промысла народом Крайнего Севера, Дальнего Востока | 100% |

| Расходы на проезд к месту отдыха жителям Крайнего Севера | |

| Дополнительные взносы, которые пополняют страховую часть пенсии | 12 000 руб/год |

| Выплата стоимости униформы | 100% |

| Льготный проезд для отдельной группы граждан | |

| Суммы, выплаченные за обучение основное и профильное | |

| Суммы затрат по кредитам на приобретаемое жилье | |

| Денежное, продовольственное, вещевое довольствие военнослужащим | |

| Разовая материальная помощь сотрудникам | 4 000 руб/год |

| командировочные | 700 по РФ

1200 за ее пределами |

Какие изменения по страховым взносам произошли с 1 июля?

С 1 июля реестр МСП значительно обновился в связи с пандемией коронавируса. Рекомендуем проверить – попала ли ваша организации в обновленные списки.

Теперь компания, попавшая в реестр МСП может применять льготные тарифы с первого числа месяца, в котором компания попала в реестр, но не ранее 1 апреля 2020 года.

Например, ООО «Ромашка» попала в реестр МСП 14 августа. Компания может рассчитывать страховые взносы по льготному тарифу 15% уже с 1 августа. Срок выплаты при этом не изменился – до 15го числа.

ФНС предупреждает организации, которые недавно попали реестр МСП: страховые взносы, уплаченные за период с 01.04 по 01.07.2020 года по общим тарифам, не подлежат возврату.

Такая мера поддержки предусмотрена как долговременная. Действует тариф до конца года, но может применяется и в 2021 году.

Компании и предприниматели, на которых распространяются пониженные тарифы по основным видам деятельности, могут выбрать сами, какой по какому тарифу им делать расчет.

Как с 1 апреля считать взносы по тарифу 15%

Пример 1. Как посчитать взносы за апрель сотрудника с фиксированным окладом

Есть ООО «Ромашка», которая попадает под критерии малого бизнеса, входит в реестр МСП. Сотрудник компании работает с фиксированным окладом — 45 000 руб. Выплаты с начала года сотруднику не превышают предельную базу по взносам.

Выплаты по взносам за апрель по сотруднику составляют в пределах МРОТ по общему тарифу 30%:

- пенсионные взносы — 2 668,6р (12 130р × 22%)

- медицинские взносы — 618,6р (12 130р × 5,1%)

- социальные взносы — 351,7р (12 130р × 2,9%)

А выплаты всех федерального МРОТ в размере 32 870р (45 000р – 12 130р) начисляются по льготному тарифу 15%:

- пенсионные взносы — 3 287,0р (32 870р × 10%)

- медицинские взносы — 1 643,5р (32 870р × 5%)

- социальные взносы — 0р (0%)

Итого взносы по сотруднику составляют:

- пенсионные взносы — 5 955,6р (12 130р × 22% + 32 870р × 10%)

- медицинские взносы — 2 262,1р (12 130р × 5,1% + 32 870р × 5%)

- социальные взносы — 351,7р (12 130р × 2,9% + 0)

Пример 2. Как посчитать взносы за апрель сотрудника с окладом выше МРОТ, но работавшим неполное рабочее время.

Сотрудник работает в ООО «Лютик» с окладом в 24 000р. В апреле его перевели на неполную занятость – 50% от рабочего времени. Его зарплата за апрель составила 12 000р (24 000р х50%). В этой ситуации сотрудник получает сумму меньше минималки и льготы тут не действуют:

- пенсионные взносы — 2 640,0р (12 000р × 22%)

- медицинские взносы — 612,0р (12 000р × 5,1%)

- социальные взносы — 348,0р (12 000р × 2,9%)

Пример 3. Как посчитать взносы с выплат физлицам по договорам подряда

Сумма выплат подрядчику-физицу, по работам закрытыми актами в апреле составила 40 000р. С начала года сумма выплат подрядчику не превышает лимит по пенсионным взносам — 1 292 000 руб. Нужно учитывать, что льготные тарифы распространяются и на выплаты физлицам по договорам подряда. Применять их можно с апреля 2020 года, если компания входит в реестр МСП. При этом с дохово подрядчиков перечисляются только пенсионные и медицинские взносы. Правило не действует для ИП и самозанятых (по ним никакие взносы начислять не нужно).

- пенсионные взносы — 5 455,6р (12 130р × 22% + 27 870р × 10%)

- медицинские взносы — 2 012,1р (12 130р × 5,1% + 27 870р × 5%)

Общая характеристика

Денежные средства, которые работодатель перечисляет за сотрудников своей организации, дают гражданам возможность в будущем рассчитывать на получение нескольких видов выплат:

- Пенсионного обеспечения.

- Пособия по инвалидности.

- Иных пособий, имеющих социальный характер.

На данный момент все финансовые средства, которые перечисляются таким образом в бюджет страны, сразу используются для обеспечения нетрудоспособных граждан всеми полагающимися им социальными пособиями.

Уменьшение затрат по налогам на страховые взносы

В целом весь этот процесс регламентирован в налоговом законодательстве.

Необходимые документы

Общий перечень документов (список может отличаться в зависимости от того, какой вид деятельности осуществляет организация):

- Свидетельство о регистрации в качестве юридического лица, внесении данных в Росреестр.

- Договор на осуществление трудовой деятельности – для компаний, осуществляющих туристско – рекреационную деятельность.

- Бумаги, выданные в налоговой службе после выбора системы налогообложения – УСН или другой.

- Список рабочих, входящих в штат организации.

- Государственный паспорт директора компании.

- Уставные документы.

Компании, которые осуществляют трудовую деятельность в портах, должны предъявить бумаги с графиком отправлений, и перечень человек, отправляющихся в каждое плавание.

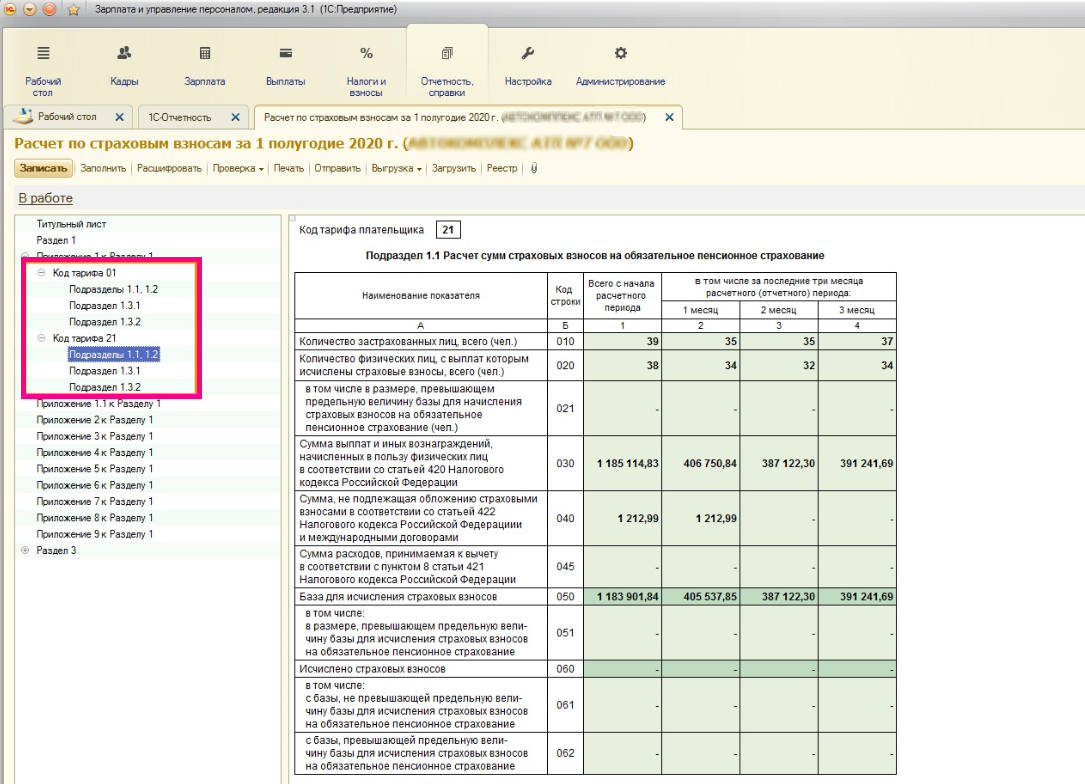

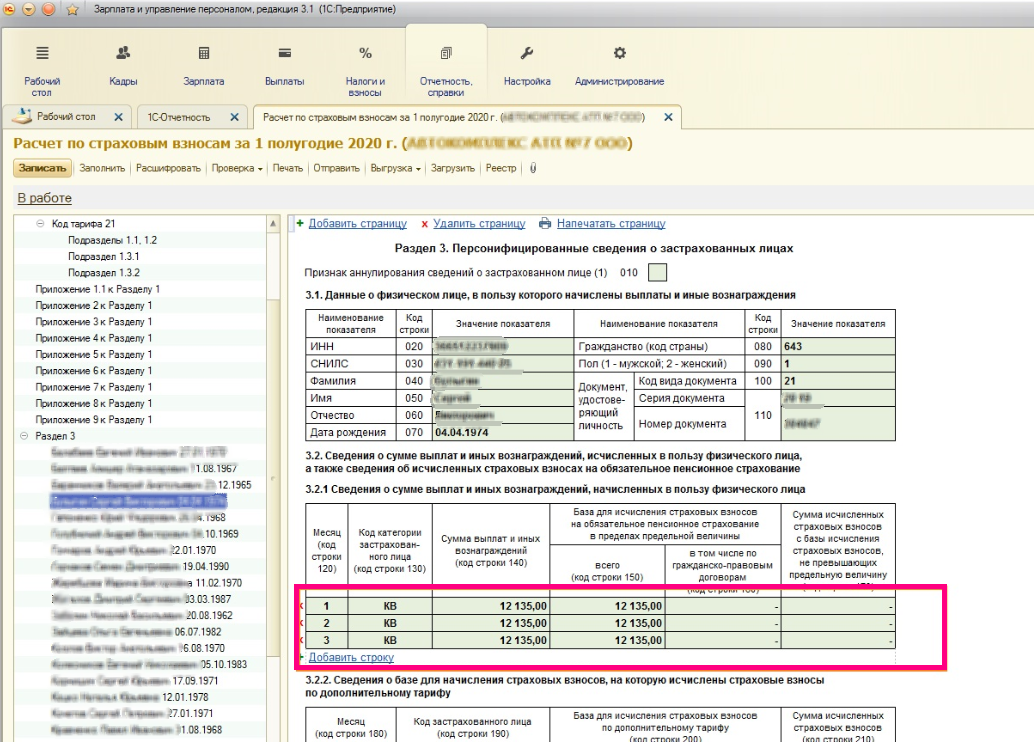

Пример заполнения РСВ с нулевыми взносами

Для нулевого тарифа по коду КВ ставится прочерк. Т.е. категория застрахованного лица полностью необлагаемая.

Проверить корректность заполнения РСВ в 1С:ЗУП можно с помощью Анализа страховых взносов (Анализ взносов в фонды), где наглядно выводится к показу 2 таблички – по каждому виду тарифов, основной плюс пониженный. В Анализе в разрезе физических лиц выводятся все данные для проверки формирования третьего раздела РСВ.

Обратите внимание, корректно автоматически формируется и заполняется РСВ только в последних релизах 1С:Зарплата и управление персоналом. Чтобы данные заполнялись корректно, достаточно обновиться до последнего релиза и в настройках учетной политики указать дату, с которой применяется льготный тариф

Календарь бухгалтера на сентябрь 2020г.

Начисление зарплаты в 1С Бухгалтерия 8.3: пошаговая инструкция

Размер взносов 2021 года: как рассчитать

Страховые взносы должны быть начислены со следующих категорий выплат:

- заработная плата, премии;

- по договорам об оказании услуг или выполнению работ;

- гонорары авторам произведений;

- вознаграждения за использование интеллектуальной собственности.

Не облагаются взносами в фонд социального страхования доходы, полученные по договорам гражданско-правового характера.

Как правильно рассчитать обязательный платеж — необходимо сложить все суммы, начисленные работнику, и умножить их на страховой тариф. Из полученного результата вычитают перечисления, сделанные с начала года до месяца, предшествующего расчетному периоду.

Взнос в ФСС на ВНиМ может быть уменьшен, если работник был на больничном или в декретном отпуске. Вычитается сумма пособий, подлежащая уплате за счет ФСС. Так, в случае больничного, работодатель оплачивает только первые три дня.

Страховые взносы 2021 года: новые ставки, таблица

До 2014 года ИП, а также адвокаты, нотариусы и другие лица, ведущие частную практику, перечисляли в пенсионный фонд и на ОМС фиксированные взносы, одинаковые для всех категорий. Однако в 2018 году был принят ряд поправок в законодательство, приведших к изменениям в расчетах.

Взносы в установленном размере должны выплачивать все индивидуальные предприниматели, независимо от выбранной системы налогообложения, кроме случаев, перечисленных в законе:

- призыв на обязательную службу в армии;

- период ухода за ребенком-инвалидом, инвалидом 1 группы, лицами старше 80 лет;

- проживание вместе с супругом-военнослужащим, если это связано с невозможностью вести предпринимательскую деятельность;

- жизнь за границей с супругом, находящимся на госслужбе или работающим в организациях, входящих в утвержденный перечень.

Сумма, которую придется перечислить на страхование, варьируется и зависит от следующих факторов:

- является плательщик ИП или организацией, субъектом МСП;

- относится ли его род деятельности к льготным;

- наличие у лица, получающего доход, российского гражданства;

- размер всех выплат застрахованного работника.

С 2021 года изменилась и предельная величина дохода, при которой страховые взносы оплачиваются по льготному тарифу. Они отражены в графе «дополнительные условия». Размер взносов, подлежащих к выплате в новом году работодателем, отражен в таблице:

| Назначение взноса | Ставка | Дополнительные условия |

| ПФР | 22% | При доходе ниже 1,465 млн руб. |

| 10% | При доходе выше 1,465 млн руб. | |

| ФСС(на ВНиМ) | 2,9% | До 966 тыс. руб. |

| 0% | Свыше 966 тыс. руб. | |

| ФФОМС | 5,1% | — |

Тарифы на взносы «на травматизм», то есть страхование несчастных случаев на производстве или возникновения профзаболеваний до 2023 года сохраняются на прежнем уровне.

Как изменились размеры тарифов

Тарифная ставка для исчисления взноса представлена в виде процентной величины от базы, на которую начисляют взносы по страхованию:

| Пенсионное страхование | Медицинское обеспечение | Социальное страхование нетрудоспособности |

| 26% | 5,1% | 2,9% |

Для расчета суммы взносов по каждому виду страхования существует ряд условий, которые регулируют исчисление суммы, которая будет уплачена государству. За основу налогообложения берутся общий заработок персонала предприятия, все начисленные виды доходов, с которых определяется соответствующий процент страхового взноса.

Как это происходит:

- Учет совокупной величины получаемых доходов ведется по каждому из сотрудников;

- Как только общий заработок, накопившийся в течение года, достигает установленной величины, действует регрессивная шкала, т.е. ставка взносов уменьшается.

Для каждого случая установлена своя шкала максимального предела дохода и тарифы:

| На что идет отчисление | Максимально предельный уровень дохода, в рублях | Обычная ставка в пределах максимального дохода, в % | Ставка для страховых отчислений, если уровень дохода превышен, в % |

| ОПС | 876 000 | 22 | 10 |

| ОМС | 755 000 | 2,9 в отношении россиян

1,8 в отношении иностранных граждан |

Взнос не начисляется |

| ОСС | Не установлен | 5,1% |

Ответы на распространенные вопросы

Вопрос №1. Если глава КФХ не осуществляет деятельность, находясь в отпуске по БИР можно ли освободить ее от взносов?

В 2017 году главой 34 НК РФ ввели изменения, которые не упоминают полное освобождение от налогового бремени по взносам на страхование.

Вопрос №2. Был заключен договор ГПХ с автором. Надо ли платить взносы с вознаграждения?

Суммы, которые выплачиваются лицу по авторским договорам, являются объектом начисления взносов на страхование в пп.2 п.1 статьи 420. Начисление взносов по всем ставкам ОПС, ОМС, кроме тарифов по травматизму и ОСС.

Вопрос №3. Какие ставки страховых взносов использовать для расчета с сотрудниками инвалидами?

Инвалидам независимо от группы тарифы на ОПС, ОМС, ОСС берутся исходя из обычных тарифов на страхование. Льготы будет только при УСН на деятельности, которая применяет сниженные ставки.