Стоимость патента для ип в москве в 2021 году

Содержание:

- Процедура перехода на патентную систему налогообложения

- Способы оплаты

- Отчетность по патенту для ИП на 2021год

- Вопросы и ответы, которые часто задают иностранные граждане

- Зачем выбирать ПСН

- Условия применения

- ВОЗВРАТ денег

- Как оформить патент

- Работа с расчетным счетом

- Недостатки ПСН

- Патентная система: основные особенности

- Шаг 4: подача документов на патент: в какое ведомство идти и почему важно обращать внимание на сроки

- Порядок расчета налога

- Изменения в ПСН

- Процедура перехода на патентную систему налогообложения

- Что такое патент ИП

- Работа по нескольким режимам

- О чём ещё нужно знать

- Изменение видов деятельности

Процедура перехода на патентную систему налогообложения

^

Для получения патента индивидуальный предприниматель должен подать в налоговый орган заявление на получение патента по форме, утвержденной приказом ФНС России от 09.12.2020 № КЧ-7-3/891@ «Об утверждении формы заявления на получение патента, порядка ее заполнения, формата представления заявления на получение патента в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 11.07.2017 № ММВ-7-3/544@».

Форма заявления на получение патентаpdf (268 кб)

Загрузить

Формат представления заявления на получение патента в электронной формеdocx (71 кб)

Загрузить

Порядок заполнения заявления на получение патентаdocx (43 кб)

Загрузить

Схема по заявлению на получение патентаxsd (37 кб)

Загрузить

При этом индивидуальные предприниматели также вправе подавать заявление на получение патента по следующей форме:

Форма заявления на получение патента, утвержденная приказом ФНС России от 11.07.2017 № ММВ-7-3/544@pdf (237 кб)

Загрузить

Формат представления заявления на получение патента в электронной форме doc (213 кб)

Загрузить

Порядок заполнения заявления на получение патентаdocx (51 кб)

Загрузить

Схема по заявлению на получение патентаxsd (36 кб)

Загрузить

Заявление на получение патента необходимо подать не позднее чем за 10 дней до начала применения патентной системы налогообложения.

При осуществлении деятельности по месту жительства

Заявление подается в налоговый орган по месту жительства

При осуществлении деятельности на территории того муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации, в котором предприниматель на налоговом учете не стоит

Заявление подается в любой территориальный налоговый орган муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации по месту планируемого осуществления индивидуальным предпринимателем предпринимательской деятельности

Индивидуальный предприниматель, утративший право на применение патентной системы налогообложения или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года ()

Заявление может быть подано лично или через представителя, направлено в виде почтового отправления с описью вложения или передано в электронной форме по телекоммуникационным каналам связи.

Способы оплаты

Можно совершить платеж следующими способами.

Электронная оплата на сайте

После формирования квитанции система предложит выбрать способ внесения денег. Если плательщик предпочел безналичный расчет, можно выбрать любой из 19 банков или сайт Госуслуги.

Варианты безналичной оплаты

Либо платеж осуществляется банковской картой в своем банке или банке-партнере. Либо совершается переход на сайт Госуслуги.

Платеж на Госуслугах

Платеж в банке

Если предполагается оплачивать наличными в кассе банка, необходимо распечатать сформированную платежную квитанцию и обратиться в ближайший банк.

Оплата на терминале

Платежный терминал принимает деньги наличными в любое время, в этом его преимущество перед банком.

Порядок действий:

- Необходимо взять с собой старую квитанцию или выписать реквизиты;

- Выбрать платежи наличными;

- В поиске организаций начать поиск по ИНН, набрав свой;

- Ввести КПК;

- Ввести КБК;

- Набрать ОКТМО;

- В статус плательщика ввести 13-значное число;

- Ввести адрес, ФИО, регион оплаты;

- Выбрать тип платежа и налоговый период;

- Ввести оператора сотовой связи, чтобы получить на счет телефона сдачу с платежа, напечатать свой номер;

- Послать купюры в приемник.

Отчетность по патенту для ИП на 2021год

Естественно немаловажным моментом данного вида налогообложения, как и всех иных, является отчеты подаваемые за период. Наличие патента практически освобождает владельца от оформления большей части «бумажной» работы. Учет ведется с помощью кассовой книги, к которой предъявляются определенные требования:

- в обязательном порядке необходимо содержание информации о ИП;

- суммы, поступающие в качестве дохода;

- расходные операции.

Если кассовая книга заполняется вручную – ее надо подать в фискальный орган для сверки сведений не позже истечения периода действия выданного патента. При помещении сведений в реестр электронного характера, по окончании деятельности необходимо полностью распечатать всю расходно-доходную историю предприятия и передать ее в ФНС.

Существуют определенные выплаты, которые необходимо периодически проводить в пользу государственного бюджета. Все ИП помимо непосредственно патентных выплат производят отчисления одного процента, если совокупный доход от ведения деятельности превышает триста тысяч рублей. Также проводится отчисление в бюджет страховых взносов непосредственно за ИП и всех сотрудников, включенных в списки работающих на предприятии. Не стоит забывать и об отчислениях в Пенсионный Фонд РФ, которые также проводятся на постоянной основе за каждого работающего сотрудника.

Вопросы и ответы, которые часто задают иностранные граждане

rong>Получил патент в

Московской области. Можно ли с ним работать в Москве?

Нет, Москва и Московская область официально являются двумя разными субъектами России. Если вы оформлялись в области, то необходимо трудиться в области, либо делать новый трудовой документ непосредственно в столице.

Необходимо выехать в другую страну. После возвращения нужно оформлять новый рабочий патент?

Если патент будет вовремя оплачен, без задержек и перерывов, то он считается действующим и, соответственно, переоформлять его при возвращении нет необходимости. Если же во время пребывания в другой стране вы прекратили оплачивать налог НДФЛ, то документ прекращает свой действие и по возвращению придется снова проходить процедуру его получения.

Сделал патент, работаю по нему уже два месяца. Регистрация была на три

месяца и скоро истекает. Можно ли ее продлить?

Пока ваш патент активен и оплачен, у вас есть законное право на продление регистрации. Учет продлевают на тот период, за который внесен авансовый платеж. Например, если трудовой документ у вас оплачен на месяц вперед, то и регистрацию продлевают на месяц.

Есть возможность устроиться в несколько компаний. Может ли быть несколько

работодателей?

Да, закон не запрещает трудиться у нескольких разных работодателей.

Можно ли уехать на родину после подачи заявления и всех бумаг на патент?

Да, это не запрещено законодательством.

Потерял

патент. Что делать?

Нужно обратиться в отделение, в котором был получен документ. Здесь вы напишите заявление на выдачу дубликата. Помимо заявки понадобится копия паспорта и квиток об оплате НДФЛ. В течение 3 дней вам выдадут дубликат.

Подписывайтесь на Мигранту Рус: Яндекс Новости.

Зачем выбирать ПСН

Перед тем, как подать документы на патент ИП одновременно с регистрацией предпринимателя, разберёмся в плюсах ПСН. Стоит ли вообще оформлять патент или лучше сразу перейти на УСН – самый популярный спецрежим?

Узнать конкретные суммы по каждому виду патентной деятельности можно в правовых актах муниципальных образований. Они размещаются на сайте ФНС, кроме того, получить нужную информацию можно в инспекции по месту деятельности.

Например, вот какие цифры потенциально возможного годового дохода некоторых видов деятельности для ИП без работников установлены в г. Саратов (закон Саратовской области от 13.11.12 № 167-ЗСО в редакции от 28.11.17):

- ремонт и пошив швейных, меховых и кожаных изделий – 135 тысяч рублей;

- парикмахерские и косметические услуги – 85 тысяч рублей;

- изготовление мебели по индивидуальному заказу – 350 тысяч рублей;

- услуги фотоателье, фото- и кинолабораторий – 240 тысяч рублей.

Стоимость патента рассчитывается, как 6% предполагаемого дохода ИП, т.е. налоговая ставка ПСН аналогична УСН Доходы. Только на упрощёнке налог считают не с потенциального, а реального дохода. Есть и более простой вариант рассчитать налог – узнать стоимость патента на специальном калькуляторе. Кроме того, с 2021 года налог на ПСН можно уменьшать на сумму взносов, перечисленных ИП за себя или за работников.

Условия применения

Лимит доходов

Налог для самозанятых можно применять, пока доходы с начала года не превысят 2,4 млн руб. В эту сумму не входят зарплата и другие доходы, которые не облагаются налогом для самозанятых.

Лимит доходов для УСН в 2019 году гораздо выше — 150 млн руб., для патента — 60 млн руб.

Наёмные работники

Самозанятые не могут иметь наёмных работников, всю деятельность они должны вести самостоятельно.

Средняя численность работников на УСН (по трудовым и гражданско-правовым договорам) — до 100 человек, на ПСН — до 15 человек.

Территория

Налог для самозанятых действует пока только в 4 регионах (Москве, Московской области, Калужской области, Республике Татарстан). При этом необязательно быть «прописанным» в этом регионе или даже физически там находится. Достаточно иметь заказчика из региона, где проводится эксперимент.

УСН действует на всей территории РФ, ПСН — в субъектах, которые ввели данный режим. Проверить информацию можно на сайте налоговой.

Виды деятельности

Самозанятые могут продавать товары собственного производства, оказывать услуги, выполнять работы, сдавать в аренду жильё, давать лицензии на своё ПО.

Они могут заниматься любыми видами деятельности, кроме перепродажи товаров, посредничества и ещё нескольких видов, которые прямо запрещены в законе.

Ограничений по видам деятельности для УСН практически нет.

Виды деятельности, для которых можно получить патент, перечислены в Налоговом кодексе и включают разработку ПО.

Постановка на учёт

Перейти на налог для самозанятых можно в любое время. Единственное ограничение предусмотрено для ИП на патенте, им нужно дождаться окончания действия патента. ИП на других спецрежимах (УСН, ЕСХН, ЕНВД) должны направить в налоговую уведомление об их прекращении в течение месяца после постановки на учёт в качестве самозанятого. ИП на общей системе никакие дополнительные уведомления подавать не нужно.

Перейти на УСН можно:

- одновременно с регистрацией ИП,

- в течение 30 календарных дней после регистрации ИП,

- с 1 января (при добровольном переходе с других режимов).

Перейти на патентную систему можно:

- одновременно с регистрацией ИП,

- за 10 рабочих дней до начала применения патента.

Срок действия

Переход на УСН и налог для самозанятых осуществляется бессрочно, пока соблюдаются все ограничения.

Сам режим для самозанятых действует до 2029 года.

Патент можно купить на срок от 1 до 12 месяцев в пределах календарного года. На каждый год нужно покупать новый патент.

Совмещение с другими режимами

Налог для самозанятых нельзя совмещать с другими спецрежимами или ОСНО. С доходов, который не облагаются налогом для самозанятых, нужно будет заплатить НДФЛ и подать декларацию 3-НДФЛ как физлицо.

УСН можно совмещать с патентом или ЕНВД.

УСН применяется ко всем видам деятельности, патент — только к тем, которые указаны в патенте.

ВОЗВРАТ денег

ИП закрыл деятельность раньше, чем истек срок патента, ему вернут из бюджета деньги

Если ИП на ПСН решил прекратить ведение деятельности до окончания срока действия патента. В этом случае налоговики обязаны сделать перерасчет стоимости патента. Исходя из фактического срока ведения ПСН-деятельности. И если получится, что предприниматель переплатил в бюджет, он может вернуть эти деньги.

Письмо Минфина от 25.05.2016 г. № 03-11-11/29934

Если же предприниматель еще не успел полностью рассчитаться за приобретенный патент. То ему нужно будет произвести доплату в бюджет. Но опять-таки не за весь период действия патента. А за фактическое время его применения.

Как оформить патент

Чтобы получить право применять патентную систему, нужно заранее написать заявление по одной из следующих форм:

- по форме 26.5-1, утверждённой приказом ФНС РФ от 11.07.2017 №ММВ-7-3/544@

- по форме рекомендованной письмом ФНС РФ от 18.02.2020 № СД-4-3/2815@

По общему правилу заявление нужно отправить за 10 дней до начала применения патентной системы. Если будете вести деятельность в своём же регионе, отправьте заявление на патент в налоговую инспекцию, где состоите на учёте.

Если ваш бизнес не по месту прописки, а в другом регионе, заявление отправьте в любую налоговую инспекцию субъекта РФ, в котором будете вести деятельность. Например, если вы прописаны в Самаре, а бизнес в Оренбурге, заявление нужно подать в ИФНС Оренбургской области.

Заявление можно отправить любым удобным способом: передать лично, в электронном виде с ЭЦП, через МФЦ, обычной почтой или через представителя.

Если планируете вести два вида деятельности и применять в отношении них ПСН, нужно подать два заявления (письмо Минфина России № 03-11-11/4189 от 27 января 2017 г.).

Бывают ситуации, когда вид деятельности один, но подвиды разные. Тогда количество патентов для предпринимателя зависит от регионального законодательства. Например, в законе региона может быть прописан патент на розничную торговлю в целом. Тогда вы берёте один патент на один или несколько магазинов и можете торговать чем угодно в розницу. А если в законе есть разделение, например, торговля запчастями, торговля предметами одежды, торговля продуктами питания, и для каждого подвида разный потенциальный доход — тогда придётся брать отдельный патент для каждого случая. В течение пяти рабочих дней вам выдадут патент лично в руки, в электронном виде, по почте или через МФЦ. Вместе с патентом ИП выдадут и платёжный документ на уплату налога, то есть стоимости патента.

Если вы кроме патентной деятельности не ведёте бизнес на ОСНО, и ещё не переходили на УСН, параллельно с покупкой патента рекомендуем подать заявление и на УСН. Иначе любая операция, которая не подпадает под патент, будет облагаться по общей системе, а это сложно и дорого.

Если вы забудете вовремя подать заявление на следующий патент, иметь в запасе УСН 6% тоже выгодно — так за промежуток времени между двумя патентами вы заплатите всего 6% с доходов, а на ОСНО придётся платить НДФЛ и НДС.

Работа с расчетным счетом

Эксперты напоминают, что обращаться с р/с как с личным не стоит. Предпринимателю рекомендуют:

- не снимать крупные суммы со счета, особенно «под ноль»;

- не снимать суммы сразу после того, как они поступили;

- выплачивать зарплату на карты сотрудников или пользоваться зарплатными проектами банков;

- регулярно оплачивать налоги и взносы (как за самого себя, так и за своих сотрудников);

- пользоваться корпоративной картой при бизнес-расходах (даже покупая в магазинах канцелярию и хозтовары).

Соблюдая эти рекомендации, предприниматель снижает градус интереса со стороны ФНС: операции с большими суммами, снятие наличных и пр. могут вызвать подозрения в отмывании денег по 115-ФЗ, привести к отказу в совершении банковской операции или блокировке счета.

Недостатки ПСН

Минусов у ПСН намного меньше, чем плюсов, но они есть.

Первый недостаток состоит в том, что если в какие-то периоды у предпринимателя будет низкий доход (или не будет его вовсе), то такой финансовый кризис не позволит ему уменьшить сумму налога. Но и здесь есть выход. Если ИП понимает, что кризис затяжной, то он может сняться с учета в качестве плательщика ПСН, заявив о прекращении предпринимательской деятельности, в отношении которой применяется патентная система. Это поможет снизить сумму налога, так как при прекращении «патентной» деятельности до окончания срока патента сумма налога пересчитывается, исходя из фактического периода деятельности в календарных днях. Если в результате перерасчета налога появилась переплата, то, при условии подачи соответствующего заявления, ее можно вернуть или зачесть в общем порядке (письмо Минфина России от 25.05.2016 № 03-11-11/29934). Затем, когда ситуация у ИП улучшится, можно получить новый патент.

Есть еще одна особенность ПСН, которая может для некоторых оказаться недостатком. Дело в том, что существуют пределы, при превышении которых ИП теряет право на применение данного спецрежима. Например, если доходы, полученные с начала календарного года в рамках деятельности на ПСН, превысили сумму 60 млн рублей (пп. 1 п. 6 ст. 346.45 НК РФ). Пределы установлены и в отношении количества работников, которых нанимает ИП на патенте — средняя численность не должна превышать 15 человек (п. 5 ст. 346.43 НК РФ).

А вот несвоевременная оплата патента не лишает права на применение ПСН, как это было до 1 января 2017 года. В этом случае налоговая инспекция просто направит предпринимателю требование об уплате необходимой суммы, которое ИП желательно выполнить в срок, дабы избежать, к примеру, блокировки счета (п. 2 ст. 76 НК РФ).

К минусам применения ПСН можно отнести и то, что предприниматель не сможет отказаться от этого режима до истечения срока действия патента. Если, конечно, речь не идет вообще о прекращении предпринимательской деятельности, в отношении которой применялась ПСН. То есть, начав применять спецрежим в отношении конкретного вида деятельности, ИП обязан применять его до тех пор, пока срок действия патента не закончится (письмо ФНС России от 11.12.2015 № СД-3-3/4725).

Кроме того, в НК РФ отсутствует возможность пересчета налога в ситуации, когда в течение срока действия патента изменилось количество показателей деятельности, указанных в патенте (письмо Минфина России от 23.06.2015 № 03-11-11/36170). Поэтому, если у ИП, применяющего ПСН, допустим, в отношении услуг по сдаче в аренду помещений, уменьшилось количество сдаваемых в аренду объектов, то пересчитать налог в сторону уменьшения не получится.

Патентная система: основные особенности

Использовать патентную систему в своей работе могут далеко не все участники бизнеса – например, юридические лица полностью лишены этой возможности, и применять ее могут только граждане, зарегистрированные в качестве ИП.

Кроме того, есть ограничения в использовании патентной системы индивидуальными предпринимателями: они касаются численности наемного персонала, который работает на ИП: штат не должен превышать 15 человек.

Если лица заключили договор о совместной деятельности, иначе называемый договором простого товарищества, они не могут использовать патент. Это же касается и сторон договора доверительного управления имуществом.

Главная отличительная черта использования патента в коммерческой деятельности заключается в том, что патент приобретается в территориальной налоговой службе заранее, то есть перед тем, как ИП начинает вести работу, подпадающую под патент. Под налогом на патентной системе понимается как раз та плата, которую выплачивает предприниматель, покупая патент в налоговой инспекции. Таким образом, патент заменяет собой сразу несколько видов налогов, которые оплачиваются на других налоговых режимах (например, ОСНО).

Какие налоги заменяет патент:

- НДФЛ (налог на доходы физлиц) не уплачивается с прибылей по той деятельности, на которую приобретен патент;

- налог на имущество физлиц – касается того имущества, которое применяется для осуществления деятельности по патенту;

- налог на добавленную стоимость (НДС) – кроме товаров, реализуемых вне патентной деятельности, а также при импорте на территорию РФ.

Стоимость патента определяется потенциальным размером дохода по тому или иному виду деятельности, умноженному на 6%. Возможный уровень дохода устанавливают региональные власти. Кроме того, местные же законодатели могут установить различные повышающие и понижающие коэффициенты для окончательного расчета стоимости патента. Именно поэтому цена патента на разные виды услуг и в разных регионах РФ может существенно отличатся.

Срок действия любого патента ограничен 1-12 месяцами, и каждый год при необходимости его нужно продлевать. При этом период действия патента, вне зависимости от того, к какой деятельности он относится, заканчивается в конце декабря текущего года.

Если ИП получил патент, он обязан предоставлять свои услуги и выполнять работы по патенту только в том административном округе, который подведомственен налоговой службе, выдавшей патент. При переезде в другой регион РФ, патент утрачивает свою силу и для получения нового патента нужно вновь обращаться в местную территориальную налоговую инстанцию.

Шаг 4: подача документов на патент: в какое ведомство идти и почему важно обращать внимание на сроки

Фото: скриншот с ютьюб канала «ГУ МВД России по Челябинской области онлайн»

Фото: скриншот с ютьюб канала «ГУ МВД России по Челябинской области онлайн»

Весь процесс оформления происходит через подразделения Управления по вопросам миграции Министерства внутренних дел. Чтобы узнать адрес нужного отделения, зайдите на сайт ГУВМ МВД вашего региона. Обычно на официальных ресурсах приводится список всех отделов ведомства с адресами и режимом работы. Найдите тот отдел, который заведует вопросами трудовой миграции.

В некоторых городах созданы Миграционные центры, которые работают с иностранцами. В столице мигранты обращаются в ММЦ. Он более известен под названием Сахарово.

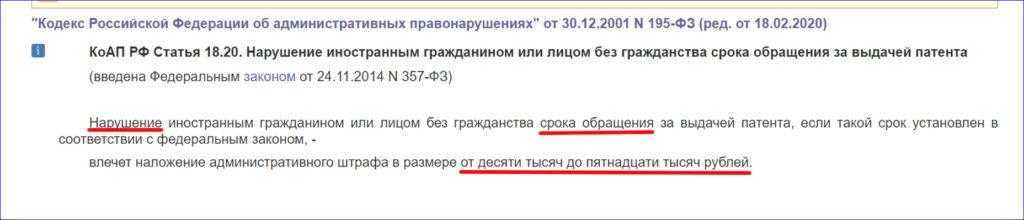

А теперь о сроках подачи бумаг. Лучше обращаться за получением трудового документа вовремя — в течение 30 дней. Отсчет ведется с того дня, когда вы въехали в Российскую Федерацию. Тех, кто опоздал, штрафуют. При этом сумма немаленькая — от 10 до 15 тысяч рублей согласно статье 18.20 КоАП РФ. После оплаты штрафа можно отнести бумаги на патент на работу, даже несмотря на просрочку.

Выдержка из КоАП

Выдержка из КоАП

Узнайте из другого материала, как те, кто не уложился в 30 дней, уходят от штрафов, а также о других временных рамках, связанных с оформлением патента для иностранного гражданина.

Порядок расчета налога

^

Налоговая база — денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода по виду предпринимательской деятельности, в отношении которого применяется патентная система налогообложения, устанавливаемого на календарный год законом субъекта Российской Федерации.

Налоговая ставка 6%

Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной или научной сферах, а также в сфере бытовых услуг населению (п. 3 ). Период действия этих налоговых каникул — по 2023 год.

Изменения в ПСН

В настоящий момент Министерство финансов опубликовало о внесении дополнительных поправок в НК РФ, которые как раз касаются ПСН.

Предлагается расширить список видов деятельности — внести в него:

- растениеводство, услуги в этой области;

- услуги по уборке (подметанию) улиц и уборке снега и льда;

- курьерские услуги.

Некоторые виды деятельности поменяют свое название. Также региональным властям будет предоставлено право на установление новых ограничений: в зависимости от количества сдаваемого в аренду имущества, в зависимости от количества используемых транспортных средств или общего количества торговых объектов (стационарных и нестационарных).

Процедура перехода на патентную систему налогообложения

^

Для получения патента индивидуальный предприниматель должен подать в налоговый орган заявление на получение патента по форме, утвержденной приказом ФНС России от 09.12.2020 № КЧ-7-3/891@ «Об утверждении формы заявления на получение патента, порядка ее заполнения, формата представления заявления на получение патента в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 11.07.2017 № ММВ-7-3/544@».

Форма заявления на получение патентаpdf (268 кб)

Загрузить

Формат представления заявления на получение патента в электронной формеdocx (71 кб)

Загрузить

Порядок заполнения заявления на получение патентаdocx (43 кб)

Загрузить

Схема по заявлению на получение патентаxsd (37 кб)

Загрузить

При этом индивидуальные предприниматели также вправе подавать заявление на получение патента по следующей форме:

Форма заявления на получение патента, утвержденная приказом ФНС России от 11.07.2017 № ММВ-7-3/544@pdf (237 кб)

Загрузить

Формат представления заявления на получение патента в электронной форме doc (213 кб)

Загрузить

Порядок заполнения заявления на получение патентаdocx (51 кб)

Загрузить

Схема по заявлению на получение патентаxsd (36 кб)

Загрузить

Заявление на получение патента необходимо подать не позднее чем за 10 дней до начала применения патентной системы налогообложения.

При осуществлении деятельности по месту жительства

Заявление подается в налоговый орган по месту жительства

При осуществлении деятельности на территории того муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации, в котором предприниматель на налоговом учете не стоит

Заявление подается в любой территориальный налоговый орган муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации по месту планируемого осуществления индивидуальным предпринимателем предпринимательской деятельности

Индивидуальный предприниматель, утративший право на применение патентной системы налогообложения или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года ()

Заявление может быть подано лично или через представителя, направлено в виде почтового отправления с описью вложения или передано в электронной форме по телекоммуникационным каналам связи.

Что такое патент ИП

Если вы хотите подать заявление на патент для ИП на 2021 год, рекомендуем ознакомиться с краткой информацией про этот налоговый режим.

Патент выдают только индивидуальным предпринимателям, которые работают в рамках патентной системы налогообложения. На ПСН нет сложной отчётности или деклараций, потому что реально получаемый доход для расчёта налога не учитывается. Вместо этого применяется понятие «потенциально возможного годового дохода», который устанавливают муниципальные органы власти.

Например, законодательное собрание Омской области установило, что потенциальный доход ИП без работников, занятого ремонтом и пошивом швейных, меховых и кожаных изделий, составляет 160 000 рублей в год. В реальности предприниматель может зарабатывать в несколько раз больше, но платить налог будет только с этого установленного дохода.

Налоговая ставка на ПСН составляет 6%, поэтому омская швея заплатит за свой патент всего 800 рублей в месяц. От уплаты других налогов патентная система налогообложения освобождает, за некоторым исключением (например, НДС при ввозе товаров на территорию РФ).

Именно низкая налоговая нагрузка – главное преимущество патентной системы, но не во всех городах патент стоит так дёшево. Поэтому подавать заявление на патент для ИП на 2021 год надо только тогда, когда вы узнали его стоимость в налоговой инспекции или на калькуляторе ФНС.

Порядок оплаты патента зависит от периода его действия. Если патент выдан на срок до шести месяцев, то всю сумму надо внести до окончания его действия. Для патента со сроком от шести до двенадцати месяцев сначала надо заплатить 1/3 суммы (в срок не позже 90 дней), а 2/3 стоимости – до даты прекращения.

На ПСН действует ряд ограничений:

- максимальная численность работников индивидуального предпринимателя не должна превышать 15 человек;

- допустимый доход не может превышать 60 млн рублей в год (хотя реальный доход не применяется при расчёте налога, но отражается в Книге учёта доходов ИП на ПСН);

- выданное разрешение действует только на территории одного муниципального образования, кроме патента для автоперевозок и развозной/разносной розничной торговли (здесь территорией является весь субъект РФ);

- если ИП планирует заниматься несколькими видами патентной деятельности, то на каждый из них оформляется отдельное разрешение;

- страховые взносы, которые индивидуальный предприниматель платит за себя и за работников, с 2021 года уменьшают стоимость патента (раньше такой возможности не было).

Учитывая сказанное, решение о переходе на патентную систему стоит принимать только после того, как вы сравнили предполагаемую налоговую нагрузку на разных режимах. Если вам трудно сделать это самостоятельно, рекомендуем обратиться на бесплатную консультацию по налогообложению.

Работа по нескольким режимам

Чаще всего ПСН совмещают с ОСНО или УСН (возможен еще вариант совмещения с ЕСХН, но это редкий случай). К примеру, предприниматель понимает, что к концу года по доходам превысит «патентный» лимит в 60 млн руб. В этом случае, выгодно оформить патент на определенный срок (например, на первые полгода), а затем перейти на УСН или ОСНО.

Важно, что учет доходов по каждому режиму налогообложения ведется в индивидуальном порядке: то есть, у ИП должна быть книга учета доходов для ПСН и аналогичный документ для другого режима. При этом нужно учитывать следующие моменты:

- внереализационные доходы (например, продажа ОС) полностью относят к УСН или ОСНО;

- В случае невозможности разделения доходов, общие расходы (например, аренда помещения или зарплата бухгалтера) делят пропорционально доходам: если ⅔ от общей суммы дохода приходится на ПСН, то и ⅔ расходов также относят к этому режиму (согласно п. 8 ст. 346.18 НК РФ).

Отдельно остановимся на раздельном учете страховых взносов. С 2021 года стоимость патента можно уменьшить на величину взносов (для ИП без работников — на 100%, для ИП с работниками — не более 50%). Аналогичная схема работает с УСН «доходы», да и при УСН «доходы минус расходы» затраты на страховые взносы обязательно учитывают. Эксперты выделяют четыре варианта раздельного учета:

- ИП без сотрудников на УСН. При системе налогообложения УСН «Доходы минус расходы» взносы за себя можно целиком отнести к расходам УСН, а при УСН «Доходы» — уменьшить взносами сумму налога на 100%.

- ИП с сотрудниками на УСН. При УСН «Доходы минус расходы» взносы за себя и сотрудников могут также полностью войти в статьи расходов для уменьшения налоговой базы, а при УСН «Доходы» можно уменьшить сумму налога не более чем на 50%.

- ИП с сотрудниками при совмещении ПСН и УСН. Взносы за ИП делятся пропорционально доходам, а уплаченные налоги за сотрудников учтутся в расходах той системы, в деятельности которой они заняты. В случае занятости сотрудника в «патентной» и «непатентной» деятельности учет будет вестись пропорционально доходам.

Не стоит забывать и о том, что с 2021 года к «непатентным» доходам относятся и проценты по счетам или депозитам ИП: отчитываться по ним перед налоговой нужно согласно требованиям УСН или ОСНО. Получается, что даже, если предприниматель не превышает установленные лимиты, но получает процент на остаток по счету, ему придется совмещать два режима, вести КУДиР и сдавать, как минимум, одну декларацию.

О чём ещё нужно знать

Отчётность в Росстат

Предприниматели на любом режиме сдают отчётность в Росстат.

Статистическое наблюдение бывает двух видов, сплошное и выборочное. Сплошное наблюдение проводится раз в 5 лет, последнее — в 2016 году (за 2015 год). При сплошном наблюдении отчётность сдают все предприниматели. При выборочном — только те, которые попали в выборку.

Узнать, нужно ли вам сдавать отчётность, можно на по ИНН. Если сдавать отчётность нужно, то на сайте будет указана форма и срок подачи.

Предприниматели обычно подают форму 1-ИП до 2 марта.

За непредставление отчётности предусмотрен штраф от 10 до 20 тыс. руб. Но оштрафовать могут только в течение 2 месяцев. После этого срок давности истекает.

Обычным самозанятым, не ИП, сдавать отчётность в Росстат не нужно.

Полезные сервисы

- Проверка статуса самозанятого — в сервисе можно проверить статус самозанятого по ИНН на конкретную дату. Сервис полезен компаниям, которые работают с самозанятыми, чтобы убедиться, что они не должны платить за них налоги и взносы.

- 1С: БизнесСтарт — единственная на сегодня онлайн-бухгалтерия, в которой есть поддержка самозанятых. В ней можно настроить интеграцию с сервисом «Мой налог», тогда данные о доходах будут передаваться в налоговую. В приложении можно учитывать доходы и формировать чеки. Приложение поможет сохранить полноценный учёт доходов, расходов и расчётов с покупателями при переходе на новый налог. Для ИП и ООО на других режимах там тоже есть весь необходимый функционал, тарифы начинаются от 400 руб. в месяц, попробовать можно бесплатно.

- Платёжки для оплаты налогов и взносов — в сервисе можно сформировать платёжки для загрузки в интернет-банк для оплаты страховых взносов ИП, налога по УСН и ЕНВД (включая пени).

Изменение видов деятельности

Главное изменение в ПСН — список видов деятельности для патента, указанных в НК РФ, перестанет быть закрытым. Региональные власти смогут определять этот перечень самостоятельно. В гл. 26.5 НК РФ перечень видов деятельности все же останется, но он будет носить рекомендательный характер.

Однако нужно учесть, что по видам деятельности по патентной системе все-таки будут ограничения в применении. В новой редакции гл. 26.5 НК РФ указан обновленный перечень видов деятельности, в отношении которых применять ПСН нельзя. В частности, к ним относится деятельность по производству акцизной продукции, добыче и реализации полезных ископаемых, рознице через стационарные объекты площадью торгового зала больше 150 кв.м., оптовой торговле, операциям с ценными бумагами и др.

Внимание! Некоторые ограничения взяты из условий применения ЕНВД, например, по рознице. Напоминаем, что ЕНВД отменяется с 2021 г.

Важно, что чиновники не только не убрали список видов деятельности из НК РФ, но и серьезно его скорректировали

И связано это именно с отменой ЕНВД. К примеру, изменения коснулись видов деятельности, относящихся к бытовым услугам. К ним добавили оговорку «по индивидуальным заказам населения», что автоматически исключило из списка массовое производство.

Важно, что чиновники не только не убрали список видов деятельности из НК РФ, но и серьезно его скорректировали. И связано это именно с отменой ЕНВД

К примеру, изменения коснулись видов деятельности, относящихся к бытовым услугам. К ним добавили оговорку «по индивидуальным заказам населения», что автоматически исключило из списка массовое производство.

Список видов деятельности по ПСН оставили не только для ориентира региональных властей. Он также нужен и для применения Федерального закона «О контрольно-кассовой технике» от 22.05.2003 г. № 54-ФЗ. В данном законе в п. 2.1 ст. 2 указано, что ККТ не используют ИП, применяющие ПСН. Отдельным пунктом содержался перечень видов деятельности, по которым нет льготы по неприменению ККТ. Этот список также был скорректирован, и в нем теперь указаны те виды деятельности, по котором льготы по неприменению ККТ есть.