Списание гсм по путевым листам

Содержание:

- Что представляет собой путевой лист

- Вс наказание за излишек топлива на складе гсм

- Списание ГСМ в 1С 8.3

- Учет топлива и ГСМ: расход по факту и по норме

- Методы замера топлива

- Как выглядит и заполняется документ

- В каких случаях путевой лист не нужен

- Правила и порядок учета ГСМ

- Автоматизированный учет путевых листов и ГСМ: от сложного к простому

- Для кого путевой лист обязателен? 1 основные положения

- Пример списания ГСМ по путевым листам

- Бухгалтерский учет ГСМ

- Основные моменты

- Правила расчета – Ваши автомобили

- Поправочные коэффициенты, влияющие на расход топлива – Cписание по норме

- Часто задаваемые вопросы

- Как списать топливо если нет путевых листов

- Пример учета ГСМ по топливной карте

- Приобретение ГСМ по чеку

Что представляет собой путевой лист

Списание топлива, как и других видов ТМЦ, осуществляется на основании акта на списание. Путевые листы, так называемые путевки, сами по себе не являются основой для списания ГСМ, но вышеназванный акт составляется именно по данным, содержащимся в них.

Путевой лист имеет несколько унифицированных форм, отражающих особенности автомобиля, тарификации работы водителя, организационно-правовой формы применяющей его фирмы: на легковое авто, легковое авто ИП, грузовые автомобили, спецмашины и пр.

Вопрос: Как отразить в учете списание ГСМ (топлива), приобретенных за наличный расчет?

Стоимость ГСМ в количестве 125 л, приобретенных водителем служебного автомобиля за наличный расчет за счет денежных средств, полученных под отчет, составила 5 000 руб. Приобретение ГСМ на эту сумму подтверждено авансовым отчетом работника с приложенным чеком ККТ, выданным организацией розничной торговли (АЗС). В чеке сумма НДС не выделена (продавец ГСМ применяет УСН). Расход ГСМ в количестве 100 л подтвержден путевым листом, также приложенным к авансовому отчету. В налоговом учете применяется метод начисления.Посмотреть ответ

Применение этих форм в учете:

- обязательно для фирм-перевозчиков, если перевозки являются основным видом их деятельности (пр. №152 от 18/09/08 г. Минтранса);

- необязательно, если автомобиль используется для производственных, служебных нужд фирмы.

Во втором случае допустимо разрабатывать собственные бланки путевок, с учетом требований ФЗ-402 «О бухучете», однако на практике для учета и списания ГСМ часто берутся все те же унифицированные бланки. Стоит отметить, что с 1.03.19 г. приказом Минтранса №467 в порядок заполнения ПЛ внесены изменения, к примеру, отменяется возможность заполнения одного документа на месяц, как было раньше. Организации, не являющиеся транспортными, могут оформлять этот документ с такой регулярностью, которая позволяет подтвердить затраты на ГСМ, не руководствуясь приказами Минтранса. Такой вывод можно сделать из писем Минтранса, и судебных решений (пост. ФАС ВВО А38-4082/2008-17-282-17-282 от 27/04/09 г.). Путевые листы фиксируются в журнале их учета.

Как признавать расходы на ГСМ в целях налогообложения?

Вс наказание за излишек топлива на складе гсм

Члены инвентаризационных комиссий за внесение в акт снятия остатков заведомо неправильных данных о фактических остатках ГСМ в целях сокрытия их недостач, растрат или излишков подлежат привлечению к ответственности в установленном законом порядке. 7.5.

Перерасход гсм? за счет водителя! Если компания приобретает бензин для своего автотранспорта, то стоимость топлива отражают на счете 10 «Материалы» субсчет 3 «Топливо».

https://www.youtube.com/watch?v=E5Q8zvl9agU

Если автомобиль приобретен для дальнейшей перепродажи и учтен на счете 41 «Товары», то стоимость заправленного в него бензина списывают на увеличение фактической себестоимости машины. Бензин может быть списан и в результате его естественной убыли.

Нормы убыли применяют при выявлении фактических недостач. Они установлены приказом Минэнерго России. Если у компании есть автотранспорт, то она приобретает бензин для его эксплуатации.

Прием-передача ГСМ производится по фактическому их количеству с учетом естественной убыли и погрешности средств измерений. 7.9. Перед проведением инвентаризации трубопроводы должны быть полностью заполнены или освобождены.

Контроль ведут с помощью воздушных кранов, установленных на возвышенных или нижних участках трубопровода.

- Учет топлива и его естественная убыль

- 7. содержание и порядок проведения инвентаризации гсм

- Гсм: организация учета и списание

Взыскание с водителя недостачи (волчкова м.

) В Приложении N 2 к Нормам расхода топлива и смазочных материалов установлена предельная величина зимних надбавок по каждому региону, а также указано, в каком регионе какие месяцы считаются зимними.

В этом случае размер надбавки не может превышать 10%;- работы автотранспорта в городах с определенной плотностью населения. Чем выше плотность населения, тем больше надбавка к норме расхода топлива.

И, в-пятых, величина нормы естественной убыли определяется в зависимости от времени года, в течение которого хранятся те или иные виды ГСМ.

Для того чтобы исключить такие ситуации, следует соблюдать правила приема, хранения и выдачи горючего, а в случае если потерь и недостач избежать не удалось — принять соответствующие меры по взысканию причиненного ущерба с виновных лиц.

Эти и другие вопросы учета топливных потерь и недостач в организациях автомобильного транспорта стали темой данной статьи.

Какие топливные потери и недостачи бывают?В общем случае в организациях потери и недостачи материальных ценностей могут быть выявлены как на стадии их приемки от поставщиков, так и в процессе их хранения и отпуска на реализацию.

Во всех случаях важно своевременно обнаружить недостачу и принять решение о ее списании, порядок которого зависит от суммы выявленных потерь и недостач, а также от причин их возникновения.Потери и недостачи ГСМ, как правило, разделяют на две основные группы

Списание ГСМ в 1С 8.3

В 1С 8.3 для учёта списания используются путевые листы. Сведения из них должны быть сверены с предоставленными сотрудником отчётами, в которых отражены данные из путевых листов и чеков АЗС.

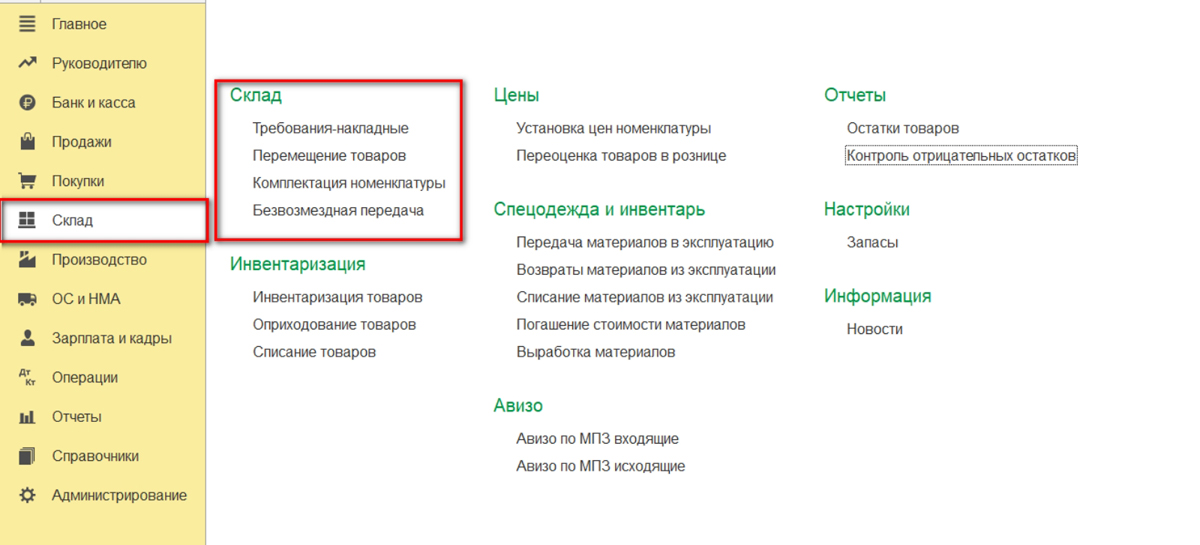

Как бензин, так и любые другие ГСМ списываются при помощи документа «Требование-накладная» – на скриншоте ниже показано как его отыскать.

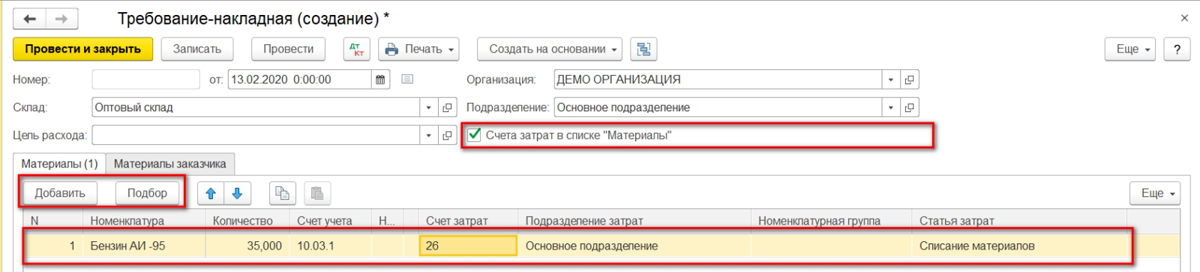

В нём нужно указать параметры ГСМ, а также счёт, на который они будут списываться – это выполняется с помощью выделенных на следующем скриншоте кнопок «Подбор» и «Добавить». Сам счёт списания определяется тем, какую деятельность ведёт организация. Так, для торгового предприятия это 44.01, а при списании на общехозяйственные нужды 26. Если на закладке «Материалы» установить галочку как показано ниже, то счета можно будет указывать на строке с номенклатурой. Если она не установлена, заполнять их потребуется на отдельной закладке.

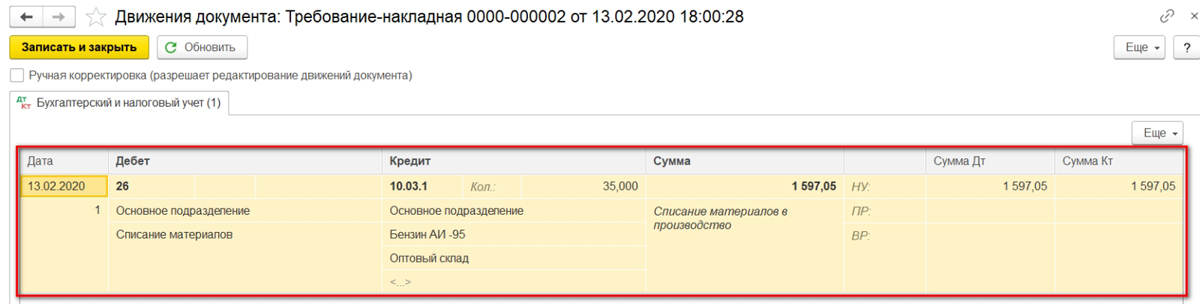

Стоимость списываемого на затраты при проведении требования-накладной бензина учитываться будет по средней.

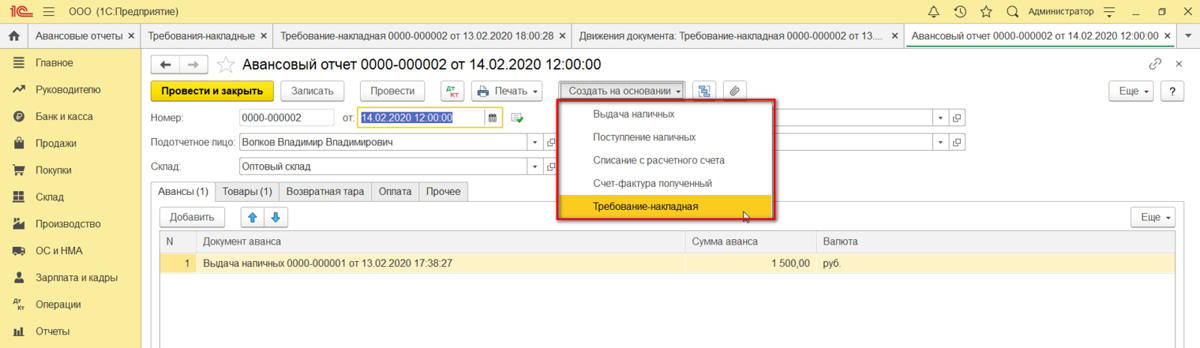

На основании авансового отчёта этот документ тоже может быть сформирован. Нужно открыть отчёт, либо весь журнал с ними, нажать кнопку «Создать на основании» и выбрать документ.

Если возникнут ещё вопросы относительно того, как проводить списание ГСМ, вы можете обратиться к нашим специалистам по работе с 1С 8.3 – они всегда готовы проконсультировать вас.

Учет топлива и ГСМ: расход по факту и по норме

Учет ГСМ в организации ведется с обязательным применением заранее установленных норм расхода. Эти нормы используются в качестве экономических обоснований для налоговой и бухгалтерской отчетности. И несмотря на то, что Налоговый Кодекс Российской Федерации не содержит прямых норм по списанию ГСМ, представители Налоговой Службы все же могут потребовать обоснование затрат топлива. Предприятиям же выгодно опираться на установленные нормы, ведь так можно снизить размеры уплачиваемых налогов (зависит от налоговой нагрузки и формы собственности).

Со стороны бухгалтерского учета лучше указывать фактические расходы ГСМ, ведь такой подход положительно скажется на финансовых показателях. Оптимальный выход из ситуации — вести комбинированный учет топлива автотранспорта

Но независимо от выбранного варианта учета, важно понимать, соответствуют ли установленные нормы реальности, ведь только так можно увидеть максимально полную и точную картину по учету топлива.

Два метода расчета норм топлива

Итак, учет ГСМ на транспорте в автопарках ведется по рассчитанным заранее нормам, которые прописаны в документации, разработанной Министерством транспорта России. Отражены эти нормы в распоряжении N AM-32-р «О введении в действие методических рекомендаций «Нормы расхода топлива и смазочных материалов на автомобильном транспорте». Документ все время редактируется и обновляется — последний раз правки вносили в 2018 году.

Актуальный документ содержит информацию для разных типов спецтехники и автомобилей (легковых и грузовых). Там же отражены формулы для расчета норм и поправочные коэффициенты. Последние учитывают состояние трасс, пору году, длительность использования транспортного средства, население конкретного региона, в рамках которого перемещается авто и многие другие факторы. Также для каждого типа автомобиля предусмотрены поправочные коэффициенты, учитывающие объем цилиндра и тип используемых ГСМ. Все это значительно упрощает учет топлива на автомобиле.

Применяя вышеописанные нормативы, расход топлива можно определить при помощи 2-х методов:

- Наиболее простой. Литры топлива делятся на километры пройденного пути, а затем умножаются на 100. После применяются коэффициенты для поправок.

- Наиболее точный. Учет ГСМ в транспортной компании ведется на основе формулы с нормами расхода, прописанными в N AM-32-р по отношению к определенным транспортным средствам.

Вариант 2 более сложный, но позволяет вести учет топлива транспорта максимально точно. Если речь идет о легковом авто, расчетная формула согласно 2-му варианту будет такой:

Qh = 0,01 x Hs x S x (1 + 0,01 x D), где:

- Qh — принятая норма;

- Hs — базовая норма расхода на каждые 100 км. пути;

- S — пробег легкового авто;

- D — поправочный коэффициент относительно нормы, в процентах.

Чтобы все время документировать максимально точный учет ГСМ по автомобилю, стоит использовать не только эту формулу, но и техническую документацию для конкретной марки автомобиля, после чего применять коэффициенты для поправок.

У такого метода учета есть весомый плюс — все нормы Министерства транспорта были тщательно просчитаны и продуманы. Также они все время пересматриваются и актуализируются.

Но не обошлось здесь и без минусов:

- как и «паспортные» нормы, показатели Минтранса крайне обобщенные;

- на расход ГСМ влияет масса факторов, которые в свою очередь по-разному влияют на каждое тс;

- чем больше у авто пробег и чем дольше машина работает, значения в нормах будут все сильнее расходиться с реальностью;

- при различных факторах (погодные условия, техническое состояние авто и т. д.) расход топлива одной и той же машины (даже с одинаковыми поправки) будет отличаться.

Методы замера топлива

Среди наиболее распространенных методов измерения топлива в баке транспортного средства встречаются следующие:

- установка мерного бака на топливную систему;

- применение щупа со шкалой;

- слив ГСМ в специальные мерные емкости.

На результаты измерений выбранным методом всегда будут влиять допустимые погрешности. А чтобы всегда получать максимально точные результаты замеров, стоит использовать комбинацию вышеописанных методов и учет ГСМ по данным ГЛОНАСС для сравнения полученных данных. При этом, каждое транспортное средство должно оснащаться датчиком уровня топлива и БК (бортовым контроллером), чтобы вести точный учет ГСМ. Оборудование такого плана обязательно должно быть сертифицированным.

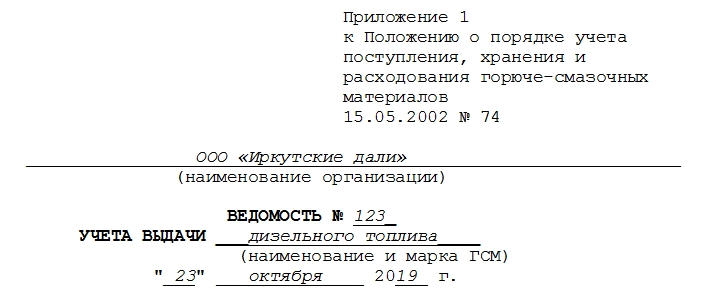

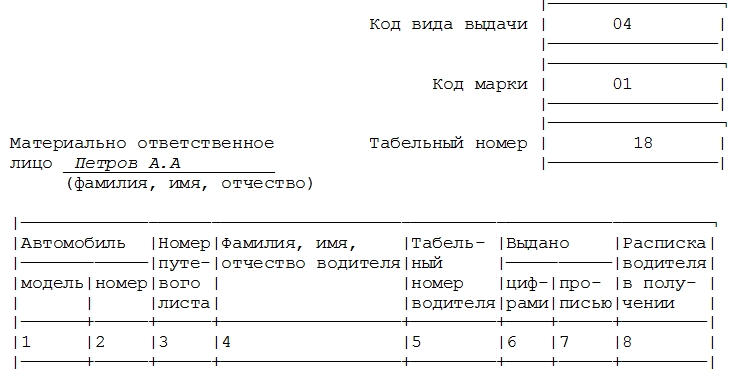

Как выглядит и заполняется документ

В бумаге имеется три части:

Введение, верхняя часть. В ней указываются порядковый номер ведомости, название самой организации, марка, наименование выдаваемого нефтепродукта, дата, ФИО ответственного за совершение выдачи.

Средняя часть ведомости. Она представлена таблицей с графами для заполнения. В ней обязательно указывается: модель и номер авто, номера путевых листов, ФИО водителя, его табельный номер, сколько выдано ГСМ в литрах цифрами и прописью.

Важный момент! Подпись водителя должна стоять непосредственно в таблице, в последнем столбце, напротив номера каждого путевого листа (если их несколько).

Также в табличной части упомянуты талоны на получение. Если организация выдает бензин через транспортные карты, то наличие этого столбца необязательно.

Заключительная часть бумаги. Она находится на обороте и состоит из фразы «Всего по ведомости номер______выдано______». Также в конце расписывается тот, кто проводит выдачу, и тот, кто проверяет указанную в доверенности информацию. В самом конце ставится печать организации.

В каких случаях путевой лист не нужен

Бензин и другие ГСМ могут использоваться не только для транспортных нужд. Например, организация использует газонокосилку для ухода за территорией. Агрегат заправляется бензином. Очевидно, что использование путевого листа для подтверждения его расхода здесь лишено смысла. В подобных случаях пользуются технической документацией на агрегат, где указаны нормы расхода бензина за час работы, масел (обычно указывается на литр расхода топлива).

Другой вариант — опытным путем в присутствии комиссии устанавливают, сколько фактически сжигается ГСМ за единицу времени. Эти показатели и расчеты вносят в локальный НА, к примеру «Показатели работы газонокосилки». Если обрабатывается одна и та же территория, то ее площадь известна и можно определить количество времени, необходимое для покоса, расход бензина.

После выполнения работы на основании заказа-наряда или иного подтверждающего документа составляется акт на списание ГСМ. В нем указываются площадь скошенного участка, время работы агрегата, наименование и количество израсходованного бензина, его цена и стоимость, отнесенная в расходы. В акт вносится информация о том, что установленные нормы расхода ГСМ не превышены, расходы обоснованы и бензин подлежит списанию. Документ подписывается членами комиссии и заверяется руководителем.

Организации, не занимающиеся перевозками, но имеющие служебный, производственный транспорт, могут обходиться в учетной работе без путевых листов (Минфин, документ №03-03-06/1/354 от 16/06/11):

- При использовании системы ГЛОНАСС или иных подобных систем контроля. ПО позволяет делать распечатки – отчеты, отражающие все показатели движения машины.

- Если маршрут движения не меняется, например, автомобиль предназначен для ежедневного развоза работников. Число поездок, километраж, расход бензина будет постоянным, следовательно, можно применять списание по утвержденным нормам расхода ГСМ. Организация может разработать форму документа, контролирующего поездки и расход бензина, в течение месяца, самостоятельно.

Списание ГСМ осуществляется на основании этих документов актом на списание.

Кстати говоря! Перевозчики могут использовать тахографы, ГЛОНАСС, системы GPS как вспомогательный инструмент контроля расхода горючего.

Правила и порядок учета ГСМ

Для того, что бы списать ГСМ не достаточного одного путевого листа, еще необходим приказ руководителя предприятия, в котором утверждено в учетной политике такое списание. Если работник использует личный автомобиль в служебных целях, тогда так же необходимо выписывать путевой лист для списания ГСМ. Поступление на предприятие ГСМ оформляется приходным ордером, а списание производиться один раз в месяц, обычно это в начале следующего месяца за прошедшим ответственным за это лицом. Ответственным лицом обычно на предприятии выступает бухгалтерский работник, например, материальный бухгалтер.

Порядок списание состоит в том, что составляется соответствующий акт, который составляется представителями специально созданной комиссии для списания ГСМ, комиссия должна состоять не менее чем из трех человек.

Автоматизированный учет путевых листов и ГСМ: от сложного к простому

С расширением автопарка компании увеличивается объем информации, необходимой для обработки, и усложняются задачи. Вести учет путевых листов и ГСМ вручную сложно — многое бухгалтеру и диспетчеру приходится держать в голове. Порой возникает путаница, которая затрудняет работу компании и приводит к закономерным финансовым потерям.

При ручном ведении путевых листов и учете расхода ГСМ высока вероятность не заметить ошибки, допущенные при заполнении определенных частей документа, или, например, забыть о сроке прохождения очередного техосмотра. Бумажные документы следует заполнять с особой внимательностью: указывать назначение поездки, маршрут, километраж, расход топлива и другие данные. Такая работа отнимает время и требует терпения, чего диспетчерам и водителям хватает не всегда.

Для кого путевой лист обязателен? 1 основные положения

| Порядок учета и списания ГСМ по путевым листам в 2021 году.Расчет осуществляется с применением специального ПО, использующего теория расхода топлива, позволяющую моделировать типизированные маршруты, осуществлять дорожные испытания с учетом тех. Базовая норма расхода топлив зависит от конструкции автомобиля, его агрегатов и систем, категории, типа и назначения автомобильного подвижного состава легковые, автобусы, грузовые и т. |

Комплексное программное исследование автотранспортных средств (программный пакет MVC) • — норма расхода бензина на перевозку полезного груза составляет Hw 2,0 л 100 т км.

Пример списания ГСМ по путевым листам

базовая норма расхода топлива на пробег автомобиля-самосвала КамАЗ-5511 в снаряженном состоянии составляет норма расхода топлива на перевозку полезного груза составляет масса снаряженного самосвального прицепа норма расхода топлива на пробег автопоезда в составе автомобиля КамАЗ-5511 с прицепом составляет:

Бухгалтерский учет ГСМ

Как и все материально-производственные запасы, учет ГСМ в бухгалтерии ведется по фактической стоимости. Расходы, которые входят в фактическую стоимость, указаны в разделе II ФСБУ 5/2019 «Запасы».

Важно! С 2021 года учет МПЗ ведется в соответствии с новым федеральным стандартом ФСБУ 5/2019 «Запасы» (он заменил ПБУ 5/01). О том, как изменились правила учета МПЗ, подробно рассказали эксперты КонсультантПлюс

Вы можете посмотреть разъяснения, если получите пробный доступ к правовой системе. Он бесплатный.

Принятие к учету ГСМ может осуществляться на основании приложенных к авансовому отчету чеков АЗС (если ГСМ приобретал водитель за наличный расчет) или на основании корешков талонов (если бензин приобретался по талонам). Если же водитель приобретает бензин по топливной карте, то учет ГСМ по топливным картам ведется на основании отчета компании — эмитента карты. Списание ГСМ может производиться следующими методами (раздел III):

- по средней себестоимости;

- по себестоимости 1-х по времени приобретения запасов (ФИФО).

Есть еще один способ списания — по себестоимости каждой единицы. Но на практике для списания ГСМ он неприменим.

Самый распространенный способ списания ГСМ — по средней себестоимости, когда стоимость остатка материала складывается со стоимостью его поступления и делится на суммарное количество остатка и поступления в натуральном выражении.

Основные моменты

Организации, для которых использование транспортных средств является основным видом деятельности, должны применять форму ПЛ с реквизитами, которые указаны в разделе I приказа Минтранса от 11. Сложностей с подтверждением обоснованности и списанием не будет, если признавать расход топлива по путевым листам в налоговом учете по утвержденным нормам.

Правила расчета – Ваши автомобили

В городах с населением более 3 миллионов человек 25 , от 1 до 3 миллионов человек 20 , от 250 тысяч до 1 миллиона человек 15 , от 100 до 250 тысяч 10 ;. В тех случаях, когда организация самостоятельно установила нормы списания ГСМ и, превысив их, учла в налоговом учете сумму сверхнормативного использования топлива, налоговая инспекция может не признать это расходом.

Поправочные коэффициенты, влияющие на расход топлива – Cписание по норме

| РД Методика расчета норм расхода горюче-смазочных материалов от 20 апреля 2001.Путевой лист фиксирует количество километров, которые прошел автомобиль работника в рамках рабочей смены или служебного задания , и объем затраченного при этом топлива, исходя из нормативных показателей или фактических измерений. Таким образом, в этом случае норма расхода топлива для автомобиля КамАЗ-5511 включает 25 л 100 км норма расхода топлива для порожнего автомобиля КамАЗ-5320 плюс 2,7 л 100 км учитывающих разницу собственных масс порожнего бортового автомобиля и самосвала в размере 2,08 т , что составляет 27,7 л 100 км. |

| Стоимость расчета базовых норм расхода топлива | ООО НТЦ РИПри расчете движения топлива могут вводиться дополнительные поправочные коэффициенты расход повышается при работах во время зимы, в неблагоприятных условиях, в горах, при поездке на совершенно новом авто или машине после капремонта, а также в городах с населением свыше 1 миллиона и поселках. Одной из основных задач учета ГСМ является правильное и своевременное документальное оформление операций и обеспечение достоверных данных по отпуску горюче-смазочных материалов. |

- Путевой лист обязателен при любой эксплуатации автомобиля вне зависимости от вида и нюансов перевозки.

- Введен новый реквизит «Сведения о перевозке».

- Обязательно нужно указывать марку прицепа.

- Ответственное лицо обязано указывать время выезда ТС на линию и время его возвращения.

Часто задаваемые вопросы

Вопрос №1 Что такое путевой лист?

Ответ: Путевой лист – это документ первичного учета, в котором отражается информация о пробеге автомобиля, следовательно, по данному показателю можно рассчитать расход топлив.

Вопрос №2 Какие существуют методы списания ГСМ в бухгалтерском учете?

Ответ: Существует три метода по списанию ГСМ: по средней себестоимости; по себестоимости первых по времени приобретенных ГСМ; по себестоимости каждой единицы (для ГСМ не используется). В основном бухгалтера используют метод расчета по средней себестоимости.

Вопрос №3 Если на предприятие используется личный автомобиль в служебных целях, он может претендовать на получение бензина? Если да, тогда какие необходимо оформить документы для списания бензина?

Ответ: Личный автомобиль может быть использован в служебных целях. Для учета расхода топлива ему так же выписывается путевой лист, по которому определяется расход топлива за день.

Как списать топливо если нет путевых листов

В ходе проверки контролеры выяснили, что организация неправильно оформила путевые листы, а часть вообще уничтожила. Инспекторы сочли затраты на покупку ГСМ неподтвержденными. Арбитры согласились с таким мнением. Кроме того, они заявили, что путевые листы относятся к первичным документам и должны храниться не менее пяти лет. Этот срок установлен пунктом 1 статьи 17 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

Нормы Минтранса

Существуют нормы расхода топлива и смазочных материалов на автомобильном транспорте. Они утверждены Минтрансом 29 апреля 2003 года № Р3112194-0366-03. Должна ли организация применять эти нормы при расчете налога на прибыль?

В Налоговом кодексе такого требования нет. Следовательно, фирма не обязана использовать именно эти лимиты. Кроме того, данные нормы утверждены для автотранспортных предприятий. Как пояснили столичные налоговики, их применяют для расчета зарплаты водителей, а также для планирования расходов на покупку ГСМ (письма УМНС по г. Москве от 23 сентября 2002 г. № 26-12/44873 и от 5 февраля 2003 г. № 26-12/ 7430).

В большинстве случаев фирме целесообразно установить собственные нормы. Для этого следует сделать контрольные замеры топлива, результаты оформить актом. Установленные нормативы нужно утвердить приказом директора.

Если разногласия с контролерами по поводу использования собственных норм все же возникли, то вам стоит обратиться в суд. Как показывает практика, арбитры встают на сторону предприятий. В качестве примеров можно привести постановления Федеральных арбитражных судов Уральского (от 10 июня 2002 г. по делу № Ф09-1180/ 02-АК) и Северо-Западного (от 5 марта 2002 г. по делу № А56-23095/01) округов.

Вычет по НДС

Еще одним проблемным моментом является возмещение НДС при покупке горюче-смазочных материалов за наличный расчет на АЗС. Согласно пункту 1 статьи 172 Налогового кодекса, для зачета налога необходим счет-фактура. Обычно водитель на руки получает только чек. Следовательно, возместить НДС нельзя, даже несмотря на то, что в чеке сумма налога может быть выделена отдельной строкой. Такое мнение высказали, в частности, столичные налоговые инспекторы (письмо УМНС по г. Москве от 16 октября 2001 г. № 02-11/ 47100). В этом же доку- менте контролеры пояснили, что НДС можно учесть в стоимости ГСМ.

Чтобы воспользоваться вычетом и избежать споров с проверяющими, фирме целесообразно оплачивать ГСМ через расчетный счет. В этом случае поставщик выпишет счет-фактуру. Кроме того, сумма налога будет выделена в платежном поручении. Еще один плюс такого варианта расчетов – возможность получения скидки. Практика показывает, что поставщики нередко снижают стоимость топлива при безналичной оплате.

внимание

Путевой лист составляют на один день. На более длительный срок его выдают, только когда водитель выполняет задание в течение более одной смены (письмо Росстата от 3 февраля 2005 г. № ИУ-09-22/257).

Путевой лист без техосмотра КонсультантПлюс: Форумы Можно ли списать гсм в расходы без путевых листов Re: Можно ли списать гсм в расходы без путевых листов Какие могут быть путевые листы у тракторов и комбаинов обычные путевые листы комбайнеров и трактористов. А4 формата, большие такие. Диз. топливо покупается оптом два раза в год, перед посевом и уборкой ага, только учет топлива никто не отменял. Вы должны его выдавать каждому комбайну перед сменой, затем по путевому листу смотреть (пере)расход. сколько кругов по какому полю они накатали, бред какой-то на самом деле не бред. Если у вас честные трактористы — это очень хорошо, но составление документов никто не отменял. Кстати, обычно ГСМ воруют нещадно, а при уборочной тем более. Т.ч. придется налаживать учет. Суммы там не малые и их хотят сейчас кинуть в доход.

Пример учета ГСМ по топливной карте

04.06 фирма заключила договор с АЗС на пользование топливной картой и сразу оплатила стоимость карты (118 рублей, включая НДС 18 руб.). Обслуживание карты бесплатное, право собственности на бензин переходит фирме в момент заправки авто. Карта закреплена за КамАЗ-5320, на котором доставляется товар клиентам.

05.06 карта была выдана фирме и передана водителю.

30.06 на карту был перечислен аванс (5900 рублей, включая НДС 900 рублей).

На протяжении июля водителю было выдано по карте 380 л ДТ стоимостью 15 руб./л, включая НДС 2,29 руб.:

- 07 – 180 л на 2700 руб. (НДС – 412 руб.);

- 07 – 200 л на 3000 руб. (НДС – 458 руб.).

На последний день июля (31.07) АЗС переслала фирме:

- счет-фактуру;

- акт приемки-передачи, где прописаны объем и стоимость выданного ГСМ;

- отчет по операциям с топливной картой.

Бухгалтерские проводки

| Операция | ДЕБЕТ | КРЕДИТ | Сумма (руб.) |

| на 04.06 | |||

| Оплачена топливная карта | 60 | 51 | 118 |

| Отнесена на расходы стоимость топливной карты | 44 | 60 | 100 (118 – 18) |

| Отражен НДС с цены карты | 19 | 60 | 18 |

| Учтена карта | 015 “Топливные карты” | – | 118 |

| Принят к вычету входной НДС по купленной карте | 68 с/сч “Расчеты по НДС” | 19 | 18 |

| на 30.06 | |||

| Перечислен аванс | 60 с/сч “Авансы выданные” | 51 | 5900 |

| на 03.07 | |||

| Оприходованы ГСМ (по чекам АЗС) | 10-3 | 60 | 2288 (180 л * (15 – 2,29)) |

| Учтен входной НДС | 19 | 60 | 412 |

| на 17.07 | |||

| Оприходованы ГСМ (по чекам АЗС) | 10-3 | 60 | 2542 (200 л * (15 – 2,29)) |

| Учтен входной НДС | 19 | 60 | 458 |

| на 31.07 | |||

| Зачтен ранее перечисленный аванс | 60 | 60 с/сч “Авансы выданные” | 5700 (2288 + 412 + 2542 + 458) |

| Принят к вычету НДС по ГСМ (по счету-фактуре) | 68 с/сч “Расчеты по НДС” | 19 | 870 (412 + 458) |

Учет ГСМ предприятиями на ОСНО

Затраты на ГСМ включаются в состав:

- Материальных расходов (когда оказываются автотранспортные услуги). Списываются с учетом метода оценки материалов, принятого в компании;

- Прочих затрат на производство и продажи (когда транспорт эксплуатируется для нужд компании). Списываются по фактической стоимости покупки (без НДС).

Указанный порядок списания ГСМ применяется в фирмах, рассчитывающих налог кассовым методом и методом начисления, поскольку при применении топливной карты ко времени фактической выдачи топлива деньги за него уже уплачены.

Учет ГСМ компаниями на УСН

Фирмы на режиме УСН “Доходы минус расходы” имеют право включить затраты на ГСМ в состав расходов, однако необходимо документально их подтвердить.

Списываются расходы на топливо при расчете налога к уплате также как в случае с предприятиями на ОСНО, но есть одно непременное условие для признания затрат на УСН – их оплата. НДС по таким затратам также снижают налогооблагаемую базу по налогу на УСН.

Учет ГСМ фирмами на ЕНВД

Затраты на топливо не оказывают никакого влияния на расчет налогооблагаемой базы по ЕНВД в силу того, что объект налогообложения ЕНВД – вмененный доход.

Учет ГСМ организациями на ОСНО/ЕНВД

Затраты на топливо в компаниях, применяющих одновременно ОСНО и ЕНВД, должны быть распределены, однако расходы на ГСМ, которые относятся только к одному из видов деятельности, не подлежат распределению.

К вычисленной части затрат по тому виду деятельности, которая облагается ЕНВД, нужно прибавить сумму НДС, которую не разрешается принимать к вычету.

Приобретение ГСМ по чеку

Вычет НДС по бензину, приобретенному на АЗС, без СФ получить невозможно (Письмо Минфина РФ от 25.06.2020 N 03-07-09/54634, п. 1 ст. 172 НК РФ). Для вычета НДС нужны:

- счета-фактуры, выставленные продавцами;

- документы, подтверждающие уплату НДС при ввозе товаров в РФ;

- документы, подтверждающие уплату налога, удержанного налоговыми агентами;

- иные документы в случаях, предусмотренных п. 2.1, 3, 6-8 ст. 171 НК РФ (речь идет о вычетах НДС при уплате налога непосредственно в бюджет, а также уплаченных сотрудниками компании в составе командировочных расходов).

Главное – Функциональность – раздел Запасы

Что и для кого автоматизировано

Что:

- приобретение топлива по чекам и топливным картам в руб. (топливные талоны – не входят, «обычная» методика);

- расчет и контроль остатков ГСМ в баке а/м;

- оформление и печать путевого листа с учетом маршрута;

- печать авансового отчета при приобретении ГСМ по чекам.

Для кого:

для нетранспортных предприятий, использующих собственные и арендованные легковые автомобили в служебных целях.

Ограничения применения

Кому и когда НЕ подходит:

- автотранспортным предприятиям с основным видом деятельности – перевозки;

- при приобретении ГСМ по талонам;

- при использовании не легковых а/м;

- при заправке во внешнюю тару;

- при хранении топлива на разных складах;

- при нормировании расхода топлива.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| 14 декабря | 71.01 | 50.01 | 6 000 | 6 000 | Выдача подотчетному лицу | Выдача наличных — Выдача подотчетному лицу | |

| 14 декабря | 10.03.2 | 71.01 | 4 000 | 4 000 | 4 000 | Принятие к учету материалов | Путевой лист |

| 10.03.2 | Списание материалов, в литрах | ||||||

| 19.03 | 71.01 | 800 | 800 | Принятие к учету НДС | |||

| 91.02 | 19.03 | 800 | Списание НДС | ||||

| НЕ.01.9 | 800 | Отражение расходов, неучитываемых в НУ | |||||

| 14 декабря | 50.01 | 71.01 | 1 200 | 1 200 | Возврат подотчетных средств | Поступление наличных — Возврат от подотчетного лица | |

| 31 декабря | 10.03.2 | 732 | 732 | 732 | Списание материалов, в рублях |

Выдача наличных – Вид операции Выдача подотчетному лицу

Приобретение и списание ГСМ

Покупки – Путевые листы: Шапка документа

Порядок выделения НДС:

- НДС не выделять – сумма НДС не выделяется и включается в стоимость ГСМ (нет колонок % НДС, НДС, Всего);

- НДС в сумме – сумма НДС выделяется, списывается на расходы в БУ и не учитывается в НУ (есть колонки % НДС, НДС, Всего).

Вкладка Топливо

Вкладка Маршрут

Итоги – формируются автоматически и выводятся наглядно:

Проводки:

- одинаковые ГСМ могут приобретаться по разным ценам и разными способами, поэтому окончательная стоимость списания формируется по итогам месяца в процедуре Закрытие месяца;

- НДС выделен Дт 19.03 Кт 71, исключен из стоимости ГСМ и списан в расходы в БУ Дт 91.02 Кт 19.03, но в НУ суммы нет.

Нормативка:

- вычета НДС без СФ нет (Письмо Минфина РФ от 25.06.2020 N 03-07-09/54634);

- НДС по чеку без СФ в расходах НУ не учитывается (Письмо Минфина РФ от 13.08.2018 N 03-07-11/57127).

Печатная форма упрощенная:

Печатная форма унифицированная:

Образец 2021

В связи с введением новых правил в программе путевой лист формируется с указанием (Приказ Минтранса от 11.09.2020 N 368):

- модели транспортного средства;

- сведений о перевозке.

Для этого в карточке транспортного средства (Справочники – Транспортные средства) реализована возможность ввода модели транспортного средства и модели прицепа (с релиза 3.0.86).

Справочник Транспортные средства

Печать – Путевой лист (№3)

Авансовый отчет – нумерацию закрепить в УП (префикс ПЛ):

Поступление наличных – Вид операции Возврат от подотчетного лица

Списание ГСМ на общехозяйственные нужды

Закрытие месяца – Корректировка стоимости номенклатуры