Как почистить и удалить кредитную историю из общей базы данных бки

Содержание:

- Как удалить отчет по кредитной истории – открываем правду

- Как удалить плохую кредитную историю

- Как почистить кредитную историю, чтобы она стала хорошей

- Какое значение имеет кредитная история

- Общие понятия и особенности формирования

- Почему ухудшается кредитная история: предпосылки

- Хитрости для очистки плохой истории кредитов

- Как исправить кредитную историю самостоятельно

- Как улучшить кредитную историю?

- Основные способы очистки

- Где хранится кредитная история?

- Вина заемщика

- Меры предосторожности

- Можно ли как-то исправить плохую кредитную историю

- Что такое кредитная история? Как она создается?

- Общая база для хранения кредитной истории – существует?

- Как удалить кредитную историю из базы

- Что такое кредитная история

- Можно ли очистить кредитную историю?

Как удалить отчет по кредитной истории – открываем правду

Как удалить кредитную историю из базы данных бюро? По собственному желанию избавиться от реальной испорченной КИ нельзя, и попытки такой чистки незаконны, то есть влекут уголовную ответственность.

Выше было написано об услугах сотрудников бюро. Но даже если реальный работник БКИ решит заработать лишние деньги и пойдет на риск за высокую цену, то факт очищения вскроется через некоторое время или сразу. Доступ к базам конфиденциальных данных строго ограничен и осуществляется только по фактам дополнения КИ новыми актуальными сведениями.

Если же сотрудник открыл историю и самостоятельно внес в нее корректировки или тем более полностью удалил, такие манипуляции будут выявлены системой безопасности или уполномоченными лицами, ответственными за хранение и конфиденциальность данных. Кроме того, все кредитные истории наверняка копируются и находятся не только в основной базе, но и в архивной, то есть на резервных серверах. Это также доказывает неэффективность метода.

Существует и еще один сомнительный способ исправить кредитную историю – обратиться к квалифицированным программистам, обещающим взлом базы данных БКИ и изъятие КИ за определенную цену. Да, опытный «хакер» действительно имеет возможность взломать сервер и получить доступ к интересующей информации в Москве или ином городе России. Но факт хакерской атаки также наверняка будет выявлен системой безопасности: сведения находятся под многоступенчатой надежной защитой.

Как удалить плохую кредитную историю

Если нельзя очистить свою кредитную историю самостоятельно в БКИ, то можно ли удалить ее целиком? В интернете хватает таких «доброжелательных» сайтов, компаний, сотрудников, которые предлагают полностью удалить кредитную историю сразу же из бюро кредитных историй. По какой схеме работают такие предложения:

- С клиентом связывается якобы «сотрудник» бюро кредитных историй, либо с ним Вас знакомит представитель компании, оказывающий содействие в удалении КИ.

- Клиента просят перевести достаточно большую сумму за услугу убрать плохую кредитную историю в бюро кредитных историй. Еще бы, ведь «сотрудник» отвечает рабочим местом за удаление чьей-то КИ. Чаще всего, это 10-15 тыс. р. Плата кажется большой, но что ожидает заемщика? Его КИ перестанет быть плохой, можно будет без проблем обращаться в банки.

- В течение суток «сотрудник» удаляет плохую КИ, пересылает на почту «чистое», исправленное досье.

Сюрприз ожидает заемщика, когда он получает отказ в кредитовании. Тут выясняется, что кредитная история осталась прежней. Конечно же, связаться ни с кем из «доброжелателей» не получается.

Если пофантазировать и представить, что сотрудник и вправду – работник БКИ. Надолго ли он смог удалить кредитную историю из бюро кредитных историй, считая, что такая информация хранится в резервных базах данных. И через какое время обман все-таки вскроется?

Подобные действия для клиента чреваты не только потерей денег, но и обвинением в мошенничестве и занесением в черный список банка, к которому он потом обращался.

Неужели у заемщика с плохой кредитной историей безвыходная ситуация?

Как почистить кредитную историю, чтобы она стала хорошей

Как-либо избавиться от кредитной истории по собственному желанию невозможно. Но можно исправить или обновить репутацию, чтобы она улучшилась и стала более положительной. Есть следующие законные и действенные способы:

- Погасить все активные задолженности. Факты закрытия кредитных счетов отображаются в КИ в течение пяти рабочих дней с дат внесения платежей. То есть уже спустя максимум неделю после погашения репутация улучшится.

- Воспользоваться реструктуризацией. Если кредит или займ стал обременительным или непосильным из-за изменения семейных обстоятельств или финансового положения, обратитесь в финансовую организацию с просьбой о пересмотре условий. Согласно отзывам, некоторые кредиторы идут навстречу и продлевают сроки либо понижают процентные ставки, уменьшая платежи.

- Запросить рефинансирование. Оно позволит объединить несколько кредитов в один. Во-первых, существенно уменьшится кредитная нагрузка за счет сокращения количества активных долгов. Во-вторых, погашать единственную задолженность удобнее, чем несколько: вы точно не будете забывать вносить регулярные платежи. В-третьих, зачастую рефинансирование уменьшает расходы.

- Стать участником специальной программы исправления или «оздоровления» кредитной истории. Подобные продукты предполагают поэтапное сотрудничество с клиентом с постепенным увеличением лимитов. Но обычно предлагается покупка в кредит банковских продуктов, например, страховки. После успешного «оздоровления» плательщик улучшает репутацию и получает доверие кредитора, что позволяет оформить заем.

- Оформить кредитную карту. Кредитки выдаются практически всем, а если выполнять условия договора, активно пользоваться платежным инструментом и своевременно вносить обязательные платежи, то можно обновить КИ новыми данными о регулярных выплатах.

- Получить в микрофинансовой организации микрозайм. МФО в РФ работают с самыми проблемными клиентами и не проверяют кредитные истории, поэтому шансы на получение небольшой суммы высоки. Но проценты велики, а сроки возврата ограничены. Зато после закрытия микрозайма можно рассчитывать на выдачу кредита банком.

- Запросить в банке потребительский кредит и согласиться с условиями. Банковское учреждение клиенту с плохой КИ выдаст небольшую сумму под высокий процент. Но после погашения история улучшится за счет внесения в нее сведений о добросовестном исполнении долговых обязательств.

- Приобрести в рассрочку товар. Совершите нужную покупку и проследите за тем, чтобы средства предоставлялись не магазином, а финансовым учреждением.

Зная, как убрать плохую кредитную историю законно, можно не удалять реальные данные о собственных ошибках, а исправлять репутацию постепенно, но эффективно. Действуйте обдуманно и планомерно, чтобы все получилось.

Какое значение имеет кредитная история

В кредитном досье отражается любое обращение в финансовую организацию, даже когда в выдаче займа было отказано. Взаимоотношения гражданина с банками формируют его кредитную историю. Заемщик, своевременно и в полном объеме вносящий платежи, обеспечивает себе положительное досье. У него выше шансы получить ипотеку, потребительский или автокредит, а также воспользоваться финансовой помощью при открытии бизнеса.

Отношения в этой сфере регламентированы Федеральным законом «О кредитных историях». Его принятие положительно отразилось на взаимоотношениях кредиторов и заемщиков. Первые значительно уменьшили собственные риски, поскольку получили доступ к данным о потенциальных клиентах. Вторые ощутили улучшение защиты своих прав со стороны государства.

Заемщики с плохой кредитной историей часто надеются, что данные об их невыплаченных займах или просрочках спустя некоторое время удаляются из банка данных, и искренне расстраиваются, когда им отказывают в финансовой помощи. Дело в том, что срок хранения информации достаточно большой – 15 лет со дня внесения в реестр последних изменений. Это значит, что на протяжении этого периода у недобросовестных плательщиков постоянно будут возникать затруднения при попытке оформить кредитный договор.

По закону полное аннулирование данных возможно только по истечении пятнадцати лет. С этого момента досье начнет формироваться «с чистого листа».

Хранением и предоставлением информации о взаимоотношениях граждан с финансовыми учреждениями занимаются бюро кредитных историй – БКИ. Это коммерческие структуры, созданные с целью оказания информационных услуг всем заинтересованным лицам, главным образом, банкам, для оценки благонадежности потенциального клиента.

Общие понятия и особенности формирования

Это данные о заемщике на предмет исполнения взятых долговых обязательств. Здесь содержатся:

- подробные сведения о получателе ссуды (действующий паспорт, трудовая книжка или договор, СНИЛС и пр.);

- подробности по каждому госкредиту, срокам его выплат и суммам платежа;

- для индивидуальных предпринимателей – выписка из ЕГРП;

- в случае судебного разбирательства по займу, это указывается в личном деле;

- изменение условий договора;

- сведения о погашении задолженности (в том числе выплаты за счет обеспечения).

Плохая КИ – весомый повод для отказа в выдаче займа, на который и ссылается большинство банковских организаций. Но даже самый негативный рейтинг можно исправить легальными способами. Поэтому многие недобросовестные заемщики задаются вопросом, как почистить плохую кредитную историю в Москве и в других городах России.

В РФ существует единый государственный реестр. Согласно законодательству, только уполномоченные лица бюро, имеют право обрабатывать и хранить информацию о займах граждан Российской Федерации. Личные дела здесь хранятся в течение 15 лет, и если за это время гражданин не брал никаких долговых обязательств, после чего она удаляется.

Формируется она на основании материалов, поданных в бюро банками или других организаций, выдающих деньги в долг под проценты. Важный нюанс – наличие письменного согласия заемщика на передачу и обработку его данных в едином реестре.

Важно! Сегодня существует множество мошеннических организаций, предлагающие такие услуги, как удаление и чистка кредитной истории и некоторые заемщики платят им деньги для улучшения рейтинга. Но прежде чем согласиться на услуги компаний, следует понимать является ли этот метод законным

Однозначно нет, такие действия будут расценены как мошенничество, и повлекут за собой уголовную ответственность.

Почему ухудшается кредитная история: предпосылки

Прежде, чем мы разберемся с тем, как очистить кредитную историю, предлагаем посмотреть, по каким причинам она портится. Это должно помочь вам быть осмотрительными и не допускать в будущем ошибок. Итак, кредитная история (КИ) может определяться как негативная, если:

- заемщик перестал своевременно либо вовсе выполнять условия кредитного договора (умышленно/в силу определенных обстоятельств);

- банковский сотрудник допустил ошибку при отправке сведений о вас в БКИ, произошел технический сбой в системе;

- мошенники оформили кредит/займ на ваше имя.

В последних двух случаях решить проблему проще. А вот недобросовестность плательщика ведет к более хлопотному и длительному процессу, и чаще всего отрицательная финансовая репутация – дело рук самих заемщиков. Поскольку ни один из плательщиков не имеет права распоряжаться личным кредитным делом, почистить кредитную историю – задача непростая.

Хитрости для очистки плохой истории кредитов

Как почистить кредитную историю: хитрости

Очистить свои данные в КИ все же можно. К примеру, можно даже избежать этой ситуации. При заполнении заявки на следующий заем каждый потребитель имеет право не подписывать согласие на анализ его истории кредитов. В таком случае кредитный специалист не имеет право ее просматривать. Естественно, уровень доверия к клиенту будет снижен, а такое его поведение может стать причиной отказа в выдаче кредита. Но всегда можно обратиться туда, где кредитуют и потребителей с плохой кредитной историей. Конечно же, проценты там будут выше, а сроки погашения короткими.

Другие способы очищения КИ:

- Подать заявку в Центральный каталог с целью получения выписки из своей кредитной истории. Возможно, в ней есть ошибки, которые можно исправить. Для этого нужно предоставить все доказательства или оспорить ситуацию через суд.

- Есть закон «О персональных данных». В девятой статье можно найти информацию о том, что нельзя использовать информацию о человеке без его согласия. На основе этой статьи можно расторгнуть договор о хранении своих персональных данных. Следует обратиться в суд. Тогда история кредитов будет полностью стерта. Но такое возможно только в том случае, если клиентом не было подписано в банке заявление о разрешении просмотра его персональных данных. Такой метод очищения кредитной истории используют не многие, так как его результативность невысокая.

Гораздо проще постепенно исправлять свою историю кредитов, чем искать лазейки в законодательных актах. Если будет своевременно погашено несколько новых займов, то есть высокая вероятность, что банки начнут рассматривать такого клиента, как человека с уже исправленной кредитной историей.

Как исправить кредитную историю самостоятельно

Если качество кредитной истории пострадало из-за того, что сам заемщик нарушил график платежей, обратиться в результате действий самого заемщика с заявлением об удалении негативных сведений не получится. Сведения о сделанных просрочках останутся в кредитной истории.

Однако повысить значение Персонального кредитного рейтинга все же можно, если придерживаться определенных правил и использовать одну из предлагаемых стратегий.

- Привлечение небольшого кредита. Суть стратегии заключается в том, что заемщик берет небольшой потребительский кредит и аккуратно, в соответствии с графиком платежей, его гасит. Добросовестное исполнение заемщиком своих обязанностей является залогом успешного восстановления испорченной биографии.

- Кредитная карта. Выплаты по кредитной карте также находят свое отражение в КИ. Получить карту несложно: многие организации, кредитующие население, выдают их на основании одного заявления. После получения карточки придется активно ее использовать и не забывать о необходимости погашения сформировавшейся задолженности. Чем больше финансовых операций по карте будет совершено, тем быстрее будет расти Персональный кредитный рейтинг, и тем качественнее будет кредитная история.

- Микрокредиты. Микрофинансовые организации (МФО) специализируются на выдаче небольших денежных сумм под высокий процент, но не предъявляют при этом строгих требований к личности и доходу заемщика. При этом сведения о выданных микрозаймах и их погашении также передаются в БКИ.

- Рефинансирование кредита. Как исправить кредитную историю при наличии активного кредита? Возможно, поможет рефинансирование: так называется взятие новых кредитных продуктов для закрытия старых. Такой подход актуален, если, например, у человека несколько активных обязательств: кредитная карта, кредит, микрозаем. КИ может ухудшиться из-за закредитованности – а рефинансирование превратит несколько кредитов в один, и общая нагрузка снизится, что скажется и на кредитной истории. Кроме того, рефинансирование может быть выгодно для самого заемщика. Выплачивать проценты и следить за платежами понадобится только для одного кредита, а не для нескольких – это проще и удобнее. Процентная ставка изменяется со временем, чаще всего в меньшую сторону, поэтому рефинансировать кредит под более низкий процент, чем изначальный, – вполне возможный исход.

- Реструктуризация. Изменить кредитную историю можно, имея только один активный кредит. В таком случае более выгодным вариантом, чем рефинансирование, может стать реструктуризация обязательств. Это изменение условий кредитования по предварительной договоренности с банком. Иными словами, кредитор изменяет срок кредитования и сумму ежемесячного взноса: например, сумма уменьшается, а срок, соответственно, увеличивается. Это может помочь исправлению кредитной истории, так как снизит закредитованность и уменьшит долговую нагрузку. Кроме того, если условия станут более оптимальными и посильными для заемщика, он с меньшей вероятностью допустит просрочку. А если просрочек не будет, это хорошо скажется на кредитной истории. Реструктуризацию рекомендуется применять, если активное обязательство только одно, в иных случаях более выгодным может оказаться рефинансирование.

- Депозит. Сразу брать новые или видоизменять уже существующие кредиты необязательно, так как изменить кредитную историю можно и другим способом. Если у вас есть сумма, которую вы хотели бы сохранить, можете положить ее на депозит в банке, с которым планируете сотрудничать в будущем. Такое сотрудничество улучшит вашу репутацию в конкретном банке и, вероятно, откроет доступ к более выгодным условиям кредитования. Это значит, что в будущем вам будет легче брать в этой организации кредиты и возвращать их – банк уже окажется знаком с вами как с платежеспособным клиентом, имеющим хорошую репутацию. По похожему принципу работает открытие зарплатного проекта в каком-либо банке: зарплатным клиентам предлагается пониженная процентная ставка или индивидуальные условия.

При использовании любого из предложенных вариантов следует помнить, что улучшение качества кредитной истории возможно только в том случае, когда все просрочки будут оплачены, а проблемные кредиты – погашены. Главное здесь – войти в график платежей, указанный в кредитном договоре, чтобы у кредиторов не осталось финансовых претензий. Если этого не сделать, может не получиться привлечь даже небольшой кредит, а все усилия будут потрачены напрасно.

Как улучшить кредитную историю?

Исправить кредитную историю можно несколькими способами:

- закрыть имеющиеся долги и просрочки. Если это невозможно сделать из-за нехватки денег, придется договариваться с кредиторами о рассрочке, получении каникул, проведении реструктуризации;

- обратиться за займом в небольшой банк или МФО. Погашать задолженность следует в точном соответствии с графиком платежей. Одномоментно изменить ситуацию к лучшему не удастся. Понадобится не менее года-двух и нескольких займов, чтобы в кредитной истории появились положительные записи;

- обратиться за кредитом под залог имущества. Банки более благосклонны к заемщикам, предоставляющим некое обременение в качестве подтверждения своей платежеспособности.

Вне зависимости от выбранного варианта следует помнить о своевременной оплате коммунальных услуг, сотовой связи. Иначе все усилия по исправлению кредитной истории будут бесполезными. Банки будут отказывать в выдаче заемных денег.

Основные способы очистки

Чистка кредитной истории — процесс постепенный и сложный. Но если поэтапно следовать плану, не отступая, то самостоятельно повысить свою кредитную историю вполне возможно. Есть два пути воздействия: напрямую от лица заемщика и путем оспаривания показателей КИ в банке.

Где бы человек ни брал деньги взаймы — в микрофинансовой организации или крупном банке, запись всех займов и выплат фиксируется в обязательном порядке. Одним из самых действенных способов улучшить финансовую репутацию — это закрыть все кредитные задолженности до взятия нового займа.

Законные

Как отбелить кредитную историю легально и безопасно — методов не так много, но все операции действенны. Возможно лишь постепенно выравнивать сроки выплат, исправно погашая задолженность в срок. Для очищения своей КИ перед крупным кредитом лучше не брать еще один крупный, и выплатить небольшие ссуды в МФО, если таковые еще не закрыты.

Репутация заемщика тогда будет улучшена. Создается картина, при которой человек вселяет благонадежность в финансовых вопросах. В РФ удалить кредитную историю так просто нельзя. И, конечно, микрофинансовые организации и банки по-разному реагируют на кредитные задолженности в тех или иных размерах.

МФО будет условно закрывать глаза на крупный невыплаченный долг, но пристально обратит внимание на просрочки по мелким займам, так как это их спецификация. Банк же обращает внимание на все задолженности по кредитам разного масштаба

Большой долг автоматически блокирует клиенту путь к новому крупному кредиту до полного погашения предыдущего.

Мелкие просрочки оставляют впечатление постоянных проблем с финансами, делая человека неблагонадежным клиентом. Как удалить пробелы в безупречной репутации — условно, необходимо дозировано брать кредиты, но не в МФО, а в сети магазинов. Например, при выплате техники в рассрочку можно существенно улучшить КИ.

Неофициальные

В России удалять напрямую свою КИ из бюро кредитных историй запрещено законом. Из бюро не имеют права удалять КИ не только сторонние лица, но и работники самого бюро, имеющие доступ к базам данных. Удаление данных после 10 лет хранения в бюро происходит автоматически.

Клиентов, просрочивших выплаты любым сроком в этот промежуток, стирают, и человек, таким образом, очищает свою КИ. Сколько человек способен ждать до кредита — это уже другой вопрос. И в этом случае можно вполне легально оспорить кредитную историю. Если в КИ данные приведены некорректно, и это удастся доказать в судебном порядке, то историю исправляют.

Где хранится кредитная история?

На текущий момент времени в России работает 16 БКИ. Часть действует только на территории России, часть относится к международным, например, Эквифакс Кредит Сервисиз. Последняя структура базируется в США. Гарантия благонадежности и конфиденциальности — более 800 млн. клиентов по всему миру.

В соответствии с действующим законодательством каждый банк обязан иметь действующий договор о сотрудничестве, как минимум, с одним Бюро кредитных историй. Чаще всего информация размещается в 3-4-5 структурах. Вероятность, что о просрочках заемщика в прошлом никто не узнает, ничтожно мала.

Бюро кредитных историй — коммерческие структуры. Они получают плату от банков за размещение информации и от рядовых граждан за ее проверку. В свою очередь БКИ обязаны сообщать в Центральный каталог кредитных историй сведения о том, чьи конкретно КИ у них хранятся. Это упрощает документооборот для конечного потребителя информации.

ЦККИ или Центральный каталог кредитных историй — подразделение Центробанка РФ. Оно не занимается хранением конкретных данных о заемщиках, но здесь можно узнать, в каком бюро содержатся нужные сведения.

Заемщик, обращаясь в банк, дает свое согласие на обработку персональных данных. После этого займодавец имеет право запрашивать кредитную историю в БКИ. Формально можно и отказаться от этой процедуры. Но отказ в выдаче денег практически неминуем.

Вина заемщика

Чаще всего кредитная история становится плохой по вине ее субъекта (владельца). Человек, уклоняется от выполнения своих обязательств, медлит с платежами по кредитам, не платит алименты или допускает долги по страховым взносам, оплате услуг ЖКХ (что также отображается в КИ).

Конечно, лицо может оказаться для банка проблемным клиентом по причинам, от него независящим, например, потерять работу, серьезно заболеть, пострадать от стихийного бедствия. Это является уважительными причинами не платить по кредиту законно, но банковской структуре, где он был взят, необходимо при первой же возможности сообщить о возникших проблемах.

Поскольку кредитор заинтересован в возврате денег, он подберет подходящее решение, к примеру, предложит оформить рефинансирование, кредитные каникулы либо реструктуризацию. Как бы там ни было, не нужно бояться обращения в банк. Так вы сможете сохранить свою репутацию заемщика, и исправление кредитной истории не понадобится.

Банки могут снисходительно отнестись к мелким и краткосрочным просрочкам (до 10-30 дней). Но к открытым они относятся плохо, отказывают автоматически. Примечательно, что даже при частой подаче заявок на кредит и отказах, КИ считается небезупречной.

Советы, как исправить кредитную историю

Если что-то из описанного ранее касается вас, следуйте советам:

- погасите активные просрочки, закройте имеющиеся задолженности;

- серьезно и обдуманно подходите к следующим кредитам;

- перечитайте все пункты кредитного договора по текущей ссуде. Бывает, что репутация клиента портится из-за просроченных комиссий. Особа может не знать о них, и только поэтому не платить. Вчитывайтесь в договор, если условия прописаны некорректно, проблемный кредит нужно будет оспаривать;

- обратитесь в МФО и сервисы, которые предлагают исправить плохую кредитную историю, благодаря участию в специальных программах. Они предусматривают взятие небольшого займа, направленного конкретно на улучшение КИ. Предложения делают: Совкомбанк (Кредитный доктор), Прогресскард, СмартКредит, Турбозайм, Кредито24 и др.;

- в случае частых кредитов, на время откажитесь от этого. Дело в том, что заемщик, постоянно обращающийся в МФО и банки, воспринимается как человек, который имеет нестабильное финансовое положение, поэтому перебивается до зарплаты мелкими займами. Как правило, кредитную историю не портят 3-4 вовремя погашаемые задолженности в год. Лучше всего, когда перерыв длится хотя бы 6 мес. А в течение месяца не подавайте более 3 заявок на предоставление кредитных средств.

Меры предосторожности

Заемщику, чтобы быть уверенным в том, что ему дадут именно его кредитную историю, а не состряпанный впопыхах набор фальшивой информации, следует знать, что полную кредитную историю можно получить только в бюро кредитных историй, способами предусмотренными ФЗ 218 официально зарегистрированном в реестре Банка России и имеющем все необходимые лицензии.

Как убедиться в том, что сайт, на котором предлагают запросить кредитную историю – официальный ресурс официального БКИ?

- Во-первых, на сайте должны быть указаны все реквизиты и лицензии БКИ, с номерами и датами получения.

- Во-вторых, следует помнить, что заемщик имеет установленное законом право на бесплатный запрос и получение своей кредитной истории в любой форме (в том числе бумажной) два раза в год. То есть если у заемщика просят заплатить за кредитный отчет на сайте, где он прежде никогда не заказывал кредитную история, это однозначно является свидетельством того, что он находится на мошенническом сайте, откуда нужно срочно уходить.

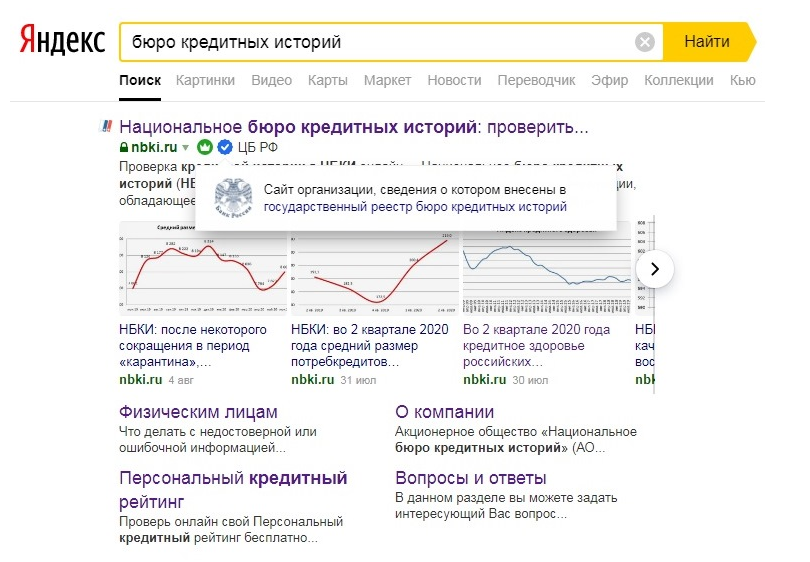

- В-третьих, с недавнего времени все сайты официально зарегистрированных российский бюро кредитных историй особым образом маркируются. В поисковой системе Яндекса их названия сопровождаются синим кружком с зубчатой каймой и белой галочкой в центре, и надписью «ЦБ РФ». Специальный значок означает, что данный сайт принадлежит организации, сведения о котором внесены в Государственный реестр бюро кредитных историй, и им пользоваться безопасно.

Можно ли как-то исправить плохую кредитную историю

Сведения, которые включены в каталоги БКИ, надежно защищены. Это значит, что невозможны корректировка данных кредитной истории заемщика или ее полное удаление. С информацией может работать ограниченное число сотрудников, при этом все их действия не остаются незамеченными для системы.

Вместе с заявлением на выдачу финансовой помощи будущий клиент подписывает согласие на запрос сведений из БКИ и последующую передачу данных о нем. Без этого документа банк не может получить данные, а тем более вносить в них какие-то изменения.

Из этого следует, что все предложения исправить кредитную историю в бюро кредитных сведений не более чем попытка заработать на недобросовестных плательщиках. Мошенники берут за свои «услуги» деньги, но на самом деле никаких изменений не вносится. На данный момент не существует ни одного способа, как исправить кредитную историю бесплатно по фамилии. Будьте рассудительные и не попадайтесь на уловки мошенников.

Существуют компании, которые предлагают быстро и эффективно исправить кредитную историю на законных основаниях. Они запрашивают информацию о клиенте в БКИ по его письменному согласию, изучают полученный отчет и дают рекомендации, как повысить рейтинг для финансовых учреждений. Конечно, за свои услуги они берут немалые деньги, но это вполне официальная возможность получить необходимые средства взаймы.

Что такое кредитная история? Как она создается?

Кредитная история — это система взаимосвязанных документов в электронном формате, размещенных в специальных хранилищах на серверах. Когда человек переступил порог банка и заполнил заявку на получение займа, на него заводится кредитная история. Это же относится к оплате коммунальных услуг или сотовой связи.

Что включается в КИ? На рейтинг среднестатистического заемщика влияют:

Наличие действующих кредитных обязательств. Если их сумма превышает 40-50% от имеющегося дохода, рассчитывать на получение нового займа сложно

Важно: БКИ хранят информацию о заемщиках и имеют скоринговые программы, позволяющие быстро и безошибочно оценить платежеспособность подателя анкеты.

Попытки получить одновременно несколько кредитов. Считается, что заемщик не просчитывает риски, не думает, как погашать задолженности.

Просрочки

Ситуации, когда платеж задерживается на 5-6 дней, банками не учитываются, иначе им некого будет кредитовать. Если оплата не поступает в течение 30 дней, негативная запись вносится в КИ. Если просрочки достигают 90 дней, рассчитывать на дальнейшее плодотворное сотрудничество с финансовыми структурами не приходится.

Несвоевременная оплата сотовой связи. В соответствии с изменениями от 2017 года операторы обязаны передавать в Бюро кредитных историй данные о внесении денег в погашение счетов. Часть провайдеров позволяет клиентам пользоваться услугами в долг. Потом из-за долгов за сотовую связь приходится думать, как очистить кредитную историю.

Недоплаченные кредиты. Не редко заемщик вносит последний платеж и считает, что исполнил свои обязательства перед банком. Но через год-два-три выясняется, что оставалось погасить 10-20 рублей. Кредит считается открытым, а просрочка исчисляется годами.

Невыплата полностью. Из-за халатности или должностных преступлений работников банка, заемщик «выпадает из поля зрения» службы безопасности. Когда про него вспоминают, срок давности истек. Формально банк не имеет права идти в суд или перепродавать долг. Его списывают на убытки. Заемщику остается безнадежно плохая кредитная история. В дальнейшем ни один банк не даст ни рубля в долг.

Ошибки банковского персонала, сбои программного обеспечения, хакерские атаки. По разным причинам может оказаться, что данные разнесены на однофамильца, тезку или вообще постороннего человека.

Вариантов снижения личного рейтинга заемщика много

Важно: способа, как очистить кредитную историю в общей базе, не существует. Об этом и будем говорить ниже

Общая база для хранения кредитной истории – существует?

Многие полагают, что существует определенная общая база, в которой хранятся все кредитные истории жителей России. Но на самом деле такой базы нет. Источники формирования кредитной истории (разные кредиторы, организации, в пользу которых были приняты постановления о взыскании долгов по алиментным платежам, коммунальным услугам и оплате связи, а также органы исполнительной власти) направляют данные о своих клиентах в специализированные бюро кредитных историй (БКИ).

В 2020-ом году в Российской Федерации законно функционирует 11 БКИ, но их количество периодически меняется. И каждый источник формирования КИ обязуется сотрудничать хотя бы с одним бюро, но при этом имеет право заключать договоры сразу с несколькими организациями. Это значит, что данные об одном заемщике могут находиться в нескольких БКИ.

Общей единой базой хранения кредитных историй некоторые ошибочно считают Центральный каталог кредитных историй. Но ЦККИ – это отдельное подразделение Центробанка, ответственное за сбор, осуществление хранения и предоставление пользователям и субъектам кредитной истории (то есть запрашивающим отчеты кредиторам и самим заемщикам) сведений о местах хранения информации. Также в каталоге временно хранятся базы реорганизованных, исключенных из реестра или ликвидированных бюро. Но ЦККИ не предоставляет сами КИ, поэтому очистка кредитной истории через него невозможна.

Как удалить кредитную историю из базы

Убрать из баз БКИ свою историю законно не выйдет. Но человеку стоит быть предельно осторожным с теми, кто заверяет в гарантированной очистке его КИ. При несвоевременном погашении кредитов портится не только история, но и рейтинг, так что сперва лучше ответственно отнестись к выплатам, чтобы не разгребать снежный ком проблем с финансами после.

Те, кто закрывают КИ по истечении 10 лет с последнего полного погашения, не имеют права удалять досрочно какой-либо файл. После ряда своевременных выплат рассрочек взгляните на рейтинг, который реально запросить бесплатно раз в год, и проанализируйте улучшения финансовой репутации.

Что такое кредитная история

КИ или кредитная история — это список всех кредитных финансовых операций, проделанных лицом в банке или микрофинансовой организации. В истории числятся деньги (их сумма, проценты) и выплаты по ссудам (погашения долга в срок и просрочки). В полном объеме история клиента сохраняется в бюро.

Она не удаляется и не исчезает с течением времени, но очистить плохую кредитную историю вполне возможно. Отбеливание своей репутации делается разными путями, зависит от конечных целей и предыдущих операций. То, как почистить кредитную историю перед взятием крупного кредита и мелкого займа, будет существенно отличаться и дифференцированно восприниматься банками.

У тех, кто имеет внушительный список просрочек и незакрытых долгов, может возникнуть вопрос — можно ли очистить КИ под ноль, но такой метод невозможен. Алгоритм сбора и хранения информации непрост, но есть несколько методов, как действительно можно исправить КИ. Показатели в ней напрямую влияют на кредитный рейтинг, эти два понятия часто путают между собой.

Кредитный рейтинг содержит в себе, помимо перечня выплат и просрочек по ним, еще и структурированный анализ всей динамики финансовой деятельности клиента. КИ влияет непосредственно на репутацию человека в финансовых учреждениях, что в будущем может ему пригодиться.

Можно ли очистить кредитную историю?

Если речь идет о чистке кредитной истории, то такое понятие касается только оспаривания досье из-за наличия в нем ошибок. Для этого подается официальное прошение в адрес бюро, описываются факты наличия ошибок, при возможности – прикладываются документы, доказывающие недостоверность. Готовое заявление предварительно заверяется и направляется в адрес бюро кредитных историй.

Важно! В БКИ такое заявление рассматривается до 30-ти дней, из которых бюро самостоятельно проводит разбирательства, официально обращается к банкам или другим доступным кредиторам, по источникам которых в КИ содержатся ошибки.

В банке на ответ в БКИ дается 15-ть дней. Это срок входит в общие 30 дней рассмотрения БКИ заявлением.

Поскольку в РФ работает ни одно БКИ, а 14 (на момент публикации), если ошибки находятся в нескольких бюро – такую процедуру следует повторить несколько раз.

Важно! Удалению подлежит только заведомо ложная информация: ошибки банков или БКИ, мошеннические кредиты.

В целом, после рассмотрения заявления и очистки ошибок, вся остальная информация, являющаяся правдивой, остается в базе данных БКИ.

Таким образом, единой базы данных КИ в РФ нету, а очистить кредитную историю в бюро кредитных историй возможно только, если там есть ошибки. Поэтому, если у заемщика плохая кредитная история сложилась только по его вине, нужно искать другие пути выхода.