Форма по кнд 1110021. заявление о регистрации ккм

Содержание:

- Порядок заполнения нового заявления о регистрации ккт в фнс с 2017 года

- Титульная страница

- Как снять онлайн-кассу с учета в Налоговой службе РФ

- Перерегистрация

- Необходимость оформления

- Как заполнить форму по КНД 1110061?

- Когда и куда подавать, чтобы зарегистрировать контрольно-кассовую технику?

- Необходимость оформления

- Ответы на частые вопросы

- Основные принципы заполнения

- Основные правила составления заявления о снятии ККМ с учета

- Кто обязан регистрировать ККТ

- Заполнение заявления: общие правила

- Этапы регистрации ККТ

- Кассовая книга, Управление небольшой фирмой Промо

- Инструкция заполнения заявления о снятии ККМ с учёта

- Выводы

Порядок заполнения нового заявления о регистрации ккт в фнс с 2017 года

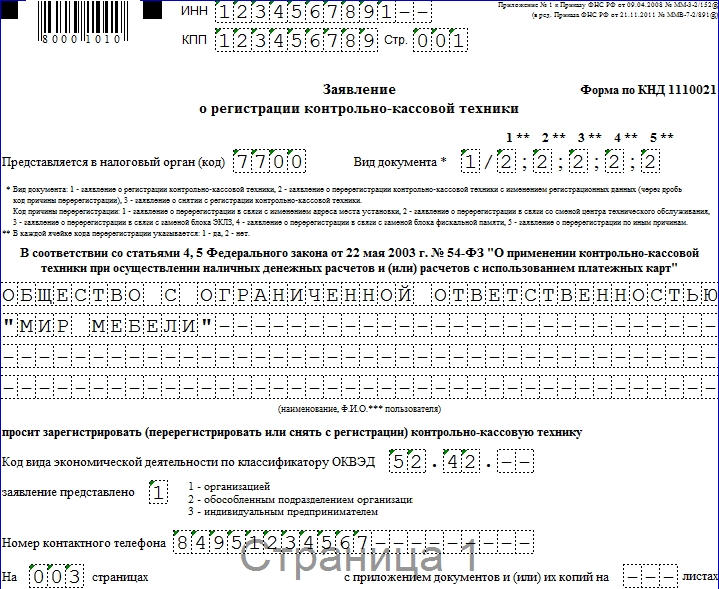

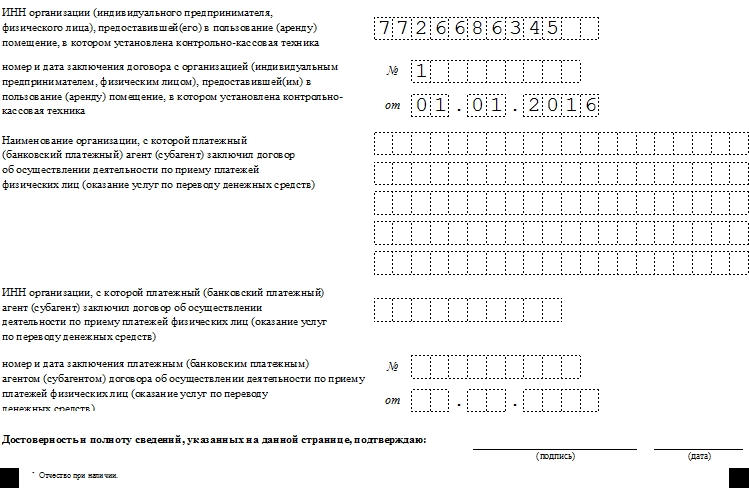

Заполнять заявление о регистрации ККТ или перерегистрации следует с титульного листа:

- Вид документа – ставим ту цифру, которая требуется. «1» – регистрация ККТ и «2» перерегистрация ККТ;

- При выбранной цифре «2» следует указать код причины перерегистрации. Коды причин читайте далее по тексту;

- Полное название организации или ФИО индивидуального предпринимателя;

- Количество страниц заполненного заявления;

- Если ставится цифра «1», подтверждение предоставленной информации от руководителя организации или ИП, прописывается ФИО, подпись, дата;

- Если данное заявление подается от лица представителя, ставим цифру «2» и заполняем вторую страницу титульного листа.

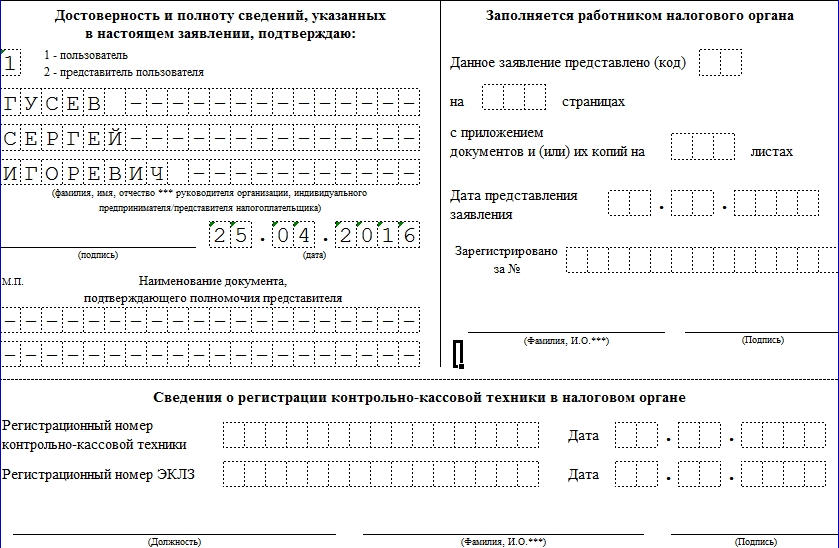

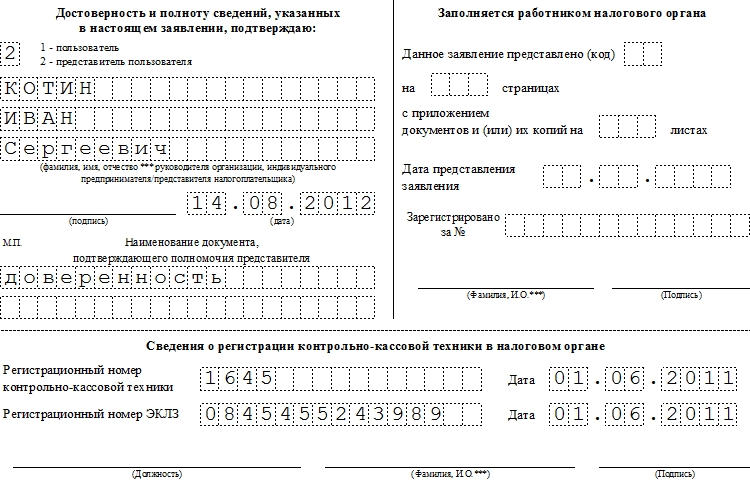

- Остальную информацию на данном листе заполняет специалист, а именно регистрационный номер ККТ, дату регистрации по факту присвоения номера, ФИО оператора и подпись.

Строка для указания №, присвоенного ККТ, оформляется в момент его присвоения контрольно-кассовой машине, рядом ставится дата постановки на учет ККТ. Первый раздел Данный раздел заявления позволяет пользователю ККТ, в отношении которой требуется регистрация или перерегистрация, указать сведения о кассе и ее фискальном накопителе.

Титульная страница

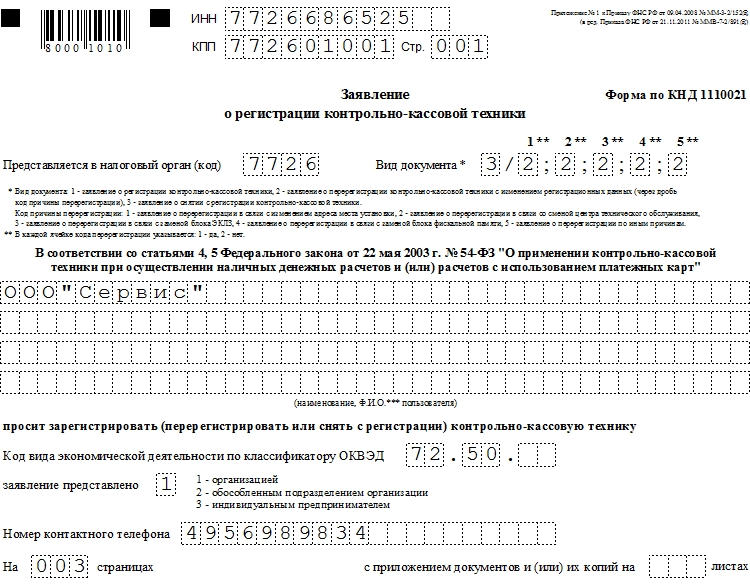

Здесь заполнение стандартное. Сначала вписывается ИНН и КПП. Предприниматели КПП не пишут, т.к. у него их нет. Затем вносится код налогового органа, куда будет предоставляться данный документ. Далее нужно цифровым шифром указать вид документа, который отражает операцию, производимую с контрольно-кассовой техникой – чуть ниже в бланке в примечании подробно разъяснены значения цифрового кода.

После этого нужно прописать полное название организации с обязательным указанием организационно-правового статуса (ИП, ООО, ЗАО, ОАО), а также код вида экономической деятельности по ОКВЭД.

Потом нужно обязательно поставить нужную цифру в окошечке о том, кем предоставлено данное заявление и в конце в соответствующие ячейки внести номер контактного телефона (городской или мобильный – роли не играет).

Заключительный этап этого раздела: вписать 003 в «заявление заполнено на «—» страницах».

В ячейках о предоставлении копий вписать 000 – при стандартном заполнении формы копии обычно не требуются, поскольку, как правило, они предъявляются только после запроса налогового специалиста для подтверждения каких-либо внесенных сведений.

Далее заполняется только левая часть странички, поскольку правая и нижняя оформляются инспектором налоговой службы. Сначала указывается цифрой, кто подает заявление – сам руководитель организации или его представитель, а затем его полное ФИО (без сокращений). Последнее, что вписывается на титульный лист – подпись заявителя и дата заполнения бланка.

Как снять онлайн-кассу с учета в Налоговой службе РФ

- Заявление о снятии онлайн-кассы ее владелец должен подавать в налоговую инспекцию не позднее одного дня после того, как будет осуществлена передача кассы другому пользователю или при обнаружении ее хищения, а также не позднее 5 дней с момента ее выхода из строя.

Заявление владелец онлайн-кассы подает в любую налоговую инспекцию в бумажной либо в электронной форме через личный кабинет ККТ, в последнем случае датой его подачи будет день размещения в указанном кабинете.

В заявлении обязательно указывается:

- название организации или инициалы ИП;

- ИНН плательщика налогов;

- название модели кассы;

- номер экземпляра, который был зарегистрирован в налоговом органе;

- информацию о потере или повреждении кассы.

Вместе с указанным заявлением в налоговые органы необходимо представить отчет о закрытии фискального накопителя. Аналогичный отчет передается в налоговую инспекцию и в следующих ситуациях:

- утрата кассы под влиянием непредвиденных обстоятельств;

- поломка, которая не позволяет сформировать фискальный отчет;

- хищение кассы.

После выявление поломки онлайн-кассы ее владелец обязан направить ее на экспертизу, которая проводится на протяжении 30 календарных дней с момента поступления фискального накопителя. По результатам выполненной экспертизы готовится заключение. Его производитель передает пользователю и через кабинет ККТ в налоговые органы. В таком заключении должна содержаться информация о наличии заводского брака и возможности правильного считывания всех фискальных данных с накопителя. В том случае, когда заключение подтверждает возможность считывания данных с фискального накопителя, то пользователь должен в обязательном порядке направить их в налоговую инспекцию на протяжении 60 дней с момента подачи заявления о выполнении перерегистрации кассы либо же снятии ее с учета.

Если деятельность ведется в местности, удаленной от услуг связи, тогда передачу фискальных документов, находящихся в фискальном накопителе, можно предоставить в налоговые органы в электронной форме вместе с заявлением о снятии с регистрации.

- На следующем этапе происходит формирование карточки о снятии онлайн-кассы с учета. Данный документ формирует налоговый орган. Он выдается заявителю на протяжении 10 рабочих дней с момента подачи заявления.

В некоторых ситуациях инспекция проводит снятие кассы с учета в одностороннем порядке. Датой ее снятия с учета считается день формирования карточки. Направляется она владельцу онлайн-кассы на протяжении 5 рабочих дней.

В карточке в обязательном порядке указываются:

- фамилия и инициалы владельца либо полное наименование организации, которой принадлежала онлайн-касса;

- ИНН плательщика налогов;

- наименование модели кассы;

- ее заводской номер;

- день снятия онлайн-кассы с учета.

Налоговая инспекция направляет карточку пользователю следующими способами:

- через оператора фискальных данных;

- через кабинет пользователя.

В бумажном виде данную карточку можно получить в налоговом органе.

Нужна помощь в снятии онлайн-кассы с учёта? Оставьте заявку, и наш специалист свяжется с вами

Перерегистрация

Если аппарат теряется или выходит из строя, а также передается другому пользователю, то нужно снять его с учета, после чего выполняется при необходимости повторная регистрация. Для снятия с учета нужно обратиться к работникам ФНС на следующий рабочий день. Предварительно составляется соответствующее заявление по форме 1110062, но вносится другая информация. Допускается пользоваться бумажным или электронным бланком.

Не всегда требуется формировать отчет о закрытии фискального накопителя. Процедура выполняется только при условии, если оборудование передается другому пользователю. Фирма может самостоятельно передать налоговикам отчет, если она перестала пользоваться кассой.

Если оборудование передается другому пользователю, то нужно вместе с заявлением о регистрации перерегистрации контрольно кассовой техники передать документ, содержащий данные о новом владельце. Процесс снятия с учета кассы выполняется в течение 10 рабочих дней. Иногда без заявления от пользователя аппарат снимается с учета при наличии веских оснований:

- касса по своим техническим параметрам нарушает требования закона;

- компания закрыта;

- закончился период действия ключа ФН.

При снятии техники с учета формируется новая карточка, выдающаяся предпринимателю в течение 5 рабочих дней. Независимо от выполняемых действий с ККТ приходится заполнять один бланк заявления. Отличаются только сведения, которые вносятся в этот документ.

Важно! Любому предпринимателю целесообразно заранее оформить квалифицированную и усиленную ЭЦП, чтобы взаимодействовать с работниками ФНС дистанционным способом, что значительно упрощает процесс сдачи различных отчетов или подачи заявления на перерегистрацию ККТ.

Необходимость оформления

Вне зависимости от причин, по которым возникла необходимость перерегистрации ККТ и внесения поправок в уже имеющиеся данные в карточку регистрации, Приказ ФНС РФ №ММВ -7-20/484@ обязывает направить заявление в налоговую инспекцию.

Перерегистрация кассового аппарата может представляться в виде 3 разных процессов:

- изменение сведений, содержащихся в текущей карточке регистрации ККТ;

- перерегистрацию фискального накопителя по причине его замены;

- снятие кассового аппарата с учета, а через некоторое время его последующая постановка на учет.

Первые две процедуры осуществляются в рамках одних и тех же юридических механизмов.

Как заполнить форму по КНД 1110061?

Форма состоит из нескольких блоков: титульного листа, первого, второго и третьего разделов. Некоторые разделы занимают по 2 листа.

Титульная страница заявления содержит общую информацию о причине подачи в ФНС обозначенного бланка, сведения о заявителе, подтверждающего достоверность представленных сведений.

В верхней части формы, помимо стандартных реквизитов (ИНН и КПП), появилось дополнительное поле для внесения номера ОГРН или ОГРНИП для организаций и индивидуальных предпринимателей соответственно.

Если форма по КНД 1110061 заполняется по второй причине, то необходимо дополнительно отметить причинe перерегистрации (смена адреса, оператора передачи данных, перемена данных владельца), обозначенных в приложении №6 к приказу налоговой инспекции, утвердившему действующую форму соответствующего заявления.

Затем обозначается наименование хозяйствующего субъекта — пользователя ККТ, количество листов заполненной формы, а также копии необходимых к заявлению документов.

Левый нижний угол бланка заполняется традиционным способом для подобного рода документации — обозначается информация о гражданине, подписавшем форму (руководитель организации или представитель).

На второй странице титульного листа при внесении ФИО доверительного лица требуется указать реквизиты приказа руководителя или доверенности, наделяющего указанного специалиста нужными полномочиями.

Здесь также дублируются ИНН и КПП юридического лица, указывается номер контрольно-кассовой техники и дата постановки ее на учет.

В первом разделе пользователем ККТ указываются сведения о контрольно-кассовой технике и ее накопителе (фискальном).

Главным образом прописываются заводские номера и наименование в соответствии с техническим паспортом изделия.

Ниже фиксируется наименование места установки кассовой техники, здесь нужно писать адрес установки ККТ (торговой точки, ларька, магазина).

В завершающем этапе заявления 1110061 первого раздела проставляется цифра 1, если не требуется передача фискальных данных, 2 — подобная функция в кассовой техники предусматривается.

Во втором разделе для налоговой инспекции подробно поясняется область применения кассового аппарата путем проставления соответствующих цифр в специально отведенных графах (прием денежных средств при реализации лотерейных билетов, расчеты с использованием электронных средств).

В третьем, итоговом разделе заполняют сведения об операторе фискальных данных, если в строке 070 проставлено 2 (когда требуется передача фискальных документов в ФНС).

В этом случае заполняются строки 160 и 170 данной формы — информация об операторе фискальных данных.

Если в подобной отправке юридическое лицо не нуждается (в строке 070 указано 1), то раздел остается незаполненным.

На каждом листе формы заявления о регистрации техники проставляет свою подпись заявитель.

Где найти заводской номер?

Заводской номер кассового аппарата присваивается заводом изготовителем и имеет уникальный характер. Он прописывается непосредственно на самой модели ККТ, а также в ее техническом паспорте.

Правила оформления

В качестве основных моментов при заполнении формы выделяется:

- использование черных или синих чернил;

- исправления, применение корректирующей жидкости и помарки не допускаются, приводят бланк в ничтожное состояние;

- каждая страница формы печатается отдельно, двухсторонняя печать запрещается категорически;

- заявление не скрепляется;

- дата указывается в числовом формате через точку, к примеру, «17.12.2019»;

- нумерация листов сквозная, слева направо: «001,002,003»;

- иностранные компании не заполняют ОГРН и ОГРНИП.

Когда и куда подавать, чтобы зарегистрировать контрольно-кассовую технику?

В 2019 году заявление по форме КНД 1110061 оформляется для регистрации нового кассового аппарата и для внесения изменений в регистрационные данные уже зарегистрированной ККТ в 2017 — 2018 году.

Зарегистрировать кассовый аппарат необходимо в налоговой инспекции. Для этого следует направить соответствующее заявление электронно через личный кабинет на сайте налоговой службы или лично в территориальное подразделение ИФНС (№54-ФЗ от 22 мая 2003 года).

Перед подачей электронного заявления выбирается оператор передачи фискальных данных, оформляется электронная подпись (ЭЦП) на 1 календарный год.

За его продление (обновление) необходимо вносить ежегодный платеж, сумма может достигать до 3 тыс.руб. Только после совершенных действий заявление направляется по защищенным каналам связи.

Для личного посещения ФНС необходимо взять с собой документ, удостоверяющий личность. Заявление о регистрации ККТ заполняется в 2-х экземплярах, один с отметкой остается у заявителя.

По какой форме составлять?

Актуальной формой заявления на данный момент является форма по КНД 1110061.

Она утверждена приказом ФНС №ММВ-7-20/484 от 29 мая 2017 года.

В данном документе также содержится регламент заполнения бланка с целью регистрации ККТ в налоговой инспекции.

На уровне законодательства планируется в будущем дополнить форму новыми разделами, пока еще действуют прежние нормы.

Для снятия ККТ с учета применяется отдельный бланк заявления — форма по КНД 1110062.

Необходимость оформления

Вне зависимости от причин, по которым возникла необходимость перерегистрации ККТ и внесения поправок в уже имеющиеся данные в карточку регистрации, Приказ ФНС РФ №ММВ -7-20/484@ обязывает направить заявление в налоговую инспекцию.

Перерегистрация кассового аппарата может представляться в виде 3 разных процессов:

- изменение сведений, содержащихся в текущей карточке регистрации ККТ;

- перерегистрацию фискального накопителя по причине его замены;

- снятие кассового аппарата с учета, а через некоторое время его последующая постановка на учет.

Первые две процедуры осуществляются в рамках одних и тех же юридических механизмов.

Ответы на частые вопросы

ᐈ Какие нужны документы для регистрации кассы для ИП?

Для регистрации ККТ необходимо заявление. При его заполнении ИП понадобятся данные:

- ОГРНИП и ИНН предпринимателя,

- наименование и заводской номер ККТ и фискального накопителя

- адрес, где будет работать ККТ

- наименование и ИНН оператора фискальных данных

В процессе регистрации появится еще один документ – «Отчет о регистрации». Это первый фискальный документ сформированный ККТ, его также надо отправить в ФНС.

ᐈ Как заполнить заявление о регистрации ККТ?

Порядок заполнения бланка заявления зависит от варианта его направления в ФНС: это можно сделать электронно или, как и ранее, – в бумажном виде (лично либо почтой).

«Электронный» вариант удобен, если у ИП есть «Личный кабинет» на сайте ФНС, но для этого нужна КЭП (заявление подписывается усиленной квалифицированной электронной подписью).

Для заполнения бланка в бумажном виде воспользуйтесь формой выше и образцом для ее заполнения.

При подготовке «бумажного» заявления нужно учесть:

- бланк заполняется отдельно на каждую ККТ, если их несколько;

- нельзя делать исправления, печатать форму на двух сторонах листа;

- при заполнении на ПК – используется шрифтом Courier New размером от 16 до 18 пунктов (это требование учтено в бланке, который размещен в статье), в пустых ячейках и полях можно не ставить прочерки;

- при заполнении вручную – поля нужно заполнять слева направо (т.е. начиная с самой первой ячейки в поле) заглавными печатными буквами, в незаполненных ячейках и полях ставятся прочерки.

ᐈ Как направить заявление в ФНС?

| электронно | через сайт ФНС, если у ИП есть «Личный кабинет» на сайте nalog.ru (должна быть КЭП), |

| через оператора фискальных данных (ОФД, с которым заключен у ИП договор на обслуживание), если он предоставляет такую услугу; | |

| лично или через представителя | обратиться можно в любую ФНС, не обязательно в ту, где обслуживается ИП; нужно взять с собой паспорт, представителю предпринимателя – доверенность и паспорт |

| почтой | направить почтой с описью вложения |

ᐈ Как предпринимателю получить регистрационный номер ККТ?

Регистрационный номер ККТ выдает ФНС не позднее следующего рабочего дня после получения заявления о регистрации ККТ.

ИП получит регистрационный номер ККМ таким же способом, как было направлено заявление: электронно, лично либо почтой.

ᐈ Как сделать отчет о регистрации ККТ и направить его в ФНС?

Сразу после получения регистрационного номера, не позже следующего рабочего дня, надо провести активацию фискального накопителя: фискальный накопитель вставляется в кассу, подключается питание и устанавливается необходимо программное обеспечение кассы – все эти шаги подробно описаны в инструкции к приобретенной ККТ.

В кассе выбираются необходимая операция («фискализация кассы», «мастер регистрации» или др.) и по шагам вводится запрашиваемая информация:

- Ф.И.О. предпринимателя полностью,

- система налогообложения,

- серийный номер ККТ и фискального накопителя – информация есть в технических паспортах и на корпусе (приготовьте данные заранее),

- регистрационный номер ККТ, который выдала налоговая.

Кассовый аппарат выдаст первый фискальный документ «Отчет о регистрации», сведения их этого отчета: дату, номер документа, фискальный признак – надо направить в налоговую электронно либо в бумажном виде.

Срок направления данных в ФНС: не позднее следующего рабочего дня после получения регистрационного номера ККТ.

ᐈ Как получить карточку регистрации ККТ?

Карточку регистрации кассы налоговый орган выдаст в течение 10 рабочих дней. Если заявление на регистрацию подавалось электронно – карточка также будет направленна в электронном виде.

При необходимости предприниматель может запросить карточку в бумажном варианте. Для этого надо подать в ФНС заявление в свободной форме. Налоговая направить карточку (как правило, почтой) после получения запроса в течение 5 рабочих дней.

Основные принципы заполнения

Заполнение бланка не представляет сложности: помимо общих данных о предприятии, необходимо внести всего одну цифру — значение среднесписочной численности работников по состоянию на соответствующую отчетную дату. Обычно такой отчет сдают компании и ИП, у которых есть наемные работники, раз в году — до 20 января. Документ включает данные за предыдущий год. Но иногда к его заполнению должны прибегать и в середине года. Это касается тех организаций, которые только зарегистрировались (срок предоставления — 20 число месяца, следующего за датой регистрации). Заполняют его и при ликвидации компании.

Основные вопросы у налогоплательщиков возникают обычно по вычислению среднесписочной численности. Подробное описание того, как оформляется отчет, и правила расчета значения среднесписочной численности работников предприятия на отчетную дату можно найти в статье, посвященной этой форме.

Общие требования к заполнению документа, как и для всей отчетности в налоговую, сформулируем следующим образом:

- данные вносятся на основании подтверждающих их верность документов;

- ошибки и поправки недопустимы;

- бланк можно заполнять на компьютере или от руки черными или синими чернилами;

- в каждом знакоместе проставляется отдельное значение;

- место, определенное для заполнения сотрудником налогового органа, заполнять не следует;

- подпись руководителя или уполномоченного лица подтверждает подлинность документа и верность внесенных в него данных и является необходимым реквизитом. Без подписи документы не принимаются, а при направлении по почте считаются несданными.

Основные правила составления заявления о снятии ККМ с учета

Вначале следует сказать о том, что для регистрации и снятия ККМ с налогового учета используется одна и та же форма документа. Бланк ее унифицирован и утвержден законодательно. Он содержит в себе несколько страниц, в которые вносится самая подробная информация о кассовом аппарате.

Сведения в заявление нужно вносить заглавными печатными буквами, разборчиво, с приведением необходимых ссылок на документы ККМ и прочие сопровождающие бумаги Все страницы заявления обязательно должны быть подписаны владельцем кассы.

После того, как документ будет оформлен надлежащим образом и налоговый специалист проверит его, он поставит отметку о принятии. С этого дня заявление уйдет на рассмотрение, которое происходит также в строго установленном законом порядке.

Заявление необходимо подавать в ту налоговую инспекцию, где кассовый аппарат и ставился на регистрацию.

Кто обязан регистрировать ККТ

Каждый субъект хозяйствования, который в процессе ведения деятельности использует ККТ, обязан зарегистрировать ее в органах ФНС. Обязательства по регистрации применимы к предпринимателям и юрлицам, независимо от формы собственности. Если Вы зарегистрировали ИП и ведете торговлю наличными или принимаете платежи банковской картой, Вы обязаны иметь кассовый аппарат, официально зарегистрированный в налоговом органе. Это же правило действует для предприятий и организаций, вне зависимости от того, в какой сфере ведет деятельность юрлицо. Главный критерий, который обязывает ИП или фирму регистрировать ККТ, – ведение лицом (физическим или юридическим) деятельности, связанной с расчетами (наличными или безналичными) и приемом платежей (как у юрлиц, так и у ИП или граждан-непредпринимателей).

Однако существуют исключительные случаи, в рамках которых Вы, как субъект хозяйствования, можете правомерно отказаться от использования ККТ, а именно:

- Ваша деятельность связана с оказанием услуг населению. В данном случае организации или ИП позволительно не использовать ККТ, а оформлять операции бланками строгой отчетности (БСО);

- Вы применяете «вмененную» систему налогообложения, операции в рамках который кассовым чеком оформлять не нужно.

Также законом предусмотрены отдельные виды деятельности, освобождающие ИП и юрлиц от обязательств приобретения и регистрации ККТ. С ними Вы можете ознакомиться в законе №54-ФЗ от 22.03.2003.

Заполнение заявления: общие правила

Для правильного заполнения представленного документа установлены определенные стандарты. Им следует все представители бизнеса, работающие в «белом» секторе рынка. В противном случае проверяющие службы не примут новое заявление, что чревато для предпринимателя или владельца компании потерей времени и энергии.

Правила ручного заполнения представлены ниже:

- документа заполняется ручкой с черной или синей пастой;

- все поля документа обязательны к заполнению слева направо с первой ячейки;

- в пустых графах ставят прочерки;

- заявление о регистрации и перерегистрации контрольно-кассовой техники нужно заполнять печатными буквами в заглавном виде;

- запрещены исправления и другие способы коррекции;

- запрещено склеивание листов и скрепление любыми инструментами;

- недопустимо использовать двустороннюю печать;

- на всех страницах документа нужно применять сквозную нумерацию.

На каждую единицу устройства заполняют отдельное заявление. В верхней части бланка заполняются реквизиты предприятия или ИП. Это служит неким удостоверением личности компании или индивидуального предпринимателя в области налогообложения. Нижняя часть заканчивается числом и подписью ответственного сотрудника (заявителя).

Этапы регистрации ККТ

Для правильной регистрации ККТ важно правильно выбрать данное оборудование, а также разобраться в особенностях его работы. Современные кассы позволяют передавать данные о продажах представителям ФНС в электронном формате, для чего привлекается оператор фискальных данных

Внимание! Старые кассы, по которым информация не передается дистанционным способом, используются только в отдаленных местностях, где отсутствует возможность для подключения к интернету.

Поэтому процесс регистрации ККТ делится на следующие этапы:

- Составление заявления. Его можно подать в бумажном виде или воспользоваться электронным форматом. Если выбирается дистанционный способ, то найти форму можно через сайт ФНС. Если используется бумажный бланк, то его можно не только лично передать сотрудникам налоговой службы, но и отправить по почте. Правила составления заявления приводятся в приложении 5 к Приказу ФНС № ММВ-7-20/484@. Для подачи заявки применяется унифицированная форма 1110061.

- Выбор оператора фискальных данных (ОФД), с которым заключается официальный договор. Найти подходящего посредника можно с помощью специального списка, находящегося на сайте ФНС. Подписать соглашение необходимо до подачи заявления работникам ФНС на регистрацию ККТ. ОФД – это компания, основанная с учетом требований ФЗ №54. Она предварительно должна получить официальное разрешение, позволяющее совершать обработку сведений, полученных от клиентов. Обмен данными выполняется по специальным протоколам. Операторами часто становятся банковские или телекоммуникационные фирмы. Они предоставляют другие услуги, к которым относится обслуживание кассы.

- Выдача регистрационного номера. Он присваивается ККТ в течение 1 дня после подачи заявки работникам ФНС. Только при наличии данного номера формируется отчет, подтверждающий регистрацию техники. Если заявление подается через сайт ФНС, то узнать регистрационный номер можно через личный кабинет.

- Создание отчета. Он делается в течение одного дня после получения номера. Отчет содержит информацию о регистрационном номере, ФИО ИП или названии компании, а также данные о ККТ и ФН. Отчет с помощью кабинета кассы отправляется в ФНС. Допускается передавать его лично в бумажном виде.

- Получение карточки регистрации. Она направляется предпринимателю в течение 10 дней после подачи заявления. До его получения запрещено пробивать чеки. Способ получения карточки зависит от того, каким образом было подано заявление. Если заявка отправлялась дистанционно, то карточку можно получить через ЛК на сайте ФНС, а также она может быть получена через ОФД. Для получения документа в бумажном виде придется подавать бумажное заявление. Карточка выдается через 5 дней после подачи заявки.

- Регистрация кассы на сайте ОФД. Для этого нужно зайти на сайт оператора, после чего авторизоваться и выполнить соответствующие действия в личном кабинете. После осуществляется тестовая продажа, что позволяет проверить правильность отправки чека.

Если грамотно и последовательно реализовать все нужные этапы, то регистрация кассы не занимает много времени и не требует существенных усилий.

Кассовая книга, Управление небольшой фирмой Промо

В интеренете много встречал дискуссий, по поводу того, что в конфигурации Управление небольшой фирмой нет кассовой книги. Вроде бы простая вещь, но некоторым фирмам без нее не очень то удобно. Вот представляю вашему вниманию внешнюю обработку «Кассовая книга», разрабатывалась для УНФ версии 1.3. Думаю будет и на других работать. Для работы отчета мне пришлось создать в конфигурации свой регистр сведений, в котором хранятся номера листов кассовой книги. Кому это не пригодится, в коде думаю найдут где удалить вставки по обращению к регистру, тогда получится вообще без доработок. Писал для свой компании, так что перед запуском в эксплуатацию — потестируйте.

1 стартмани

Инструкция заполнения заявления о снятии ККМ с учёта

Заполнение титульной страницы

- Сначала в бланк вносятся сведения об организации-владельце кассы: ее ИНН, КПП и цифрой отмечается количество страниц в подаваемом заявлении.

- После этого указывается код налогового органа (можно узнать по телефону в территориальной налоговой инспекции) и вид документа: в нашем случае в первое окошечко ставится цифра 3, а в остальные двойки (подробные пояснения о том, как заполнить эти ячейки стоят отдельным абзацем чуть ниже).

- Затем нужно вписать полное наименование компании, которой принадлежит ККМ (с указанием ее организационно–правового статуса), вид деятельности по ОКВЭД (Общероссийский классификатор видов экономической деятельности – можно найти в учредительных документах или выписке из ЕГРЮЛ).

- Теперь в одиночной ячейке цифрой указывается код заявителя (организация, ее обособленное подразделение или ИП) и далее – рабочий или личный номер телефона (на случай, если у налоговых специалистов возникнут какие-либо вопросы к владельцу ККМ).

Ниже нужно отметить количество страниц в документе.

Вторая часть этой страницы делится на два раздела. Левый заполняется лично владельцем кассы или его представителем. Если заявление подается лично, то в соответствующее окно нужно поставить цифру «1», если нет, то цифру «2». Затем указывается фамилия, имя, отчество лица, заполняющего документ, а также ставится дата заполнения. Если заявление оформляет представитель владельца, ниже нужно указать название и номер документа, на основании которого он действует (как правило, это доверенность).

Правую часть заявления трогать не нужно – всю необходимую информацию сюда впишет специалист налоговой службы.

В самом низу страницу находятся две строки, в которые следует внести регистрационный номер ККТ и ЭКЛЗ и дату их постановки на учет. Эти сведения можно найти в карточке регистрации.

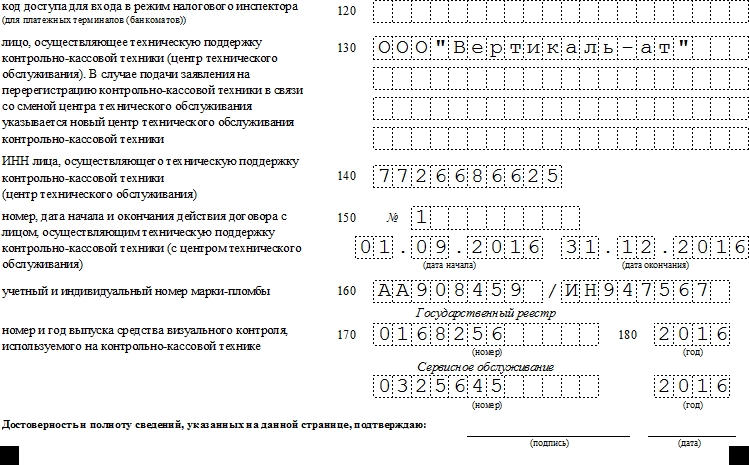

Заполнение раздела 1 заявления о снятии ККМ с учёта

На этой странице указываются все необходимые сведения о контрольно-кассовой технике, подлежащей снятию с учета. В частности в нужных строках здесь надо вписать ее название, год выпуска, присвоенный заводом-изготовителем и номер версии. Всю эту информацию можно найти как в паспорте кассы, так и на ней самой.

Также в паспорте кассовой машины находятся учетный и серийный номер идентификации (на стр. «Сведения о приемке и упаковке»).

Правда, не все кассы имеют эти данные, и если налоговый специалист требует заполнения этих ячеек, придется идентификационный номер докупить.

Строку 060 заполнять не надо, т.к. не существует законодательно утвержденного образца паспорта кассовой техники.

Сведения для ячеек под номером 070 можно взять из паспорта ЭКЛЗ. Здесь нужно отметить то, что цифр в номере больше чем количество клеток в стандартной форме заявления, так что следует просто пропустить первую цифру, а все остальные вносить по порядку. Номер регистрации ЭКЛЗ (электронной контрольной ленты защищённной) находится в паспорте кассы (доп. лист).

В строку под номером 090 ставится цифра «2» (если касса не используется в платежном терминале (ПТ), что вообще, как показывает практика, является редкостью). Точно так же заполняются строки под номерами 100-120 (при установке кассы в ПТ).

Наименование и ИНН компании, обслуживающей ККМ можно найти из договора с ней, как и все остальные сведения, вносимые в строки под номерами от 130 до 150.

Сам кассовый аппарат может дать информацию об учетном и индивидуальном номере марки пломбы, а также о номере и годе выпуска СВК СО и СВК ГР за последний год (они наклеены в виде голограмм, СО расшифровывается как «сервисное обслуживание», ГР – как «государственный реестр»).

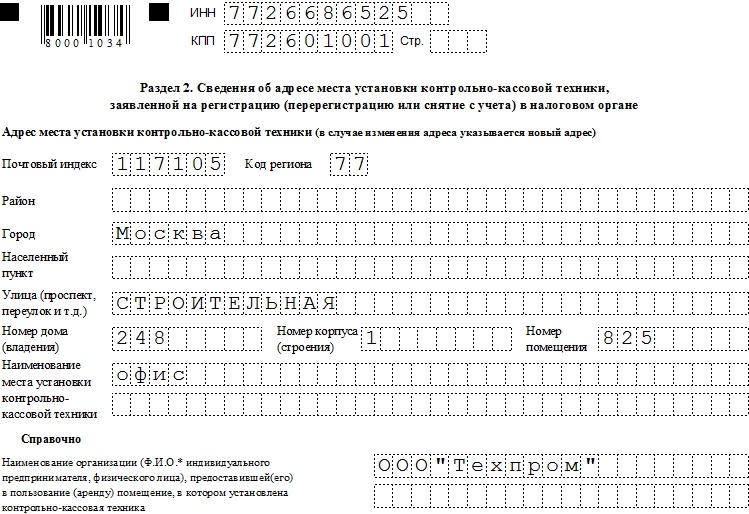

Заполнение раздела 2 заявления о снятии ККМ с учёта

В последнюю страницу документа вносятся сведения о том, где именно была установлена касса, наименование места установки (офис, магазин, торговый отдел, палатка и т.п.), данные об арендном договоре. Если помещение или здание, в котором находится касса в собственности заявления, то, соответственно, строки об аренде нужно оставить пустыми.

Выводы

При выборе кассы необходимо учитывать нововведения, техника должна быть оснащена фискальным накопителем для передачи данных о совершаемых операциях в режиме онлайн.

Модели, чьи характеристики позволяют осуществлять современную деятельность, включены в реестр ККТ налоговой службы. Перед приобретением аппарата можно проверить соответствие выбранной модели действующим нормам закона.

Постановка кассовой техники на учет в налоговой инспекции мероприятие обязательное, без взимания каких-либо пошлин. За исключением случаев, когда предприятие не может своими силами осуществить регистрацию и обращается за предоставлением услуг к сторонней компании.

После завершения процесса регистрации кассы в кабинете налогоплательщика появляется карточка регистрации техники. С этого времени кассовый аппарат легализован и работа на ней разрешена. Дата выдачи карточки — дата регистрации в надзорном органе.

Последующий шаг — запуск онлайн-передачи информации, для этого ее необходимо зарегистрировать в ОФД при заключении соответствующего договора с оператором их передачи.

Способ регистрации путем личного посещения подразделения ФНС по-прежнему не отменен. Но регистрация кассы через интернет является более удобным способом, позволяющим удаленно оформить всю необходимую документацию.

Если бумажный экземпляр карточки будет необходим предприятию, она оформляется при поступлении соответствующего запроса в налоговую службу.