Как взять автокредит с плохой историей: условия банков и необходимые документы

Содержание:

- Что такое «плохая кредитная история» и как можно её исправить

- Отделения и филиалы банков, предоставляющих услугу в Люберцах

- Где получить займ

- Как взять автокредит с плохой кредитной историей — инструкция для заемщика

- Предложения банков

- Автозалог под ПТС

- Меры безопасности

- Какие банки дают автокредит с испорченной КИ

- Стандартная процедура оформления

- В каких случаях автокредит не дадут

- Помощь в автокредите с плохой кредитной историей — Комментарий эксперта

- Как взять автокредит с плохой кредитной историей

- Альтернативные возможности получить автокредит

- Резюме: плохая кредитная история – не приговор займу на автомобиль

- Какие бывают автокредиты

Что такое «плохая кредитная история» и как можно её исправить

И все таки, как взять автокредит с плохой кредитной историей? Прежде, чем одобрить заявление клиента на кредит, банки проверяют кредитную историю. И желательно, чтобы она была хорошей. Плохой кредитная история считается, если в ней отражены такие моменты:

- просрочка по кредиту;

- регулярные просрочки платежа;

- отсутствие платежа вообще;

- погашение кредита посредством разбирательства в суде.

Целесообразно взять небольшой кредит в банке, например 20 000 рублей, и быстро его погасить. Повторить такую операцию несколько раз в разных банках. Тогда досье кредитной истории кардинально улучшится.

Можно обратиться в банки, не проверяющие кредитную историю:

- ТРАСТ банк, оформление онлайн, выдача денег в кратчайшие сроки;

- ОТП-банк выдает кредиты под большие проценты;

- Русский стандарт выдает наличными или переводит деньги на карту;

- Тинькофф выдает кредит под высокий процент;

- Хоум Кредит банк, индивидуальный подход в каждому клиенту;

- Ситибанк выдает кредит до 450 000 рублей.

Автокредит под залог имущества – это самый распространенный способ среди заемщиков. Залогом может быть:

- приобретаемый автомобиль (кредит под залог автомобиля);

- недвижимость (квартира, дом и т.д.);

- земельный участок;

- ценные вещи (драгоценности, картины и т.д.).

Залог имущества оформляется отдельным договором, в котором отражаются:

- реквизиты основного договора;

- полное описание и название залогового имущества;

- стоимость залога.

Отделения и филиалы банков, предоставляющих услугу в Люберцах

-

- Дополнительный офис Люберцы

- Люберцы, мкр. Городок А, Октябрьский проспект, 49

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница c 09-00 до 19-30 (без перерыва) суббота c 09-00 до 15-00 (без перерыва)

-

- Доп.офис №9040/01201

- Люберцы, мкр. Городок А, улица Комсомольская, 15А

- 8 800 555-55-50

- Время работы:

- Пн.:с 08:30 до 18:30Вт.:с 08:30 до 18:30Ср.:с 08:30 до 18:30Чт.:с 08:30 до 18:30Пт.:с 08:30 до 18:30Сб.:с 09:30 до 16:30

-

- Дополнительный офис «Люберецкий» Филиала «Центральный» Банка ВТБ (ПАО)

- Люберцы, улица Кирова, 3

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Операционная касса № 21—03

- Люберцы, мкр. Городок А, Новорязанское шоссе, 1

- +7 495 786-26-26

- Время работы:

- Пн.—Вс.: 08:00—21:30

-

- Мини-офис № 092

- Люберцы, мкр. Городок А, улица Побратимов, 7

- Время работы:

- Пн.—Вс.: 10:00—22:00

Где получить займ

Вариантов, как получить желанное первое авто, есть несколько, конечно, придется чем-то жертвовать. Если конкретней:

- Получение классического кредита без первоначального взноса или с ним. Взаимодействие с финучреждением будет происходить через посредника, им будет партнер банка или же официальный дилер. В таком случае не нужно переживать о том, что автомобилем пользоваться до выплаты долга не получиться, в зависимости от того, насколько большая задолженность, будет расти процент.

- Факторинговые компании. Через нее можно купить в долг авто у частного лица. В таком случае покупатель получит генеральную доверенность после того, как уплатит всю сумму. Естественно, тут никто не проверяет кредитную историю.

- Кредит без целевого предназначения с высокой ставкой. Условия выгодными назвать нельзя, зато вопросов особо задавать не будут. То есть организация или банк выдает необходимый объем денежных средств, которые тратятся заемщиком, как угодно. Кроме того, он волен делать с ТС все, что угодно, в том числе продать.

- Кредит под залог имущества. Если есть 100% уверенность в том, что кредит выплатить удастся, то использование залога уместно, если и у того, кто стремится взять кредит, не самая лучшая кредитная история. Взять такой можно в банке, причем без каких- либо сложностей, ведь финучреждение не несет рисков. Конечно, это возможно только, если имущество ценное.

Как взять автокредит с плохой кредитной историей — инструкция для заемщика

На этом этапе нужно найти кредитора, который предложит выгодные условия.

Для клиентов с испорченной репутацией финансовая выгода отходит на второй план. Ждать низких ставок не приходится. Основная цель – получить одобрение заявки на ссуду по средним параметрам, без огромной переплаты по страховкам и процентам.

Шаг 1. Выбираем банк и программу кредитования

Помощь вам окажут в автосалоне, через который вы покупаете машину. Дилер предложит специальные программы для новых авто.

Для машин с пробегом тоже есть свои «плюшки», например treid-in, когда в зачет принимают старые машины определенных марок. Можно воспользоваться и госпрограммой поддержки отечественного автопрома.

Условия Trade In могут незначительно отличаться в пользу покупателя или автосалона

В каждом конкретном случае условия программы определяют срок кредитования, размер первого платежа и проценты. Большинство предложений ограничиваются периодом 5 лет, но можно найти варианты с длительным сроком, на 7 – 10 лет.

Но какую бы программу вы не выбрали, решение о выдаче денег принимает кредитор. Советуем заемщику с плохой кредитной историей и без справок о доходах воспользоваться услугами автосалона по рассылке заявки во все финансовые структуры. Либо самостоятельно найти лояльного заимодавца, проведя анализ предложений и потратив некоторое время на звонки и визиты.

Шаг 2. Собираем документы и подаем заявление

После того, как предварительно одобрили вашу заявку, соберите документы.

Основной комплект для автокредита на б/у авто или новую машину:

- заявка-анкета;

- копия паспорта заемщика и созаемщика (если есть);

- копия водительского удостоверения;

- подтверждение доходов (2НДФЛ или ее альтернативы);

- договор купли-продажи ТС;

- копия ПТС;

- подтверждение оплаты страховки или копия договора СК;

- согласие супруга(и) на передачу залогового имущества кредитору.

Кроме стандартного перечня документов для автокредита, заемщику с низким рейтингом придется предоставить и другие бумаги, по требованию кредитора.

Список документов может быть весьма обширным

Если отсутствует справка об официальных доходах, приготовьте подтверждения своей состоятельности: выписки с депозитных счетов, договоры аренды имущества, копии пакета акций крупного металлургического комбината или слитки ценных металлов. Кстати, банковские золотые слитки — отличный залог.

После рассмотрения документов и проверки сведений вы получите решение. Обычно процедура аудита занимает два-три дня. Остается дождаться договоров и внимательно их прочитать.

В договоре купли-продажи продавец и покупатель определяют условия сделки, в том числе и порядок расчетов заемными деньгами. В договоре кредитования могут фигурировать три стороны: покупатель (вы), продавец (автосалон) и кредитор (банк).

В этом случае продавец выступает только получателем денег, а все обязательства по выполнению условий ссуды принимает на себя заемщик. Договор залога определяет все, что касается обеспечения: порядок передачи, страхование, изъятие в случае нарушения расчетов.

Наши советы:

Убедитесь, что присутствует пункт о досрочном погашении без комиссии. Проверьте информацию о полной стоимости кредита (эффективной ставке). Изучите график платежей, информацию о штрафах и пени в случае нарушения сроков

Отдельное внимание уделите договору залога, при любых сомнениях возьмите консультацию юриста

Что будет, если не заплатить автокредит вовремя, смотрите в этом видео:

Шаг 4. Страхуем авто и ждем перечисления средств на счет продавца

После согласования и подписи договоров с продавцом машины и банком, застрахуйте авто по КАСКО. Наличие других полисов (жизни и здоровья) позволит получить лояльность кредитора, но вряд ли отразится на тарифах.

Шаг 5. Регистрируем авто в ГИБДД

Если вы приобретаете авто через автосалон, воспользуйтесь комплексным обслуживанием. Сегодня автобизнес переживает не лучшие времена и уважающие клиентов дилеры предлагают продажи «под ключ», с регистрацией в ГИБДД. Вам останется оплатить пошлину, поставить подписи в журналах регистрации и получить свидетельство.

Шаг 6. Сдаем ПТС на хранение в банк

После всех формальностей необходимо нанести визит в офис кредитора и передать ПТС на хранение. Не забудьте получить выписку об этом. Имеете право распоряжаться машиной по прямому назначению, использовать ее в рабочих или личных целях. Но залоговое авто нельзя продать, подарить или обменять, пока не выплачен кредит и не снято обременение.

Предложения банков

Если человек с плохой кредитной историей решил получить заем следует провести анализ и выяснить, какие банковские учреждения предоставляют подобные услуги. Рекомендуется подавать заявку одновременно в два и более банка.

Статистика показывает, что зачастую люди обращаются в следующие банки:

- ТинькоффБанк. Этот вариант подходит тем, кому достаточно суммы в 300 тысяч рублей. Открывается карта с таким лимитом. По условиям договора проценты за пользование не взимаются на протяжении 55 дней. В случае нехватки указанной суммы для приобретения авто можно увеличить сумму лимиту. При этом возрастает процентная ставка. Она составляет 24, 9 годовых и не подлежит взиманию в первые пятьдесят пять дней.

- ПроминвестБанк. Организация предлагает кредит от 100000 рублей, если клиент готов внести первоначальный взнос в размере 40% от стоимости приобретаемой машины. Процентная ставка по договору 17%. Период возращения денежных средств от одного года до пяти лет.

- ЗапсибкомБанк. Обратившись в это учреждение, человек может получить кредит в полном размере стоимости ТС. Требования по первоначальному взносу отсутствуют. Общий срок для погашения кредита составляет 5 лет. По договору устанавливается процентная ставка в 15, 9%. Чтобы воспользоваться такими выгодными условиями обязательно наличие поручителя и имущества для передачи в залог.

- СвязьБанк. Выдается кредит при условии внесения 20% от цены приобретаемого ТС в качестве первоначального взноса. Размер кредита достигает 5 000 000 рублей. Ставка процентов за пользование деньгами устанавливается в 14, 5 %. Срок выполнения обязанности заемщиком составляет семь лет.

- Московский Кредитный Банк. Он предлагает не посещать офис и оформить кредит дистанционно. Эта возможность распространяется на лиц, которые имеют плохую историю. Максимальная сумма кредитования достигает 4 миллиона рублей. Устанавливается процентная ставка 14, 5% годовых. Обязанность возвратить средства может быть предоставлена на 7 лет. Заемщик вносит первоначальный взнос в размере 15%.

Если гражданин с плохой кредитной историей обращается в Сбербанк России ему предлагается привлечь супруга (супругу), чтобы доказать способность погасить кредит. При этом других родственников доход не берется в расчет. Дополнительно предоставляются средства в качестве общей суммы на заключение страхового договора КАСКО. Оплатить риски таким способом можно только на 1 год. Банк не предъявляет требования производить оформление по месту регистрации клиента. Взять кредит на автомобиль можно по месту временного пребывания. Следует учесть, что срок кредитования прекращается со сроком действия временной регистрации.

Другие банки предлагают еще более высокие процентные ставки. Основанием выступает повышенные риски, которые может понести организация.

Человек, обратившийся за кредитом должен понимать, что возможно следующее:

- получение сниженной суммы, чем указано в заявке;

- ежемесячный платеж выше, чем в других случаях.

Банк оформит в качестве залога приобретенное авто или иное имущество заемщика. Погашение задолженности производится такими способами:

- равные платежи;

- снижающиеся размеры обязательного платежа.

Финансовые учреждения предоставляют на выбор варианты внесения оплаты. Это может быть перевод с банковской карты или использование мобильного приложения.

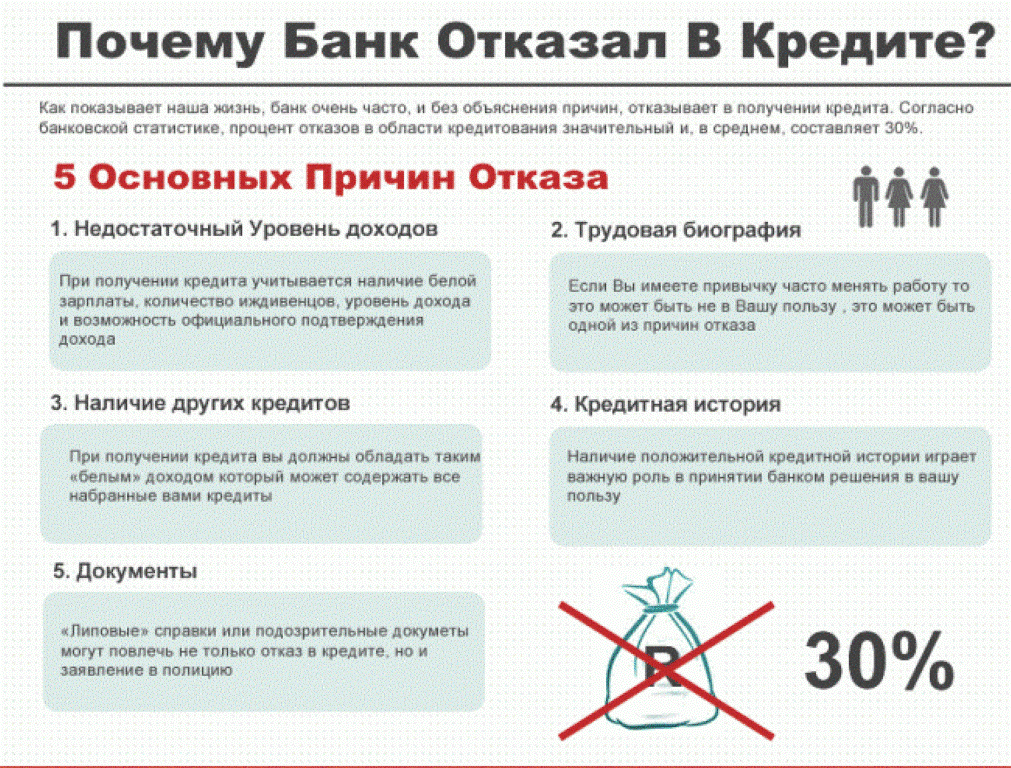

Кроме плохой кредитной истории существуют другие причины отказа в выдаче средств на покупку авто. К ним относятся:

- низкий уровень дохода;

- отсутствие официальной работы;

- наличие невыплаченных кредитов;

- отсутствие прописки по месту обращения;

- гражданство другого государства.

Также учитываются судебные разбирательства в споре о погашении задолженности по кредиту.

Автозалог под ПТС

Автокредит под залог ПТС пользуется большой популярностью

ПТС (паспорт транспортного средства) – это самый важный документ для автовладельца. Водителю не обязательно носить его с собой или держать в машине. Но без ПТС невозможно совершать акты купли-продажи.

На сегодняшний день автокредит под залог ПТС очень распространен и пользуется большой популярностью. Что это значит? Просто при оформлении такого кредита ПТС остается в банке до полного погашения ссуды. Такой автокредит допустим и с плохой кредитной историей и просрочками. Клиент может полностью распоряжаться приобретенным автомобилем, кроме продажи.

Меры безопасности

Банковские учреждения дают одобрение на покупку авто в кредит с плохой кредитной историей, только прибегая к определенным мерам предосторожности. В работе с такими клиентами риски слишком высоки, поэтому организация старается их нивелировать различными способами

Основными из них выделяют:

- Привлечение поручителя, который будет гарантировать выплату предоставленной рассрочки и исполнение обязательств в рамках договора с кредитором.

- Предоставление автокредита клиенту с плохой кредитной историей под залог авто или любого другого имущества.

- Необходимость оформления страхования КАСКО на сам объект займа.

- Подтверждение финансовой состоятельности и стабильности материального положения.

- Наличие средств на регулярное внесение платежей, постоянная заработная плата или трудоустройство в крупной компании.

Если не получилось купить машину в кредит с плохой кредитной историей в одном месте, всегда есть шанс попробовать подать заявление в другое. Один отказ не дает гарантию таких же ответов во всех банках. Для повышения шансов рекомендуется обращаться за юридической помощью, где специалист подскажет, как положительно повлиять на свою КИ, чтобы повысить вероятность одобрения.

Плохая кредитная история может стать причиной отрицательных ответов при обращении в банки за получением автокредита. Но есть учреждения, которые работают с такой категорией клиентов. К ним предъявляются более завышенные требования, но всегда есть шанс получить одобрение. Перед подачей заявки следует ознакомиться с вариантами программ и условий, попытаться улучшить свою КИ. Это позволит избежать высокой переплаты, неудобных способов погашения, а также необходимости дополнительно предоставлять обеспечивающие гарантии.

Какие банки дают автокредит с испорченной КИ

Для того чтобы получить ответ на вопрос, как взять автокредит заемщику с плохой кредитной историей, нужно ознакомиться с банками, которые готовы предложить данный продукт такому клиенту.

Организация охотнее всего выдаст деньги на покупку нового автомобиля из салона, чем на приобретение подержанной машины. Рассмотрим предложения кредитных организаций:

- Восточный экспресс-банк. Готов предложить ссуду на покупку авто на сумму до полумиллиона рублей, по ставке от 27,5% годовых. На выдачу кредита могут рассчитывать граждане, которые имеют стабильный доход и закрытые просрочки.

- Хоум кредит банк также готов предложить клиентам кредитный продукт, но с повышенной процентной ставкой по договору. Максимальная сумма на покупку автомобиля выдается до 500 тысяч рублей.

- Русский Стандарт выдает кредиты практически с любой КИ. Процентная ставка устанавливается индивидуально для каждого заемщика, в зависимости от КИ и платежеспособности.

- Русфинанс банк выдает займы до 1,5 миллиона рублей, по ставке от 17,25% годовых. Для получения займа необходимо убедить кредитора в своей благонадежности.

Чтобы увеличить шансы на получение ссуды, рекомендуется предоставить организации залог. Это может быть как приобретенное авто, так и недвижимость. Лучше всего, если это будет квартира или дом, так как автомобиль является источников повышенной опасности. Если заемщик готов предоставить имущество в залог, то вероятность получить одобрение возрастает.

Оформление

Оформление договора на покупку автомобиля происходит точно так же, как и процедура выдачи обычного займа. Для этого необходимо обратиться в финансовое учреждение и предоставить обязательные документы. Помимо основных документов, можно предоставить дополнительно справки с работы, выписки по счетам или другие варианты подтверждения ежемесячного дохода. Также потребуется принести документы на приобретаемый автомобиль.

После составления заявки и проверки документов, заявка отправится на рассмотрение инспектора. Решение обычно принимается в течение двух-трех дней. Если получен отказ, то подать повторную заявку можно спустя пару месяцев.

Документы

Перечень документом для оформления кредитного договора:

- заявление на получение кредита на покупку авто;

- паспорт гражданина РФ;

- документ, подтверждающий ежемесячный доход за последние 6 месяцев;

- копия трудовой книжки или договора;

- договор купли-продажи авто;

- счет, выданный на приобретаемый автомобиль со всеми реквизитами и сведениями;

- договор страхования, где выгодоприобретателем будет кредитор;

- полис ОСАГО;

- паспорт ТС;

- ИНН.

Внимание! Список необходимых документов у каждого кредитора свой, это только основные. Кредитор вправе также запросить дополнительные бумаги на свое усмотрение

Точный перечень необходимо уточнять в банке.

Договор автокредита

При покупке авто в салоне будет заключен договор купли-продажи. Оплата по договору проходит в два этапа:

- Клиент, покупающий машину, вносит первоначальный взнос.

- Остальные денежные средства должен перевести кредитор.

Приобретая машину, покупатель подписывает два документа — договор с финансовым учреждением и с автосалоном.

Типовой бланк автокредита

При подписании бумаг с кредитором, следует уделить особое внимание следующим моментам:

Проверить график платежей по займу на весь срок кредитования, уточнить процентную ставку. В платежном графике не может быть скрытых комиссий и дополнительных взносов, не оговоренных при оформлении ссуды. Следует проверить отсутствие дополнительных комиссий, например, за выдачу кредита, за обслуживание счета и т. д

Нужно обратить внимание на пункт с процентной ставкой, а точнее на возможность изменить ее в течение срока кредитования. Внимательно ознакомиться с прописанными штрафами за пропуск платежа

Уточните, есть ли возможность досрочного погашения займа, и будет ли взята комиссия за погашение. Обратить внимание, если есть возможность реструктуризации и рефинансирования долга.

Оформление автомобиля в кредит сопровождается получением и оформлением полиса КАСКО. Это является обязательным условием кредитора, но некоторые банки готовы выдать ссуду без страхования, тем самым увеличив процентную ставку

На этот момент также необходимо обратить внимание

Стандартная процедура оформления

Давайте рассмотрим типичную процедуру оформления «железного займа», чтобы понять, как взять автокредит с плохой кредитной историей. Повторимся, указав, что «носителям» незавидной КИ следует подготовиться. По приходу в банк пригласите с собой поручителя с хорошей кредитной историей, соберите нужные справки.

Если предыдущие просрочки были связаны с травмой, болезнью, ДТП, сокращением с должности и пр. уважительные причины – не стесняйтесь об этом сообщить кредитному специалисту не только словесно, но и с документальными подтверждениями.

Для оформления кредита на машину в банке потребуются следующие документы:

- Заявление-анкета.

- Паспорт гражданина РФ.

- ИНН.

- Справка 2-НДФЛ.

- Копия трудовой книжки.

- Документы из автосалона (счет страховка, договор).

- Второй документ на выбор заемщика, например, водительское удостоверение, загранпаспорт, страховка, диплом и пр.

Банковские организации выдвигают следующие требования ко всем без исключения клиентам:

- Возраст от 18/25до 60/70 лет.

- Постоянная регистрация в регионе присутствия банка.

- Наличие официальной и постоянной работы (стаж от 3-4 месяцев).

- Стабильный и достаточный для погашения долга доход.

Обязательным условием для заемщиков с плохой кредитной историей является оформление страховки КАСКО, возможно, предложат заключить дополнительные страховые полисы, являющиеся добровольными для оформителя (страхование жизни, потери трудоспособности).

Подать заявку на кредит можно в режиме онлайн, получив предварительное решение кредитора в течение 24 часов. Если ответ будет положительным, тогда отправляйтесь к кредитору в отделение со всеми необходимыми справками.

В каких случаях автокредит не дадут

Почему банк может отказать в кредите

Шанс получить деньги на покупку машины равны нулю, если:

- У клиента имеется длительная непогашенная задолженность. Пока задолженность не будет погашена полностью, смысла обращаться в банк, нет.

- Неоплаченный займ был единственным в истории заемщика. Этот факт может показаться кредитору, как предрасположенность клиента к невыплате долга.

- Проблемный займ был на большую сумму и погашался с просрочками. Для получения новой ссуды потребуется убедить организацию в своей платежеспособности.

- Клиент не имеет стабильный источник дохода, имущества в собственности, надежных поручителей. Если заемщик имеет большое количество иждивенцев и несовершеннолетних детей — это тоже стоп фактор для кредитной организации.

Помощь в автокредите с плохой кредитной историей — Комментарий эксперта

Эксперт — Елена Верёвочкина, Управляющий Санкт-Петербургским филиалом Росгосстрах Банка: «Скажу сразу – ни один банк не выдаст автокредит (или любой другой кредит) при наличии плохой кредитной истории и текущих просроченных платежей. Однако есть и хорошая новость – при отсутствии текущих просрочек, в большинстве случаев, банки разбираются в том, насколько плоха кредитная история клиента и, как ни странно, даже предлагают решения для исправления кредитной истории своим заемщикам.

Исправление кредитной истории

Сразу обращу внимание: под исправлением кредитной истории понимается не исправление или удаление информации о просроченных платежах в ретроспективе из сформированной кредитной истории заемщика (она никуда не денется и останется там до истечения срока ее хранения), а возможность продемонстрировать новые паттерны поведения в перспективе по части платежеспособной дисциплины для фиксирования ее в кредитной истории. Сегодня на рынке есть банковские программы, которые предполагают поэтапную выдачу небольших кредитов заемщикам с плохой кредитной историей

Изначально выдается кредит на сумму до 10 000 на срок не более 10 месяцев. После погашения первого кредита выдается второй кредит на сумму 20 000 руб., далее третий – на 60 000 руб. В целом, за 2-2,5 года можно поэтапно получить 3 кредита и продемонстрировать идеальную платежную дисциплину, которая будет отражена в кредитной истории

Сегодня на рынке есть банковские программы, которые предполагают поэтапную выдачу небольших кредитов заемщикам с плохой кредитной историей. Изначально выдается кредит на сумму до 10 000 на срок не более 10 месяцев. После погашения первого кредита выдается второй кредит на сумму 20 000 руб., далее третий – на 60 000 руб. В целом, за 2-2,5 года можно поэтапно получить 3 кредита и продемонстрировать идеальную платежную дисциплину, которая будет отражена в кредитной истории.

Важно знать: Как работают программы для исправления плохой кредитной истории от банков?

Именно это мы и подразумеваем под словосочетанием «исправление кредитной истории». Новая хорошая кредитная история не гарантирует получение кредита в каком-либо банке, однако существенно повышает шансы на получение кредита

Важно понимать, что каждый банк имеет свою рисковую политику

Есть банки, которые практикуют крайне консервативный подход при выдаче кредитов и не кредитуют клиентов с неоднократными просрочками более 5 дней. Однако большинство кредитных организаций выдадут кредит клиенту с «исправленной» кредитной историей в случае получения залогового кредита (ипотека или авто) со сравнительно большим первоначальным взносом – от 35-40%. Также важным фактором при выдаче кредита могут быть долгосрочные отношения с кредитующим банком, например, наличие активных счетов и/или карт, активное использование интернет-банка, оплата коммунальных платежей через банк или проведение различных переводов.

Другими словами, активное использование не кредитных продуктов и услуг банка. Постоянных клиентов банки кредитуют более охотно, не только «закрывая глаза» на «не идеальность» потенциального заемщика, но и предлагая «своим» клиентам более выгодные условия, чем клиентам «с улицы».

Значение кредитной истории

В заключение хотелось бы подчеркнуть, что в наше время кредитная история становится очень важным источником информации и критерием оценки личности. То, как человек относится к своим обязательствам и обслуживает свои долги, может рассказать гораздо больше о нем, чем любой послужной список. Сегодня уже многие работодатели используют информацию из бюро кредитных историй, чтобы проверить кандидата на ту или иную позицию и принять правильное кадровое решение.

В западной практике плохая кредитная история может «поставить крест» на карьере в государственном, муниципальном и корпоративном управлении, а также в ряде других областей. В Китае, например, существует личный кредитный рейтинг каждого гражданина, который влияет на все сферы жизни. В этой связи надо понимать, что финансовые сложности могут возникнуть у любого, и, если это произошло, необходимо обратиться в кредитующий банк с запросом об отсрочке платежей или уменьшении ежемесячных платежей для недопущения ухудшения своей кредитной истории. Плохая кредитная история может в будущем стать препятствием для достижения жизненных целей.»

Как взять автокредит с плохой кредитной историей

Существует несколько способов, как взять автокредит с плохой кредитной историей. Их условно можно поделить на «самостоятельное разрешение вопроса» и «с получением помощи извне». Рекомендуется рассмотреть вопрос, как самостоятельно получить автокредит с плохой кредитной историей, куда входят следующие способы:

- Оспаривание достоверности информации. Зачастую машину в кредит невозможно оформить с плохой кредитной историей, полученной по ошибке. Мошеннические действия, допущенные системные ошибки – эти и прочие причины могут сформировать негативный показатель. Если у потенциального заемщика есть возможность доказать свою непричастность документально, значит, обращаются в БКИ и оспаривают свой показатель.

- Можно оформить дополнительный потребительский кредит. В любом банке можно взять небольшую денежную сумму в кредит и погасить ее через 1-2 недели полностью. Придется заплатить незначительные проценты, но баллы будут увеличены. В результате одобрение автокредита произойдет с большей вероятностью.

- Обращение в банки, которые точно дадут автокредит с просрочками по действующим займам и плохой кредитной историей. Это преимущественно микрофинансовые компании, но и некоторые банки предлагают кредитование на лояльных условиях. В результате автомобиль в кредит с плохой кредитной историей можно приобрести в день подачи заявки.

- Привлечь поручителя. Если заявитель в точности знает, что вероятность одобрения займа для него низкая, ему следует обратиться к знакомым и родственникам, которые выступят поручителем.

Существует список банков, где можно взять автокредит с плохой кредитной историей. Некоторые из них с условиями предоставления займа представлены в таблице.

Таблица 1 — Банки, предоставляющие автокредит с плохой кредитной историей.

| Банк | «Тинькофф Банк» | «Русский стандарт» | «СКБ-банк» | «Восточный» | «Росбанк» |

| Сумма | 100 тыс. — 2 млн руб. | От 30 тыс. до 2 млн руб. | От 51 тыс. до 3 млн руб., с обеспечением — 1 млн руб. | До 3 млн руб. | От 50 тыс. до 3 млн руб. |

| Срок | 1 — 5 лет | 1 — 5 лет | 1 — 5 лет | От 13 мес. до 5 лет | От 13 до 84 мес. |

| Ставка | 9,9 — 21,9% | От 15% | Индивидуально, в открытом доступе данных нет | От 9,9% | От 10,99% |

| Документы | Паспорт и водительское удостоверение | Паспорт | паспорт, справка о доходах — в т.ч. по форме банка, дополнительный документ, включая водительские права, по выбору заёмщика, мужчинам до 27 лет — военный билет |

паспорт, справка 2-НДФЛ,СНИЛС, заверенная работодателем копия трудовой книжки; если нет справки 2-НДФЛ — дополнительный документ на выбор, в т.ч. водительское удостоверение; при сумме от 500 тыс. р., если нет справки 2-НДФЛ — справка о доходах по форме банка |

паспорт, справка 2-НДФЛ или другое подтверждение доходов: — справка по форме банка, — справка по форме работодателя, — справка из банков обо всех регулярных поступлениях на счёт, — налоговая декларация. при сумме от 400 тыс. руб, если доход подтверждается не справкой 2-НДФЛ — заверенная работодателем копия трудовой книжки |

Интересно: ТОП банков и МФО, выдающих кредит с просрочками и плохой кредитной историей.

Альтернативные возможности получить автокредит

Альтернативу банкам составляют микрофинансовые компании. Недавно они тоже включили в свой перечень услуг кредитование автомобильных покупок. В отличие от банков микрофинансовые организации не столь щепетильны изучении кредитных историй заёмщиков и могут не замечать даже довольно существенные издержки в прошлых займах клиента. Однако нужно понимать, что такое отношение продиктовано не безграмотностью специалистов компании, а высокими конечными процентными ставками, которые начисляются ежедневно или еженедельно. Часто они могут превышать 50-100% стоимости автомобиля. При этом даже малейшие просрочки выплат облагаются повышенными процентами, а при подозрении на неплатёжеспособность клиента дело мгновенно передаётся коллекторам, которые с должниками не церемонятся.

Не стоит полагаться на многочисленных посредников, которые предлагают в Интернете свои услуги в получении автокредита или исправлении кредитной истории. Как правило, это мошенники, которые от имени клиента заключают заведомо невыгодные кредитные сделки и, получив своё вознаграждение, благополучно исчезают, оставляя заёмщика выплачивать неподъёмные суммы, и ещё более ухудшая его неприглядную репутацию плательщика. В лучшем случае это будет дополнительное звено между банком и клиентом, которое съедает часть выделенного заёмщику кредита за его счёт.

Если у вас уже накоплена определённая сумма финансовых средств, но до покупки машины её не хватает, то хорошей альтернативой банковской ссуде является давно проверенный способ занятия денег в долг у обеспеченных друзей или родственников. У этого способа есть положительные и отрицательные стороны. К плюсам относится то, что ссуда может быть беспроцентной или малопроцентной и не требуется собирать документы и искать поручителей. К минусам относится то, что отношения с друзьями и родственниками могут быть надолго или навсегда испорчены.

Если вы на хорошем счету у руководства организации, где осуществляете трудовую деятельность, пользуетесь их доверием и имеете солидный стаж, то можно попросить выдать авансом нужную сумму в счёт будущей зарплаты и сделать, таким образом, кредитором собственное предприятие. Однако при этом нужно выкинуть все мысли о переводе на другое место службы до полной отработки долга и довольствоваться урезанной зарплатой. Подобием такой альтернативы является также обращение за помощью в «чёрную кассу» родного предприятия.

Таким образом, существует множество вариантов для достижения желанной цели

Важно только помнить, что каждый своевременный платеж повышает рейтинг доверия кредиторов!

Резюме: плохая кредитная история – не приговор займу на автомобиль

Итак, хорошая КИ открывает двери в автосалон, а негативная – закрывает. Но человеку свойственно ошибаться, и если бы банки работали только с «отличниками», портфель их кредитов был бы чрезвычайно узок. Вот почему многие переключились и на «хорошистов», и на условных «троечников».

Кредит могу дать даже тем, кто сделал много ошибок. Имеет значение только, платит человек по счетам в настоящий момент или нет. А если были долги в прошлом – закрыты ли они прямо сейчас. Поэтому ответ на вопрос, дадут ли автокредит при плохой КИ, лежит в чисто практической плоскости. Вероятность есть, но всё зависит от конкретного банка и заёмщика.

Какие бывают автокредиты

Одной из разновидностей целевых потребительский займов является автокредит. Банк выдает денежные средства только на покупку нового или бывшего в употреблении автомобиля. Этот вид займа очень популярен, так как многие автолюбители только так могут позволить себе купить собственный автомобиль.

Банки тщательно разработали схему рассрочки платежа по кредиту, поэтому можно взять ссуду и тем, у кого плохая финансовая репутация.

Можно выделить несколько вариантов автомобильных займов:

- Без первоначального взноса. Отлично подходит для тех, кто впервые сталкивается с необходимостью взять кредит, а средств на предоплату нет. Сумма делится равными частями на весь срок гашения. Такой вид займа обходится физическому лицу дорого, так как банк страхует свои риски. Сумма переплаты по такому кредиту очень большая.

- При получении кредита можно обойтись без оформления каско. Так можно сэкономить на страховке, но процентные ставки по займу будут очень высокие. Банк очень сильно рискует, когда выдает кредит без предоставления страховки на имущество, которое берет в залог. Если автомобиль окажется поврежден до того, как полностью будет погашен кредит, финансовому учреждению самостоятельно придется решать вопросы с ремонтом, так как страховую компанию привлечь нельзя.

- Экспресс-кредитование – помогает в короткие сроки приобрести автомобиль без большого пакета документов. Банк позволяет взять довольно внушительную сумму, но процентные ставки по ней будут очень высокие. Экспресс-кредит можно взять только заёмщикам с хорошей кредитной историей.

- Для первоначального взноса используют залоговый автомобиль заемщика. Такой автокредит можно взять в том случае, когда физическое лицо решило поменять старый авто на новый. При этом именно старая машина становится обеспечением займа. Она же является первоначальным взносом. Заёмщику необходимо выплатить только остаток.

Последний вариант очень выгоден. Страховать автомобиль не обязательно, процентные ставки относительно небольшие. Но есть главное условие: в качестве первоначального взноса может выступить довольно новая модель в хорошем состоянии и с небольшим пробегом.

Даже с плохой кредитной историей можно взять заём. Но при любом виде автокредита процентная ставка будет очень высокая относительно той, что предлагают заёмщикам с хорошей репутацией.