Взаимосвязь бюджетов движения денежных средств (бддс) и доходов и расходов (бдр)

Содержание:

- Где найти программу для бюджетирования + таблица Excel для скачивания

- Как связать БДДС и БДР или откуда берутся данные

- Советы главного бухгалтера при бюджетировании

- Расчет бюджета движения денежных средств

- Методика управления движением денежных средств

- Основные этапы составления БДДС

- Какая деятельность лежит в основе составления БДДС – 3 основных вида деятельности

- Бюджет доходов и расходов – методика составления + примеры

- Бюджет доходов и расходов – методика составления + примеры

- Пример БДДС и БДР в Excel

- Автоматизация составления БДР и БДДС

Где найти программу для бюджетирования + таблица Excel для скачивания

Сейчас на просторах интернета найти можно всё, что угодно, достаточно лишь набрать нужный запрос в поле поисковика.

Я не стала изобретать велосипед и воспользовалась этим же способом. Набрав в Яндекс-поиске «Программы для бюджетирования», я получила 7 млн. откликов

Обычно внимание заслуживают первые 10-15 предложений. Из них я выбрала 3

Знакомьтесь!

1. «Planior»

Это онлайн-сервис, а значит, не требуется установка программы, работа ведётся прямо в браузере. С его помощью пользователи решают широкий спектр задач по бюджетированию.

Planior умеет:

- составлять разнообразные бюджеты;

- проводить анализ их исполнения;

- автоматически загружать фактические данные;

- прогнозировать сценарии развития компании и т.д.

При всей своей многофункциональности у сервиса доступные тарифы.

Рекомендую ознакомиться с видеообзором сервиса:

2. «1С:ERP Управление предприятием»

Конфигурация универсальна, подходит для малого и среднего бизнеса.

С её помощью вы сможете:

- составлять финпланы, исходя из имеющихся ресурсов;

- устанавливать лимиты расходования денежных средств и контролировать их выполнение;

- формировать множество различных отчётов для анализа фактического и прогнозного финсостояния компании;

- произвольно настраивать источники используемых данных;

- сравнивать различные планы и контролировать отклонения.

И это только некоторые из возможностей модуля «1С:ERP Управление предприятием». Подробности узнавайте на официальном сайте 1С или сайтах её партнёров, например, компании Wiseadvice.

3. «Простое бюджетирование»

Это продукт компании «Информационные технологии». Создан специально для управления и контроля деятельности предприятия.

Позволяет:

- увидеть со всех ракурсов финмодель деятельности хозяйствующего субъекта в перспективе;

- повысить эффективность работы предприятия;

- избавиться от рутинной бумажной работы и громоздких расчётов;

- составить бюджет и прогноз финсостояния;

- консолидировать бюджеты;

- сформировать платёжный календарь;

- автоматизировать согласование платежей.

4. Составление бюджетов в Эксель

Процесс бюджетирования с помощью таблиц Эксель достаточно трудоёмок. Прежде чем составить, например, БДР вам потребуется собрать множество данных, провести дополнительные расчёты, разработать не один функциональный бюджет (бюджет продаж, готовой продукции, материальных затрат и т.д.). После чего составить шаблон БДР, прописать в нём формулы и макросы, разнести подготовленную информацию.

Как видим, работы много. А теперь представьте, что делать это придётся для крупного промышленного предприятия с большим ассортиментом продукции, с несколькими расчётными счетами, активной инвестиционной деятельностью. Согласитесь, та ещё задачка!

Именно поэтому я и рекомендую автоматизировать бюджетирование компании.

Если же ваш бизнес небольшой, и вы всё же хотите работать в Эксель, держите нашу таблицу. Скачивайте и пользуйтесь!

Как связать БДДС и БДР или откуда берутся данные

Сразу условимся: в статье мы исходим из того, что организация:

- составляет БДР;

- располагает информацией о том, кому и когда будет платить, от кого и в какой период ждать поступления. Данные о платежах не обязательно должны быть представлены в виде подробных графиков. Подойдут и средние коэффициенты инкассации, рассчитанные по прошлым периодам (об этом – далее).

Такие сведения – залог простого и максимально верного формирования БДДС.

В основе планирования денежных потоков – будущие доходы и расходы. Доходы лягут в основу притоков, а расходы – оттоков

Правда, важно помнить: это совсем не одно и то же. Вот некоторые различия

Таблица 1. Разница между доходами, расходами и денежными потоками

|

Критерий для сравнения |

Доходы и расходы |

Денежные потоки |

|

Какой бюджет формируют |

БДР |

БДДС |

|

В какой момент отражаются в бюджете |

Когда у компании возникает право или обязанность на их признание. Например:

|

Когда осуществляется платеж в пользу контрагента или поступает оплата. Наличный/безналичный характер и валюта расчетов не играют роли. Например:

|

|

Что включают/не включают |

Включают «неденежные» составляющие. В числе доходов – это:

В числе расходов:

Не включают полученные и выданные авансы |

Включают:

Не включают «неденежные» доходы и расходы |

|

Какой итог формируют |

Прибыль или убыток |

ЧДП |

|

Как связаны с НДС |

Если БДР строится по тому же принципу, что его фактический «собрат» – отчет о финансовых результатах, то в статьях бюджета нет ни НДС к уплате, ни к возмещению |

Если бюджет формируется по принципам бухгалтерского отчета о движении денежных средств, то НДС в БДДС «сидит» в строках:

|

|

К чему ведет различие между доходами, расходами, денежными потоками |

К возникновению дебиторской и кредиторской задолженности. Например:

|

Приведенное в таблице определяет в том числе суть разницы между БДР и БДДС.

Советы главного бухгалтера при бюджетировании

Давать советы по бюджетированию сложно. Чтобы от них получить пользу, нужно глубоко быть в курсе финансово-хозяйственной деятельности конкретного предприятия, владеть большим объёмом информации его управленческого учёта.

Тем не менее, я решила дать 2 универсальных совета, по моему мнению, обязательных к применению.

Совет 1. Не пренебрегайте подготовительным этапом

Только предварительная подготовка и отстройка системы бюджетирования вашего предприятия позволит на выходе получить качественные работающие бюджеты, способные решать поставленные задачи.

Разработайте бюджетную модель, сформируйте набор нормативной документации для регламентации процесса, определите состав данных, необходимых для разработки бюджетов, подготовьте классификатор статей, обозначьте круг ответственных лиц, их права и обязанности.

Закрепите всё в Регламенте бюджетирования. За основу можете взять наш шаблон.

Совет 2. Используйте специальное программное обеспечение

Ещё нередко можно встретить бюджеты, составляемые в Эксель. Лично я сама часто под разные нужды использую эту многофункциональную программу. Однако, прогресс шагнул далеко вперёд, и на инфорынке появилось специализированное программное обеспечение, способное гораздо эффективнее и качественнее, с меньшими трудозатратами проводить бюджетирование.

О некоторых из них я рассказывала выше. Выбрать есть из чего. Под разные потребности и возможности.

Такое ПО:

- сэкономит время;

- повысит точность расчётов;

- позволит проводить гибкую настройку статей под любой бизнес;

- даст возможность разграничить доступ сотрудников;

- способно организовывать совместную работу.

Отчет сдала, шеф принял! Папа помог!

Расчет бюджета движения денежных средств

В БДДС учитывают плановые платежи и рассчитывают чистый денежный поток. Он показывает профицит или дефицит денежных средств. Основная цель БДДС – руководство платежеспособностью фирмы.

На ее основе формируются следующие задачи, которые решает бюджетный план:

- аргументирование привлечения и расчета суммы дополнительных финансов;

- обоснование бессмысленности текущих расчетов и их изменения;

- формирование основы для анализа финансовых потоков и причин несостыковок реальности и прогноза.

В основе БДДС лежат данные о будущих расходах и доходах. Их берут из БДР и сведений о платежах.

Определение остатков

Определение финансовых остатков – это первый этап составления бюджета. Для этого берут фактическую денежную сумму в кассе или на расчетном счете, которая образовалась в последний день перед формированием бюджетного периода.

Определение остатков является важным этапом составления бюджета.

Но бюджетные планы составляют заранее, и узнать фактический остаток нельзя. Поэтому можно взять значение из БДДС прошлого года, если оно соответствует действительности.

Вычисление доходной части

При вычислении этой части изучают значения о выручке и прочей прибыли из БДР и переводят их в денежные потоки через графики или коэффициенты инкассации.

Разбивают прибыль на 3 части:

- текущую;

- инвестиционную;

- финансовую.

Денежный поток рассчитывается путем сложения дохода текущего времени, авансов за будущие операции (возвращение займов, НДС и т.п.) и притоков финансов от продаж за прошлые периоды.

Составление расходов

Расходы разделяют на 3 части, как и доходы. Определяют сумму капитальных затрат на приобретение активов, убирают амортизацию и разносят плановые выплаты по периодам. После таких расчетов получают сведения о расходах предприятия.

Расчет прибыли

Прибыль вычисляется на основе вычета между плановыми притоками и оттоками. При суммировании этих значений с начальным остатком получается денежная сумма на конец бюджетного периода.

Расчет прибыли происходит на основе вычета между оттоками и притоками.

Начинать расчеты следует с текущих операций, потом переходить к инвестициям и завершать финансовыми, т.к. дефицит финансов ликвидируется после привлечения сторонних денежных средств (кредитов или займов). Чтобы их определить, нужно вычислить все то, что даст инвестиционная и операционная деятельность.

Корректировка данных и утверждение

Этот этап позволяет выявить изменения во всех аспектах составления БДДС, кроме расчета убытков и чистого денежного потока.

Во время корректировки данных можно вычесть изменения активов и добавить их в пассивы. Из-за преобразований инвестиционных активов и вложений, запасов, заемных поступлений и собственного капитала получается чистый финансовый результат. Если имеются задолженности по кредитам, то остатки по их расчетам относят к текущим операциям.

Методика управления движением денежных средств

Заявки на оплату и реестры платежей

Традиционным методом управления движением денег является процесс управления заявками на оплату. Такой процесс предполагает, что каждый руководитель ЦФО для оплаты счета регистрирует заявку на оплату, которая проходит определенный процесс согласования. В процессе согласования заявки на оплату она проходит контроль лимитов и включается в график платежей.

Реестр платежей – это сводная таблица, в которой собираются данные по поступившим заявкам на платежи от подразделений. Обычно заявки на оплату имеют ряд признаков, позволяющих принимать основные решения по согласованию и оценке текущей платежной ситуации:

- статус заявки – принята к исполнению или отклонена;

- планируемая дата оплаты – срок, в который заявка будет исполнена;

- источник платежа – расчетный счет (касса).

От реестра на оплату к платежному календарю

Платежный календарь – это отчет, который детализирует БДДС по периодам вплоть до отдельного дня. Платежный календарь служит для оперативного управления денежными средствами. Платежный календарь может составляться на месяц в понедельной или даже с разбивкой по дням. Кроме того, платежный календарь при этом может корректироваться каждую неделю.

Для платежного календаря необходимо взять за основу бюджет движения денежных средств на год и детализировать укрупненные статьи. Например, для «остатка средств на начало периода на расчетном счете» ввести детализацию по расчетным счетам компании.

Платежный календарь – это инструмент оперативного контроля финансовых потоков. Основным механизмом контроля является установка лимитов по статьям. Установка лимитов позволит видеть, насколько исчерпан бюджет и можно ли согласовать очередную заявку от того или иного подразделения.

Основные этапы составления БДДС

Формирование БДДС – важнейший фактор в рамках управления работой организацией. Составляется документ с разной периодичностью. Как правило, используется детализация по каждому месяцу.

Бюджет – это документ с гибкой формой. Но помесячный план считается наиболее удобным. Рассматриваемая форма предполагает разбивку по дням. БДДС формируется в завершении каждого месяца. Желательно, чтобы над созданием бюджета работали все подразделения фирмы, работа которых связана с планированием и тратой денег. Рассмотрим все этапы составления БДДС.

Этап №1. Определение остатка денег

Первый шаг – определение минимального остатка денег, достаточного для деятельности организации. Размер этого остатка зависит от направления деятельности компании, рисков, возникающих в процессе работы. Специалистам нужно определить конечное сальдо.

Этап №2. Установление доходной части

Доходная часть определяется на основании бюджета продаж и поступлений от инвесторов. Нужные данные можно собирать двумя способами:

- Снизу-вверх. Этот метод актуален тогда, когда план поступлений формируется на основании данных из разных подразделений. Потом сведения объединяются в единый отчет.

- Сверху-вниз. Этот метод актуален тогда, когда документы утверждаются главным офисом, и только после этого с ними работают руководители подразделений.

Этап №3. Установление расходной части

Расходная часть устанавливается на основании прямых трат. К ним относятся траты на ЗП, сырье, расходы на производственные и накладные нужды. Прямыми тратами считаются и расходы на инвестиции, выплаты процентов.

Этап №4. Установление размера чистого потока денег

Чистый поток средств – это показатель, который можно получить путем извлечения разницы между положительным и отрицательным балансом. Для расчетов берется определенный период. Чистый денежный поток позволяет установить нынешний экономический статус фирмы, а также определить ее перспективы.

Если расходы превышают доходы, образуется «кассовый разрыв». Заключительное сальдо приобретает отрицательное значение. Это довольно плохо для компании. А потому сотрудники фирмы должны предпринять меры по устранению отрицательного значений. Для этого можно урезать расходы или задействовать займы, резервные деньги.

Если отрицательные показатели убрать не получится, это симптом высокого риска банкротства. В этом случае возникают различные проблемы:

- Задержка ЗП.

- Невыплата задолженностей.

- Прибыли не покрывают актуальных трат.

То есть превышение расходов над тратами – это очень негативное явление для компании.

Этап №5. Корректировка значений

Окончательный этап – корректировка БДДС для приведения документа в соответствие с нынешними финансовыми реалиями. Следующий шаг – утверждение бюджета руководителями фирмы.

Утвержденный БДДС представляет собой документ, наделенный юридической силой. С бюджетом постоянно взаимодействуют руководители компании, а также ее персонал.

Особенности составления бюджета

Компания может существовать нормально и стабильно только в том случае, если баланс является положительным. Ключевую роль в обеспечении положительного баланса играет правильное планирование БДДС. В рамках планирования изучается движение финансов. Оформление БДДС рекомендуется разбить на этапы.

Какая деятельность лежит в основе составления БДДС – 3 основных вида деятельности

При составлении отчёта БДДС руководствуются тремя видами деятельностипредприятия – операционной (текущей), инвестиционной и непосредственно финансовой.

Рассмотрим их подробно.

Вид 1. Операционная деятельность

Это основной вид деятельности компании – та работа, которая создаёт поступления и траты денег. Это производство продукции, продажи товара, оказание услуг, выполнение работ, сдача оборудования в аренду и прочие операции, связанные с движением денежных средств.

Вид 2. Инвестиционная деятельность

Связана с приобретением или продажей внеоборотных активов. Инвестирование, как и операционная деятельность, имеет своей целью получение прибыли или достижение полезного для компании эффекта. Однако в такой деятельности основные оборотные средства не задействованы, а используются «свободные» деньги.

Вид 3. Финансовая деятельность

Приводит к изменениям в составе и размере основного капитала компании. К примеру, это привлечение и возврат кредитов, необходимых предприятию для развития новых направлений производства.

Разделение деятельности компании на виды позволяет оценить действие всех трёх направлений на финансовый статус компании и размер капитала, который находится в её распоряжении.

Грамотно составленный бюджет движения денег обеспечивает постоянное наличие средств, необходимых для выполнения основной работы компании.

БДДС позволяет также эффективно использовать избыток денег предприятия, поскольку главный принцип бизнеса в том, чтобы свободные средства не лежали без дела на банковских счетах, а приносили ещё большие прибыли.

Бюджет доходов и расходов – методика составления + примеры

А теперь перейдём от теории к практике!

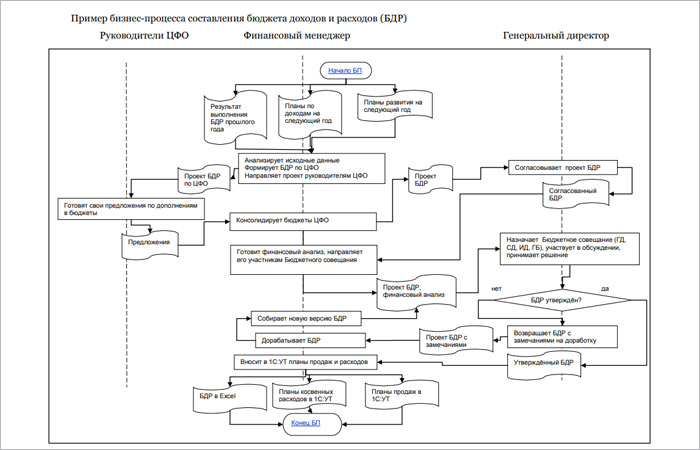

Для лучшего понимания схема формирования БДР нам в помощь.

Процесс формирования БДР, как видим, многоэтапный. В рамках этой статьи мы рассмотрим только основные из них, те, что обычно вызывают наибольшее количество вопросов.

Этап 1. Рассчитываем расходы

Формировать БДР начинаем с планирования расходов. Делать это советую по схеме «снизу-вверх» с постоянной обратной связью.

По ней расчёт прогнозных расходов начинается на уровне отделов, после чего, готовые цифры с их обоснованием поступают финансовому менеджеру, где и распределяются по статьям раздела «Расходы».

Состав этой части включает в себя:

| Постоянные коммерческие | коммунальные расходы, арендные платежи и др. |

| Постоянные административные | зарплата администрации, амортизация и пр. |

| Постоянные производственные | затраты на материалы, зарплата производственных рабочих и т.д. |

| Переменные коммерческие | расходы по доставке, закупке, стоимость материалов для производственных нужд и т.п. |

| Переменные административные | аудиторские услуги, командировочные расходы, расходы на содержание структурных подразделений и т.п. |

Проект расходной части готовится бухгалтерской службой компании на основе статистической информации за предшествующий период. Затем он передаётся на согласование руководителя ЦФО (центра финансовой ответственности) для внесения предложений по допзатратам, которые могут возникнуть в планируемом периоде.

В утверждённом БРД затраты могут корректироваться по заявкам ЦФО. Обычно такие заявки центры предоставляют раз в квартал. Увеличение расходов должно обосновываться. Если рост затрат превысит установленный в компании для этих целей лимит (как правило, 10-15% от плана), то потребуется согласование с главбухом и гендиректором.

Этап 2. Рассчитываем доходы

Перед расчётом и планированием доходов необходимо разобраться с видами деятельности компании, определить, какие из них основные, какие прочие.

Затем все доходы подразделяются и планируются по:

- видам продукции, услуг, товаров;

- рынкам (внутренний/внешний);

- видам валюты (рубли, доллары, евро и т.д.)

Таким образом подразделяем и рассчитываем все остальные поступления.

При составлении доходной части бюджета учитываются результаты выполнения БДР прошлого года, данные из планов доходов и планов развития компании, представленные структурными подразделениями.

Этап 3. Определяем прибыль

Рассчитав доходы и расходы, переходим к определению величины прибыли. Для этого из планируемых доходов вычитаются полученные расходы.

В зависимости от того, какие расходы минусуем, получаем величину того или иного вида прибыли: валовую, маржинальную.

Этап 4. Планируем прибыль

Прибыль – основная цель любой коммерческой организации. Имея сведения о планируемых доходах/расходах, можно вывести норму прибыли – величину, ниже которой опускаться нельзя.

Этап 5. Составляем отчёт

Логическим завершением всех расчётов станет бюджет доходов и расходов. Разнесём все полученные значения в утверждённую в компании форму БДР.

Помните, его структура зависит от вида деятельности, размера бизнеса и типа компании?

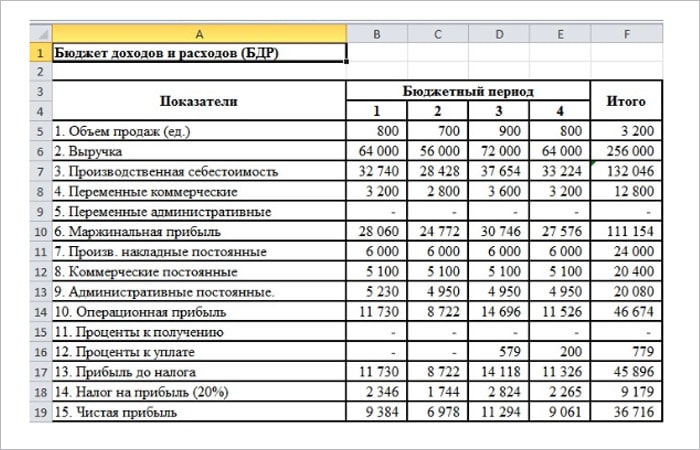

Чтобы у вас сложилось более чёткое представление, ниже я представила БДР небольшой фирмы.

Бюджет доходов и расходов – методика составления + примеры

А теперь перейдём от теории к практике!

Для лучшего понимания схема формирования БДР нам в помощь.

Процесс формирования БДР, как видим, многоэтапный. В рамках этой статьи мы рассмотрим только основные из них, те, что обычно вызывают наибольшее количество вопросов.

Этап 1. Рассчитываем расходы

Формировать БДР начинаем с планирования расходов. Делать это советую по схеме «снизу-вверх» с постоянной обратной связью.

По ней расчёт прогнозных расходов начинается на уровне отделов, после чего, готовые цифры с их обоснованием поступают финансовому менеджеру, где и распределяются по статьям раздела «Расходы».

Состав этой части включает в себя:

| Постоянные коммерческие | коммунальные расходы, арендные платежи и др. |

| Постоянные административные | зарплата администрации, амортизация и пр. |

| Постоянные производственные | затраты на материалы, зарплата производственных рабочих и т.д. |

| Переменные коммерческие | расходы по доставке, закупке, стоимость материалов для производственных нужд и т.п. |

| Переменные административные | аудиторские услуги, командировочные расходы, расходы на содержание структурных подразделений и т.п. |

Проект расходной части готовится бухгалтерской службой компании на основе статистической информации за предшествующий период. Затем он передаётся на согласование руководителя ЦФО (центра финансовой ответственности) для внесения предложений по допзатратам, которые могут возникнуть в планируемом периоде.

В утверждённом БРД затраты могут корректироваться по заявкам ЦФО. Обычно такие заявки центры предоставляют раз в квартал. Увеличение расходов должно обосновываться. Если рост затрат превысит установленный в компании для этих целей лимит (как правило, 10-15% от плана), то потребуется согласование с главбухом и гендиректором.

Этап 2. Рассчитываем доходы

Перед расчётом и планированием доходов необходимо разобраться с видами деятельности компании, определить, какие из них основные, какие прочие.

Затем все доходы подразделяются и планируются по:

- видам продукции, услуг, товаров;

- рынкам (внутренний/внешний);

- видам валюты (рубли, доллары, евро и т.д.)

Таким образом подразделяем и рассчитываем все остальные поступления.

При составлении доходной части бюджета учитываются результаты выполнения БДР прошлого года, данные из планов доходов и планов развития компании, представленные структурными подразделениями.

Этап 3. Определяем прибыль

Рассчитав доходы и расходы, переходим к определению величины прибыли. Для этого из планируемых доходов вычитаются полученные расходы.

В зависимости от того, какие расходы минусуем, получаем величину того или иного вида прибыли: валовую, маржинальную.

Этап 4. Планируем прибыль

Прибыль – основная цель любой коммерческой организации. Имея сведения о планируемых доходах/расходах, можно вывести норму прибыли – величину, ниже которой опускаться нельзя.

Этап 5. Составляем отчёт

Логическим завершением всех расчётов станет бюджет доходов и расходов. Разнесём все полученные значения в утверждённую в компании форму БДР.

Помните, его структура зависит от вида деятельности, размера бизнеса и типа компании?

Чтобы у вас сложилось более чёткое представление, ниже я представила БДР небольшой фирмы.

Пример БДДС и БДР в Excel

Бюджет движения денежных средств (БДДС) – документ, в котором собраны все движения денежных средств (безналичные и наличные), произведена группировка денежных потоков по их целям, представлена информация о планируемых в компании свободных денежных средствах.

Планирование денежных потоков состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

Помимо прямого способа (разнесение по статьям движений денежных средств) раздел операционной деятельности БДДС может быть составлен косвенным методом. При формировании таблицы БДДС этим методом операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок (амортизация, изменения кредиторской и дебиторской задолженности и пр.). Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

В результате мы получаем плановый чистый поток за рассматриваемый период и прогноз остатка денежных средств на конец периода.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат, либо увеличения плана привлечения финансирования. Для повышения удобства анализа бюджета можно добавить в БДДС дополнительные таблицы с расшифровкой информации о текущей задолженности перед поставщиками, плановыми постоянными затратами, а также прогнозной задолженностью на конец месяца с учетом заложенных в бюджет сумм оплат.

Бюджет доходов и расходов (БДР) – демонстрирует планируемые финансовые результаты деятельности предприятия. В нет отражаются выручка компании, ее прямые и операционные расходы, налоги, прочие доходы и расходы (включая проценты по кредитным ресурсам и т.д.), прибыль от деятельности (рассчитанная с учетом применяемой системы, например, РСБУ или МСФО), а также налог на прибыль и чистая прибыль.

БДР можно формировать по-разному, например, по рассматриваемым периодам времени (недели, месяцы, годы) либо по ЦФО (центрам финансовой ответственности). В качестве ЦФО могут выступать отдельные магазины, офисы, проекты и другие структурные подразделения компании.

Составные части бюджета доходов и расходов принято разделять на две части:

- доходная;

- расходная.

Доходная

В нее включается следующее:

- прибыль от продажи основной продукции, отток которой запланирован в бюджетной фазе;

- прибыль от других типов реализации какой-либо продукции;

- прибыль, полученная от внереализационных доходов. Сюда включается и полученная денежная сумма от займов, которые были предоставлены другим организациям. Также прибыль может поступить от смены курса валюты.

Расходная часть состоит из показателей:

- производственных затрат. Берутся эти данные из затрат, связанных с производственным бюджетом;

- расходов, связанных с коммерцией и управлением;

- расходов на прочие нужды. Сюда включаются процентные выплаты по взятому кредиту и т.д.

Доходную часть бизнеса в БДР можно представить по видам (например, розничная торговля, оптовая торговля, оказание транспортных услуг и т.д.).

Расходную часть распределяют, в основном, по статьям бюджета доходов и расходов предприятия. Такое разделение позволяет проводить анализ бюджета доходов и расходов по видам затрат:

- Производственные/Административные/Коммерческие

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Идеального шаблона бюджета движения денежных средств организации и БДР в природе не существует. Подготовленный нашими специалистами образец бюджета организации в Excel поможет получить общее представление о том, как выглядят подобные отчеты.

Автоматизация составления БДР и БДДС

Подготовка БДР и БДДС является сложным процессом, основывающимся на определенных правилах и взаимозависящих показателей. В качестве инструмента автоматизации формирования бюджетов может использоваться «WA: Финансист».

«WA: Финансист» — программа для БДДС и БДР, успешно внедряется и используется на предприятиях в Москве и других регионах России с 2007 года. В нем реализована полная модель, которая позволяет эффективно управлять денежными ресурсами компании. Сводный БДДС и БДР формируется на основе планов отдельных ЦФО. Система представляет собой пример эффективных решений в области автоматизации процессов.

Система имеет удобный механизм согласования, который позволяет контролировать процесс и утверждать бюджеты на каждом из этапов. Исполнение обеспечивается подсистемами:

- оперативного планирования

- отражения фактического исполнения бюджетов

- формирования отчетности

Решение «WA: Финансист» имеет обширный программный функционал, который позволяет:

- организовать удобный и качественный процесс управления денежными потоками

- формирование зависимых оборотов по статьям планирования

- управлять системой формирования и согласования заявок

- оперативно формировать «Платежный календарь» и осуществлять платежи в соответствии с ним

- корректно подготавливать банковские и кассовые документы, гибко взаимодействовать с учетными системами и клиент-банком

- настраивать выходные печатные формы.

Система «WA: Финансист» позволяет автоматизировать процесс управления денежными ресурсами и повысить его качество. Она является гибким инструментом, настраиваемым под любые задачи предприятий в Москве или других регионах РФ, вне зависимости от специфики и масштаба их деятельности. Сочетает в себе апробированную методологию и современный программный инструмент.