Составление бюджета движения денежных средств прямым и косвенным методом

Содержание:

- Преимущества моделей в Excel

- Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

- Пример БДДС и БДР в Excel

- Обеспечение потребностей – прогнозируемые остатки в БП, КА, ЕРП — расчет остатков на будущие периоды

- Основные правила создания моделей бизнеса

- Пример БДДС и БДР в Excel

- Финансовое моделирование проекта: что надо знать

- Чем отличается БДР от БДДС?

- Поместите каждое изменение балансового отчета в отчет о движении денежных средств.

- Примеры составления БДР и БДДС

- Составление бюджета доходов и расходов

- ФОРМА ОТЧЕТА ДЛЯ КОНТРОЛЯ РАСХОДОВ В EXCEL

- Проверьте изменения существенных статей баланса и внесите соответствующие корректировки.

- БДДС прямым методом составяется в несколько этапов.

- ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СОСТАВЛЕНИЯ КОНСОЛИДИРОВАННОГО ОДДС В EXCEL

- Выводы

Преимущества моделей в Excel

Для моделей в Excel предоставляется следующая информация:

- Баланс предприятия в момент подачи последнего отчета;

- Выпускаемая продукция, ее стоимость, объемы продаж потребителям, способы взаиморасчетов;

- Издержки фирмы, включая общие и непосредственные, а также зарплату работников;

- Как осуществляется финансирование;

- План инвестиций;

- Если задействуется лизинг, необходимы данные о его условиях.

Выходными результатами финансовых моделей в Excel могут быть следующие:

- Отчеты о возможных прибылях либо убытках;

- Подробный отчет о движении денег;

- Данные о балансе компании;

- Всевозможные финансовые показатели, характеризующие проект.

Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

- Программы для домашней бухгалтерии

- Программы для ведения семейного бюджета

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка. Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

Пример БДДС и БДР в Excel

Бюджет движения денежных средств (БДДС) – документ, в котором собраны все движения денежных средств (безналичные и наличные), произведена группировка денежных потоков по их целям, представлена информация о планируемых в компании свободных денежных средствах.

Планирование денежных потоков состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

Помимо прямого способа (разнесение по статьям движений денежных средств) раздел операционной деятельности БДДС может быть составлен косвенным методом. При формировании таблицы БДДС этим методом операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок (амортизация, изменения кредиторской и дебиторской задолженности и пр.). Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

В результате мы получаем плановый чистый поток за рассматриваемый период и прогноз остатка денежных средств на конец периода.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат, либо увеличения плана привлечения финансирования. Для повышения удобства анализа бюджета можно добавить в БДДС дополнительные таблицы с расшифровкой информации о текущей задолженности перед поставщиками, плановыми постоянными затратами, а также прогнозной задолженностью на конец месяца с учетом заложенных в бюджет сумм оплат.

Бюджет доходов и расходов (БДР) – демонстрирует планируемые финансовые результаты деятельности предприятия. В нет отражаются выручка компании, ее прямые и операционные расходы, налоги, прочие доходы и расходы (включая проценты по кредитным ресурсам и т.д.), прибыль от деятельности (рассчитанная с учетом применяемой системы, например, РСБУ или МСФО), а также налог на прибыль и чистая прибыль.

БДР можно формировать по-разному, например, по рассматриваемым периодам времени (недели, месяцы, годы) либо по ЦФО (центрам финансовой ответственности). В качестве ЦФО могут выступать отдельные магазины, офисы, проекты и другие структурные подразделения компании.

Составные части бюджета доходов и расходов принято разделять на две части:

- доходная;

- расходная.

Доходная

В нее включается следующее:

- прибыль от продажи основной продукции, отток которой запланирован в бюджетной фазе;

- прибыль от других типов реализации какой-либо продукции;

- прибыль, полученная от внереализационных доходов. Сюда включается и полученная денежная сумма от займов, которые были предоставлены другим организациям. Также прибыль может поступить от смены курса валюты.

Расходная часть состоит из показателей:

- производственных затрат. Берутся эти данные из затрат, связанных с производственным бюджетом;

- расходов, связанных с коммерцией и управлением;

- расходов на прочие нужды. Сюда включаются процентные выплаты по взятому кредиту и т.д.

Доходную часть бизнеса в БДР можно представить по видам (например, розничная торговля, оптовая торговля, оказание транспортных услуг и т.д.).

Расходную часть распределяют, в основном, по статьям бюджета доходов и расходов предприятия. Такое разделение позволяет проводить анализ бюджета доходов и расходов по видам затрат:

- Производственные/Административные/Коммерческие

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Идеального шаблона бюджета движения денежных средств организации и БДР в природе не существует. Подготовленный нашими специалистами образец бюджета организации в Excel поможет получить общее представление о том, как выглядят подобные отчеты.

Обеспечение потребностей – прогнозируемые остатки в БП, КА, ЕРП — расчет остатков на будущие периоды

Отчет представляет собой механизм по обеспечению потребностей. На основании данных о расходах за прошлые периоды с указанием количества дней прогноза система даст Вам прогнозируемый остаток. Это удобно, так как вы заранее можете увидеть, какой товар у Вас закончится в ближайшее время. Отрицательные остатки выделены красным. Отчет выводит средний расход в день, остаток на текущий момент и прогнозируемый остаток. Представлены 3 варианта отчета с 1, 2 и 3 субконто, которыми вы можете пользоваться в зависимости от настроек вашей программы. Отчет строится по данным бухгалтерского учета.

10 стартмани

Основные правила создания моделей бизнеса

Для того чтобы модель в Excel была удобна пользователю, необходимо руководствоваться следующими правилами:

- Каждая из трех частей модели должна размещаться на отдельных листах;

- Необходимо, чтобы система расчетов была понятна не только разработчику, но и пользователю;

- Столбцы на разных листах должны быть аналогичны: например, если это даты, то на всех листах необходимо представить даты;

- Если формулы однотипны, они размещаются в одинаковых строках;

- Не следует в формулах подставлять непосредственно входные данные – их надо вводить в отдельные ячейки, ссылки на которые даются в формулах;

- Нельзя допускать циклические ссылки, которые могут привести к зацикливанию программы;

- Не следует применять скрытые столбцы или строки;

- Имена массивов необходимо использовать только в крайних случаях;

- Не следует слишком усложнять алгоритм расчета, для пользователя он должен быть понятен;

- Интерфейс модели следует сделать максимально удобным пользователю.

Пример БДДС и БДР в Excel

Бюджет движения денежных средств (БДДС) – документ, в котором собраны все движения денежных средств (безналичные и наличные), произведена группировка денежных потоков по их целям, представлена информация о планируемых в компании свободных денежных средствах.

Планирование денежных потоков состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

Помимо прямого способа (разнесение по статьям движений денежных средств) раздел операционной деятельности БДДС может быть составлен косвенным методом. При формировании таблицы БДДС этим методом операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок (амортизация, изменения кредиторской и дебиторской задолженности и пр.). Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

В результате мы получаем плановый чистый поток за рассматриваемый период и прогноз остатка денежных средств на конец периода.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат, либо увеличения плана привлечения финансирования. Для повышения удобства анализа бюджета можно добавить в БДДС дополнительные таблицы с расшифровкой информации о текущей задолженности перед поставщиками, плановыми постоянными затратами, а также прогнозной задолженностью на конец месяца с учетом заложенных в бюджет сумм оплат.

Бюджет доходов и расходов (БДР) – демонстрирует планируемые финансовые результаты деятельности предприятия. В нет отражаются выручка компании, ее прямые и операционные расходы, налоги, прочие доходы и расходы (включая проценты по кредитным ресурсам и т.д.), прибыль от деятельности (рассчитанная с учетом применяемой системы, например, РСБУ или МСФО), а также налог на прибыль и чистая прибыль.

БДР можно формировать по-разному, например, по рассматриваемым периодам времени (недели, месяцы, годы) либо по ЦФО (центрам финансовой ответственности). В качестве ЦФО могут выступать отдельные магазины, офисы, проекты и другие структурные подразделения компании.

Составные части бюджета доходов и расходов принято разделять на две части:

- доходная;

- расходная.

Доходная

В нее включается следующее:

- прибыль от продажи основной продукции, отток которой запланирован в бюджетной фазе;

- прибыль от других типов реализации какой-либо продукции;

- прибыль, полученная от внереализационных доходов. Сюда включается и полученная денежная сумма от займов, которые были предоставлены другим организациям. Также прибыль может поступить от смены курса валюты.

Расходная часть состоит из показателей:

- производственных затрат. Берутся эти данные из затрат, связанных с производственным бюджетом;

- расходов, связанных с коммерцией и управлением;

- расходов на прочие нужды. Сюда включаются процентные выплаты по взятому кредиту и т.д.

Доходную часть бизнеса в БДР можно представить по видам (например, розничная торговля, оптовая торговля, оказание транспортных услуг и т.д.).

Расходную часть распределяют, в основном, по статьям бюджета доходов и расходов предприятия. Такое разделение позволяет проводить анализ бюджета доходов и расходов по видам затрат:

- Производственные/Административные/Коммерческие

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Идеального шаблона бюджета движения денежных средств организации и БДР в природе не существует. Подготовленный нашими специалистами образец бюджета организации в Excel поможет получить общее представление о том, как выглядят подобные отчеты.

Финансовое моделирование проекта: что надо знать

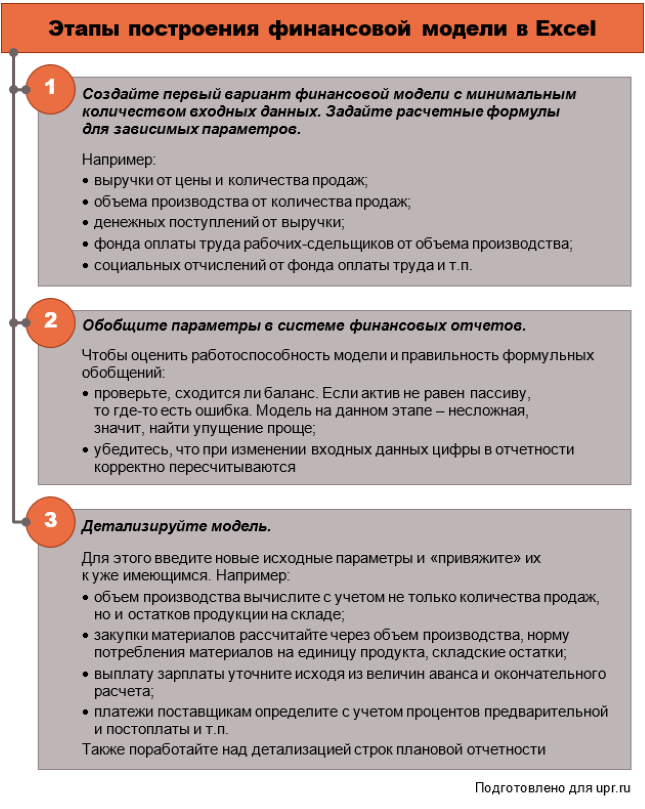

Если вы решили самостоятельно построить финансовую модель в Excel, то идите от простого к сложному и от общих моментов к деталям. Так проще не запутаться в большом количестве формул и ссылок.

Вот пошаговый план реализации.

Рисунок 1. Построение финансовой модели: рекомендуемые этапы

Опробуем данный подход на практике. Рассмотрим пример для организации, которая занимается розничной торговлей. Такой выбор не случайный. Любое производство сложнее торговли, так как в нем предполагаются:

- материальные затраты;

- амортизация оборудования;

- возможно, незавершенный производственный процесс на конец месяца, поэтому необходимость разделения затрат и расходов;

- разнородные складские запасы в виде материалов и продукции.

Кроме того, продажи в розницу исключают вариант формирования дебиторской задолженности покупателей, если исходить из того, что отсрочки и рассрочки не предоставляются.

Чем отличается БДР от БДДС?

Являясь основными документами финансового планирования, БДР и БДДС отражают изменения финансовых ресурсов компании, однако, они имеют различия из-за того, что эти бюджеты отличаются целями их формирования. БДР формируется с целью планирования прибыли, а БДДС для распределения денежных потоков. При этом БДДС и БДР имеют одинаковые статьи, но некоторые статьи присутствуют только в БДР, а некоторые только в БДДС.

В таблице приведены основные различающиеся статьи БДР и БДДС:

| Статья | БДР | БДДС |

|---|---|---|

| Амортизация | + | |

| Ввод в эксплуатацию основных средств | + | |

| Списание материалов на себестоимость продукции | + | |

| Переоценка ТМЦ | + | |

| Брак на производстве, порча ТМЦ, недостачи по инвентаризации | + | |

| Курсовые разницы | + | |

| НДС и другие косвенные налоги | + | |

| Кредиты (займы) | + | |

| Приобретение основных средств | + | |

| Инвестиции | + |

Стоит отметить, что формирование БДР и БДДС происходит различными способами БДР формируется методом начисления, а БДДС – кассовым методом.

Поместите каждое изменение балансового отчета в отчет о движении денежных средств.

Сначала вы должно подготовить пустой отчет о движении денежных средств, готовый к дальнейшей работе. В идеале вы можете использовать отчет о движении денежных средств за предыдущий период, взяв оттуда структуру и название отдельных статей.

Вполне возможно, у вас будут одни и те же статьи в кэш-фло за текущий период. В любом случае, вы всегда можете добавить новые статьи, если это необходимо.

Каждое изменение в балансе также оказывает определенное влияние на отчет о движении денежных средств, а если нет (когда движение в балансе является полностью неденежной операцией), оно будет скорректировано в последующие периоды.

Теперь вы должны просмотреть все изменения в балансе и заполнить каждую статью в пустой форме отчета о движении денежных средств.

Например, вы подсчитали, что изменение ваших основных средств составляет -10 000, поэтому вы вводите этот показатель в раздел «Инвестиционная деятельность» по статье «Приобретение основных средств». При этом значение -10 000 означает, что компания потратила деньги на покупку основных средств.

Вы должны перенести каждое изменение в балансе в отчет о движении денежных средств.

Когда вы закончите, у вас будет отчет о движении денежных средств с 2 столбцами:

- 1-й столбец – названия статей, соответствующих денежным потокам;

- 2-й столбец – изменения в балансовом отчете.

Итоговая сумма 2-го столбца должно быть равна 0 (без промежуточных итогов). Если это не так, вы где-то ошиблись.

Перенос изменений в балансе в кеш-фло.

Примеры составления БДР и БДДС

Самыми распространенными и дешевыми вариантами составления бюджетного плана являются:

- работа в Excel;

- создание бюджета в программах на платформе 1C.

Работа в “Эксель” трудоемкая, занимает много времени и не подходит для больших предприятий. Программы 1С автоматизированы и упрощают процесс бюджетирования.

В 1С: ERP 2

Программа применяет многовариативные схемы с внедрением сведений о планах продаж, закупок и производства.

Модель бюджета состоит из комплекса форм и отчетов для анализа и ввода данных и выявляет необходимые для этого показатели.

К ним относят:

- статьи бюджетов, по которым рассчитываются обороты;

- фактические данные;

- нефинансовые сведения и нормативы;

- другие вычисления.

“1С: ERP” применяет вариативные схемы с планами продаж.

Эта информация может вводиться вручную или рассчитываться на основе данных в программе. В системе моделируются финансовые состояния компании и привлечение дополнительного дохода.

В 1C: ERP 2 есть специальный монитор бюджетного процесса, который показывает отклонения от сроков и поставленных задач.

В “1С: Управление холдингом”

Это набор инструментов для бюджетирования, управления, автоматизации и бизнес-анализа предприятия.

Программа способна:

- снизить налоговые риски и обеспечить планирование с помощью руководства корпоративными налогами;

- вести бухгалтерский учет;

- повысить контроль над инвестиционными проектами;

- снизить сроки и повысить качество отчетов МСФО и т.д.

“1С: Управление холдингом” – набор инструментов для бизнес-анализа.

Также программа минимизирует финансовые риски и управляет оборотным капиталом, повышает точность расчета бюджетирования.

В “WA: Финансист”

Это одна из программ на платформе 1С, которая обладает следующими преимуществами:

- составляет стандартные и произвольные анализы бюджетов;

- поддерживает мультивалютность;

- загружает уже готовые бюджеты из “Эксель”;

- утверждает и согласует данные;

- автоматически заполняет сведения;

- планирует начисление платежей согласно договорам и т.д.

С помощью настраиваемого документа “Бюджет” вводятся плановые показатели, а благодаря инструменту корректировки вносятся изменения в отчет.

Составление бюджета доходов и расходов

БДР формируется из всех затрат и прибыли за установленное время: 1 год или 3 месяца. Он составляется заранее как план, которого планирует достичь предприятие в будущем.

Рассчитывают бюджет по таким этапам, как:

Понимание бизнеса. Владелец предприятия должен знать суть работы, привлечь специалистов, которые осуществят стратегические планы, увеличат шанс на рентабельность. Ведение документооборота

Важно правильно документировать процесс расчета годового бюджета, чтобы избежать финансовых простоев. Оценка расходов и доходов

После составления БДР необходимо следить за ним по практическим результатам. Они предоставляют информацию о работе бизнеса и о том, достигнет ли он поставленных целей. Подсчет себестоимость продаж. Вычисляется путем вычета из общего дохода и стоимости. Вычисление валовой прибыли. Получается после вычета себестоимости. Извлечение чистой прибыли. Из валовой прибыли вычитают все затраты, связанные с производством. Анализ денежного потока. Это возможность выплатить деньги раньше, чем что-либо будет сделано взамен.

Бюджет состоит из всех затрат и прибыли.

Откуда брать данные

Для формирования БДР необходимы данные, которые помогут правильно рассчитать бюджетный план:

- Прогноз продаж. Составляется на основе статистических данных за предыдущие периоды. На будущий период делают прогноз с учетом ситуации на рынке, уровня цен у предприятия и конкурентов, сезонности и т.д.

- Бюджет производства. Должен быть направлен на то, чтобы объем производимой продукции перекрывал объем готовой и формировал запасы.

- Анализ запасов. Это сведения о объемах товаров, которые находятся на складах.

- Коммерческие расходы. Обуславливаются реализацией готовой продукции и носят переменный характер.

- Административные затраты. Направлены на содержание административного аппарата компании.

- Снабжение. Формируется из данных о запасах, продажах и производстве.

- Трата основного материала. Фиксируется исходя из информации о сырье и комплектующих.

- Заработная плата. Сотрудники, занимающиеся производством, получают оплату.

- Косвенные расходы на производство. Их предприятие несет для обеспечения должной работы.

- Себестоимость. Определяет фактическую стоимость единицы товара.

Для формирования БДР нужен прогноз продаж.

Из сведений вышеперечисленных бюджетов формируется БДР. Статистические данные получают из отчетных документов подразделений, занимающихся производством товаров.

Расчет доходов

На этом этапе бюджетирования учитывают все поступления в активы предприятия.

К ним относят:

- выручку от продаж;

- прибыль от услуг или аренды;

- прочие доходы, получаемые не от реализации основного продукта.

Могут учитываться и другие источники прибыли, все зависит от специфики предприятия.

Расчет расходов

В затратную часть предприятия входят следующие сведения:

- затраты на производство;

- коммерческие и административные траты;

- налоговые отчисления;

- заработная плата и др.

Затраты на производство, налоговые отчисления входят в список расходов.

Детали расходной части формируются из целей и возможностей предприятия.

Вычисление чистой прибыли

Для ее расчета нужно из планируемых доходов вычесть полученные расходы. Так получается положительная разница, что и является прибылью.

Если при расчетах разница оказалась отрицательной, то это уже убыток. Тогда компании необходимы изменения в рабочих процессах.

Планирование будущей прибыли

Деятельность компании ориентирована на поддержание оборотных средств и их приумножение. Капитал, вложенный в предприятие, необходимо быстрее вернуть, поэтому на решение этой задачи и направлено планирование будущей прибыли.

Основная цель – извлечение максимальной выгоды при минимизированных затратах без снижения качества, с помощью рационального распределения труда.

Также решаются главные задачи предприятия:

- стимулирование работников и выплата зарплаты;

- накопление денег на улучшение качества производства и его расширение;

- обязательные выплаты инвесторам, собственникам и т.д.;

- повышение конкурентоспособности.

Планирование будущей прибыли поможет извлечь выгоду без снижения качества.

Спланировать убыток невозможно, т.к. конечная отметка плановой прибыли – 0.

Составление отчета

После анализа всех бюджетов полученные сведения заносят в принятую в компании форму отчета бюджетных расходов и доходов. Ее схема зависит от рода деятельности и размера компании.

ФОРМА ОТЧЕТА ДЛЯ КОНТРОЛЯ РАСХОДОВ В EXCEL

Создание бюджета не будет казаться сложным процессом, если использовать в работе шаблон. Главное — выбрать из огромного количества шаблонов тот, который подходит для ваших целей: создать бюджет для инвестиционного проекта, отслеживать текущие расходы предприятия, планировать предстоящий финансовый год и др. В данной статье представим наиболее информативные и доступные форматы отчетов для контроля расходов в Excel. Сделаем это на примере компании ООО «Василек» (название условное).

Ежедневно руководителю компании необходимо принимать решение, как распределить денежные средства, расставлять приоритеты по оплатам. Помочь ему в этом может Бюджет движения денежных средств(БДДС) — документ, в котором собраны все поступившие заявки на оплату и сведения об имеющихся в компании свободных денежных средствах.

Этот документ формируется в Excel. В качестве информационного материала берут данные бухгалтерского учета об остатках денежных средств на счетах на начало периода, для которого планируют составить БДДС, остатки по кассе (если имеется кассовый учет), все незакрытые обязательства как по данным бухучета (кредиторская задолженность на начало периода), так и в соответствии с заключенными договорами на оплату.

При подготовке БДДС нужно помнить, что все выплаты должны соответствовать утвержденному плановому бюджету доходов и расходов компании. Как только появляется внеплановый платеж, должно появиться сообщение, что это планом не предусмотрено.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат. Поэтому для понимания ситуации лучше сразу добавить в БДДС информацию о текущей задолженности перед поставщиками, плановых затратах на предстоящий месяц и прогнозной задолженности на конец месяца с учетом сумм оплат, заложенных в бюджет.

В таблице 1 представлен Бюджет движения денежных средств ООО «Василек»» на ноябрь 2019 г.

Как видно из табл. 1, чистый поток по месяцу прогнозируется отрицательным (–2270 руб.), однако за счет начальных остатков в 6500 руб. компания в состоянии выполнить заявленный бюджет на данный месяц. При этом она наращивает дебиторскую задолженность от своих покупателей с 18 500 до 29 000 руб. и уменьшает кредиторскую задолженность перед поставщиками товара с 45 000 до 30 000 руб. В целом по месяцу картина оптимистичная.

Конечно, есть обязательные платежи, которые никак нельзя отложить на вторую половину месяца (оплата аренды, коммунальные платежи, выплата заработной платы). Следовательно, нужен понедельный или подневной план оплат, которого компания должна четко придерживаться.Рассмотрим подневное планирование оплат ООО «Василек» на ноябрь 2019 г. (табл. 2).

Обратим внимание, что представленный план подневных оплат сформирован как сводная таблица Excel. Конечно, можно использовать разработанный отчет, перенесенный в Excel, однако опыт показывает, что лучше работать с информационным массивом или базой данных

В настоящее время в Excel с помощью готовых макетов можно не только составить очень удобный отчет, но и установить многоуровневую систему анализа.

В отчете для расчета величины расходов можно сразу увидеть доходы и расходы, причем возможна группировка по дню (табл. 3).

Из таблицы 2 видно, сколько нужно потратить в периоде по определенной статье затрат, из табл. 3 — какую сумму необходимо иметь на счетах на конкретную дату.

Форма для прогноза и учета расходов по дням не обязательно должна быть консервативной. В ней могут быть небольшие отступления, допустим, более развернутое наименование затрат (иногда недостаточно стандартной группировки, нужно иметь более детальное представление о расходе).

Для учета расходов можно пользоваться формой, представленной в табл. 4.

Чтобы сформировать данную таблицу, нужно переработать огромную массу данных.

Проверьте изменения существенных статей баланса и внесите соответствующие корректировки.

Этот шаг – для по-настоящему добросовестных и трудолюбивых людей

Вы можете пропустить его, если хотите, но его рекомендуется делать вполне очевидным причинам: вы будете почти уверены, что внесли все существенные неденежные корректировки в свои денежные потоки, не опуская что-то важное

Если вы уверены, что у вас есть вся необходимая информация из различных отделов вашей компании, это прекрасно. Но если вы не уверены в этом, то желательно сделать этот шаг.

Это довольно легко. Просто возьмите самые большие или важные статьи баланса и проверьте, учитывается ли каждое движение по ним в вашем кэш-фло.

Например, основные средства.

Вы можете обнаружить, что изменение основных средств было следующим:

исходящий остаток ОС =начальный остаток ОС+ приобретение ОС за деньги+ приобретение ОС по аренде– амортизация– убыток от продажи ОС– продажа ОС за деньги.

Какие операции из этой формулы являются неденежными? Вероятно, следующие: приобретение ОС по аренде, амортизация и убыток от ликвидации ОС. Для каждой из этих неденежных операций необходимо внести корректировку.

БДДС прямым методом составяется в несколько этапов.

Этап 1. Учет всех поступлений

В основе плана поступлений лежит план продаж. На данном этапе этого достаточно — была сформирована доходная часть. Нормальной считается ситуация, когда детально расписаны только ближайшие месяцы, а отдаленные характерны редкими поступлениями.

Этап 2. Учет всех расходов

Этап предполагает регистрацию операций поступления и расходования денег. Большая часть расходов идет на оплату основных поставщиков, но учитывается вся деятельность организации: инвестиционная, операционная и финансовая.

Этап 3. Условно-постоянные платежи

Расходы, которые регулярно повторяются и примерно одинаковые по размеру платежа: лизинг, коммунальные платежи, оплата труда, аренда помещений или земельных участков. Из практики прошлых периодов устаналвивается периодичность подобных расходов. План затрат — это не точные даты операций, а приблизительные, достаточные для прогноза движения денег.

Этап 1-3 покрывают операционную деятельность предприятия.

Этап 4. Инвестиционная деятельность

Основой для создания этой части БДДС может стать инвестиционный план, проект по капитальным затратам. Учитывать необходимо не только расходы, но и доходы от инвестиционной деятельности: дивиденды от участия в устаном капитале других компаний, выплаты по акциям и ценным бумагам.

Этап 5. Финансовая деятельность

Этот раздел нужен, чтобы размещать свободные средства в депозиты, зарабатывать проценты в облигациях, работать с кредиторами и овердрафтом. Главная цель здесь — найти деньги, как во внутренних, так и внешних источниках.

ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СОСТАВЛЕНИЯ КОНСОЛИДИРОВАННОГО ОДДС В EXCEL

Всем известный табличный редактор Excel теоретически позволяет консолидировать данные о движении денежных средств из разных отчетов тремя основными способами:

• написание формул в ячейках (самый простой способ);

• использование механизма консолидации;

• создание сводной таблицы.

Использование функционала формул

Данный способ заключается в том, чтобы создать книгу Excel, в которой будет один лист со сводным отчетом ДДС по группе компаний и несколько листов с отчетами по движению денежных средств отдельных компаний группы.

На листы с отчетами компаний мы сохраняем ОДДС из различных учетных программ, а в ячейках сводного отчета прописываем ссылки на ячейки этих отчетов. В итоге получаем консолидированный отчет в целом по группе компаний.

Удобство метода заключается в возможности быстро объединить данные из разных форматов отчетов о движении денежных средств при условии, что верхние уровни аналитики показателей отчетов всех компаний группы будут идентичны. Для консолидации данных нужно лишь один раз на листе сводного отчета прописать ссылки на ячейки листов книги с отчетами ДДС компаний, используя формулу СУММ (рис. 1).

Использование механизма консолидации данных

В данном случае применяем встроенный в редактор Excel механизм консолидации. Для этого в меню функций выбираем раздел «Данные», далее — подраздел «Консолидация». В появившемся окне указываем следующие параметры:

- Функция — для консолидации ОДДС здесь следует указать функцию «СУММА»;

- Ссылка — выбираем поочередно таблицы на каждом из листов с отчетами компаний группы;

- Список диапазонов — выбрав через ссылку нужную таблицу с отчетом, нажимаем кнопку «Добавить». В итоге получаем перечень всех таблиц с отчетами, которые хотим консолидировать в сводный ОДДС.

При использовании этого способа консолидации данных нужно соблюдать несколько условий:

- таблицы всех объединяемых ОДДС компаний группы должны быть одинаковы;

- названия столбцов всех консолидируемых таблиц должны быть одинаковыми;

- в консолидируемых таблицах не должно быть пустых строк и столбцов.

На рисунке 2 показан пример использования механизма консолидации для объединения данных из отчетов компаний группы в сводный ОДДС по группе.

Важный момент: если пользователь поставит галочку в окне «Создавать связи с исходными данными», то при внесении новых данных в исходные таблицы будут автоматически обновляться и показатели сводного ОДДС.

Использование механизма сводных таблиц

Создание консолидированного ОДДС через механизм сводных таблиц теоретически возможно, но мы не стали бы рекомендовать этот вариант, поскольку он имеет несколько существенных недостатков. Прежде всего для корректной работы сводной таблицы структура данных всех консолидируемых листов с отчетами компаний группы должна быть абсолютно идентична. В противном случае неизбежно возникнут проблемы с формированием сводной таблицы.

Сводная таблица больше подходит для группировки и анализа статичных данных (например, отчета о продажах за прошедшие периоды), чем для работы с оперативными данными на ежедневной основе. Дело в том, что при частом обновлении данных у пользователей нередко возникают ошибки с форматами ячеек объединяемых в таблицу данных.

Больше всего сводная таблица подходит для варианта, когда из списка данных (например, перечня проводок по движению денежных средств) на отдельном листе книги Excel создается отчет с показателями движения денежных средств следующего образца (рис. 3).

Чтобы консолидировать данные о движении денег с помощью сводной таблицы, сначала обрабатывают лист с перечнем проводок, добавив к ним столбец с наименованием статей движения денежных средств. Затем нужно зайти в меню функций на вкладку «Вставка», выбрать раздел «Сводная таблица» и диапазон исходной таблицы с перечнем проводок, на основании которого будут формироваться показатели ОДДС (рис. 4).

Выводы

Преимущества работы с платежным календарем в том, что вы сможете:

• заранее выявлять кассовые разрывы, а значит, у вас будет время исправить ситуацию;

• рационально распоряжаться имеющимися денежными средствами;

• контролировать свободные денежные средства и получать дополнительный доход от размещения этих средств на коротких депозитах;

• контролировать выполнение бюджета денежных средств;

• при этом не упустите важные сроки платежей и избежите просрочек и штрафных санкций.

Автоматизация платежного календаря, в свою очередь, позволит проще и быстрее формировать платежный календарь, контролировать исполнение бюджета движения денежных средств и даже создавать платежные поручения.