Брокеры страховые

Содержание:

- Страхование – много незабываемых историй и даже в выходные

- Полномочия страховых брокеров

- Как можно с помощью франшизы стать страховым брокером

- Агент-новичок

- Личный блог

- Чем занимается страховой брокер

- Сделка на 5 000 000 рублей

- Кто клиенты страхового агента?

- Первые шаги в страховании имущества

- Оформление полиса страхования

- Как работает страховой агент

- Кто такой страховой брокер?

- Перспективы работы

- Сарафанное радио

- Как регулируется работа брокеров в нашей стране

- Сколько получает страховой агент: посчитаем зарплату

Страхование – много незабываемых историй и даже в выходные

По началу моей трудовой деятельности я оформляла страховку обязательной автогражданской ответственности пожилому мужчине, который впоследствии мне предложил застраховать имущество его сестры, назвал адрес, фамилию и имя. В вечернее время я пошла по указанному адресу, но как оказалось по данному адресу проживала совсем другая женщина, в ходе разговора я поняла, что мужчина неправильно назвал номер дома. Но женщина оказалась приветливой и разговорчивой, и оформила у меня страховку на домашнее имущество. Моя клиентка и по сей день работает со мной как с агентом, и даже стала моей подругой. Более того, я разыскала еще в то время и сестру мужчины, которая тоже является моим клиентом по настоящее время.

Еще одна интересная история произошла со мной в один из выходных летних дней. Мы с супругом на своём автомобиле поехали в г. Кострома, где я пошла в один из торговых центров, супруг остался в автомобиле. Через некоторое время мне супруг позвонил и попросил подойти. Когда я пришла к автомобилю увидела в стороне небольшую автоаварию, молодой мужчина водитель одного из авто был на панике, мой супруг мне рассказал что стал очевидцев данного ДТП и ему молодой человек рассказал, что у него на следующий день заканчиваеися страховой полис в другой страховой компании. Я тем же временем подошла к мужчине и рассказала о преимуществах полиса ОСАГО в нашей страховой компании, и КАСКО-профессионал в нашей компании. Он согласился и на месте оформил оба договора. Вот так плодотворно у меня прошёл выходной день.

Полномочия страховых брокеров

Работающие на основании лицензии Федеральной Службой Страхового Надзора, брокеры наделены полномочиями, сфера которых определяется законодательством РФ и заключенными с партнерами договорами.

Так, услуги страхового брокера распространяются на продажу таких видов полисов:

- недвижимость, в том числе ипотека;

- потребительский кредит;

- обязательный медицинский;

- от несчастного случая;

- бизнес;

- личные вещи и драгоценности;

- защита банковской карты;

- выезд за границу;

- гражданская ответственность водителя;

- защита транспортного средства от повреждения и угона;

- прочие виды, включая голос у певцов или внешность у артистов.

Вместе с тем, заключая соглашение о сотрудничестве со СК, брокеры берут на себя такие обязанности:

- хранить в надежном месте и не допускать разглашения конфиденциальной информации, касающейся фигурантов сделки;

- своевременно и в полном объеме подавать данные о проделанной работе;

- представлять отчет об использовании бланков сертификатов, договоров и полисов, установленным порядком возвращать испорченные формы;

- не позднее трех рабочих дней перечислять на счет страховщика средства, полученные за оплату договоров с клиентами;

- в установленном законодательством и договором сотрудничества порядке подавать в СК информацию об объекте страхования и описание необходимости выполнения данной процедуры;

- разъяснять гражданам особенности, нюансы и правовые аспекты, связанные с приобретением полисов.

Как можно с помощью франшизы стать страховым брокером

Бумажная волокита и денежный залог могут стать препятствием на пути. Поэтому некоторые брокеры (уходят) предпочитают работать не напрямую, а по франчайзингу. Особенно это выгодно для брокеров, специализирующихся на ОСАГО. Они заключают договор, и получают условия оказания услуг и торговую марку у лицензированного страхового брокера.

Практически, это возмездная передача действующего бизнеса, помощь в деятельности, а также право использования известного бренда. Т.е. вместо самостоятельного набивания шишек, можно воспользоваться готовой моделью ведения дела и быстро заработать.

По франшизе доступны любые виды страхования

Обратите внимание! Франшизу предоставляют страховые брокеры!

Преимущества и недостатки

С франшизой бизнесмены начинают зарабатывать практически сразу же. Почему так? Большинство франчайзеров готовы поделиться так называемыми — теплыми клиентами. Другими преимуществами для моментального старта являются:

Нет необходимости в банковской гарантии.

Минимальные расходы на рекламу.

Продажи под солидным брендом, а это лояльность клиентов, что очень важно при работе с ОСАГО.

Гарантированный приток клиентов.

Сотрудничество с большими компаниями и повышенная комиссия.

Пошаговая помощь для быстрого старта и минимизация первоначальных расходов.

Несколько вариантов наполнения франшизы.

Возможные рассрочки и системы бонусов, входные скидки новичкам.

Обучение вас и вашего персонала.

Сопровождение вашего страхового бизнеса.

Готовые покупатели на ОСАГО и КАСКО.

Недостатков всего парочка – вы не совсем свободны в своих решениях и платите за вход и, возможно, ежемесячные или ежеквартальные агентские платежи.

Агент-новичок

Так получилось, что я пришла в профессию в начале сезона так называемых активных продаж. Надо было очень быстро войти в русло – пройти обучение, понять, с какими продуктами нужно работать и вообще понять, что это такое. Было очень, очень сложно. До этого я отработала 24 года на ж/д транспорте, после сокращения сильно нуждалась в работе, но я никогда не думала, что свяжу свою жизнь со страхованием.

И тут мне повезло – новые коллеги окружили заботой, вниманием, не уставали разъяснять и объяснять. У нас всегда есть люди, к которым обратишься, и никто никому не откажет

Это база, платформа, без которой успех не может быть достаточно хорошим. Я в этот коллектив, словно к себе домой пришла, и конечно, мне это очень нравилось.

Личный блог

Эффективный, но трудозатратный способ — завести свой профессиональный аккаунт в соцсетях. Привлеките туда все знакомые и незнакомые рекомендованные аккаунты и начните вести блог в формате сторителлинг (история о себе).

Темами для постов могут быть ваши будни страхового агента, информация об успешных сделках, лайфхаки, которые вы сами почерпнули в ходе работы. Расскажите, что вас увлекает и вдохновляет, и какие минусы есть в вашей профессии.

Сначала можно размещать информацию 1-3 раза в неделю. Берите идеи отовсюду и подмечайте всё, что касается вашей работы. Присутствие в соцсетях не даст вашим знакомым и подписчикам забыть, что вы страховой агент. И, когда у кого-то из них возникнет потребность в услуге, о вас обязательно вспомнят.

Если вы хотите развивать блог и набирать подписчиков — это отдельная история. Она требует временных и финансовых затрат, а также знаний основ SMM-продвижения.

Но если вы решите взять и заняться продвижением себя всерьез, вы сможете вырастить свой личный бренд и значительно увеличить лояльную базу потенциальных клиентов.

Чтобы ваш выстроенный «сарафан» заработал на полную мощность, вы должны как можно быстрее стать профессионалом в своей области:

- знать все нюансы страхового дела

- искать интересные новости из сферы страхования

- проходить обучение и изучать профессиональную литературу

- учиться понимать, что хочет клиент, и предлагать именно то, что ему нужно

- брать от профессии всю важную информацию и прокачивать свои навыки.

Чем занимается страховой брокер

Сегодня посредничество играет немаловажную роль в любой деятельности, в том числе и в сфере страхования. Актуальность услуг независимых экспертов обусловлена возрастающим недоверием потребителей к страховым компаниям. Прежде чем остановить выбор на конкретном страховом продукте, каждый человек желает убедиться, что при совсем небольших затратах сможет получить максимальную защищенность и выгоду. Однако людям, не знающим специфики данного рынка, тяжело найти подходящий вариант.

На изучение отзывов об интересующем страховом продукте и посещение предлагающих его компаний понадобится определенное количество времени. Кроме того, практически все страховщики преувеличивают преимущества своей продукции и не озвучивают потенциальным клиентам ее недостатки. В этом случае для получения объективной информации стоит обратиться за помощью к независимому консультанту, который хорошо разбирается в страховом деле.

Страховым брокером называется специалист, выступающий в роли посредника между потребителем страхового продукта и его поставщиком. За счет одновременного сотрудничества со многими компаниями у него есть возможность быстро рассмотреть различные варианты страхования. После этого он подбирает для клиента наиболее выгодный.

Некоторые потребители сравнивают брокеров с агентами, что совершенно неправильно. Все действия агента связаны непосредственно с интересами одной компании, формально числясь ее сотрудником, он занимается продвижением только ее продукции. Страховой брокер, напротив, представляет собой абсолютно независимое лицо, ставит превыше всего интересы клиентов. Основная его задача заключается в продаже страховых услуг, суть которых состоит в накапливании взносов клиента с целью их последующего использования.

В полноценную деятельность страховых брокеров входит:

- предоставление клиентам консультаций по всем видам программ страхования, в том числе и автострахования;

- поиск страховщика, предлагающего наиболее выгодные условия для клиента;

- формирование подходящего для клиентов страхового продукта;

- подготовка и оформление необходимой документации;

- работа со страховыми рисками;

- информирование клиентов о порядке действий при наступившем страховом событии.

Сделка на 5 000 000 рублей

Как это было. Зашла в один дом, предложила женщине застраховаться. Она говорит: «Нет. Я еще в процессе раздумывания. Не хочу». У нее были в гостях дети, и вот ее невестка заинтересовалась:

– А вы могли бы в любое место приехать?

Я говорю:

– Да, конечно. Я мобильная, могла бы.

Место это было очень, очень далеко от Луги, но я все равно поехала. И состоялась сделка по страхованию дома – хорошая, большая. Клиентка оказалась замечательной. Потом она застраховала у меня машину (КАСКО), квартиру, потом жизнь. Мы продолжаем с ней поддерживать очень хорошие отношения.

Я считаю, что все мои сделки удачные

И неважно, пятимиллионный договор или на 300, 400 тысяч рублей. Мне очень приятно, когда я понимаю, что, во-первых, сделала доброе дело, а во-вторых, пришел успех

Это очень, очень радует, подстегивает! Я не зря пришла, не зря работала.

Кто клиенты страхового агента?

Не только я люблю своих клиентов и партнеров, но и они отвечают мне взаимностью.

Мои клиенты все разные, но к каждому нужен свой подход.

Почему они меня любят и находятся со мной столько времени?

Да потому, что они знают, что могут позвонить мне в любое время, и я всегда помогу. Я не только на словах, но и на деле живу ими и на связи 24/7

Если это важно для клиента и действительно необходимо, обязательно приеду, разъясню все их действия в момент страхового случая

Такие качества как профессионализм, доброжелательность, доверие и постоянный контакт ценятся теми, с кем я работаю. Поэтому количество клиентов растет с каждым годом. Хотя это не просто, но у меня получается.

Первые шаги в страховании имущества

Поначалу мне было одновременно и интересно, и страшно. Например, страх входа в дом клиента, особенно в первый раз: тряслись руки, была дикая дрожь внутри. Но я старалась улыбаться, не показывать, что волнуюсь, переживаю – это действительно помогает взять себя в руки. Еще было страшно от того, что, как мне казалось, у меня еще недостаточно знаний. Я сама живу в частном доме и знаю прекрасно, что такое несчастный случай, когда человек лишается каких-то своих ценностей, своего жилья, поэтому понимаю, как в таких случаях может помочь страховка

И осознаю, что важно правильно оформить договор

При заполнении своего первого полиса я допустила кучу ошибок и попросту испортила бланк. Но это было только один раз, а потом уже как будто всю жизнь этим занималась. Большое спасибо коллегам – много мне помогали, но и я тоже сама немало прилагала усилий. Старалась изучить каждый продукт досконально, развивала в себе такие качества, как внимательность, стойкость и особенно коммуникабельность. Потому что, заходя в дом, после первых нескольких фраз человека нужно понимать, кто перед тобой. И, конечно, человеку нельзя докучать, все свои предложения нужно сказать максимально быстро и корректно – так, чтобы человеку было не скучно слушать.

Оформление полиса страхования

У онлайн-сервиса для агентов “InsSmart” достаточно понятный интерфейс для агента по продаже страховок. Отдельно отметим, что ОСАГО оформляется проще, чем на виджете, данные на ТС подгружаются по государственному номеру автомобиля и не требуется полностью все заполнять.

Также важный момент, что можно страховать автомобили по ОСАГО, при наличии у водителя только иностранных прав (как правило, из стран СНГ).

Компания одной из самых первых запустила сервис по оформлению всего “несегмента” по ОСАГО, который работает на базе “Е-гаранта”. Мы решили задать вопрос непосредственно в компанию “InsSmart” и получили ответ:

“Некоторое время назад наша служба заботы о партнерах сама добивалась одобрения в “Е-гаранте”, получив заявку от агента. Услуга стоила 500 рублей. Это подходит для тех партнеров, кто не хочет тратить время или не умеет пользоваться “Е-гарантом”. Сейчас мы переделали механику и за 150 рублей даем ссылку на “Е-гарант”, где пользователь сам проходит процесс оформления. Для каждого нового пользователя мы даем 3 ссылки бесплатно. Далее, каждый раз когда пользователь делает полис категории “Б”, у него добавляется одна ссылка на “Е-гарант”. То есть фактически для партнеров, которые работают с нами, это бесплатный сервис.”

Поэтому ОСАГО в “InsSmart” – достаточно хороший сервис для партнеров.

По другим продуктам также все просто и понятно.

Как работает страховой агент

В обязанности сотрудника входит:

- Заниматься поиском и привлечением клиентов.

- Оформлять новые договоры и продлевать существующие.

- Создавать собственную клиентскую базу.

- Составлять отчетность по проделанной работе.

- Грамотно консультировать заинтересованных лиц о предложениях компании.

График работы

- Для наемных сотрудников. Нормированный рабочий день, в течение которого нужно договариваться о встречах с клиентами, предлагать им страховые услуги, выезжать для подписания договоров.

- У лиц на договоре график свободный. Гражданин сам определяет продолжительность трудового дня и количество клиентов, с которыми должен побеседовать. Он может работать на дому, предлагать приобретение полисов по телефону или через интернет.

Заработок

Основная часть дохода формируется за счет вознаграждения с заключенных договоров, при этом на каждый тип страхования есть диапазон ставок:

- ОСАГО – 10–25 %.

- КАСКО – 15–30.

- Зеленая карта – 15–30.

- Имущество – 25–30.

- Несчастный случай – 25–30.

- Добровольное медицинское страхование – 15–25.

- Строительные риски – 15–20.

- Перевозка грузов – 15–20.

Порядок трудоустройства

Вакансии можно найти на сайтах страховщиков, интернет-ресурсах или в печатных изданиях для поиска работы. Часто устроиться страховым агентом предлагают лицам, которые зарегистрированы в Центрах занятости населения. Вариантами может быть работа в штате либо по договору.

По найму

Необходимо:

- Обратиться в СК, у которой есть вакансия.

- Пройти собеседование.

- Написать заявление о приеме на работу.

- Подать его в отдел кадров, дождаться рассмотрения (на это может уйти до 3 суток).

- При положительном решении – подготовить пакет документов для приема на работу.

- Подписать трудовой договор с компанией.

- Получить доступ в личный кабинет на сайте, раздаточные материалы (буклеты, листовки с условиями страхования, визитки и др.) и приступить к поиску клиентов.

В пакет документов входит:

- Паспорт гражданина России.

- Страховой номер индивидуального лицевого счета (СНИЛС).

- Документ о семейном положении – для тех, кто в браке или разводе.

- Трудовая книжка.

- Свидетельство о рождении детей (если они есть).

- Индивидуальный номер налогоплательщика (ИНН).

По агентскому договору

Действия и пакет документов такие же, как при трудоустройстве по найму, за исключением:

- С гражданином подписывается агентский договор.

- Пакет документов готовится без трудовой книжки.

Кто такой страховой брокер?

Профессия страхового брокера официально появилась в начале 1990-ых годов. Изначально заниматься подобной деятельностью мог любой желающий, она не контролировалась и единственными условиями работы были соблюдение действующего законодательства (ФЗ о страховании от 1992 года) и уплата в определенные сроки налогов. Позже в 2003 году в ФЗ №4015-1, который действует и по сегодняшний день, внеслись изменения, обязывающие всех страховых брокеров, которые желают продолжать свою работу, зарегистрировать себя в качестве ИП и обязательно получить лицензию на осуществление страховых услуг. Именно с того года вся страховая деятельность подлежит лицензированию. Страховой брокер – это помощник юр. или физ. лица, который занимается поиском страховой компании, подходящей под все требования клиента, а также оформлением всей сопутствующей документации. Самое главное, что нужно понять, страховой брокер – это самостоятельный субъект рынка страхования и независимый эксперт, который всегда действует в интересах страхователя.

Перспективы работы

Вариантов страхования – много, но практически все агенты «стартуют» с ОСАГО. Продавать полисы ОСАГО – куда проще, чем остальные, потому что ОСАГО – обязательное страхование, и клиенту не нужно объяснять, зачем его покупать. Со временем, набравшись опыта, специалист подключает к списку продаваемых полисов КАСКО, страхование жизни и здоровья, недвижимости – в общем, все, что можно застраховать. Одновременно с подключением новых продуктов растет и база клиентов. Это – крайне важный момент, из-за растущей базы клиентов ежегодный заработок агента растет экспоненциально (это когда в каждом последующем году увеличение прибыли – больше, чем в предыдущем).

Если страховой агент «находит себя» в этой сфере, рано или поздно он становится брокером. Отличие агента от брокера состоит в следующем: агент действует в интересах страховой компании, его цель – продать полис; брокер же действует в интересах клиента, его цель – провести человеку детальную консультацию и помочь выбрать наиболее выгодный вариант. Для брокерской деятельности нужна лицензия, для получения лицензии нужно как минимум ИП. Брокеры обычно создают собственные компании и привлекают агентов на взаимовыгодной основе – начинающий агент получает обучение и поддержку в юридических вопросах, брокер берет себе небольшой процент от награды агента.

Сколько можно заработать

Зависит от того, как быстро пополняется база клиентов. Например, средняя цена за годовой полис ОСАГО для машины, попадающей под категорию «В», зарегистрированной в Москве – 15000 рублей. Вознаграждение страховых компаний колеблется от 10 до 40%, возьмем 20% для расчетов. В месяц вы находите 7 клиентов. Наконец, представим, что вы начали работать в июле 2020 года. В первый месяц своей работы вы заработаете 21000 рублей. Через год, в июле 2021 года, вы заработаете уже 42000 рублей – от 7 новых клиентов и от 7 клиентов, которые придут за продлением полиса.

Прибыль на 5-й год работы:

Страховой продукт

Ваш заработок, естественно, зависит от того, какой именно продукт вы предложите клиенту. У разных компаний – разная стоимость полиса, и чем выше будет стоимость, тем больше вы получите (при условии, что вознаграждение агента в процентах плюс-минус одинаковое). Но чем больше стоимость – тем меньше клиентов.

Комиссия с продукта

Ваш непосредственный заработок – это комиссия (вознаграждение), которую вам отчисляет страховая компания. Процент зависит от конкретной компании (в пределах 10-30%), он не фиксирован – успешным агентам платят больше. Вы можете узнать, сколько конкретная компания платит агенту, зарегистрировавшись в нашем агентском кабинете.

Сарафанное радио

Первый шаг привлечения клиентов — «сарафан». Страховые агенты не исключение. Начинайте поиск и привлечение потенциальных клиентов с рассказа о своем новом направлении деятельности родным, друзьям и знакомым.

Как это сделать? Можно изменить статус в whatsapp или viber. Кстати, если вы не знали, там даже можно сториз разместить, например, с акциями и скидками для ваших потенциальных клиентов. Или прозвонить друзей и знакомых и рассказать, что теперь вы стали страховым агентом.

Не бойтесь просить рекомендовать вас другим людям. Личная рекомендация — самый эффективный инструмент получения лояльных клиентов. Здесь главное не стесняться и подробно проинформировать обо всем пакете услуг, а также скидках и бонусах, которые вы можете предложить. Убедите человека, почему стоит работать именно с вами! Спойлер — сервис решает многое в нашем деле.

Как регулируется работа брокеров в нашей стране

Брокеру, только начинающему работать по специальности, необходимо хорошо знать следующие Федеральные законы РФ:

- №39-ФЗ под названием «О рынке ценных бумаг»;

- № 156 – ФЗ под названием «Об инвестиционных фондах»;

- № 208 – ФЗ под названием « Об АО».

Также он должен знать положения остальных подзаконных актов, положений Банка России, базовых стандартов и т.д. и уметь пользоваться ими в собственной практической деятельности. Ознакомиться с полным перечнем этих документов можно на официальном ресурсе Центробанка России.

Далее пошагово разберем, как стать брокером «с нуля» в нашей стране.

Ранее было отмечено, что только практических знаний, касающихся работы фондового рынка, будет недостаточно. Требуется соответствовать и другим важным условиям.

Получить необходимое образование.

Сразу нужно сказать о том, что вузов, в которых можно получить специальность брокера, в нашей стране нет. Поэтому освоить данное направление могут те, кто уже получил диплом бакалавра по одной из экономических или юридических специальностей. Для этого претенденты должны пройти курсы переквалификации либо повышения квалификации.

Получить лицензию

Такой документ, который подтверждает право субъекта осуществлять посредническую деятельность, выдает ФСФР. Чтобы получить лицензию, потребуется ждать примерно три месяца. Затем, после того, как документ будет на руках, можно перейти к следующему этапу.

Оформить другие необходимые документы

После того, как субъект стал лицензированным брокером, потребуется оплатить госпошлину. Также как юридическому, так и физическому лицу нужно будет направить документацию в Департамент допуска на финансовый рынок. При этом нужно помнить, что пакет документов для юридических лиц и физических лиц – разный.

Если документацию направляет юридическое лицо, ему потребуется подготовить такой базовый пакет документов:

- квитанции, подтверждающие уплату госпошлин;

- все учредительные, а также регистрационные документы;

- бухгалтерские выписки;

- свидетельство о постановке на учет в ЕГРЮЛ;

- документы, выступающие подтверждением регистрации в Федеральной налоговой службе.

Нужно иметь при себе как оригиналы, так и дубликаты всех указанных документов.

Если документы в Департамент допуска на финансовый рынок подает физическое лицо, ему нужно подготовить:

- заявление по установленной форме;

- рекомендательное письмо;

- квитанции, выступающие подтверждением оплаты госпошлины;

- документ, подтверждающий аккредитацию (свидетельство установленного образца).

Перечисленные документы должны быть при себе в оригинале, также потребуются их дубликаты

Также необходимо обратить внимание на некоторые нюансы при подготовке и подаче документов. Так, дубликаты должны быт заверены нотариусом, иметь необходимые печати и подписи

Требуется прошивка в соответствии с ГОСТом всех документов, содержащих более 1-го листа. Реквизиты для перечисления госпошлины, как и ее сумма, одинаковы и не зависят от того, кто выступает заявителем.

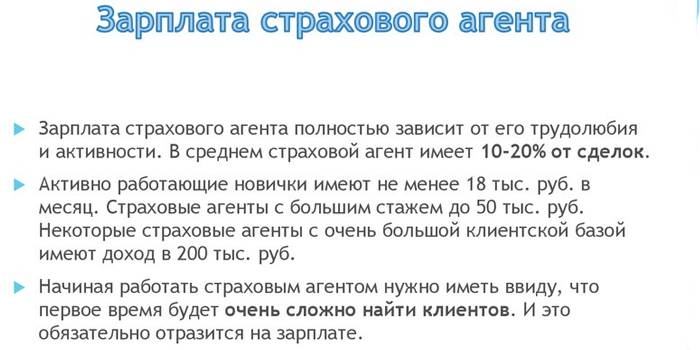

Сколько получает страховой агент: посчитаем зарплату

Квалифицированные и опытные агенты имеют достаточно высокий доход.

Зарплата страхового агента складывается из следующих показателей.

Количество заключенных договоров.

Сумма комиссионных. Размер может варьироваться от 10 до 25%. Он зависит от вида страхования и суммы страховки. При страховании жизни комиссионные агента могут составлять 30-50% от суммы взноса. Но этот вид полиса не так популярен. Как, например, автострахование, поэтому таких клиентов немного.

Бонусы. Во многих компаниях, даже для начинающих сотрудников предусмотрено премирование за выполнение плана, и другие дополнительные стимулирующие выплаты. Поэтому помимо заработанных на заключении договоров денег, агент получает еще премию.