Налог на недвижимость и земельный налог

Содержание:

- Льготы по налогу на земельные участки в Московской области

- Кто является плательщиками налога

- Актуальные ставки налога на землю

- Федеральные льготы

- Расчет земельного налога

- Налог на землю и льготы в Санкт-Петербурге

- Кто должен платить налог?

- Порядок и правила начисления

- Ставка налогообложения в Московской области

- Особенности начисления пошлины в 2015 году на некоторые объекты земельной инфраструктуры

- Уплата налога физическими лицами: авансовая система

- Если кадастровая стоимость отсутствует

- Особенности формирования ставки земельной пошлины

- От чего зависит размер налога на землю

- Шаг 4. Рассчитайте сумму земельного налога

- Ввели сообщения из ИФНС о суммах налога по транспорту и земле

- Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

Льготы по налогу на земельные участки в Московской области

Ветеранам, инвалидам и некоторым другим категориям граждан на федеральном уровне установлены льготы. Данная льгота уменьшает налоговую базу по земельному налогу на 10 тысяч рублей. При ставке налога в 0,3 процента — это !!! целых 30 рублей. Перечень льготников определен пунктом 5 статьи 391 Налогового Кодекса. В него, в частности, входят: ветераны, инвалиды, «чернобыльцы», герои России. Тем не менее, на местном законодательном уровне пенсионерам и другим льготным категориям землевладельцев устанавливают, как правило, существенные льготы по налогу на землю. Помимо льготников федерального списка, местные льготы районов Московской области значительно снижают налог на землю пенсионерам, многодетным семьям, почетным гражданам и другим категориям.

Кто является плательщиками налога

Налог на землю в Московской области платят юридические и физические лица. Взносы обязаны делать следующие категории россиян:

- граждане, которым принадлежит земельный участок (далее – ЗУ) по праву собственности;

- физлица, владеющие участком в порядке установленного наследования;

- граждане, у которых установлено бессрочное использование ЗУ.

Если россиянин арендует территорию или эксплуатирует ее на правах срочного безвозмездного использования, то выплачивать земельный налог в Московской области не должен. Эти обязанности возложены государством на собственников участка. Граждане, имеющие льготы федерального и местного значения, все равно должны вносить платежи, с учетом преференций.

Объект налогообложения

Согласно положениям Налогового Кодекса Российской Федерации (далее – НК РФ), объектом налогообложения при расчете и выплатах земельных взносов считается любой участок, принадлежащий к муниципальному образованию, установившему свою ставку за надел. Не являются объектом обложения взносами следующие территории:

- изъятые из официального обращения;

- занятые культурными, археологическими объектами, заповедниками, являющиеся национальным достоянием и находящиеся под охраной российских и международных организаций;

- принадлежащие к водному, лесному фонду Российской Федерации;

- находящиеся под жилыми многоквартирными зданиями.

Актуальные ставки налога на землю

Налоговые ставки земельного налога регулируются на законодательном уровне. Это прописано в статье 394 НК. В частности, сказано, что они устанавливаются органами муниципальных образований (МО) и не должны быть больше 0,3 % для следующих типов земель:

- сельскохозяйственного назначения и используемых для сельхоз. производства;

- жилфонда, инженерной инфраструктуры, строительных участков, предоставленных под ИЖС (но не для коммерции);

- используемых в качестве личных подсобных хозяйств, для садоводства и огородничества (продукция которых не используется для получения дохода);

- предназначенных для работы таможни, обеспечения госбезопасности.

Все остальные категории подлежат налогообложению по тарифу 1,5 %.

Примечание: если власти МО не установили свой тариф, то выплаты рассчитываются из указанных 0,3 % и 1,5%.

Можно сделать вывод: физические лица, если они официально не занимаются коммерческой деятельностью на своей земле, то к ним применяется тариф до 0,3 %, а к организациям — 1,5 % (исключение — территории, отведённые под сельское хозяйство).

Уточнение: при строительстве жилых домов (не индивидуальных) ставка земельного налога рассчитывается с коэффициентом повышения, равным «2», на протяжении первых трёх лет. Если стройка завершится быстрей, то переплата возвращается. Если же возведение здания затянется дольше, то коэффициент возрастает до «4». При ИЖС ЗН увеличивается в два раза, если дом не построен спустя 10 лет после регистрации права на неё владельцем.

Федеральные льготы

В 2020 году был кардинально изменен формат предоставления федеральных льгот по налогу на землю. Если ранее льготники могли рассчитывать только на уменьшение налоговой базы на фиксированную сумму в 10000 рублей, то теперь размер вычета для каждого налогоплательщика определяется в индивидуальном порядке. были введены так называемые «необлагаемые 6 соток». Теперь при исчислении налога для льготников в расчет не берут кадастровую стоимость 600 м2 их участков. Если площадь надела меньше или равняется 6 соткам, его собственник получает законное право не платить налог на землю.

Новым вычетом могут воспользоваться все те, кто и ранее уплачивал земельный налог не в полном размере. Согласно п. 5 ст. 391 НК РФ, льготы установлены для следующих категорий населения:

- граждан с государственными наградами (Героев СССР и РФ, кавалеров ордена Славы);

- лиц с группой инвалидности (первой или второй);

- признанных инвалидами с детского возраста;

- участвовавших в военных сражениях (ветераны ВОВ и иных вооруженных столкновений);

- подвергшихся радиационному облучению в результате катастроф;

- участников ядерных испытаний.

После принятия вышеупомянутого закона №436-ФЗ список льготников по земельному налогу пополнился пенсионерами. Вычетом могут воспользоваться все лица, пользующиеся пенсионным обеспечением, независимо от возраста выхода на пенсию и наличия трудоустройства. Пенсионерам льгота предоставляется начиная с налогового периода 2017 года. То есть уже в 2020 году они уплачивают налог с учетом вычета.

Вычет применяют только в отношении одного участка земли. При наличии в собственности сразу нескольких участков налоговикам необходимо направить уведомление о выборе того, по отношению к которому следует применять льготу. Сделать это нужно не позднее 1 ноября. При нарушении сроков вычет будет применен в отношении территории с наибольшей площадью.

Применение льготы по отношению к наибольшему по площади участку не всегда более выгодно. В первую очередь, ориентироваться нужно на кадастровую стоимость земли. Цена за 1 м2 может настолько разниться, что большую сумму удастся сэкономить на маленьком по площади, но дорогом участке.

Освобождение от налогообложения

Федеральное законодательство предполагает и полное освобождение от налогообложения земельных участков (ст. 395 НК РФ). Для физических лиц такая привилегия доступна только в случае принадлежности к дальневосточным, сибирским и северным коренным народностям. Причем не платят налог они только за те земли, которые используются для традиционных промыслов.

По большей части же освобождение от налогообложения земельных участков распространяется на госучреждения и юридические лица:

- уголовно-исправительные учреждения;

- юрлица в отношении территорий, занятых автодорогами;

- религиозные объединения;

- общественные организации инвалидов, а также юрлица, в которых они выступают учредителями;

- организации, занимающиеся созданием и продажей изделий художественных народных промыслов;

- фирмы, размещаемые в особых экономических зонах (льгота действует только в первые 5 лет владения землей);

- судостроительные компании;

- участники свободных экономических зон (на первые 3 года).

Помимо перечисленных категорий налогоплательщиков, налог не взыскивают с арендаторов земельных участков и лиц, получивших их в безвозмездное пользование. Также от налоговых платежей освобождены определенные категории земель, например лесной фонд (полный перечень – в ст. 389 НК РФ).

Расчет земельного налога

Исчисление ЗН осуществляют налоговые органы. Данные для расчета предоставляет Росреестр. Он передает информацию о всех зарегистрированных объектах в течение налогового периода. Но каждый гражданин может проверить и рассчитать налог на свой земельный участок, находящийся в собственности.

Рассчитать налог на землю можно по следующей формуле:

Формула расчета налога на землю

Пример расчета земельного налога

Семейная пара владеет участком в общей долевой собственности по 50% каждый. В июне 2018 года они продали участок, т.е. право собственности на объект у них было 6 месяцев. Кадастровая стоимость определена в сумме 3 000 000 рублей. Ставка налога установлена — 0,1%.

Рассчитаем по одному супругу налог на землю за 2018 год.

3 000 000 рублей × ½ × 0,1% × 6/12 = 750 рублей.

Пример расчета при изменении кадастровой стоимости

При изменении кадастровой стоимости в середине года, необходимо рассчитывать пропорционально действующей стоимости земли на тот момент. Вноситься новая запись в единый госреестр может в середине года, поэтому необходимо рассчитать налог исходя из разной кадастровой стоимости. Ставка налога также может меняться.

Формула расчета:

Формула для расчета земельного налога по кадастровой стоимости

Пример расчета налога по кадастрой стоимости участка

Погодин Т.М. владеет садовым участком с долей владения 40%. Кадастровая стоимость земли на 01.01.2018г. была 2 100 000 рублей. По решению суда кадастровая стоимость была изменена на 1 900 000 рублей и внесена запись в госреестр от 01.04.2018 г. Ставка налога не изменилась и составляла 0,3%.

Рассчитаем налог за 2018 г. по формуле:

(2 100 000 × 0,4 × 0,3% × 3/12) + (1 900 000 × 0,4 × 0,3% × 9/12) = 630 + 1 710 = 2 340 рублей.

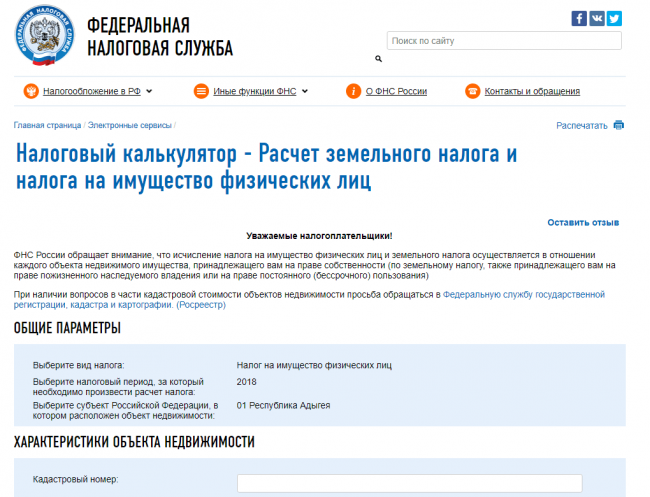

Как рассчитать на калькуляторе

Налог на землю можно рассчитать в электронном сервисе «Налоговый калькулятор» на сайте ФНС.

Для этого выберите «Земельный налог» и нажмите «Далее».

Налоговый калькулятор — вид налога

Выберите год, за который надо посчитать налог

Налоговый калькулятор — выбрать период

Введите кадастровый номер земельного участка и вам автоматически выйдет кадастровая стоимость и площадь участка. Если вы не знаете свой кадастровый номер, то можно найти его по адресу земельного участка на официальном сайте Росреестра. Там же сформируются все подробные данные о кадастровой стоимости, площади, предварительная сумма налога и прочая информация.

Подробные данные о кадастровой стоимости, площади, предварительная сумма налога

Заполните все параметры для расчета налога:

- размер доли владения;

- количество месяцев владения;

- налоговый вычет в рублях, если имеется;

- ставка налога ставится автоматически;

- размер льготы в процентах, если имеется.

После ввода всех этих данных, внизу появится сумма рассчитанного налога

Налог на землю и льготы в Санкт-Петербурге

Общефедеральные налоговые льготы прописаны в НК РФ, в пункте 5 статьи 391. По всей стране граждане, завершившие трудовую деятельность до 2004 года по причине инвалидности I и II группы, имеют льготу в виде уменьшения налоговой базы на десять тысяч рублей.

Для расчета требуемой к уплате суммы берется кадастровая стоимость участка, актуальная на начало года, и умножается на местную ставку налога. Полученное произведение умножается также на коэффициент, определяемый как отношение количества месяцев пользования участком к числу месяцев в году (12).

Это интересно: Если Погашен Долг Более 50 Процентов В Праве Ли Арестовывать Счета Судебные Приставы

Кто должен платить налог?

Налогоплательщиками выступают все физические и юридические лица с земельными участками, признанными в соответствии с Налоговым кодексом объектами налогообложения

Важно отметить, что у этих лиц земля должна находиться на праве:

- собственности;

- постоянного пользования;

- наследуемого владения.

Исходя из этого положения, налог на земельный участок не платят:

- арендаторы, получившие землю по договору аренды;

- лица, у которых участок находится на праве срочного пользования.

Данные положения закрепляются налоговым законодательством и не подлежат изменению локальными нормативными актами местных органов власти.

Порядок и правила начисления

Статьей. 366 НК РФ устанавливаются следующие правила и условия исчисления земельных взносов:

- Величина авансовых платежей и основной выплаты вычисляется местными органами налоговой инспекции на основании установленной по конкретному району МО ставки.

- Если владелец потерял право собственности на землю, то сумма к внесению в бюджет рассчитывается по формуле, учитывающей отношение числа полных месяцев владения ЗУ к общему количеству месяцев за год.

- Если владелец территории, принадлежащей одному из районов Московской области, утратил право собственности или приобрел имущество до 15 числа текущего месяца, то, при исчислении взносов к уплате данный период будет считаться полноценным месяцем.

- Если право собственности на имущество потеряно или приобретено после 15 числа текущего месяца, то данный период не входит в общую базу для исчисления платежей.

- Выплаты производятся налогоплательщиками по месту фактического нахождения ЗУ.

- Местный муниципалитет вправе установить категории граждан, не обязанных вносить аванс по выплатам за участки.

- При приобретении юрлицами ЗУ для жилых застроек, расчет налога производится с учетом повышающего коэффициента 2 в течение последующих 3 лет с момента приобретения территории до начала эксплуатации жилья.

- Если на участке, приобретенном юрлицом, за 3 года не построена жилая недвижимость, то начисление выплат производится с учетом коэффициента 4 до сдачи жилья в эксплуатацию.

- Уплата последнего взноса должна состояться не позднее 1 февраля года, следующего за отчетным.

Формула расчета земельного налога

Вычисление взносов за используемый участок земли производится по такой формуле:

СН = Кс х ВД х Ст х КВ, где:

- СН – сумма налога;

- Кс – кадастровая стоимость территории;

- ВД – величина доли за землю, принадлежащая данному собственнику, в сотках;

- Ст – ставка налога, принятая по данному муниципальному образованию МО;

- КВ – коэффициент владельца, учитывающий длительность нахождения в собственности участка.

Кадастровая стоимость участков

С 1.01.2017 г. за основу расчетов при вычислении конечной суммы платежа принята кадастровая стоимость ЗУ. Узнать эту величину можно на официальной странице Росреестра, пройдя онлайн регистрацию на сайте, либо сделав официальный письменный запрос в муниципальное отделение данной организации.

Ставка налогообложения в Московской области

Налог на землю в Московской области (далее – МО) рассчитывается по 3 видам фискальных ставок:

|

Назначение участка |

Тариф (% годовых от кадастровой стоимости объекта) |

|

0,3 |

|

Строительство дачного дома |

0,17 |

|

Использование земли в иных целях |

1,5 |

МО разделена на 35 районов – в каждом действует свой тариф. Земельный налог для пенсионеров в Московской области – таблица процентных ставок:

|

Муниципальный район МО |

Фискальный тариф (% годовых от кадастровой стоимости объекта) |

|

В 15 из них взимается максимум: |

|

|

Волоколамский |

0,3 |

|

Воскресенский |

|

|

Дмитровский |

|

|

Егорьевский |

|

|

Зарайский |

|

|

Истринский |

|

|

Коломенский |

|

|

Лотошинский |

|

|

Луховицкий |

|

|

Можайский |

|

|

Наро-Фоминский |

|

|

Серебряно-Прудский |

|

|

Талдомский |

|

|

Шатурский |

|

|

Шаховский |

|

|

Фиксированный тариф устанавливается для всех владельцев садовых участков: |

|

|

Мытищенский |

1,5 |

|

Ставка колеблется в пределах 0,07–0,3: |

|

|

Раменский |

0,07–0,3 |

|

Чеховский |

0,08–0,3 |

|

Одинцовский |

0,1–0,3 |

|

Павло-Посадский |

|

|

Пушкинский |

|

|

Сергиево-Посадский |

|

|

Клинский |

0,15–0,3 |

|

Ленинский |

|

|

Орехово-Зуевский |

|

|

Серпуховский |

|

|

Солнечногорский |

|

|

Каширский |

0,2–0,3 |

|

Красногорский |

|

|

Люберецкий |

|

|

Ногинский |

|

|

Подольский |

|

|

Рузский |

|

|

Ступинский |

|

|

Щелковский |

Особенности начисления пошлины в 2015 году на некоторые объекты земельной инфраструктуры

Законодательство определяет, что налогообложению подлежат все участки, которые располагаются на территории муниципальных образований. На какие земли не распространяется земельный налог? Московская область является непосредственной частью города федерального значения. На земли этой территории в полной мере распространяется налоговое законодательство.

Исключение составляют следующие участки:

- изъятые или ограниченные из оборота (например, земли культурного наследия);

- составляющие лесной фонд РФ;

- занятые водными объектами (только те, что находятся в государственной собственности);

- предоставленные для интересов Министерства обороны и использующиеся в целях безопасности РФ.

Таким образом, собственники земель, не попадающих в этот список, несут обязанность по уплате налоговых сборов.

Уплата налога физическими лицами: авансовая система

Законодательство четко определяет порядок осуществления платежей по земельному налогу: каждый плательщик обязан внести авансовый платеж. Вопрос о том, как рассчитать земельный налог, актуален не только для юридических лиц, самостоятельно высчитывающих налоговую базу, но и для рядовых плательщиков – физических лиц.

Внесение первого платежа (аванса) должно произойти не позднее 1 ноября каждого отчетного года. Соответствующее уведомление об оплате приходит каждому налогоплательщику не позднее, чем за месяц до указанной даты. В случае если была внесена большая сумма (или налог пересчитан таким образом, что вы получили льготу), в течение определенного периода сумма переплаты пойдет в счет налога на будущий год.

Важно помнить о том, что в случае если земельный налог не был уплачен в установленный извещением срок, могут последовать негативные последствия в виде пеней, штрафов, неустоек. Величина пени будет составлять до 20% от суммы неоплаченной части земельной пошлины

Плюс ко всему, к долгу будет прибавлена сумма, равная одной сотой процента от ставки рефинансирования. Её величина устанавливается Центральным банком.

Если кадастровая стоимость отсутствует

В случае, когда стоимость по кадастру не определена, нужно обязательно обратиться в отдел бюро технической инвентаризации. В БТИ нужно подать заявление, в котором обосновать вызов специалиста для оценки. К заявлению прилагают копии паспорта гражданина и документы на недвижимость (подтверждающие существующее право).

Приехавший по вызову специалист оформит планы недвижимости (кадастровый и технический).

Сведения о стоимости нужны будут не только для расчета налога. Для наложения обременения в виде залога, для раздела наследства, оформления дарения и расчета НДФЛ также потребуется знать стоимость имущества согласно кадастру.

Особенности формирования ставки земельной пошлины

Для определения размера налога, подлежащего выплате в местный бюджет, необходимо иметь в виду 2 коэффициента. На один из них, в зависимости от особенностей участка, умножается величина кадастровой стоимости. Так, ставка земельного налога исчисляется исходя из следующих показателей:

- 0,3% для участков, используемых для сельскохозяйственного назначения, личного подсобного хозяйства, площадок для строительных и архитектурных работ, ограниченных в обороте.

- 1,5 % для остальных участков, не относящихся к первой категории.

Важно помнить, что земельный налог поступает в бюджетный фонд того муниципального образования, на котором располагается земельный участок, являющийся объектом налогового обложения. Исходя из этого, органы местного самоуправления вправе по своему усмотрению изменять размер налоговой ставки

Однако её величина не может быть выше установленных законом величин (т. е. 0,3% и 1,5%).

От чего зависит размер налога на землю

Каким будет налог на землю в Подмосковье, зависит от 3 показателей: целевого назначения участка, его кадастровой стоимости, коэффициента, который учитывает полные месяцы владения имуществом.

Ст. 7 Федерального закона РФ (далее – ФЗ РФ) «Земельный кодекс РФ» от 25.10.2001 г. №136-ФЗ выделяет 7 категорий земель по целевому назначению:

- населенные пункты;

- сельское хозяйство;

- специального назначения – земли, занятые:

- объектами промышленной инфраструктуры;

- коммуникациями;

- объектами обеспечения безопасности страны;

- особо охраняемые природные территории;

- фонды:

- лесной;

- водный;

- государственные запасы.

Кадастровую оценку объекта следует узнавать на сайте Федеральной службы государственной регистрации, кадастра и картографии – rosreestr.ru или сделать письменный запрос в территориальное отделение упомянутого ведомства с целью выяснения интересующей информации.

Шаг 4. Рассчитайте сумму земельного налога

Если вы имеете право на необлагаемую сумму или на льготы, также примените их в расчете налога.

При приобретении или утрате права на земельный участок в течение года (например, в случае покупки, продажи земельного участка) налог за этот год считается исходя из числа полных месяцев владения участком. При этом если возникновение этих прав произошло до 15-го числа соответствующего месяца включительно или их прекращение произошло после 15-го числа соответствующего месяца, то месяц их возникновения (прекращения) принимается за полный месяц. Если возникновение этих прав произошло после 15-го числа соответствующего месяца или их прекращение произошло до 15-го числа соответствующего месяца включительно, то месяц возникновения (прекращения) указанных прав не учитывается.

Примечание. Проверить правильность расчета земельного налога можно также с помощью электронного сервиса «Калькулятор земельного налога и налога на имущество физических лиц» на официальном сайте ФНС России.

Если результат проведенного вами расчета налога не совпадает с расчетом инспекции, в налоговом уведомлении допущена ошибка или не применены льготы, обратитесь в налоговую инспекцию с заявлением об этом. К заявлению приложите копии документов, которые подтверждают вашу позицию. Заявление составьте в двух экземплярах. На втором экземпляре инспекция проставит отметку о дате принятия и вернет его вам.

Пример. Расчет земельного налога

Рассчитаем налог на земельный участок, который находится в собственности физического лица — пенсионера и расположен в г. Москве.

Исходные данные:

1. Назначение земельного участка — для ведения личного подсобного хозяйства.

2. Кадастровая стоимость участка — 1 000 000 руб.

3. Собственник — один.

5. Право собственности на участок зарегистрировано 10.10.2016 (участок находится в собственности три полных месяца).

Формула расчета земельного налога за 2016 г.: 1 000 000 руб. x 0,025% x 3/12 = 63 руб.

Связанные ситуации

Что делать, если налоговый орган неправильно рассчитал налог? Узнать →

Ввели сообщения из ИФНС о суммах налога по транспорту и земле

С 2021 г. ИФНС будут направлять юрлицам сообщения о рассчитанных суммах налога по транспорту и земле (п. 4 ст. 363, п. 5 ст. 397 НК РФ). Форма этих сообщений регламентирована Приказом ФНС от 05.07.2019 г. № ММВ-7-21/337@.

В сообщении налоговики будут обозначать объект налогообложения, налогооблагаемую базу, налоговый период, ставку налога и сам размер рассчитанного налога. Для расчета налога информация будет браться из ЕГРН, а также получаться от госорганов, регистрирующих права на недвижимость или транспорт.

ИФНС будет направлять сообщение через телекоммуникационные каналы связи или личный кабинет налогоплательщика. Кроме того, возможен вариант отправки по почте, если налогоплательщик не имеет возможности получать электронные документы от налоговой.

Отправка сообщений от ИФНС не отменяет обязанность налогоплательщиков самостоятельно рассчитывать и платить налог и авансы по нему. Сообщения будут передаваться после окончания налогового периода (года) и уже после срока для их уплаты. Таким образом, информация о налоге будет поступать уже после того, как налогоплательщик должен выполнить свою обязанность – заплатить налог по транспорту или земле.

В такой ситуации возникает закономерный вопрос – зачем нужны сообщения из ИФНС, если налогоплательщик сам рассчитывает налог и соблюдает сроки уплаты без подсказки налоговиков?

Минфин дал на это ответ в Письме от 19.06.2019 г. № 03-05-05-02/44672. Цель таких сообщений – информировать налогоплательщиков о рассчитанном налоговиками размере налога. В дальнейшем эта информация будет использоваться для взыскания недоимки, если субъект не заплатил налоги вовремя.

Когда компания получает сообщение из ИФНС, она вправе, если не согласна с суммой, подать налоговикам возражения. К ним нужно приложить собственный расчет налога, а также какие-то подтверждающие документы, например, подать заявление на льготы.

Возражения нужно подать в срок не более 10 дней с момента получения этого налогового сообщения о размере налога (п. 6 ст. 363 НК РФ, п. 5 ст. 397 НК РФ). Но данный срок не является окончательным – даже если компания подаст пояснения к возражению и дополнительную документацию в более поздний срок, налоговики должны их проанализировать и при наличии законных обоснований пересчитать размер налога.

Если ИФНС в течение года не направит в компанию сообщение о рассчитанных налогах, организация обязана самостоятельно уведомить налоговиков о наличии у нее объектов транспорта и земли. Для этого используется форма, регламентированная Приказом ФНС от 25.02.2020 г. № ЕД-7-21/124@. Подать такое уведомление нужно не позже 31 декабря текущего года.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Маркировка молочной продукции и упакованной воды в 1С

Обнаружено нарушение целостности системы. Как самостоятельно удалить следы взломанной 1С

Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

Определено, что граждане и организации обязаны вносить платежи в бюджет в форме налогов за имеющиеся у них земельные участки. При этом фискальная нагрузка ложится только в том случае, если земля находится в собственности или на иных бессрочных основаниях, к примеру, на праве пожизненного наследуемого владения. Если участок находится в аренде, в том числе и долгосрочной, то платить за него в бюджет не нужно.

Расчет земельного налога в настоящее время упрощен. Так, производить его самостоятельно, основываясь на актуальных данных ЕГРН, обязаны только юридические лица. Граждане же осуществляют платежи, руководствуясь при этом суммами, которые содержатся в уведомлениях, рассылаемых налоговой службой. Иными словами, физическим лицам, как правило, нет необходимости самостоятельно его рассчитывать.

Однако все же могут возникнуть ситуации, когда произвести расчет все же следует. Приведем наиболее распространенные из них.

- Отсутствие уведомления об уплате налога. Из-за технических ошибок в базе ФНС или сбоев в работе почтовых отделений уведомление может не дойти до адресата. Однако в данном случае рассматриваемая обязанность за налогоплательщиком сохраняется, а неуплата сбора своевременно может стать причиной начисления пеней и судебного разбирательства. Таким образом, если гражданин, владеющий землей, не получил своевременно уведомление, то расчет необходимо произвести самостоятельно.

- Ошибка в уведомлении. Сумма налога в самом уведомлении может быть указана неверно. Причиной тому служат как опечатки или арифметические неточности, так и расчет по завышенной кадастровой стоимости.

Важно! Специалисты рекомендуют всегда перепроверять сумму налога к уплате, указанную в уведомлении.

Чтобы самостоятельно рассчитать сумму, которую нужно внести в бюджет, или проверить уже рассчитанную в уведомлении, можно воспользоваться специальным сервисом на сайте ФНС.

Бесплатная консультация Юриста

+7 800 350-51-81

Он представляет собой калькулятор, который определяют сумму к оплате в бюджет на основе введенных пользователем данных.

Разберем подробнее то, как правильно пользоваться данным сервисом:

- Шаг 1. Зайти на сайт ФНС. Он расположен по веб-адресу: www.nalog.ru.

- Шаг 2. Выбор необходимого сервиса. Для этого на сайте следует выбрать раздел «Физические лица» – «Все сервисы для физических лиц», затем перейти «Налоговые калькуляторы» – «Калькулятор земельного налога».

- Шаг 3. Ввод основных параметров. В возникшем окне необходимо выбрать вида налога (земельный или имущественный). Затем следует определиться с налоговым периодом, то есть годом, за который уплачивается взнос в бюджет. После этого вводится кадастровый номер объекта. Для каждого участка он индивидуален. Как правило, система сама рассчитает кадастровую стоимость, основываясь на данных Росреестра, однако в некоторых случаях необходимо ввести его самостоятельно в специальном поле. Кроме стоимости, необходимо также ввести площадь участка, измеряемую в квадратных метрах.

- Шаг 4. Ввод сведений для расчета платежа. После ввода основных параметров необходимо вбить в систему данные о принадлежности участка конкретному налогоплательщику. Если собственником объекта является только он, то в соответствующем поле проставляется «1». Однако если налогоплательщик владеет долей, то необходимо отразить это отношение. К примеру, если принадлежит половина, то в строке указывается «1/2». После этого указывается время владения в течение конкретного налогового периода. Если оно составляет более года, то указывается число «12». Если менее, то количество месяцев, прошедшее с тех пор, как земля перешла в собственность налогоплательщику. Затем следует указать на наличие налоговых вычетов.

- Шаг 5. Ввод сведений о ставке. Ставка земельного налога определяется местными властями, поэтому ее значение необходимо уточнять в ФНС по месту проживания или на сайте ведомства в соответствующем разделе. После этого указывается размер льготы, если таковая имеет место быть.

После ввода всех данных калькулятор в течение нескольких секунд отразит на экране сумму налога, подлежащего уплате.