Кто является плательщиками земельного налога?

Содержание:

- Льготы по и льготники по земельному налогообложению

- Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

- Порядок расчета и начисления налога юридическим лицам и ИП

- 1. Земельный налог: кто должен оплачивать и какие земельные участки не облагаются земельным налогом?

- Документальное оформление

- Льготы для иных категорий лиц в соответствии с новыми правилами начисления налога на землю

- Расчет налога с кадастровой стоимости

- Льготы для физических лиц

- Когда повышается ставка налога на земельные участки

- Расчет налога

- Подробнее о правовой позиции Судебной коллегии по экономическим спорам ВС РФ.

- Принцип дифференцирования и установления

- Налоговое уведомление

- Заключение

Льготы по и льготники по земельному налогообложению

В Российской Федерации некоторые налогоплательщики имеют послабления по налогообложению. Это регламентирует законодательство в п. 5 статьи 391 НК.

Льгота представляет собой уменьшение налогооблагаемой базы (КС налогооблагаемого владения) на кадастровую стоимость 600 м2 (6 соток) принадлежащей налогоплательщику территории. Это значит, что если надел площадью 6 соток, то платить за него не нужно. Если же площадь составляет 10 соток, то надо будет заплатить только за 4 сотки.

данное послабление применяется только по отношению к одному землевладению, имеющемуся у льготника. О своём выборе необходимо сообщить в ИФНС (можно через МФЦ) не позже 31 декабря. В случае, если такое заявление не будет подано, то ФНС применит льготу в отношении участка с максимальным начислением.

Кто имеет право на льготу:

- Герои СССР и РФ;

- полные кавалеры ордена Славы;

- люди, имеющие инвалидность I и II групп;

- дети-инвалиды;

- ветераны и инвалиды Великой отечественной войны и послевоенных боевых действий;

- пострадавшие вследствие техногенных катастроф на Чернобыльской АЭС, на предприятии «Маяк» (1957 г.), после ядерных испытаний на полигоне под Семипалатинском;

- принимавшие участие в испытаниях и ликвидациях ядерного оружия, а также прочие граждане, получившие инвалидность или облученные в следствие указанных действий;

- пенсионеры по старости и граждане предпенсионного возраста;

- родители, имеющие трёх и более несовершеннолетних детей.

Важно: при появлении основания для предоставления льгот (например, в семье родился третий ребенок) гражданин должен подать соответствующее заявление в ИФНС. Кроме того, некоторые налогоплательщики полностью освобождаются от платежа

Данное послабление зафиксировано в статье 395 НК

Кроме того, некоторые налогоплательщики полностью освобождаются от платежа. Данное послабление зафиксировано в статье 395 НК.

Кто может не платить:

- организации в структуре уголовно-исполнительной системы;

- юр. лица, которым принадлежат земли, где пролегают государственные дороги общего пользования;

- компании, осуществляющие коммерческую деятельность на территориях со статусом особых или свободных экономических зон, а также инновационного центра «Сколково»;

- религиозные организации в отношении участков, на которых находятся их здания и сооружения (или отведенные на строительство этих объектов);

- общественные организации инвалидов в отношении землевладений, где осуществляется деятельность, прописанная в Уставе;

- компании, занимающиеся народным художественным промыслом;

- коренные малочисленные народы Севера и Дальнего Востока на территории исторического обитания.

Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

Определено, что граждане и организации обязаны вносить платежи в бюджет в форме налогов за имеющиеся у них земельные участки. При этом фискальная нагрузка ложится только в том случае, если земля находится в собственности или на иных бессрочных основаниях, к примеру, на праве пожизненного наследуемого владения. Если участок находится в аренде, в том числе и долгосрочной, то платить за него в бюджет не нужно.

Расчет земельного налога в настоящее время упрощен. Так, производить его самостоятельно, основываясь на актуальных данных ЕГРН, обязаны только юридические лица. Граждане же осуществляют платежи, руководствуясь при этом суммами, которые содержатся в уведомлениях, рассылаемых налоговой службой. Иными словами, физическим лицам, как правило, нет необходимости самостоятельно его рассчитывать.

Однако все же могут возникнуть ситуации, когда произвести расчет все же следует. Приведем наиболее распространенные из них.

- Отсутствие уведомления об уплате налога. Из-за технических ошибок в базе ФНС или сбоев в работе почтовых отделений уведомление может не дойти до адресата. Однако в данном случае рассматриваемая обязанность за налогоплательщиком сохраняется, а неуплата сбора своевременно может стать причиной начисления пеней и судебного разбирательства. Таким образом, если гражданин, владеющий землей, не получил своевременно уведомление, то расчет необходимо произвести самостоятельно.

- Ошибка в уведомлении. Сумма налога в самом уведомлении может быть указана неверно. Причиной тому служат как опечатки или арифметические неточности, так и расчет по завышенной кадастровой стоимости.

Важно! Специалисты рекомендуют всегда перепроверять сумму налога к уплате, указанную в уведомлении.

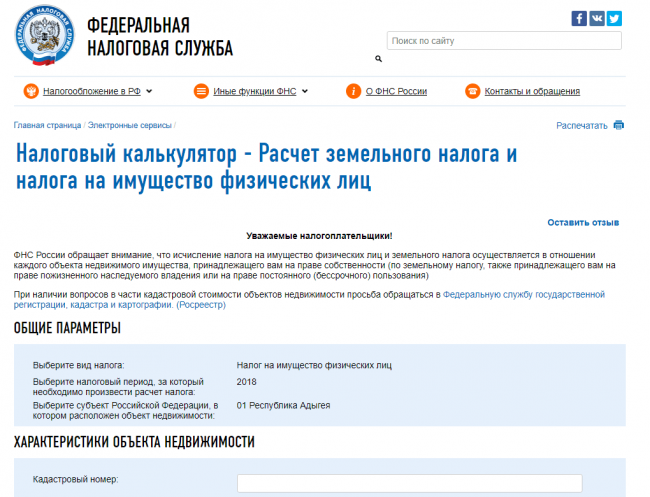

Чтобы самостоятельно рассчитать сумму, которую нужно внести в бюджет, или проверить уже рассчитанную в уведомлении, можно воспользоваться специальным сервисом на сайте ФНС.

Бесплатная консультация Юриста

+7 800 350-51-81

Он представляет собой калькулятор, который определяют сумму к оплате в бюджет на основе введенных пользователем данных.

Разберем подробнее то, как правильно пользоваться данным сервисом:

- Шаг 1. Зайти на сайт ФНС. Он расположен по веб-адресу: www.nalog.ru.

- Шаг 2. Выбор необходимого сервиса. Для этого на сайте следует выбрать раздел «Физические лица» – «Все сервисы для физических лиц», затем перейти «Налоговые калькуляторы» – «Калькулятор земельного налога».

- Шаг 3. Ввод основных параметров. В возникшем окне необходимо выбрать вида налога (земельный или имущественный). Затем следует определиться с налоговым периодом, то есть годом, за который уплачивается взнос в бюджет. После этого вводится кадастровый номер объекта. Для каждого участка он индивидуален. Как правило, система сама рассчитает кадастровую стоимость, основываясь на данных Росреестра, однако в некоторых случаях необходимо ввести его самостоятельно в специальном поле. Кроме стоимости, необходимо также ввести площадь участка, измеряемую в квадратных метрах.

- Шаг 4. Ввод сведений для расчета платежа. После ввода основных параметров необходимо вбить в систему данные о принадлежности участка конкретному налогоплательщику. Если собственником объекта является только он, то в соответствующем поле проставляется «1». Однако если налогоплательщик владеет долей, то необходимо отразить это отношение. К примеру, если принадлежит половина, то в строке указывается «1/2». После этого указывается время владения в течение конкретного налогового периода. Если оно составляет более года, то указывается число «12». Если менее, то количество месяцев, прошедшее с тех пор, как земля перешла в собственность налогоплательщику. Затем следует указать на наличие налоговых вычетов.

- Шаг 5. Ввод сведений о ставке. Ставка земельного налога определяется местными властями, поэтому ее значение необходимо уточнять в ФНС по месту проживания или на сайте ведомства в соответствующем разделе. После этого указывается размер льготы, если таковая имеет место быть.

После ввода всех данных калькулятор в течение нескольких секунд отразит на экране сумму налога, подлежащего уплате.

Порядок расчета и начисления налога юридическим лицам и ИП

Согласно закону ИП и коммерческие юридические лица самостоятельно рассчитывают величину пошлины за использование земельного участка в коммерческих целях. Исходя из этого, как рассчитать земельный налог, и где найти исходные данные для этого?

Важно понять, что величина пошлины полностью зависит от кадастровой стоимости земли. Именно от этого показателя необходимо отталкиваться при проведении расчетов

Узнать этот показатель можно, только проведя межевание земли (определение его границ и площади). Затем следует обратиться в Налоговый кодекс (ст. 396). Там указана общая формула для расчета налога для всех типов участков. Необходимо умножить размер участка (в квадратных метрах) на стоимость его одного квадратного метра. Затем полученный результат умножается на установленную в регионе ставку.

Ключевой документ ИП и юридического лица – декларация по земельному налогу. В ней отображаются все расчеты, касающиеся определения величины денежных средств, подлежащих выплате в местный бюджет. Она подается не позднее 1 февраля года, который следует за отчетным периодом.

1. Земельный налог: кто должен оплачивать и какие земельные участки не облагаются земельным налогом?

Налогоплательщиками налога являются организации и физические лица, владеющие земельными участками на праве:

- собственности;

- постоянного (бессрочного) пользования;

- пожизненного наследуемого владения.

Земельным налогом не облагаются:

- земельные участки, изъятые из оборота в соответствии с законодательством РФ;

- земельные участки, ограниченные в обороте в соответствии с законодательством РФ;

- земельные участки из состава земель лесного фонда;

- земельные участки, занятые находящимися в государственной собственности водными объектами в составе водного фонда;

- земельные участки, входящие в состав общего имущества многоквартирного дома.

Документальное оформление

Покупка и продажа земельных участков оформляются договором в 3-х экземплярах. Два из них – участникам сделки, один – в Росреестр для регистрации. Договор аренды земли на срок более года также регистрируется в Росреестре (ст. 609-2 ГК РФ).

Вопрос: Как отразить в учете организации приобретение земельного участка, находящегося в муниципальной собственности, для производственных целей и его последующую продажу?

Организация приобрела земельный участок стоимостью 5 000 000 руб. Государственная пошлина уплачена, и документы на регистрацию перехода права собственности на земельный участок к организации переданы в месяце получения земельного участка. В этом же месяце участок начал использоваться в производственных целях. Переход права собственности на участок зарегистрирован в месяце, следующем за месяцем его получения. В этом же месяце произведены расчеты с муниципалитетом за приобретенный участок. Иных расходов, связанных с приобретением земельного участка, организация не несет.

В дальнейшем участок продан за 6 200 000 руб. Переход права собственности на участок к покупателю зарегистрирован в месяце, следующем за месяцем передачи участка. В этом же месяце получены денежные средства от покупателя. Организация применяет метод начисления в налоговом учете. Промежуточная бухгалтерская отчетность составляется организацией на последнее число каждого календарного месяца.Посмотреть ответ

Специальных унифицированных форм, учитывающих многообразие земельных участков, их видов, законодательством не предусмотрено. При постановке на учет ЗУ рекомендуется пользоваться указанными ниже документами:

- Акт ОС-1 «О приеме-передаче объектов ОС (кроме зданий, сооружений)». Документ содержит ряд показателей, которые при заполнении следует игнорировать (прочеркивать): изготовитель, нормы амортизации, полезное использование, остаточная стоимость и т.д. В то же время отсутствуют специальные графы, содержащие характеристики земельного участка. Их можно отразить в поле (разделе) «Другие характеристики».

- Акт 401-АПК «На оприходование земельных угодий». Он предназначен для организаций и предприятий аграрной сферы и содержит сведения о земельном участке, его балансовой стоимости, виде, качестве земель и др.

- Инвентарная карточка ОС-6 «Учета основных средств».

По какому коду ОКОФ учитываются земельные участки и улучшение земельных участков?

Можно прописать в договоре положение, по которому он будет являться одновременно и актом приема-передачи, либо разработать собственную учетную форму локального характера. Применение тех или иных бланков документов по учету ЗУ целесообразно закрепить в учетной политике организации.

Постановка на учет производится датой, указанной в акте либо в договоре, приравненном к нему.

На заметку! Земля и строения на ней не являются в учете единым имущественным объектом.

Льготы для иных категорий лиц в соответствии с новыми правилами начисления налога на землю

Помимо указанных льготников, существуют также и иные лица, имеющие право на использование сниженной налоговой ставки. К ним, в частности, относятся:

- Малочисленные народы крайнего Севера (Сибири). Только в случае, когда земли используются для поддержания их традиционного образа жизни, хозяйственного и иного промысла.

- Некоторые юридические лица. Например, на земельных участках, на которых проложена федеральная автомобильная трасса.

- Организации религиозной направленности. В отношении земли, на которой расположены здания, сооружения, предназначенные для религиозных или благотворительных целей.

- Учреждения, земельные участки которых располагаются в особой экономической зоне.

Важно также отметить, что льготы по земельному налогу будут иметь силу только в случае их признания и документального оформления в территориальных органах налоговой инспекции (или специализированных органах местного самоуправления). Сам факт их наличия, без уведомления ФНС, не дает право на применение сниженной налоговой ставки

Расчет налога с кадастровой стоимости

Расчет налога исходя из кадастровой стоимости имеет свою особенность. Она заключается в том, что есть переходные правила для расчета.

Переходные правила применяются ко всему имуществу, кроме объектов, включенных в утвержденный региональный перечень или образованных из них (п. 8 ст. 408 НК РФ).

Расчет налога без учета переходных правил

Для объектов из региональных перечней инспекция рассчитает налог по следующей формуле:

| Сумма налога за текущий год по объекту | = | Налоговая база | × |

Ставка налога, действующая по местонахождению недвижимости, на текущий год |

Эта формула подходит для расчета налога за полный год. Если вам нужно рассчитать налог за неполный год, то продолжите расчеты, применив .

Когда таких объектов несколько, налог рассчитайте отдельно по каждому из них. А затем определите общую сумму налога на имущество физических лиц за текущий год:

| Сумма налога на имущество физических лиц за текущий год | = | Сумма налога на имущество физических лиц за текущий год по объекту № 1 | + | Сумма налога на имущество физических лиц за текущий год по объекту № 2 | + | Сумма налога на имущество физических лиц за текущий год по объекту №… |

Это следует из положений пункта 1 статьи 408 Налогового кодекса РФ.

Расчет налога по переходным правилам

Суть переходных правил в следующем. В течение первых четырех лет с года, когда местные власти приняли решение считать налог по кадастровой стоимости, применяются уменьшающие коэффициенты.

Таким образом, для объектов, по которым налог считают исходя из кадастровой стоимости, но которые не вошли в утвержденный региональный перечень (не образованы из них), инспекция рассчитает налог так:

| Сумма налога за текущий год по объекту | = | Сумма налога исходя из кадастровой стоимости без учета переходных правил | – | Сумма налога исходя из инвентаризационной стоимости за последний год применения такого метода | × | Коэффициент | + | Сумма налога исходя из инвентаризационной стоимости за последний год применения такого метода |

Сумму налога исходя из инвентаризационной стоимости за последний год, когда таким годом был 2014 год, рассчитывают по ранее действовавшим правилам.

Значения коэффициентов приведены в таблице:

| Год от момента введения расчета налога по кадастровой стоимости | Значение коэффициента |

| 1-й год (т. е. год, с которого введен порядок расчета налога по кадастровой стоимости) | 0,2 |

| 2-й год | 0,4 |

| 3-й год | 0,6 |

| 4-й год | 0,8 |

Если сумма налога исходя из кадастровой стоимости без учета переходных правил оказалась меньше, чем сумма налога исходя из инвентаризационной стоимости, налог рассчитают без учета переходных правил.

Такой порядок установлен пунктами 8 и 9 статьи 408 Налогового кодекса РФ.

Пример проверки расчета налога на имущество физических лиц за 2015 год исходя из кадастровой стоимости

А.С. Глебовой принадлежит квартира общей площадью 120 кв. м. На территории, где расположена квартира, с 1 января 2015 года введен новый порядок расчета налога на имущество граждан – исходя из кадастровой стоимости.

Кадастровая стоимость квартиры на 1 января 2015 года, по данным Росреестра, составляет 10 650 000 руб. По местонахождению квартиры для жилых помещений, стоимость которых выше 1 000 000 руб., установлена ставка 0,1 процента.

Сумма налога, которую Глебовой начислили за 2014 год, исходя из инвентаризационной стоимости квартиры составила 7194 руб.

На данной территории 2015 год является первым годом переходного периода.

Сумма налога с кадастровой стоимости квартиры с учетом вычета, но без учета переходных правил равна:

8875 руб. ((10 650 000 руб. – 10 650 000 руб.: 120 кв. м. × 20 кв. м.) × 0,1%).

Это больше. чем сумма налога исходя из инвентаризационной стоимости (7194 руб.). Поэтому инспекция применила коэффициент и окончательную сумму налога к уплате рассчитала так:

7530 руб. ((8875 руб. – 7194 руб.) × 0,2 + 7194 руб.).

Приведенный выше порядок подходит для расчета налога за полный год. Если вам нужно рассчитать налог за неполный год, то продолжите расчеты, применив .

Такой порядок установлен пунктом 8 статьи 408 Налогового кодекса РФ.

Совет: Если хотите заранее узнать, сколько придется заплатить налога в 2016 году за 2015 год, воспользуйтесь специальным сервисом на сайте ФНС России.

Льготы для физических лиц

Согласно законодательству нашей страны собственники земельных участков обязаны платить налог в региональный бюджет. Поэтому льготы могут быть двух категорий: региональные и федеральные. То есть в каждом регионе местное правительство может самостоятельно определить круг граждан, которые могут не платить налог. Кстати, многие интересуются, платят ли пенсионеры налог на землю, полагая, что это тоже льготная категория граждан, но это не так.

Государственные льготы для физических лиц

Итак, федеральные льготы, или кто не платит налог на землю, на основании действующего законодательства:

- Герои Советского союза и Российской федерации.

- Инвалиды 1 и 2 группы.

- Граждане, имеющие право на получение социальной поддержки.

- Инвалиды с детства.

- Граждане, принимавшие участие в испытании ядерного оружия или ликвидации последствий ядерных аварий в результате боевых действий.

- Граждане, пострадавшие в результате радиоактивного облучения в ходе научных и иных видах работ.

- Ветераны Великой Отечественной войны.

- Коренные народы Сибири.

Местные льготы для физических лиц

Местное самоуправление может самостоятельно определять круг граждан, которые либо не платят сбор совсем, либо получают вычет (это часть суммы от кадастровой стоимости, которая налогом не облагается). Несмотря на то что в каждом субъекте действует своя программа послабления для отдельных категорий жителей, практически в каждом регионе предусмотрены льготы для следующих категорий граждан:

- Многодетные семь, то есть в тех семьях, где более 3 детей, налог на землю не платят или имеют налоговый вычет.

- Послабление для пенсионеров государственными властями не предусмотрено, но органы местного самоуправления зачастую их включают в список льготников. То есть, платят налог на землю пенсионеры или нет, зависит только от местных властей.

- Ветераны труда не в каждом регионе, а только в некоторых, освобождаются от налогообложения.

- Семьи с детьми инвалидами зачастую получают льготы по налогам.

- Граждане, пережившие катастрофу на Чернобыльской АЭС.

Чтобы узнать, есть ли льготы по налогу на землю для пенсионеров или нет, нужно обратиться в ФНС. Потому что если нет полного освобождения от сбора, то есть возможность уменьшить сумму налога за счет вычета определенной суммы из кадастровой стоимости объекта.

Когда повышается ставка налога на земельные участки

В части регионов России она увеличивается. Это относится к зонам с комфортными климатическими условиями, которые используются для организации курортного отдыха граждан.

В 2021 году земельный налог для таких мест в зависимости от оценки земли составит:

- в Краснодарском крае – 4–6%;

- на Ставрополье – 3,5–7%;

- для Московской области, Санкт-Петербурга и Ленинградской области – 2,5–4%;

- в Калининграде – 3–5%;

- в Приморском крае – 2–3%.

Повышая земельный налог, власти этих субъектов не пытаются обобрать туристов. Собранные средств направляются на сохранение природы и создания условий комфортного пребывания граждан.

Расчет налога

Величина земельного налога – небольшая часть кадастровой оценки участка, которую вносят предприниматели и физические лица в бюджет государства. Кадастровая стоимость земли определяется специалистами-оценщиками. Они расставляют участки по категориям, измеряют его и выявляют особенности.

Полученная информация регистрируется в государственном реестре. Налоговой службе остается взять готовые величины и вычислить необходимую к оплате сумму. Расчет производится на основании установленных законом налоговых ставок.

Физические лица не производят вычисления самостоятельно. За них это делает ФНС. Им высылается уведомление с готовыми к оплате цифрами.

С бизнесменами по-другому:

- если земля находится в личном пользовании и выступает в роли дачного участка или применяется для строительства собственного жилья, они получают уведомление из налоговой;

- когда индивидуальный предприниматель использует землю в коммерческих целях, вычислить сумму земельного сбора он обязан сам.

Расчет налога бизнесмен производит независимо от категории земли. Затем данные записывают в налоговую декларацию и подают согласно установленному времени. После чего вносят необходимые авансовые платежи. В конце налогового периода подают итоговую отчетность.

Подробнее о правовой позиции Судебной коллегии по экономическим спорам ВС РФ.

Определение ВС РФ от 18.05.2015 № 305-КГ14-9101 по делу № А41-63325/13 касается налогоплательщика-организации, в собственности которой было 354 земельных участка, отнесенные к землям сельскохозяйственного назначения с видом разрешенного использования «для дачного хозяйства» (144 участка) и «для дачного строительства» (210 участков).

В данном случае, признавая решение инспекции незаконным, суды исходили из того, что земельные участки классифицируются по правовому режиму, который не зависит от статуса собственника земли, а устанавливается на основании сведений о целевом назначении и виде разрешенного использования, содержащихся в государственном кадастре недвижимости. В связи с этим, по мнению судов, пониженная ставка земельного налога:

-

подлежит применению в отношении земельных участков с соответствующим правовым режимом;

-

может использоваться как некоммерческими, так и коммерческими организациями при условии использования этих земельных участков по целевому назначению.

Установив, что организация на спорных участках ведет строительство дачного комплекса, то есть, по мнению судов, земельные участки используются обществом по целевому назначению, суды пришли к выводу о правомерности применения пониженной ставки налога.

Однако Верховный суд признал мнение судов ошибочным и разъяснил, что по смыслу налогового законодательства пониженные ставки земельного налога устанавливаются для некоммерческих организаций и физических лиц, непосредственно использующих земли в целях удовлетворения личных потребностей при ведении дачного хозяйства или дачного строительства, в то время как организация осуществляет на этих участках строительство дачного комплекса для последующей реализации юридическим и физическим лицам земельных участков, объединенных в этот комплекс, в целях извлечения прибыли.

Принцип дифференцирования и установления

Ставки земельного налога дифференцированы по тем же параметрам, которые устанавливают кадастровую стоимость ЗУ.

Для участков под ИЖС конкретная ставка земельного налога устанавливаться на отметке 0,05%, на момент, когда для застройки выделили заброшенные загородные участки, в труднодоступных местах, без перспективы проведения инженерных коммуникаций. Соответственно, кадастровая стоимость таковых так же будет оцениваться достаточно низко.

Если через 5 лет силами граждан будет выстроен элитный коттеджный посёлок, с развитой инфраструктурой, проведёнными линейными объектами – кадастровая стоимость и налоговая ставка существенно повысятся и могут достичь 0,3%.

Кроме земель поселений и массивов сельскохозяйственного назначения, остальные категории допускают повышения ставки до 1,5%. Но это не значит, что она должна быть выше, чем для дачников или лиц, проживающих в частном секторе. Просто в данном случае допускается более широкий диапазон варианта назначения ставок.

Налоговое уведомление

Расчетом земельного налога для физических лиц занимается налоговая служба. После расчета суммы инстанция отправляет уведомление на почтовый адрес по месту жительства плательщика. В этом документе указан размер налога, его ставка, размер льготы, срок, до которого его нужно уплатить.

В 2021 году с апреля по сентябрь налоговая служба разошлет налоговые уведомления физлицам за 2021 год.

Если уведомление не пришло.

Некоторые собственники земельных владений ошибочно считают, что если уведомления нет, то платить налог теперь не нужно. Это неверно. В 2015 году вступил в силу закон, который гласит, что налогооблагаемый, если он не получал уведомления, должен самостоятельно явиться в налоговую инспекцию и сообщить о том, что у него в собственности имеется земельный участок, иное недвижимое имущество или транспортное средство.

В срок до 1 декабря в налоговую инспекцию нужно предоставить уведомление (если есть) на каждый объект налогообложения и ксерокопии правоустанавливающих документов.

К примеру, если участок был приобретен в 2018 году и уведомление по нему не пришло, то до 1 декабря необходимо лично явиться в налоговую инспекцию и предоставить всю необходимую информацию о налогооблагаемых объектах.

У кого есть льготы по земельному налогу?

Определенные виды льгот устанавливаются в каждом регионе самостоятельно. В некоторых случаях размер сбора могут не только уменьшить, но и отменить его полностью. Узнать о своих привилегиях можно на официальном сайте налоговой инстанции.

Срок оплаты налога для физических лиц

Физлица уплачивают сумму налога, зафиксированную в уведомлении. Этот документ высылается один раз в три года, предшествующих налоговому периоду. В момент наступления срока для оплаты налоговая инстанция должна отправить уведомление адресату не позднее 30 рабочих дней.

Нужно знать! Получившие уведомление налогоплательщики платят налог на землю не чаще чем один раз в три года (налоговый период).

Как оплатить налог на землю?

В 2021 году заплатить земельный налог можно несколькими способами:

- по выданным реквизитам через банк или терминал по штрих коду или по индексу, что указан в уведомлении.

- через интернет на сайте ФНС.

- со своего телефона

- с электронного кошелька

- посредством специальных сервисов, типа oplatagosuslug.ru или «заплати налоги».

- в личном кабинете в интернет банке

- вместо вас налог может заплатить иное лицо.

В заключение

Порядок уплаты и его сроки определяются на местном уровне, но они не должны нарушать НК РФ. Один раз в три года физические лица получают налоговые уведомления от ФНС и должны уплатить сбор не поздее 1 декабря года, следующего за отчетным.

Заключение

В целом, размер земельной пошлины в 2015 году несколько вырос. Это обусловлено множеством факторов, влияющих на социально-экономическую ситуацию в стране. Что касается расчета земельного налога, то полная и исчерпывающая информация содержится в налоговом законодательстве.

Следует отметить, что земельная пошлина — разновидность “местного” сбора. Это означает, что каждый субъект имеет возможность по собственному усмотрению регулировать налоговую ставку, устанавливать льготы и иные привилегии для конкретных категорий лиц. Информацию о ставке в каждом конкретном регионе можно найти в нормативных актах региональных органов власти и соответствующей территориальной ФНС.

Важно также указать на то, что физическим лицам (основной категории налогоплательщиков) не нужно заполнять никакие налоговые декларации. Эта обязанность возложена на ИП и коммерческих юридических лиц, участки которых используются для доходной деятельности

Все, что необходимо сделать, — вовремя внести авансовый платеж (до 1 ноября каждого года). Затем вносится остаточная сумма за вычетом аванса.

Все необходимые реквизиты должны быть указаны на извещении об уплате налога на землю, которое вручается каждому налогоплательщику (либо лично, либо заказным письмом). В случае просрочки платежа устанавливаются жестокие санкции – пени, штрафы. В конечном счете их размер может существенно превысить основную сумму задолженности по налогу.

Примечательно, что обязанность по уплате пошлины возлагается исключительно на собственников земли (или владеющих на праве бессрочного пользования, наследуемого владения). Если земля находится в пользовании по договору аренды, арендатор освобождается от всех выплат в пользу государства. Однако собственник в этом случае имеет возможность добиться льготы по земельному налогу, если участок отнесен к категории сельскохозяйственных земель и используется по назначению, определенному правоприменительными документами.