Книга доходов и расходов для ип на осно

Содержание:

- Ответственность за нарушение порядка ведения КУДИР

- Как заполнить разделы книги учета доходов и расходов

- Утром стулья, а вечером деньги

- Принцип заполнения книги

- У кого должна находиться книга

- Как правильно прошить КУДиР

- Зачем нужна книга доходов?

- Как вести КУДиР

- Как заполнить КУДИР

- Порядок заполнения КУДиР для ИП на УСН по шагам

- Хотите продолжать вести книгу

- Как проверить книгу доходов и расходов в 1С

- Основные требования заполнения КУДИР

- Заключение

Ответственность за нарушение порядка ведения КУДИР

Грубые нарушения требований по учету доходов, расходов, а также объекта налогообложения, регламентируются статьей 120 Налогового кодекса РФ. Установлены следующие виды штрафов: 10 000 рублей — штраф за грубое нарушение, осуществленное в течение одного налогового периода; 30 000 рублей — штраф за то же деяние, произведенное в течение более одного налогового периода; 20% от суммы неуплаченного налога, но не менее 40 000 рублей — штраф за нарушение, которое повлекло занижение налоговой базы.

Автор статьи: Екатерина Могучая

Работайте в облачном сервисе для малого бизнеса Контур.Бухгалтерия: здесь есть простой учет, зарплата, налоги и отчетность через интернет. Работайте бесплатно первые 14 дней и узнайте обо всех возможностях сервиса.

Как заполнить разделы книги учета доходов и расходов

Каждая хозяйственная операция, совершаемая налогоплательщиком на УСН в налоговом периоде, которая оказывает влияние на формирование налогооблагаемой базы, должна регистрироваться в книге. Записи производятся в хронологическом порядке. По итогам каждого квартала и в конце года подбиваются итоги.

Подробный комментарий по заполнению книги учета доходов и расходов, включая образцы заполнения, привели эксперты КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к рекомендациям.

В графе 4 раздела I отражаются доходы, перечень которых содержится в ст. 249–250 НК РФ. Соответственно, сюда не заносятся операции, перечисленные в ст. 251 НК РФ, а также те, которые облагаются налогом на прибыль у юридических лиц или НДФЛ у ИП. Доходы, полученные в натуральной форме, отражаются по рыночной цене поступившего имущества.

Налогоплательщики, избравшие объект учета «доходы минус расходы», вносят в графу 5 этого же раздела свои затраты (их перечень указан в ст. 346.16 НК РФ). «Упрощенцы», уплачивающие налог от объекта «доходы», указывают в этой графе свои расходы, произведенные в рамках реализации бюджетных программ по безработице, а также затраты, которые были произведены из субсидированных на развитие предпринимательства средств.

Раздел II, касающийся основных средств, заполняют упрощенцы, избравшие объектом налогообложения «доходы минус расходы». Раздел III также оформляют налогоплательщики, работающие с объектом «доходы минус расходы», если у них по итогам предшествующих лет есть убытки, которые можно учесть, рассчитывая налог за текущий год.

Раздел IV заполняется налогоплательщиками, которые рассчитывают единый налог от объекта «доходы». Здесь регистрируются все уплаченные страховые взносы, которые оказывают влияние на снижение суммы начисленного налога.

С 2021 года книга доходов и расходов дополнена еще разделом V, в котором налогоплательщики, избравшие объектом налогообложения «доходы», отражают уплаченные суммы торгового сбора, которые влияют на размер налога, подлежащего уплате в бюджет.

Подробнее о различиях в порядке заполнения книги в зависимости от выбранного объекта налогообложения читайте в материале «Порядок заполнения КУДиР при УСН доходы минус расходы».

Скачать актуальный в 2020-2021 годах бланк книги расходов и доходов можно на нашем сайте.

Если вы используете объект налогообложения «доходы», то образец КУДиР за 2021 год смотрите в КонсультантПлюс. Если у вас «доходы минус расходы», то образец за 2021 год — по этой ссылке. Это бесплатно.

А если вам требуется прежний вариант регистра (за 2013-2017 годы), то это он:

Утром стулья, а вечером деньги

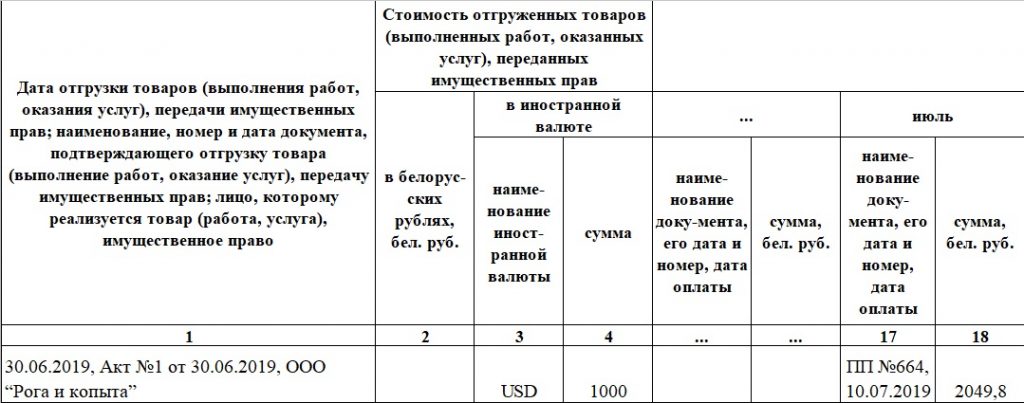

Допустим, сперва вы выполнили какую-то работу (или передали товар – не суть) для ООО “Рога и копыта” на 1000 долларов – и подписали об этом акт (пусть это будет акт №1 от 30 июня 2019 года). А потом, 10 июля, вам на счет поступили деньги в оговоренном объеме. В этом случае вы будете записывать операцию в 1-й пункт части II первого раздела книги.

В первом столбце необходимо указать, на основании чего вам платят деньги: когда, какой документ и с кем вы подписали. Для нашего примера в первый столбец необходимо будет записать: 30.06.2019, Акт №1 от 30.06.2019, ООО “Рога и копыта”.

Далее все зависит от того, в какой валюте вы заключили сделку. Там отдельные графы для белорусских рублей и для иностранной валюты. Если в “белках” (столбец 2) нужно вписать только цифры, то для валюты нужно уточнить ее наименование. В нашем примере в столбец 3 впишем “USD”, а в столбец 4 – “1000”.

Столбец “Отгрузка” разбит по месяцам. В нашем примере это июль, ищем столбцы 17-18. Неудобство стандартной таблицы, которую предлагает налоговая, в том, что месяцы с июня по декабрь переползают вниз – таким образом, вам придется вручную считать строки. Допустим, за январь-май в первом столбце у вас уже накопилось 10 записей. Соответственно, наш пример вы пишете в 11 строке. Когда вы пролистаете таблицу вниз, до июня, не ошибитесь: запись должна быть не в первой строчке, а в той же, 11-й!

Итак, у вас есть два столбца: про документ (столбец 17) и про сумму (столбец 18). Речь идет о документе, который подтверждает перечисление вам денег: это не акт и не ваш счет, а документ из банка – например, платежное поручение (сокращенно ПП). Вы можете найти его номер в банковской выписке – в интернет-банкинге или в письмах банка вам на электронную почту. Там же будет указана дата, когда деньги поступили. Таким образом, в нашем примере в столбец 17 пишем “ПП №ХХХ, 10.07.2019”. Что касается столбца 18, если сумма в белорусских рублях, то все просто: сколько поступило на счет – столько и записываем. А вот если деньги пришли в валюте (как в нашем примере), то их сперва нужно перевести в белорусские рубли по курсу Нацбанка на день их поступления. Поскольку курс доллара на 10.07.2019 был 2,0498, то в нашем примере в столбец 18 запишем “2049,8”.

Лайфхак: удобная подборка курсов всех валют на любую дату есть на сайте Нацбанка.

Наконец, не забудьте заполнить чуть ниже графу “Итого за месяц”, суммировав все ваши поступления.

Принцип заполнения книги

В книге учёта доходов и расходов девять граф и заполняются они так:

Графа 1 — ставите дату, когда получили доход или были расходы.

Графа 2 — доход за день, но если были наличные и безналичные поступления, фиксируйте их в отдельных строках. Если принимаете оплаты платёжными картами, сумму вносите на основании фискальных отчётных чеков (консультация в ЗIР, подкатегория 104.08).

Графу 3 заполняете, только если в этот день возвращали оплаты, предоплаты или авансы клиентам за товары (работы или услуги).

Графа 4 — скорректированная сумма дохода после возврата. Графа 2 минус сумма возврата из графы 3.

Графа 5 — реквизиты первичных документов, которые подтверждают расходы, связанные с полученнием дохода. Что это может быть: платёжные поручения, ПКО, квитанции, чеки РРО, акты закупки, акты выполненных работ / оказанных услуг и др.

Графа 6 — расходы, связанные с ведением деятельности. Есть важный нюанс: расходы, связанные с покупкой товаров, работ, услуг, которые приобрели для перепродажи, указываете в книге только в день, когда продали их (или получили аванс) и отразили сумму выручки в графе 2 книги (консультация в ЗIР, подкатегория 104.08). Даже если фактически расход был в другом месяце. Если нет документов, подтверждающих трату, в книге вы её не фиксируете.

Графа 7 — расходы на зарплату и налоги за работников в отчётном месяце. По мнению налоговой, если дохода в этот день не было, эту сумму в расходы не вносите (консультация в ЗIР, подкатегория 104.08). Рекомендуем подать запрос в налоговую на индивидуальную консультацию, как вам отражать этот расход в дни, когда нет дохода.

Графа 8 — тут вы показываете другие фактические расходы, связанные с получением дохода, но не указанные в графах 6 и 7. Это расходы на РКОРасчетно-кассовое обслуживание, оплату услуг, связь, аренду, коммуналку и т. д. Здесь также указывают ЕСВЕдиный социальный взнос, который уплатили за себя как предприниматель, налоги, стоимость лицензий. Всё должно подтверждаться документами. Ежемесячные амортизационные отчисления, если предприниматель их начисляет (консультация в ЗIР, подкатегория 104.08).

Если в какой-то день дохода не было, но были расходы (кроме расходов, указанных в гр. 6 и 7), непосредственно связанные с получением дохода, вы можете указать их в гр. 5 и 8 (консультация в ЗIР, подкатегория 104.08).

Графа 9 — рассчитанная сумма чистого дохода: доход за отчётный период (графа 4) минус расходы (графы 6, 7, 8). Если получится отрицательная сумма, ставите прочерк.

После окончания месяца, квартала и года надо подбить итоги и записать в книгу.

У кого должна находиться книга

Книга учёта доходов хранится у предпринимателя. У вас может быть несколько магазинов или офисов в разных городах, книги там может и не быть, но если к вам пришли с проверкой, по требованию проверяющих вы обязаны её предоставить.

Заполнять книгу учёта предприниматель должен самостоятельно (консультация в ЗІР, подкатегория 107.07). Но по факту ФЛП часто делегирует эту обязанность жене, бухгалтеру или работнику, который отвечает за учёт.

Мы рекомендуем контролировать этот процесс, чтобы избежать ситуаций, когда бухгалтер-аутсорсер возвращает книгу учёта, в которой нет половины записей и в целом заполненную кое-как.

Как правильно прошить КУДиР

У Государства нет жестко регламентированных требований к процессу прошивки

Важно соблюдать лишь несколько условий: место сшивки должно быть опечатано и заверено, а страницы пронумерованы

Прошить можно так:

- Складываем листы и делаем отверстия: иголкой, если документ небольшой, и дыроколом, если он толстый.

Продеваем нитки или ленту и завязываем узел на тыльной стороне книги.

Этого достаточно, чтобы прошить.

Опечатать можно двумя способами:

- Берём небольшой листок и сгибаем его: узкая часть должна закрыть ленту/нитку со стороны первого листа, а широкая – сзади. Приклеиваем и пишем количество страниц прописью и цифрой, дату, ФИО заверившего. Можно поставить печать, если она есть. Также не забудьте расписаться. Будет лучше, если подпись расположится как на листе, так и на документе.

Делаем отверстие в книге через все листы. Сквозь них продеваем нитки/ленту, делаем узел на задней стороне документа. Фиксируем концы листком бумаги, на котором пишем ту же информацию, что и в предыдущем способе.

Зачем нужна книга доходов?

Многих предпринимателей, перешедших с ЕНВД на патент, мучает вопрос: Зачем мне вести учёт своих доходов, если мой налог от них никак не зависит? На вменёнке же я её не вёл… Действительно, в плане способа расчёта налога патент не особо отличается от ЕНВД, и что тут, что там учёт доходов не особо нужен. Но между этими двумя системами налогообложения имеется принципиальное различие — на патенте есть лимит дохода (60 миллионов), в то время как на ЕНВД его не было. Именно поэтому предприниматель на ПСН и должен вести Книгу доходов — это нужно для контроля за лимитом по доходу. И даже если вы уверены, что легко справитесь с этой задачей без всяких дополнительных записей, то не расслабляйтесь, книгу всё равно вести нужно — её могут затребовать в налоговой. Налоговики привыкли работать с документами, поэтому никакие ваши заверения о том, что вам до лимита по ПСН как до канадской границы их не устроят, они захотят увидеть Книгу доходов.

Как вести КУДиР

Общие правила ведения КУДИР сводятся к следующему:

- Книгу заводят на один год.

- Записи о хозяйственных операциях заносят в хронологическом порядке.

- Каждая запись должна быть подтверждена первичным документом.

- КУДиР можно вести вручную и в электронном виде, но даже в этом случае в конце года ее нужно распечатать, прошить, пронумеровать постранично, подписать и поставить печать (если есть).

- Отсутствие хозяйственных операций не освобождает от необходимости формировать КУДиР. Если деятельность не велась, нужно сформировать Книгу с нулевыми показателями.

- Сдавать КУДиР в налоговую инспекцию не нужно, но необходимо быть готовым в любой момент предоставить ее для проверки по требованию сотрудников налоговых органов. За отсутствие КУДиР налоговая инспекция штрафует.

Правила заполнения КУДиР для каждой системы налогообложения содержатся в нормативных документах, которыми утверждена соответствующая форма:

- Книгу заводят на один год.

- Записи о хозяйственных операциях заносят в хронологическом порядке.

- Каждая запись должна быть подтверждена первичным документом.

Как заполнить КУДИР

Заполнить КУДИР самостоятельно довольно просто, особенно для ИП с небольшим количеством операций. Также можно воспользоваться услугами бухгалтера или специальными онлайн-сервисами. Мы сегодня расскажем о том, как заполнить КУДИР самому.

Разберемся с ними по очереди:

- Титульный лист – стандартный титульник, в котором надо указать данные налогоплательщика и год, за который составляется документ;

- Раздел I Доходы и расходы – его заполняют все ИП и юрлица на УСН;

- Раздел II Расчет расходов на ОС и НМА, которые учитываются при расчеты базы для налога;

- Раздел III Расчет суммы убытка, учитываемого при исчислении УСН

Эти два раздела заполняют только те, кто перешел на УСН с базой Доходы — расходы.

Раздел IV Расходы, уменьшающие налог на УСН в соответствии с НК РФ (проще говоря, страховые взносы, которые вы платите за себя и работников) – в этом разделе данные проставляют только те, кто выбрал упрощенку с базой Доходы.

Что в итоге? ИП на УСН-Доходы должен заполнить титульник, разделы I и IV.

Шаг 1: Заполняем титульный лист

Что надо указать на титульнике? Прописываем следующие данные:

- год, за который ведется книга – «на 2021 год»;

- дату открытия книги –2021/01/01;

- ФИО ИП (название организации);

- ИНН ИП (ИНН/КПП юрлица);

- Объект налогообложения – «доходы»;

- Адрес (для ИП – место жительства, для юрлиц –место нахождения);

- № р/с и банк.

Пример заполнения титульника КУДИР представлен ниже:

Шаг 2: Заполняем Раздел I Доходы и расходы

ИП на УСН-Доходы записывает в этом разделе свои доходы. Некоторые расходы тоже указываются, но об этом скажу чуть ниже.

Итак, в разделе есть четыре таблицы – по одной на квартал. Каждая операция прописывается в отдельной строке, количество строк добавляете сами, когда печатаете форму. В таблице 5 граф:

- № п/п – проставляете номер записи по порядку;

- Дата и номер первичного документа – прописываете сведения по документу, являющемуся основой для отражения операции;

- Содержание операции – прописываете суть операции;

- Доходы – указываете сумму дохода;

- Расходы – здесь указывается сумма расходов (графа заполняется теми, кто УСН считает по базе Доходы — расходы).

Приведем несколько примеров, так как доход может поступать по-разному:

- При поступлении в кассу (для тех, кто применяет ККМ) – указываем дату и № Z-отчета, который делается в конце дня;

- При поступлении выручки по БСО: Если это БСО по требованию, то ставите дату и его номер;

- Если это несколько БСО за день, то составляете на них один ПКО и указываете его дату и номер. В ПКО при этом должны быть указаны все БСО, которые вы выписали за день.

Пример заполнения КУДИР в каждом случае приведен ниже:

Бывают ситуации, когда вам нужно оформить возврат, а приход уже записан в КУДИР. Это можно сделать сторнирующей записью. Сумма возврата также отражается по графе «Доходы», но со знаком «минус».

Формат оформления записи смотрите в примере выше. В п. 4 отражен возврат поставщику излишне уплаченной суммы аванса.

По окончании квартала в таблице выводится итоговая сумма доходов. У нас в примере она составила 47 600 рублей. Остальные таблицы заполняются в течение 2, 3 и 4 кварталов. В них подводятся итоги доходов по кварталам и нарастающие итоги за полугодие, 9 месяцев и год. Представим, что в следующих периодах никаких операций у нас не было, тогда оставшиеся таблицы будет такими:

В некоторых случаях плательщики УСН-Доходы показывают в КУДИР и расходы. Таких случая фактически два:

- Расходы за счет выплат на содействие безработных граждан;

- Расходы за счет субсидий, полученных в рамках программы поддержки СМСП.

Эти суммы отражаются сразу в двух графах – как доходы и как расходы. В итоге они взаимопогашают друг друга и не оказывают никакого влияния на расчет базы для налога.

Пример оформления такой записи вот:

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1. | 02.02.2019 п/п № 2 | Оплата арендной платы по договору № АП-14-02 от 15.01.2021 г. за счет полученной субсидии | 20 000 | 20 000 |

Справка к разделу I не заполняется, в ней проставляют сведения те, кто выбрал УСН с другой базой.

Порядок заполнения КУДиР для ИП на УСН по шагам

Журнал учета доходов и расходов состоит из титульного листа и пяти разделов. Но сама структура ее будет зависеть от объекта налогообложения, выбранного предпринимателем.

- При использовании при расчетах налога по схеме «доходы минус расходы» заполняются:

- титульный лист;

- раздел 1 со справкой, где записываются доходы и расходы, учитываемые для УСН;

- раздел 2, если приобретались основные средства;

- раздел 3 при понесенных убытках прошлых лет;

- разделы 4 и 5 не заполняются.

- При объекте «доходы» заполнение обязательно:

- титульного листа;

- раздела 1;

- разделы 4 и 5.

Разберем заполнение КУДиР на Усн «Доходы» подробнее.

Титульный лист

Обязательно указывается налоговый период, за который составлена книга и дата открытия (как правило, это 1 января текущего года).

Ниже записываются сведения о налогоплательщике с указанием организационно-правовой формы и наименования. В случае с индивидуальным предпринимателем прописывается его ФИО.

При указании кодов налогоплательщика следует обращать внимание, что для организаций строка содержит ИНН и КПП, а для предпринимателей расположена ниже только ИНН. Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы»

Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы».

Ниже следует информация об адресе предпринимателя, прописав его полные почтовые реквизиты.

Раздел I. Доходы и расходы

Он состоит из табличных частей и справки, в которой производится расчет итогов для исчисления налоговой базы за налоговый период (календарный год). В таблицы заносятся сведения о конкретных видах доходов и расходов. На каждый квартал отведена своя табличная часть, поэтому в форме их четыре. Обязательно подведение по каждой из них промежуточных итогов в соответствии с отчетными периодами (1 квартал, полугодие и 9 месяцев, в конце годовой итог).

Заполнение раздела 1 различается в зависимости от объекта налогообложения. Так, при учете «доходы» в графе 5 отражаются только расходы, связанные с полученными субсидиями от государства в рамках поддержки предпринимательства. Справка к разделу 1 для учитывающих только доходы не заполняется.

Если рассматривать заполнение по графам, то соблюдается следующий порядок:

- графа 1 — содержит порядковый номер операции;

- графа 2 — отражает информацию о первичном документе, используемом в качестве доказательства полученного дохода или понесенных расходов;

- графа 3 — содержит описание операции в произвольной форме;

- в графах 4 и 5 — проставляются суммовые значения доходов и расходов, подтвержденные документально (при учете «доходы» графа 5 не заполняется).

В четвертой отражаются все денежные средства, поступившие в кассу и на расчетный счет, за исключением:

- средств, не относящихся к предпринимательской деятельности ИП;

- сумм, полученных в качестве займа;

- сумм задатка за товар или услугу;

- средств учредителей, перечисленных в качестве вклада в уставной капитал;

- возвратов налогов, излишне внесенных в бюджет, а также возвратов от поставщиков за товар ненадлежащего качества.

К разделу I составляется справка, где ИП на УСН указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице доходов и расходов.

К разделу I составляется справка, где ИП на УСН «Доходы» указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице «Итого за год».

Оформление возврата

При возврате части полученных сумм от поставщиков следует сторнировать эту запись в КУДиР. Сведения вносятся в периоде, когда средства были возвращены «минусовой» суммой.

Раздел IV. Расходы

Этот раздел оформляется в обязательном порядке только при выбранном объекте налогообложения, когда для расчета налога играют роль полученные доходы. В нем отражаются все выплаты, которые принимаются налоговыми органами, чтобы уменьшить сумму налога в соответствии с нормами п.3.1 ст.346.21 Налогового кодекса. Для предпринимателя это обязательные страховые взносы на ОПС и ОМС, исчисленные и уплаченные за себя.

Раздел V. Сумма торгового сбора

В новую форму КУДиР с 1 января 2018 года введен раздел 5, который заполняют только организации и ИП, уплачивающие торговый сбор. Он введен временно только на территории г. Москва.

Налоговый учет в книге учета доходов и расходов должен соответствовать следующим принципам:

- обеспечивать полноту отраженных сведений;

- осуществляться постоянно и непрерывно;

- быть достоверным.

Все данные, отраженные в этом регистре учета являются основанием для исчисления базы, облагаемой УСН.

Хотите продолжать вести книгу

В Порядке № 579 написано, что предприниматель выбирает, как вести книгу учёта доходов: на бумаге или в электронном виде. По факту доступен только бумажный вариант, сервис для ведения электронной пока не разработан (консультация в ЗІРЗагальнодоступний інформаційно-довідковий ресурс податкової, подкатегория 107.07).

Ранее, когда книгу надо было регистрировать в налоговой, подавать заявление на имя начальника, сейчас нет.

Но нужно было заполнить титульный лист книги и пронумеровать страницы.

Если ваша книга заканчивается, но вы хотите продолжить вести учёт в привычном формате, купите новую и ведите без регистрации.

Как проверить книгу доходов и расходов в 1С

Возможность проверить правильность ведения книги доходов и расходов есть в программе «1С: Бухгалтерия». Для этого предусмотрена специальная функция «Помощник заполнения книги». С ее помощью бухгалтер может запускать регламентные операции и анализировать полученные результаты.

При загрузке встроенного в программу специального сервиса можно просмотреть все принимаемые и непринимаемые расходы. Самой распространенной ошибкой является «неподтягивание» программой документов, подтверждающих оплату понесенных расходов. А в случае отсутствия оплаты расходы не могут быть приняты к учету (ст. 346.17 НК РФ). Исправить ошибку можно путем группового перепроведения всех документов за налоговый период.

Обо всех нюансах использования этой бухгалтерской программы упрощенцами читайте в статье «Использование ”1С Бухгалтерия“ при УСН».

Основные требования заполнения КУДИР

Заполнять книгу учёта нужно грамотно и регулярно. Существуют такие требования ее оформления:

- В Книгу нужно записывать только те операции, с которых снимается налог. Если налоговый сбор с операций не уплачивается, их не нужно туда вносить.

- Этот документ можно заполнять как на компьютере, так и на бумажном носителе.

- Каждый раз при появлении расходов и доходов нужно вовремя вносить соответствующие данные.

- Если вы решили ввести Книгу на бумажном носителе, каждую страницу нужно пронумеровать и прошнуровать, указать на последней странице количества страниц и завизировать ИП. При наличии печати на предприятии, необходимо поставить ее оттиск.

- В случае ведения КУДИР на компьютере, перед декларированием ее нужно распечатать, каждую страницу пронумеровать и завизировать подписью ИП.

- При внесении данных, указываются развернутые реквизиты по каждому из документов.

- Суммы нужно вносить с копейками.

- Все записи должны выполняться в хронологической последовательности.

- После каждого отчётного периода нужно подбивать итоги: квартал, полугодие и отчет за полный год.

- На каждый новый отчётный год нужно заводить другую КУДИР.

- Для внесения корректив в Книгу, которая ведется на бумажном носителе нужно визировать все исправления предпринимателем и рядом ставить дату их внесения.

Во время проверки налоговикам не важны небольшие погрешности в формальном заполнении. Самое главное, чтобы в Книгу были внесены все сведения по операциям, от которых зависит расчёт налоговой базы.

Данные которые нужно учитывать при заполнении КУДИР

На правильное ведение налогового учёта влиять такие моменты:

- Если товар отправлен, но деньги еще не перечислены на счёт ИП отображать их как прибыль в Книге учёта не нужно.

- Не является доходом предоплата за продукцию или услуги до тех пор, пока ИП не получит всю сумму.

- В КУДИР нужно отображать минусовые суммы, которые возникают при возращении авансовых платежей контрагентам предпринимателя.

Постоянный контроль прибыли важен для предпринимателей, которые находятся на УСН, чтобы сумма годового дохода не превысила сто пятьдесят миллионов рублей. Если доходу будут выше указанной суммы, ИП снимут с УСН. Остаточная стоимость базовых средств предприятия тоже не может быть больше сто пятидесяти миллионов рублей.

Заполнение разделов КУДИР

КУДИР состоит из пяти разделов. В первом разделе предприниматели 6% заполняют пункт «Доходы», а блок «расходы» важен для ИП, которые находятся на 15% УСН. Второй и третий раздел заполняют бизнесмены, с пятнадцатипроцентной системой налогообложения. Четвертый и пятый разделы заполняют упрощенцы с базой «доходы».

В 2018 году был введен пятый раздел Книги учёта. В него нужно заносить информацию про уплату торгового сбора. Он отображается в региональном бюджете. Сумма торгового сбора вносится в этот раздел, если у предпринимателя есть официальный документ с налоговой, в котором указано его применение к ИП.

Заключение

Книга учета, является главной формой отчетности ИП, в ней отражаются операции по осуществлению его коммерческой деятельности. Форма книги стандартизована, правила ее заполнения законодательно прописаны. При ее ведении необходимо придерживаться всех действующих правовых положений.

Налоговая инспекция осуществляет надзор за уплатой налогов с коммерческой деятельности предпринимателей, именно с помощью контроля, за ведением учета коммерческих операций. За несоблюдение правил ведения КУДИР законодательно предусмотрено наложение штрафов на предпринимателей.

В статье было подробно рассмотрено заполнение разделов книги учета, приведены образцы стандартных форм и примеры их заполнения.

Отдельно в статье мы коснулись и последних законодательных нововведений, связанных с ведением КУДИР в 2017 году. Рассказали о подготовленной новой форме книги учета.

При ведении учета лучше придерживаться данных выше рекомендаций и тогда будет меньше вопросов у налоговой инспекции и бумажным оформлением документов. Заполнить книгу чета самостоятельно совсем несложно, можно еще воспользоваться специализированными бухгалтерскими онлайн сервисами.