Срок окупаемости: формула и методы расчета, пример

Содержание:

- Payback Period Example

- Динамические методы выполнения оценки

- Простой срок окупаемости проекта

- What Is the Discounted Payback Period?

- Расчет индекса рентабельности

- Example

- Examples

- Что такое точка окупаемости инвестиционного проекта

- Special Considerations

- Example of the Payback Method

- Типы инвестиционных проектов

- Срок окупаемости бизнеса

- What Is the Payback Period?

- Формула для расчета точки окупаемости

- Как рассчитывается рентабельность?

- Экономический анализ

- How do you calculate payback period?

- Инвестиционный проект – что это такое

- Как рассчитать срок окупаемости

- Advantages and disadvantages of payback period

Payback Period Example

Assume Company XYZ invests $3 million in a project, which is expected to save them $400,000 each year. The payback period for this investment is 7 and a half years — which we calculate by dividing $3 million with $400,000, using the formula shown below:

Now, consider a second project that costs $400,000 with no associated cash savings, that will make the company $200,000 each year for the next 20 years. In the end, the company will have earned $4 million from this investment.

It’s clear that the second investment will make the company $1 million more in the long run, but how much time will it take them to pay it back?

Using the payback period, we divide $400,000 by $200,000 to find that they can pay back the investment in just two years. So, not only will the second project yield better profits, but according to the payback analysis, it will also take less time for the company to pay it back.

Динамические методы выполнения оценки

Существенное превосходство динамических методик над статическими заключается в том, что они учитывают более обширное количество факторов, в том числе тех, которые изменяются во времени. Благодаря этому, плюсами динамических методов расчета эффективности вложений являются точность, применимость к анализу долгих и крупных инвестиционных проектов. Однако одновременно с этим растет сложность использования этих методов.

Сложность применения динамических методов – их главный и единственный недостаток. Из-за этого частным инвестором на первых порах сложно использовать методики из этой категории, т. к. они загружены большим количеством информации и факторов, которые надо принимать в расчет. По этой причине использовать такие способы стоит только при анализе продолжительных проектов с возможными вложениями по ходу их развития.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите

Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP=Ko / KFсг, где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000=3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев

Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

What Is the Discounted Payback Period?

The discounted payback period is a capital budgeting procedure used to determine the profitability of a project. A discounted payback period gives the number of years it takes to break even from undertaking the initial expenditure, by discounting future cash flows and recognizing the time value of money. The metric is used to evaluate the feasibility and profitability of a given project.

The more simplified payback period formula, which simply divides the total cash outlay for the project by the average annual cash flows, doesn’t provide as accurate of an answer to the question of whether or not to take on a project because it assumes only one, upfront investment, and does not factor in the time value of money.

Key Takeaways

- The discounted payback period is used as part of capital budgeting to determine which projects to take on.

- More accurate than the standard payback period calculation, the discounted payback period factors in the time value of money.

- The discounted payback period formula shows how long it will take to recoup an investment based on observing the present value of the project’s projected cash flows.

- The shorter a discounted payback period is, means the sooner a project or investment will generate cash flows to cover the initial cost.

1:22

Расчет индекса рентабельности

Полная экономическая оценка эффективности инвестиционных вложений невозможна без использования этого динамического метода. Он помогает узнать показатель, который показывает степень, на которую увеличивается перспективность предприятия и прибыль инвестора на каждую единицу вложенного капитала. Если предыдущий метод показывает качественную характеристику такого прироста, тот этот метод отображает количественную.

В рамках рассматриваемого метода для более точной оценки инвестиций используются сразу четыре показателя:

Показатель доходности инвестиций. Рассчитывается как отношение суммы дисконтированных денежных потоков к сумме инвестиций, накопленной за период поддержки инвестиционного проекта.

Показатель прибыльности затрат. Это отношение суммы денежных потоков к сумме денежных расходов.

Индекс прибыльности дисконтированных затрат. Все, как выше, но по дисконтированным параметрам.

Показатель доходности дисконтированных инвестиций. Этот индекс считается как отношение объема дисконтированных финансовых потоков к дисконтированному объему инвестиций за срок вложений.

Чаще всего для расчета перспективности инвестиционных вложений используется последний метод. Для его подсчета инвестор прибегает к соотношению двух частей чистой стоимости инвестиций. Речь идет о доходной и инвестиционной частях. Выводы об эффективности или неэффективности проекта делаются, исходя из того, какое значение получается в итоге расчетов. Если оно больше единицы, бизнес-проект считается перспективным.

Example

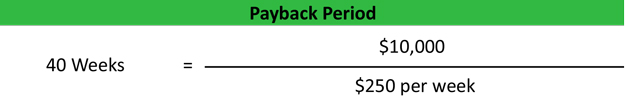

Let’s take a look at an example. Assume Jim’s Body Shop has $10,000 to invest into new equipment. Jim can either purchase new buffing wheel that will save labor hours and his crew from hand polishing the car finishes or he can purchase a bigger sand blaster that will be able to fit all his car parts in it thus getting rid of the need to outsource his sand blasting.

Jim estimates that the new buffing wheel will save 10 labor hours a week. Jim currently pays his finishing personnel $25 per hour. Thus, at $250 a week, the buffer will have generated enough income (cash savings) to pay for itself in 40 weeks. Here is how to calculate payback period for Jim’s Shop.

On the other hand, Jim could purchase the sand blaster and save $100 a week from without having to outsource his sand blasting.

Examples

Example 1

A wind farm is being proposed by a new company. The wind is measured via anemometers that are installed at different heights and the data is collected for 2 years. The data is analyzed, the type and size of turbines are chosen, and the predicted revenue stream is determined. The estimated project cost is $10 million. A purchase agreement is signed with the local government that will purchase all of the power from the wind farm for 15 years, at a fixed price generating $500,000 per year.

The payback period is:

Payback Period = $10 million / $500,000/yr = 20 years

In this example, the project’s payback period is likely to be one of the owner’s most favored metrics (vs. NPV or IRR) because of the considerable risk undertaken by the company. This risk stems from the large, fully upfront expenditure. The quicker that all of the money is back in the bank, the less risky it is to the organization.

In addition, the investment decision can be made on the basis of the last 5 years of the payback period which is not covered by the guaranteed revenue stream.

Example 2

An oil refinery upgrade project will double the capacity of the existing facility. The feasibility study estimates the project at $20 million and the expected revenue stream is $5 million per year.

The payback period is:

Payback Period = $20 million / $5 million/yr = 4 years

In this case, the resulting revenue stream is highly variable because of the volatility of the price of oil, hence it carries with it a significant amount of risk. This increases the importance of the payback period, that is, of getting the money back quickly.

Example 3

A mining exploration company discovers a gold deposit. The share price reacts strongly to the news. The deposit has a small, high grade “core” within a larger, lower grade area. A larger company is considering purchasing the company, thereby the deposit.

The feasibility study for the mine will determine a better payback period relative to other, homogeneous deposits of the same size because of the small, high grade core, even though the other metrics (IRR and NPV) will not change much. The value of the deposit, if sold, is better than a similarly sized homogeneous deposit because it will pay back the initial investment quicker, thereby lowering the risk of adverse events prior to investment payback.

Example 4

An electric car manufacturer wishes to build a new plant to serve a new market. The feasibility study provides several options for plant locations, production volumes, and resulting revenue streams. The payback periods of each option are identified within the feasibility study.

The payback period will be of interest to executives because it shows how quickly the project can break even under various market demand scenarios.

Что такое точка окупаемости инвестиционного проекта

Точка окупаемости — это показатель характеризующий определенный момент времени, начиная с которого предприниматель будет получать доходность, позволяющую получать прибыль, не неся при этом издержек по покрытию инвестиционных вложений.

То есть точка окупаемости позволяет понять, сколько придется ждать до того момента, когда можно будет “спокойно получать прибыль”. Чем длиннее срок окупаемости проекта, тем меньше заинтересованность инвесторов и бизнесменов в осуществлении вложений.

Точка окупаемости инвестиционного проекта — это один из главных показателей, на который ориентируются инвесторы при рассмотрении бизнес-плана того или иного проекта

Поэтому расчету сроков окупаемости следует уделять особое внимание. Чтобы не допустить серьезных ошибок при самостоятельном инвестиционном планировании рекомендуем вам ориентироваться на уже готовый образец бизнес-плана для аналогичного вашему предприятия

Special Considerations

There is one problem with the payback period calculation. Unlike other methods of capital budgeting, the payback period ignores the time value of money (TVM). This is the idea that money today is worth more than the same amount in the future because of the present money’s earning potential.

Most capital budgeting formulas, such as net present value (NPV), internal rate of return (IRR), and discounted cash flow, consider the TVM. So if you pay an investor tomorrow, it must include an opportunity cost. The TVM is a concept that assigns a value to this opportunity cost.

The payback period disregards the time value of money. It is determined by counting the number of years it takes to recover the funds invested. For example, if it takes five years to recover the cost of an investment, the payback period is five years.

This period does not account for what happens after payback occurs. Therefore, it ignores an investment’s overall profitability. Many managers and investors thus prefer to use NPV as a tool for making investment decisions. The NPV is the difference between the present value of cash coming in and the current value of cash going out over a period of time.

Example of the Payback Method

Alaskan Lumber is considering the purchase of a band saw that costs $50,000 and which will generate $10,000 per year of net cash flow. The payback period for this capital investment is 5.0 years. Alaskan is also considering the purchase of a conveyor system for $36,000, which will reduce sawmill transport costs by $12,000 per year. The payback period for this capital investment is 3.0 years. If Alaskan only has sufficient funds to invest in one of these projects, and if it were only using the payback method as the basis for its investment decision, it would buy the conveyor system, since it has a shorter payback period.

Типы инвестиционных проектов

Особенности инвестиционного проекта, перечисленные ранее, не дают полной информации о типах вкладов. Поэтому стоит разобрать их отдельно.

Инвестиционный проект бывает:

- Производственным. Капитал вкладчика направляется на модернизацию, постройку новых или расширение действующих производств с целью получения прибыли от создания продукции. Применим ко всем сферам экономики.

- Научно-техническим. Это инвестиции в разработку, создание и последующее тестирование аппаратов, оборудования, технологий и процессов. Такие проекты могут длиться дольше остальных, поэтому их называют долгосрочными.

- Коммерческими. Вид инвестирования, подразумевающий покупку и перепродажу движимого и недвижимого имущества с повышенной стоимостью.

- Финансовыми. Это экономические инвестиционные проекты, где вкладчик покупает ценные бумаги для формирования собственного портфеля с целью последующей реализации на бирже по повышенной стоимости.

- Экологическими. Итогом таких вкладов становятся природоохранные объекты. Это также долгосрочная инвестиция.

- Социальными. Это проекты, которые в качестве конечной цели признают не получение денежных средств, а улучшение состояния в образовании, спорте, здравоохранении, культуре и других подобных сферах жизни.

Чтобы узнать, какие способы вклада самые популярные, нужно перечислить виды инвестиционных проектов.

Виды инвестиционных проектов

В данном разделе поговорим о видах объектов для размещения средств. Это и экономические инвестиционные проекты, и прочие направления для вложения финансов.

Итак, виды инвестиционных проектов имеют 5 критериев отбора. Первоначально они делятся по инвестиционным целям:

- Наращивание объема производства определенного продукта;

- Увеличение линейки продуктового изделия;

- Повышение качественных характеристик выбранного продукта;

- Оптимизация затрат на изготовление требуемых изделий;

- Социальная направленность.

Далее инвестиционные проекты, если говорить кратко, разделяют по количеству времени, затраченному на инвестирование:

- Долговременное размещение финансов — от 3 лет.

- Среднесрочное вложение средств — до 3 лет.

- Кратковременное размещение капитала — до 1 года.

Понимание понятия “инвестиционного проекта” также имеет отношение и к объему вложенных средств. Так, виды инвестиционных проектов имеют следующее разделение по количеству вложений:

- Большой инвестиционный объем от $1 млн. В качестве направления для инвестирования выступают огромные предприятия для насыщения спроса на локальном и внешнем рынках.

- Средний объем инвестиционных средств — до $1 млн. Обычно это локальные проекты, направленные на модернизацию производства определенных продуктов.

- Малочисленные инвестиции — до $100 тыс. Чаще всего предназначаются для увеличения объемов выпускаемой продукции. Обычно размещаются на небольшой срок.

Далее инвест-проекты делятся по своей направленности:

- Проекты коммерческого характера, направленные на извлечение дохода. То есть экономические инвестиционные проекты.

- Социальная направленность, предназначающаяся для улучшения жизни населения.

- Проекты, имеющие отношение к экологии.

- Иные проекты.

Если брать за основу позицию инвестора, то дальнейшее разделение выглядит следующим образом:

- Гос. производственные организации.

- Коалиционное производство.

- Иностранные вкладчики.

Срок окупаемости бизнеса

Срок окупаемости — период, необходимый для того, чтобы инвестиционный доход покрыл инвестиционные расходы. Кроме того, временная стоимость денег не учитывается. Этот показатель определяется путем последовательного расчета чистой прибыли за каждый период проекта. Точка, в которой PV является положительным, будет точкой возврата. Однако период возврата имеет недостаток. Он заключается в том, что этот индикатор игнорирует все притоки денежных средств после полного возмещения первоначальных расходов. При выборе из нескольких инвестиционных проектов, исходя из срока окупаемости, сумма прибыли, полученная от проектов, не будет учитываться.

Формула расчета срока окупаемости проекта:

PBP = И/(Дп + Ам)

Где:

И – инвестиции

Дп – денежный поток за один период

Ам – амортизация

9.1. Дисконтированный срок окупаемости бизнеса

Дисконтирование — это приведение всех денежных потоков (потоков платежей) к единому моменту времени. Дисконтирование является базой для расчетов стоимости денег с учетом фактора времени.

Формула для расчета дисконтированного срока окупаемости:

DPBP = min_t, при котором сумма Т t1 CFt x (1 + r) t > CF

где:

t — число периодов;

CF t — денежный поток для t-го периода;

r — ставка дисконтирования, равна средневзвешенной стоимости капитала

CF — величина исходных инвестиций в нулевой период.

Или

DPP = ICPVt

где DPP — дисконтированный период окупаемости, лет;

IC — сумма инвестиций, направленных на реализацию проекта;

PVt — средняя величина денежных поступлений в периоде t.

What Is the Payback Period?

The term payback period refers to the amount of time it takes to recover the cost of an investment. Simply put, the payback period is the length of time an investment reaches a break-even point. People and corporations invest their money mainly to get paid back, which is why the payback period is so important. In essence, the shorter payback an investment has, the more attractive it becomes. Determining the payback period is useful for anyone (regardless of whether they’re individual investors or corporations) and can be done by taking dividing the initial investment by the average net cash flows.

Key Takeaways

- The payback period refers to the amount of time it takes to recover the cost of an investment or the length of time an investor needs to reach a break-even point.

- Shorter paybacks mean more attractive investments, while longer payback periods are less desirable.

- The payback period is calculated by dividing the amount of the investment by the annual cash flow.

- Account and fund managers use the payback period to determine whether to go through with an investment.

- One of the downsides of the payback period is that it disregards the time value of money.

1:51

Формула для расчета точки окупаемости

Базовый принцип, положенный в основу расчета окупаемости проекта, заключается в сопоставлении размера инвестиций и суммы прибыли полученной за определенный период времени. Этот период будет зависеть от того, насколько быстро сумма прибыли с момента реализации проекта превысит сумму инвестиций.

Таким образом, точка окупаемости наступает в тот момент, когда сумма прибыли становится больше суммы инвестиций. Становится понятно, что точку окупаемости можно вычислить путем простого суммирования прибылей до достижения уровня инвестиций. Но что делать, если сумма инвестиций настолько велика, что неизвестно, прибыль за сколько месяцев нужно сложить — за 5, 10, 100 или больше?

Решением будет использование формулы для расчета точки окупаемости:

Точка окупаемости = Сумма инвестиций/Сумму средней прибыли за месяц.

Для расчета среднемесячной прибыли можно будет взять информацию о средней прибыли по отрасли в вашем регионе по планируемому виду деятельности.

Как рассчитывается рентабельность?

Расчет рентабельности зависит от конкретного параметра, который стоит на изучении. Можно подсчитать рентабельность всей компании или конкретного актива. При подсчете только частичных показателей по результатам можно найти «слабое звено», которое влияет отрицательно на весь бизнес. Грамотные предприниматели регулярно пользуются такими расчетами. Главный необходимый показатель при расчете рентабельности – голый доход, хотя в некоторых случаях используется валовая прибыль или показатель до оплаты налоговых обязательств. Чем он выше, тем выше результат и привлекательней для инвесторов бизнес.

Данные для расчета рентабельности активов и капитала

Для расчета параметра активов необходимо знать отношение чистой прибыли к активам. Для расчета того же показателя по капиталу необходимо соотношение чистой прибыли к капиталу. Это как и свой капитал, так и сторонние внесенные инвестиции. Этот показатель дает понять, с какой отдачей работают деньги, вложенные в данное дело.

Все данные можно взять из отчетов бухгалтерии, которая, помимо прочего, представляет данные не только за текущий период, но и за два предыдущих. Это позволяет провести анализ изменения рентабельности компании и продуктивности бизнеса во времени. Чем точнее будут цифры в бухгалтерском отчете, тем ближе к истине получится итог. Чаще всего используются два основных вида отчетности:

- баланс предприятия;

- отчет о финансовых результатах.

ВАЖНО! Отчетность всех российских компаний можно найти в специальной базе Росстата или различных сервисах по проверке контрагентов. Большинство крупнейших агентов рынка выкладывают свою отчетность в общий доступ на официальных сайтах

Общий коэффициент рентабельности

Имеется общий коэффициент рентабельности. Он указывает, действенно ли применяются все активы и ресурсы на предприятии или в конкретном бизнесе. Этот важный показатель подсчитывается по отношению полученной прибыли к используемым средствам, которые затрачены. Параметр может выражаться в конкретной величине или в процентах. Его результат способен слегка искажать общую оценку и не давать деталей, но в любом случае можно по формуле увидеть, в плюсе или в минусе предприниматель.

Пример. Завод делает сметану. Литр сырья для этого стоит примерно 4 рубля. Литр произведенной сметаны – 70 рублей. На один литр сметаны необходимо потратить 10 литров молока. Это означает, что из литра молока можно произвести 100 мл сметаны. 100 мл сметаны стоит 7 рублей. Литр молока – 4 рубля. Доход с одного литра молока равен 7 − 4 = 3 рубля. Рентабельность рассчитать просто: поделить доход с ресурса на его закупочную стоимость 3 : 4 = 0.75 или 75 %.

Также коэффициент можно рассчитывать в количестве потраченных ресурсов. В нашем примере, чтобы извлечь прибыль в 1 рубль, необходимо потратить 330 мл сырья (молока).

Чем выше процент и чем меньше ресурсов необходимо потратить на зарабатывание 1 рубля, тем выше рентабельность производства. Именно поэтому любой бизнесмен старается повысить свою прибыль и при этом уменьшить вложения в производство. Это два основных направления, по которым двигается успешное предприятие.

Экономический анализ

Несмотря на то, что в процессе своего развития бизнесу необходимо решать много разных задач, самым главным показателем эффективности того или иного начинания является его экономическая эффективность. Расчет экономической эффективности бизнес-проекта должен дать представление об основных пунктах: Показатели эффективностина какую прибыль может рассчитывать предприниматель при запланированных издержках; максимум и минимум рентабельности того продукта, который будет реализовывать предприятие; допустимые затраты на налоги и на трудовые ресурсы; необходимый уровень продаж, чтобы пройти точку безубыточности, и сам расчет этой точки; расчет финансовой прочности; срок окупаемости инвестиций; расчет кредитоспособности предприятия. Чтобы производить все необходимые расчеты, предприниматель должен располагать информацией о следующих аспектах будущей деятельности: объем постоянных затрат в рублях; объем переменных затрат в рублях; планируемая выручка от реализации продукта. Имея данную информацию, можно просчитать такие экономические показатели: порог рентабельности; точка безубыточности; запас финансовой прочности; ставка дисконтирования; внутренняя норма доходности. Данные показатели используются как ориентиры эффективности того или иного бизнеса. Именно под них регулируются все внутренние экономические процессы, связанные с затратной частью и уровнем продаж.

How do you calculate payback period?

While we may not have an actual payback period calculator, there are two ways to calculate CAC payback period:

1. Individual customer: divide a customer’s CAC by the total revenue they contribute in one year (their monthly subscription rate multiplied by 12).

2. Cohort: divide the sales and marketing spend from the previous quarter (or year) by the difference in subscription revenues between the two quarters. You can then divide that number by 4 to get the number of years it will take to earn back the original cash outflow.

CAC payback period formulas

Here’s the payback period formula to calculate individual customer payback period:

.png?width=640&name=image%20(2658FE9B-1E0C-44EC-B372-8648CABFD6AF).png)

A customer that costs $350 in sales and marketing spend to acquire and contributes $25/month, or $300/year, has a payback period of 13.9 months.

.png?width=640&name=image%20(D1E72A1F-89EF-4F6C-B5DF-41512DF71101).png)

It’s also valuable to calculate the average payback period for a group of customers acquired in a certain period of time, such as a quarter or a month. This will give you the number of quarters it takes to earn back the acquisition spend.

.png?width=640&name=image%20(3980FC7F-39BF-4AE8-913F-23E1FBF4B7E1).png)

How do you break down the variables used to calculate payback period?

The sales and marketing spend for Quarter 1 includes all of the costs to acquire the new customers for Quarter 2. The difference in subscription revenue between the two quarters is the amount of new revenue that the acquired customers added in Quarter 2.For example, imagine the total sales and marketing spend (including paid acquisition, marketing campaigns, and salaries of sales and marketing team members) totals $6,000 for Quarter 1. The revenue from Quarter 1 is $2,750, and the revenue from Quarter 2 is $4,000.

.png?width=640&name=image%20(0230EC35-A8AB-4D10-88DB-C451EDCD507B).png) The payback period is the sales and marketing spend from Quarter 1 ($6,000) divided by the difference in revenue from Quarter 1 to Quarter 2 ($1,250).

The payback period is the sales and marketing spend from Quarter 1 ($6,000) divided by the difference in revenue from Quarter 1 to Quarter 2 ($1,250).

.png?width=640&name=image%20(5B53C8E4-9914-4EF8-8E15-72D242B2D416).png)

The payback period is 4.8 quarters, or 1.2 years. To find the CAC ratio, or determine how much of the sales and marketing spend is recovered in 1 year, invert the equation to divide the difference in subscription revenues between the two quarters by sales and marketing spend from the previous quarter. This tells you how much spend will be recovered in one quarter. Multiply by 4 to find the spend that will be paid back in one year.

.png?width=640&name=image%20(BF04FE81-862F-4273-ACC9-66E4C898E2F4).png)

The CAC ratio is 83%, meaning this SaaS company will recover 83% of their customer acquisition cost to acquire those Quarter 2 customers within one year.An implicit variable is the type of acquired customer that you are considering in your calculation. While you can calculate an average of the payback period for all of your customers, you’ll end up with a number somewhere between the shortest and longest payback periods (for the most and least efficient acquisitions, respectively). This gives you a general snapshot of your acquisition strategy but doesn’t provide direction for improvement. You’ll need to find the most effective way to use your free cash flow.Instead, calculate payback periods for different types of customers that you acquire through different acquisition channels and monetize with different models. You may have the following types of customers within your customer base—groups that are more or less expensive to acquire than others and are monetized differently:

-

-

High volume, low contract value customers that you acquire rapidly at low cost

-

Low volume, enterprise-level customers with high contract values, longer sales cycles, and higher cost of acquisition

-

Freemium customers that were acquired with marketing spend, don’t contribute to your revenue, and have the potential to upgrade to a paid plan

-

Your payback period—and therefore acquisition efficiency—for each group of customers may be different, and your strategies for improving enterprise acquisition and investment opportunities will be very different from those for improving freemium acquisition. Breaking down the payback period beyond the average for all of your customers will help you shape different ways to make acquisition more efficient.

Инвестиционный проект – что это такое

Инвестиционный проект – это заранее установленный комплекс мероприятий, который направлен на достижение определенного финансового результата. Поэтому для этого нужен соответствующий приток средств от вкладчиков.

Инвестиции и инвестиционные проекты – это факторы развития национальной экономики, ведь действия вкладчиков направляются на создание или изменение технических, социальных, научных или других сфер.

Суть инвестиционного проекта заключается в разработке мероприятий, в которые включаются проектирование, покупка, в некоторых случаях – подготовка кадров. Весь этот процесс работает для того, чтобы создать, модернизировать или перепродать определенный продукт с целью последующего получения экономической выгоды. Поэтому инвестиционный проект – это не только покупка ценных бумаг или открытие вклада в финансовой организации, но и проведение анализа рынка, переговоры, хеджирование рисков и т.д.

Особенности инвестиционных проектов

Особенности инвестиционного проекта заключаются в том, что весь процесс формирования комплекса мероприятий, направленных на получение прибыли, не гарантирует положительных результатов. В инвестициях и инвестиционных проектах существуют значительные риски, поэтому выделяют два вида подобной деятельности:

- Безрисковые;

- Рисковые (венчурные).

Если вкладчик выбирает безрисковый инвестиционный проект, то он уменьшает вероятность неудачного исхода до нуля. Специалисты называют такой заработок “абстрактным”, так как всегда остается даже минимальный риск потерять деньги.

Понятие рискового (венчурного) инвестиционного проекта говорит о высокой вероятности потери денег. Для подстраховки капитал распределяется между разными сферами, чтобы хотя бы часть денег сохранилась. Преимущество последней формы – в высоком заработке. Если вкладчик правильно составит инвестиционный портфель, то потерянная сумма будет незначительной в сравнении с полученной.

Как рассчитать срок окупаемости

Порядок расчета срока окупаемости

Как рассчитать срок окупаемости:

- Определиться, по какой именно формуле будет производиться расчет. Это зависит от предсказуемости дохода, от его равномерности и от вида инвестирования.

- Установить все исходные параметры, такие как первоначальные вложения, предполагаемый доход, издержки, процентная ставка.

- Подставить в выбранную формулу полученные значения и определить срок окупаемости проекта.

Если нужен лишь приблизительный срок окупаемости, обычно используется классическая формула, в которой учитываются только вложения и ежегодная прибыль

Более точный прогноз можно сделать, если принять во внимание издержки, которые возникают в процессе владения выбранным для инвестиций активом

Сложнее всего рассчитать срок окупаемости с учетом инфляционных и других явлений, которые могут влиять на прибыльность вложений и их рыночную стоимость. В каждом случае используется своя формула, каждую из которых мы рассмотрим далее.

Advantages and disadvantages of payback period

There are some clear advantages and disadvantages of payback period calculations.

Pros of payback period analysis

Acting as a simple risk analysis, the payback period formula is easy to understand. It gives a quick overview of how quickly you can expect to recover your initial investment. The payback period also facilitates side-by-side analysis of two competing projects. If one has a longer payback period than the other, it might not be the better option.

Cons of payback period analysis

On the other hand, payback period calculations can be so quick and easy that they’re overly simplistic.

One of the disadvantages of this type of analysis is that although it shows the length of time it takes for a return on investment, it doesn’t show the specific profitability. This can be a problem for investors choosing between two projects on the basis of the payback period alone. One project might be paid back faster, but – in the long run – that doesn’t necessarily make it more profitable than the second. Some investments take time to bring in potentially higher cash inflows, but they will be overlooked when using the payback method alone.

Another drawback to the payback period is that it doesn’t take the time value of money into account, unlike the discounted payback period method. This concept states that money would be worth more today than the same amount in the future, due to depreciation and earning potential.