Отделения сбербанка в москве для юридических лиц

Содержание:

- Какая функциональность онлайн- сервисов

- Тарифы на расчётно-кассовое обслуживание в Сбербанке

- Тарифы на РКО СберБанка для юридических лиц

- Сбербанк для юридических лиц

- Тарифы открытия расчетного счета в 2020 году

- Как выбрать тариф?

- Как закрыть счет

- Какие документы нужны для открытия расчетного счета в Сбербанке?

- Чем отличается текущий счёт от расчётного

- Тарифы РКО для юридических лиц и ИП в Сбербанке

- Расчетный счет в Сбербанке

- Преимущества открытия счета для ИП в СберБанке

Какая функциональность онлайн- сервисов

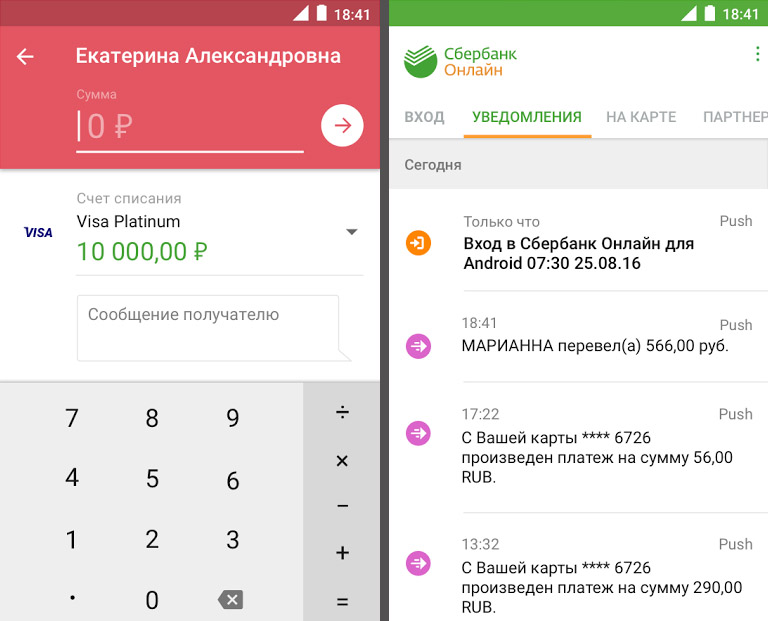

Мобильное приложение банка Бизнес Онлайн Сбербанк, предлагаемый для малого бизнеса, очень функционально. Благодаря его применению клиенты могут обрабатывать платежные поручения в электронном виде, принимать информацию по всем проводимым банковским операциям и денежным остаткам на счетах в онлайн-режиме. Это позволяет создать наиболее благоприятные условия для организации нужного документооборота компании.

E-invoicing — удобная система мониторинга за партнерами

Интернет-банкинг

Для удобства пользователей был разработан интернет-банкинг – система платежей и проведения банковских операций через интернет. Он работает без установки клиентом специального программного обеспечения, поэтому он не привязан к определенной операционной системе. Для работы пользователь может использовать обычный компьютер со стандартным браузером, а также любые портативные устройства (планшеты, смартфоны). Все операции по банковским услугам проходят через сайт банка.

Пройдя регистрацию в сервисе «Сбербанк-онлайн» представители малого бизнеса смогут дистанционно осуществлять все расходные и приходные операции по своим текущим счетам и иметь круглосуточный доступ ко всем электронным платежным документам. Обо всех проведенных операциях ИП будет получать SMS-сообщения, таким образом, контролируя правильность платежей. Плюсом подключения к приложению является снижение расходов: тарифы ниже, чем при обычном посещении банковского отделения. Фактически, пользователь самостоятельно выполняет все функции обычного банковского операциониста.

Интернет-банкинг — самые прогрессивные технологии для препринимателей

Таким образом,система позволяет:

- принимать и обрабатывать любые платежные документы,

- принимать документы, касающиеся отдельных договоров,

- обмениваться электронными документами с приложенными файлами,

- получать информацию о движении денежных средств и остаткам на счетах,

- взаимодействовать с сотрудниками банка с помощью сообщений,

- направлять заявки в финансовую организацию для предоставления услуг или банковских продуктов.

SMS-информирование

Для удобства пользователей и соблюдения всех норм безопасности предусматривается обязательное уведомление о проведенных дистанционно операциях (прием, исполнение или отказ в исполнении). Эта информация поступает к клиенту в виде SMS-уведомлений.

Этот сервис поможет быть в курсе всех дел 24/7

E-invoicing

E-invoicing, встроенный в Сбербанк Бизнес Онлайн, является комплексом услуг по электронному обороту документов. Он позволяет ИП обмениваться документами и отправлять отчетность в налоговую службу, Пенсионный фонд, Росстат и Фонд социального страхования. Подключить данную услугу достаточно просто: необходимо зайти в свой личный кабинет и выбрать E-invoicing в разделе «Услуги». Затем загружается необходимый документ в электронном виде, подписывается специальной электронной подписью клиента и после этого отправляется по назначению – к нужному контрагенту.

Для работы в этой системе разработаны два вида электронной подписи – USB-токен и «облачная подпись». Первый вариант – специальная электронная подпись на токене или на Bluetooth. Второй вариант – вид электронной подписи, которая приходит на мобильный телефон с подтверждением в виде SMS-уведомления. Главное правило использования сервиса – безошибочное указание всех реквизитов. При оплате необходимо следить за тем, чтобы на собственном счету была достаточная сумма, чтобы произвести платеж.

Электронный оборот происходит в безопасном режиме

В данном сервисе предусмотрена новая услуга – проверка контрагентов, с которыми работает ИП. Зайдя в раздел E-invoicing, пользователь может найти всю необходимую информацию, находящуюся в открытом доступе. Это все данные о компании, ее финансовых показателях, имеющихся лицензиях, данные об участии контрагента в госконтрактах, его арбитражных делах и информация о возможном банкротстве.

Поскольку при отправке используется квалифицированная электронная подпись, все документы являются легитимными. Электронный оборот происходит в безопасном режиме. По всем вопросам сервиса Сбербанк онлайн предоставляет малому бизнесу квалифицированную техподдержку.

Тарифы на расчётно-кассовое обслуживание в Сбербанке

Клиенты могут выбрать любой пакет услуг, включающий в себя набор определённых сервисов и опций, необходимых для успешного управления бизнесом.

Если вам требуются индивидуальные условия обслуживания, для подключения нужных услуг Сбербанк предлагает заключить соответствующий договор-конструктор.

Ниже будут рассмотрены базовые тарифные планы РКО, условия обслуживания которых могут отличаться в зависимости от региона страны.

| Состав пакета услуг | Тариф «Минимальный+» | Тариф «Оптима+» | Тариф «Актив+» | Тариф «Базис+» | Тариф «Большие возможности» |

| Количество счетов, доступных к открытию | один | один | один | один | один |

| Лимит зачисления наличных средств через терминалы, кассу и банкоматы | до 30 000 рублей | отсутствует | до 100 000 рублей | до 100 000 рублей | до 500 000 рублей |

| Выдача справок и выписок по операциям со счётом в электронном виде |

без ограничений |

||||

| Количество внутренних переводов средств с использованием ДБО | 5 штук (с 6 платежа и последующих удерживается 50 рублей за операцию) | до 100 штук | до 50 штук | до 20 штук | лимит отсутствует |

| Стоимость тарифа (для клиентов столицы РФ) | 990 рублей за месяц | 3 100 рублей за месяц, 8 835 рублей за 3 месяца | 2 600 рублей за месяц, 7 410 рублей за 3 месяца | 2 100 рублей за месяц, 5 985 рублей за 3 месяца | 8 000 рублей |

Ниже также перечислены тарифы на некоторые банковские услуги, используемые клиентами при открытии расчётного счёта:

- перевод финансов на счёт в Сбербанке – 11 рублей за операцию;

- перечисление средств в стороннюю финансовую организацию – 32 рубля за операцию;

- перевод денег в ФНС и бюджет – без взимания комиссионного сбора;

- зачисление наличных через терминалы и банкоматы – 0,3% от суммы;

- получение денежных средств с расчётного счёта – 1,4% (как минимум 250 рублей), если сумма не превышает 2 000 000 рублей в месяц.

Тарифы на РКО СберБанка для юридических лиц

СберБанк разработал четыре тарифа для расчетных счетов: три из них предусматривают операции в рублях, а один поддерживает платежи в валюте.

В список актуальных пакетов услуг входят:

- Лёгкий старт;

- Набирая обороты;

- Полным ходом;

- ВЭД без границ.

Таблица 1. Тарифы для рублевых РКО

| Критерии | Лёгкий старт | Набирая обороты | Полным ходом |

|---|---|---|---|

| Обслуживание | Бесплатно | 849 ₽ в месяц (при оплате за 6 мес. и более) |

2991 ₽ в месяц (при оплате за 6 мес. и более) |

| Доп. опции | Нет | Есть | Есть |

| Переводы юрлицам внутри Сбербизнеса | Без ограничений | Без ограничений | Без ограничений |

| Переводы юрлицам других банков | 3 платежа | 5 платежей | 10 платежей |

| Переводы физ.лицам без комиссии | 150 000 ₽ | 150 000 ₽ | 450 000 ₽ |

| Внесение на счет через банкомат | 0,15% от суммы | Стандартный тариф | до 300 000 ₽ без комиссии |

| Тип бизнес карты | Моментальная: | Классическая | Премиальная |

| Смс-оповещение | По карте: 60 ₽ По счету: 199 ₽ |

Бесплатно | Бесплатно |

Открыть расчетный счет

Тариф ВЭД без границ предусматривает открытие двух счетов: рублевого и валютного.

Использование рублевого РКО происходит на следующих условиях:

- 20 переводов юрлицам других банков;

- 150 000 ₽ на переводы физ.лицам без комиссии;

- пополнение счета через банкомат по стандартному тарифу;

- возможность подключить дополнительные опции.

Для валютного счета действуют такие правила:

- курс обмена валюты на первые 4 месяца: +20 копеек к рыночному курсу;

- процентная ставка за переводы: 0,1%;

- накопительная система для конверсионных операций;

- валютный контроль: 0,1%;

- оповещения о событиях валютного контроля по СМС: 199 рублей.

Ведение счета

Цена ведения бизнес-счета зависит от периода оплаты.

Сбербанк делает скидку тем клиентам, которые вносят плату за большие промежутки времени:

- если платить на полгода вперед: для тарифов «Набирая обороты» и «Полным ходом» предоставляют 1 бесплатный месяц;

- при оплате на год вперед: для тарифов «Набирая обороты» и «Полным ходом» предоставляют 2 бесплатных месяца.

А также Сбербанк открывает доступ к акциям от своих партнеров, среди которых:

- год бесплатного использования платформы 1С (на тарифе «Бизнес);

- консультации юриста по трудовому праву;

- удвоение первого платежа при пополнении РКС на сумму до 75 000 рублей;

- бесплатное размещение вакансий на сайте Работа.ру;

- +10 000 рублей на рекламный счет на сайте «Вконтакте» (при предварительном внесении 10 000 рублей).

Подключить СБЕР Факторинг

Сбербанк для юридических лиц

Среднему и малому бизнесу Сбербанк предоставляет комплексное обслуживание. Открыть расчетный счет в Сбербанке для юридического лица можно в короткие сроки, также имеется онлайн бронирование номера счета. Резервирование расчетного счета в Сбербанке служит для того, чтобы была возможность сразу же указывать реквизиты счета в договорах и получать на него поступления. Помимо открытия и ведения счетов в рублях и иностранной валюте, предоставляет Сбербанк расчетно-кассовое обслуживание комплексно. При этом есть возможность выбрать пакет РКО, который максимально подойдет для организации и для её целей.

Для предприятий торговли и сервиса есть возможность заключить договор эквайринга. Торговый эквайринг позволяет принимать к оплате пластиковые карты, повышая лояльность клиентов и упрощая расчеты. Кроме установки в торговых точках pos-терминалов, предоставляет Сбербанк интернет-эквайринг. Специальный web-интерфейс позволит принимать онлайн оплату картами на сайте компании.

Также есть такой интересный продукт, как корпоративная карта Сбербанка для юридических лиц. Она выпускается на определённого сотрудника компании для того, чтобы он мог, например, совершать оплату товаров средствами компании или пользоваться ей в командировках. Карту можно выпустить как к самому расчетному счету (что не всегда бывает безопасно), так и открыть специальный карточный счет и переводить сумму на него с основного. Кроме этого можно установить лимит по карте на расходные операции.

Предоставляет Сбербанк вклады (депозиты) для юридических лиц на различных условиях: есть возможность выбора определённого срока размещения временно свободных средств, с возможностями пополнения и частичного снятия или без них, а также депозиты на договорных условиях.

Может предложить Сбербанк кредит юридическому лицу на пополнение оборотных средств, беззалоговый на любые цели, банковские гарантии, лизинг, целевое кредитование и рефинансирование имеющихся обязательств.

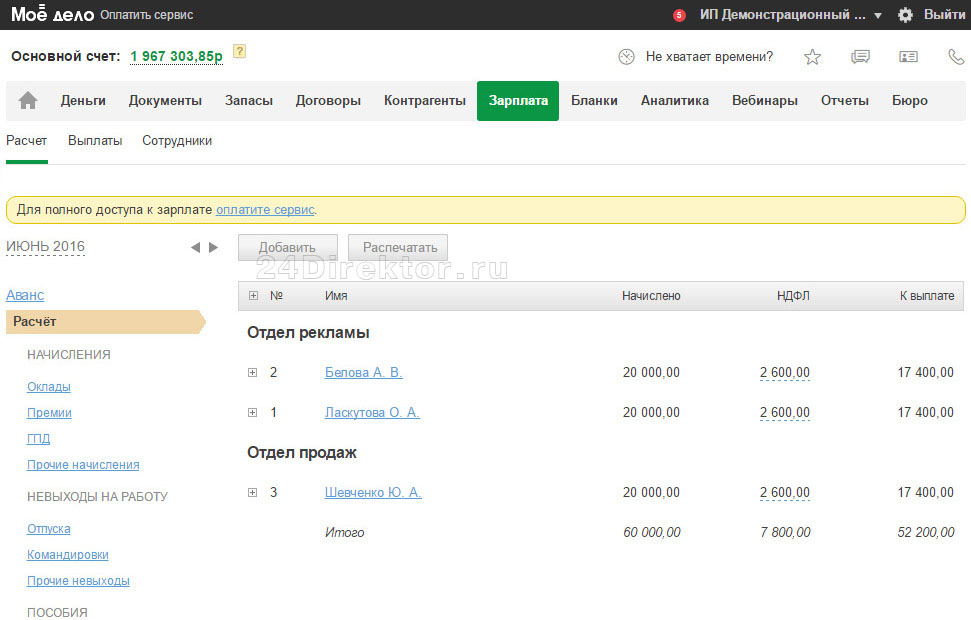

В банке есть такой продукт, как зарплатный проект для юридических лиц. Зарплатное обслуживание предоставляется по индивидуальным тарифам, а денежные средства зачисляются на счета работников в течение полутора часов. Сотрудники, подключенные к зарплатному обслуживанию, имеют льготные тарифы на розничные продукты банка.

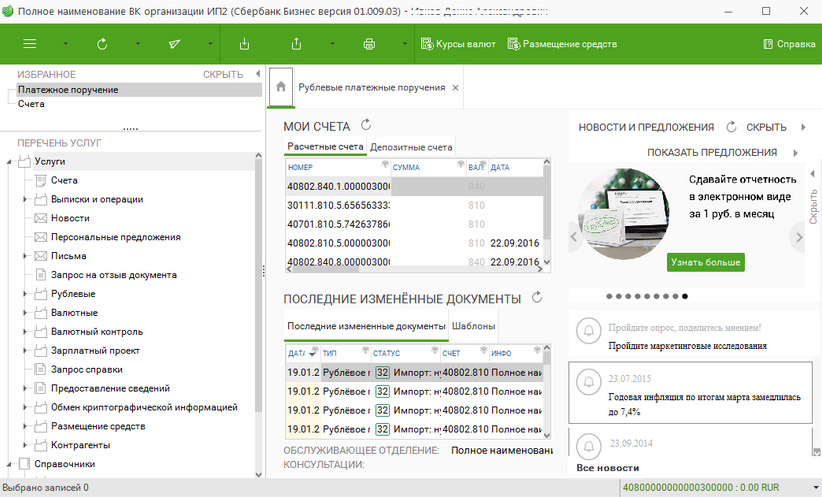

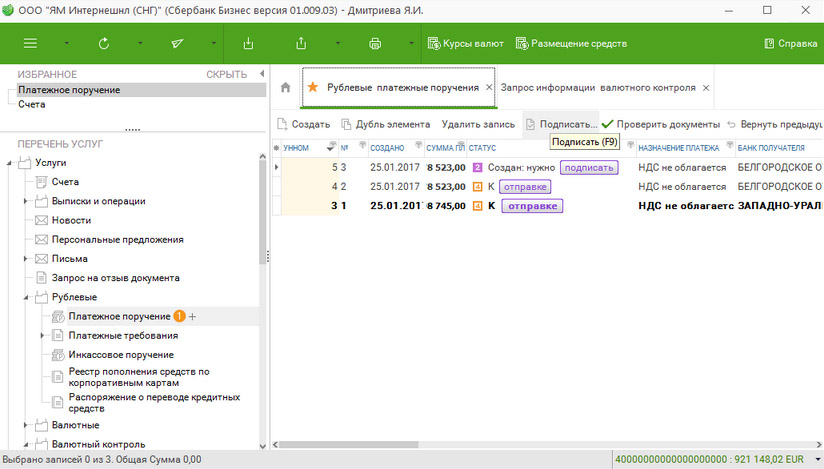

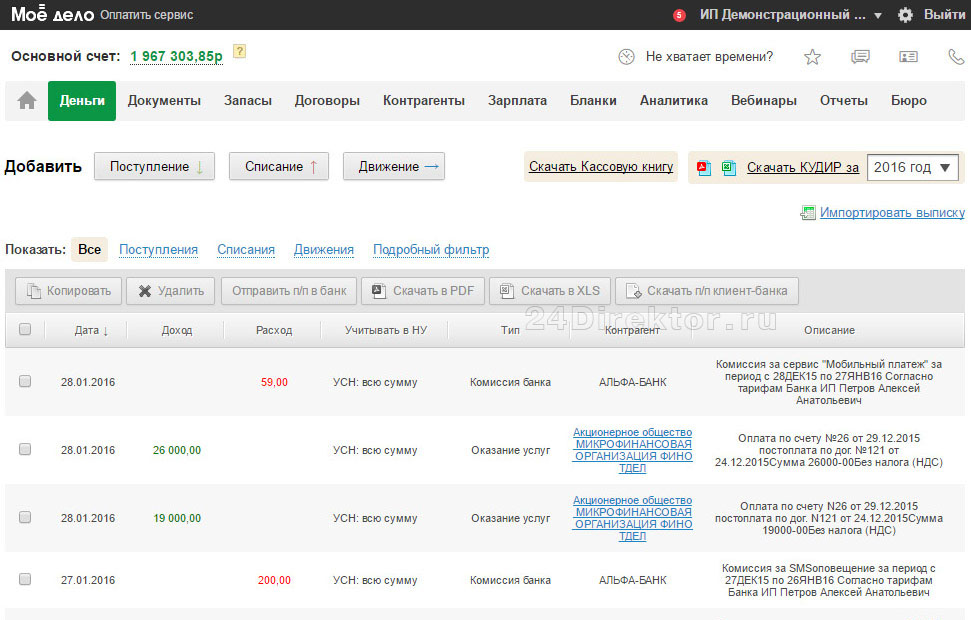

Интернет-клиент «Сбербанк Бизнес Онлайн» — это личный кабинет, построенный на собственной платформе Сбербанка, позволяющий дистанционно распоряжаться финансами организации, не обращаясь в отделение банка.

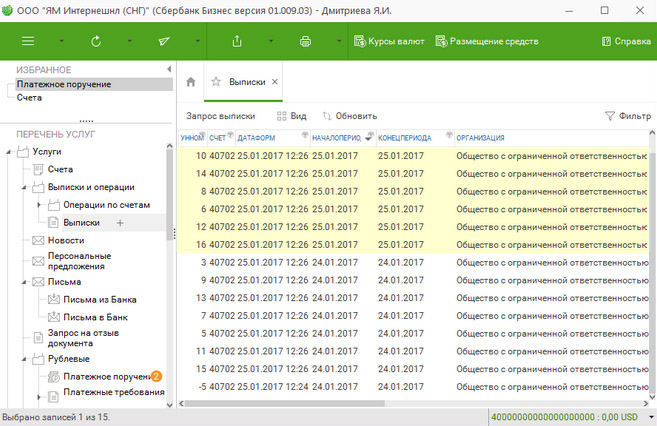

В интернет-банке можно отслеживать информацию по счетам в режиме онлайн, формировать выписки, создавать платёжные поручения, отправлять в банк документы, проводить конвертации и многое другое.

Кроме того, что интернет-банк соответствует всем требованиям безопасности, он имеет приятный и интуитивно понятный интерфейс, что позволит быстро начать работу с ним.

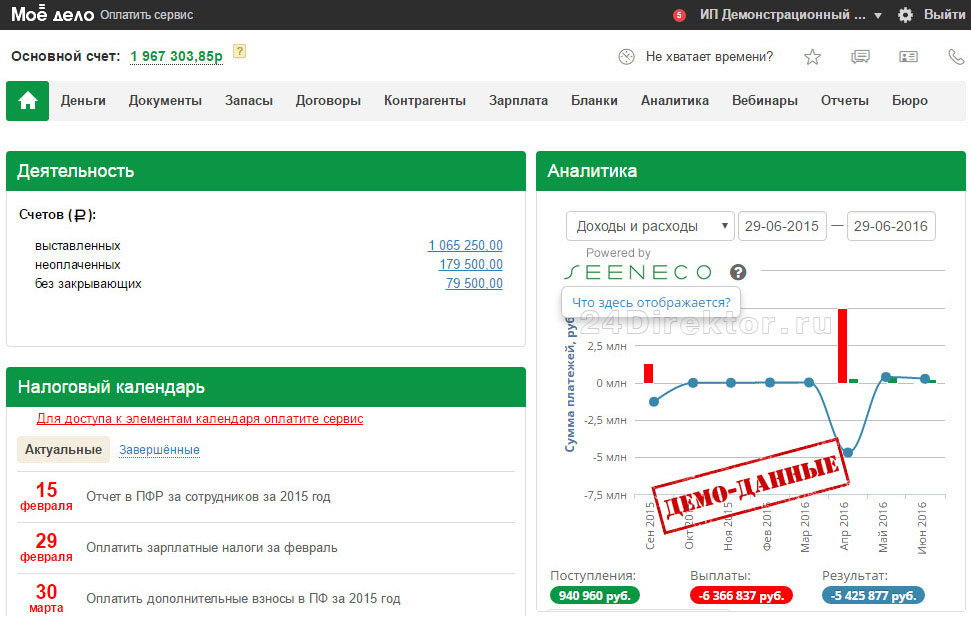

Этот сервис помогает вести отчетность, рассчитывать налоги, выставлять счета. Синхронизация с интернет-банком позволяет сэкономить время и усилия сотрудников бухгалтерии предприятия.

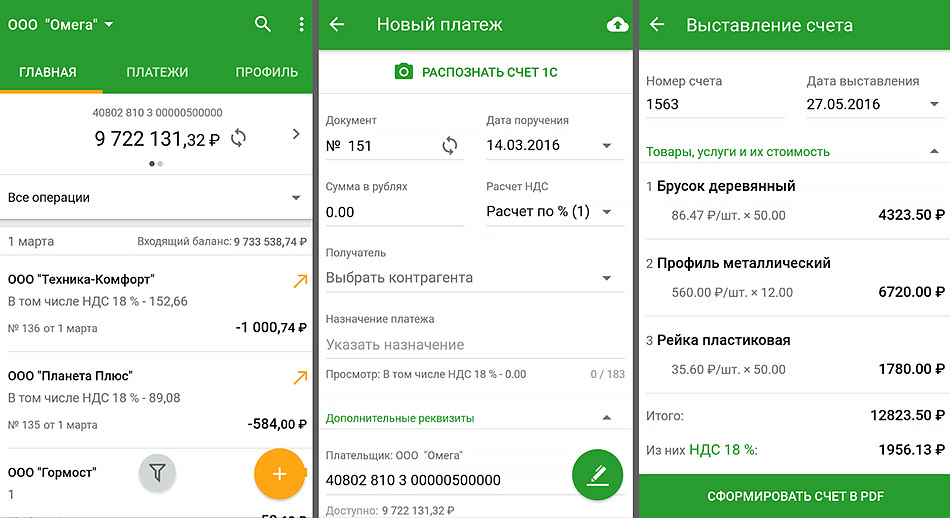

Для доступа к счетам фирмы из любого места, где есть интернет, разработано удобное мобильное приложение для платформ iOS, Android и Windows Phone.

Для доступа к счетам фирмы из любого места, где есть интернет, разработано удобное мобильное приложение для платформ iOS, Android и Windows Phone.

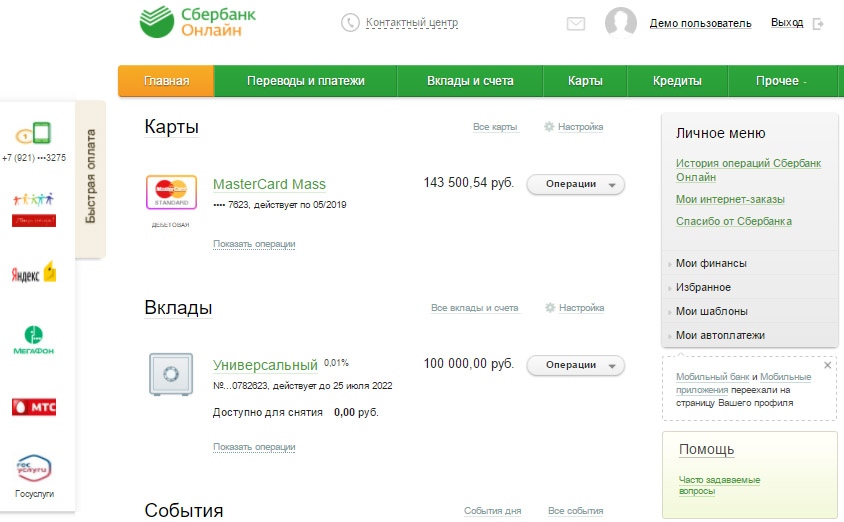

Для частных клиентов имеется личный кабинет «Сбербанк Онлайн», в котором можно оплачивать услуги, открывать новые продукты, управлять счетами, конвертировать валюту и другое.

Для владельцев смартфонов и планшетов есть мобильное приложение «Сбербанк Онлайн», обладающее простым интерфейсом, приятным дизайном и всем необходимым функционалом, включая меры по защите конфиденциальных данных и денежных средств клиента.

Сегодня портал «24Direktor» рассмотрел основные продукты, которые предлагает своим клиентам крупнейший банк страны – Сбербанк России. Эти продукты используются сотнями тысяч клиентов по всей стране ввиду своей универсальности, доступности, функциональности. Мы надеемся, что наша статья помогла вам лучше разобраться в услугах этого банка и помогла определиться с выбором своего финансового партнёра.

Тарифы открытия расчетного счета в 2020 году

При подписании договора на расчетно-кассовое обслуживание банк предлагает своим клиентам 5 вариантов тарифов. Каждый пакет учитывает разный вид бизнеса, что особенно выгодно предпринимателям:

- «Легкий старт» ( бесплатное обслуживание) — подходит начинающим предпринимателям. В пакете учтен минимальный набор услуг.

- «Удачный бизнес» (690 руб./мес.) — рассчитан на ИП, ведущих сезонный бизнес или имеющих небольшое количество платежей.

- «Хорошая выручка» (1090 руб./мес.) — для тех, у кого бизнес связан с частым внесением наличных денег на РС. В данном пакете минимальная комиссия за внесение наличных;

- «Активные расчеты» (2490 руб./мес.) — при отправке большого количества платежей. Из плюсов — возможность перенести лимит на следующий месяц.

- «Большие возможности» — (12990 руб./мес.) для юридических лиц, которые проводят большое количество расчетных операций. В данном пакете предусмотрена 50% скидка на услуги.

Для качественного ведения бизнеса необходимо выбрать оптимальный пакет услуг

Наибольшим спросом среди ИП при открытии расчетного счета в Сбербанке пользуется пакет «Легкий старт», где большинство услуг предоставляются бесплатно:

- ведение РС;

- активация и ведение интернет-банка Сбербанк Бизнес Онлайн;

- все платежи юрлицам, имеющим счета в Сбербанке;

- платежи на РС юрлиц, открытых в других банковских учреждениях – 3 платежа в месяц (свыше – 100 руб. за платеж);

- обслуживание корпоративной карты (1-й год), в последующие – 2500 руб./год;

- ведение бухгалтерии (только для ИП);

- зачисление платежей в госбюджет.

Помимо этого, в «Легком старте» предусмотрены следующие комиссии:

- зачисление наличных через банкомат, терминал или операционную кассу – 0,15% от внесенной суммы;

- выдача наличных с бизнес-карточки – 3%;

- через кассу отделения – 5% (до 5 млн. руб.), свыше – 8%

- переводы со счета юрлица на счет физлица по стандартному тарифу (свыше 150 тыс. руб./месяц.) – 1%.

Для сравнения предоставим тарифы в других пакетах.

| Название операции | Удачный сезон | Хорошая выручка | Активные расчеты | Большие возможности |

| Платежи в адрес юрлиц в месяц | до 5 любых (свыше – 49 руб. ) | до 10 | до 50 (свыше – 16 руб. за платеж) | внутренние- без ограничений, внешние до 100 шт. (свыше – 100 руб.) |

| Перевод на счет физлиц | 150 000 руб. ( свыше – 1%) | 300000 руб. (свыше -3%) | ||

| Зачисление средств через устройства самообслуживания | до 50 тыс. руб. (свыше – по стандартному тарифу) | до 100 тыс. руб. (свыше комиссия -0,15%) | стандартный тариф | до 500 тыс. руб. (далее – стандартная комиссия) |

| Выдача наличных по бизнес-карте | стандартный тариф | до 500 тыс. руб. |

В зависимости от города или региона тарифы на ведение и обслуживание РКО могут несколько отличаться.

Банковское учреждение предлагает своим клиентам такую услугу как ведение бизнеса в режиме онлайн. Эта возможность включена и в базовые тарифы, однако стоит знать, что количество операций может быть ограниченно. Если лимит будет исчерпан, то за следующие финансовые операции потребуется оплачивать дополнительную комиссию. Каждый предприниматель должен выбирать тариф исходя из своих потребностей и предпочтений.

Скачать:

Тарифы открытия и обслуживания расчетного счета

Для оптимального выбора на сайте Сбербанка размещен сервис подбора тарифа. Пользоваться им легко. Необходимо ответить на вопросы, в каком объеме вы планируете вносить платежи, вносить и снимать наличные. После внесения данных система автоматически подберет оптимальный тариф для вашего бизнеса. Со временем можно перейти на другой пакет, больше отвечающий вашей предпринимательской деятельности.

Как выбрать тариф?

При подключении тарифного плана важно правильно выбрать пакет услуг, чтобы не переплачивать, но иметь достаточно возможностей для ведения бизнеса. Для выбора наиболее подходящего тарифа следует учесть несколько факторов:

- количество платежей в месяц;

- сумму, которую планируете вносить на счет;

- размер переводов со счета;

- как часто будут поступления – каждый месяц или в сезон.

Для начинающих бизнесменов идеально подойдет ТП Легкий старт, для владельцев сезонного предприятия – Удачный сезон, тариф Хорошая выручка рекомендован ИП, много работающим с наличными, а Большие возможности – отличный выбор для крупной компании.

Как закрыть счет

Закрытие расчетного счета ИП представляет собой более сложный процесс, чем закрытие обычного счета физлица. Условия закрытия детально прописываются в договоре, который подписывается при открытии счета.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Чтобы закрыть счет, необходимо совершить следующие действия:

- Написать заявление в отделении банка (в том отделении, в котором вы обслуживались).

- Представить нужные документы.

- Снять или перевести остаток денег, если они есть на счету.

- После закрытия счета необходимо уведомить об этом ИФНС, ПФР и ОМС.

Сложности с закрытием счета возникнут при следующих обстоятельствах:

- Наложен арест по решению суда.

- Имеется задолженность перед ФНС или кредиторами.

- Есть неоплаченные счета.

- Есть заблокированные деньги (банк в целях безопасности может блокировать счета по подозрению в терроризме, коррупции и махинациях).

В таких случаях закрыть счет можно после решения текущих проблем.

Расчетный счет для ИП необходим для ведения легального бизнеса. Обслуживание расчетного счета в Сбербанке для ИП – услуга платная, но он дает большие преимущества для ведения предпринимательской деятельности, поэтому отказываться от него не стоит.

Какие документы нужны для открытия расчетного счета в Сбербанке?

Общие моменты

Необходимо принести, предоставить и указать:

- Печать, при её использовании в своём бизнесе, деле или деятельности;

- Документацию, составленную частично или полностью на иностранном языке, переведённую на русский язык, нотариально заверенную;

- Бенефициарных владельцев организации, при необходимости;

- Идентификатор налогоплательщика, если ИП, ООО — налоговый резидент из другой страны (173-ФЗ от 28.06.2014 и 340-ФЗ от 27.11.2017).

Подготовьте дополнительный пакет, если Вы:

- Гражданин иностранного государства — документ, дающий право пребывать или проживать в России;

- Работаете с гос. тайной — спец лицензия;

- Планируете работать с государственным заказом — государственный контракт или выписка;

- Занимаетесь лицензируемым делом — патент или лицензия;

- Работаете с документообротом и бухгалтерией – СНИЛС;

- Открываете счет для представительства или филиала — положение об обособленном подразделении компании.

Для индивидуальных предпринимателей

Если ИП намерен самостоятельно управлять расчетным счетом, то необходимо предоставить паспорт гражданина Российской Федерации и присутствовать лично во время составления договора.

Если индивидуальный предприниматель желает поручить управление бизнесом третьим лицам, то, в дополнение к основному пакету документов придётся предоставить:

- Паспорт доверенных(ого) лиц(а) (только оригиналы);

- Доверенность на управление Р/С в произвоьной форме, заверенная нотариально или по форме кредитного учреждения.

Для ООО

Если юридическое лицо намерено самостоятельно управлять расчетным счетом, то необходимо предоставить:

- Паспорт руководителя (оригинал);

- Документ, доказывающий избирание или назначение на пост руководителя;

- Устав и учредительный договор (также можно предоставить электронный архив учредительной документации, полученной в ИФНС).

Если руководитель ООО доверяет управление расчетным счетом третьему(им) лицу(ам), то необходимо:

- Присутствие доверенных(ого) лиц(а);

- Паспорт доверенных(ого) лиц(а) (оригинал);

- Документ, который подтверждает полномочия доверенных(ого) лиц(а).

Чем отличается текущий счёт от расчётного

Если вы просто храните деньги в банке, то, в зависимости от условий депозита, получаете проценты, т.е. дополнительный доход. Такой счёт называется текущим и открывается для целей, не связанных с предпринимательством.

Операции по расчётному счёту связаны с бизнесом – расчёты с партнерами, работниками, бюджетом. За обслуживание расчётного счёта банк взимает ежемесячную комиссию, потому что несёт ответственность за своевременное прохождение платежей и правильное указание контрагента. Чем больше операций проходит по счёту, тем выше комиссия банка.

Некоторые предприниматели, по незнанию или из-за нежелания оплачивать ведение расчётного счёта, проводят платежи по своему счёту физлица. Этого делать нельзя, и причин тому несколько:

- В Инструкции ЦБ РФ от 30.05.2014 N 153-И прямо сказано, что по текущим счетам запрещено проводить предпринимательские расчёты. Рано или поздно банк потребует открыть расчётный счёт или откажет в обслуживании текущего счёта.

- Контрагенты, перечисляющие оплату на обычный счёт физлица, не смогут принять эти расходы к вычету и уменьшить свои налоги.

- Если налоговая инспекция получит доступ к информации о суммах, проходящих через текущий счёт, то может обложить эти доходы по ставке НДФЛ (13%), как не относящиеся к предпринимательской деятельности. В этом случае вам придётся переплатить, ведь налоговая ставка по специальным режимам ниже, чем ставка НДФЛ.

- Служба безопасности банка в рамках борьбы с отмыванием нелегальных доходов может потребовать пояснения об источнике денег.

Так что, если вы будете вести реальную деятельность и получать безналичные платежи, придётся открыть расчётный счёт в банке. А вот в каком банке это сделать, надо подумать.

Тарифы РКО для юридических лиц и ИП в Сбербанке

Всего для индивидуальных предпринимателей и компаний Сбербанк предлагает 5 тарифов:

- «Лёгкий старт»;

- «Удачный сезон»;

- «Хорошая выручка»;

- «Активные расчёты»;

- «Большие возможности».

Рассмотрим, сколько стоит обслуживание ИП и юрлиц в Сбербанке. «Легкий старт» – бесплатный тариф, «Удачный сезон» обойдётся в 490 руб. в месяц, «Хорошая выручка» стоит 990 руб. в месяц. За пакет «Активные расчёты» придётся отдавать 2490 руб. в месяц, а пакет «Большие возможности» стоит 8600 руб. в месяц.

Далее разберём каждый тариф: что в него включено и стоимость допуслуг.

таблица скроллится вправо

| «Лёгкий старт» | «Удачный сезон» | «Хорошая выручка» | «Активные расчёты» | «Большие возможности» | |

|---|---|---|---|---|---|

| Включено в месяц | |||||

| Платежи юрлицам | Все внутренние и 3 внешних, далее любой платёж стоит 100 руб. | 5 любых, далее 49 руб. за каждый | 10 любых, далее – стандартный тариф | 50 любых, далее 16 руб. за любой | Все внутренние и 100 внешних, далее 100 руб. за внешний |

| Платежи физлицам от ООО | Комиссия 0,5% | 300 тыс. руб., далее комиссия 1,5% | |||

| Платежи физлицам от ИП | 150 тыс. руб., далее комиссия 1% | 300 тыс. руб., далее комиссия 1,5% | |||

| Внесение денег через банкомат и терминал | Комиссия 0,15% | 50 тыс. руб., далее по стандартному тарифу | 100 тыс. руб., далее комиссия 0,15% | Комиссия по стандартному тарифу | 500 тыс. руб., далее по стандартному тарифу |

| Снятие по бизнес-карте | Комиссия 3% | Комиссия по стандартному тарифу | 500 тыс. руб., далее по стандартному тарифу |

Стандартные расценки Сбербанка на обслуживание юридических лиц и ИП смотрите на сайте банка.

Как видно из таблицы, бесплатный тариф подойдёт лишь новичкам. «Удачный сезон» выгоден для ИП и компаний, ведущих сезонную деятельность с высокими оборотами в определённое время года. В среднем у них выходит небольшое количество платежей. Тариф «Хорошая выручка» рекомендуем для тех, кто часто вносит на счёт наличные. Пакет «Активные расчёты» актуален для бизнесменов, которые вносят много платежей ежемесячно. Тариф «Большие возможности» подойдёт ИП и компаниям, ведущим активную деятельность на рынке и совершающим большое количество операций в месяц.

Расчетный счет в Сбербанке

Расчетный счет — это одна из тех услуг, которую предоставляет Сбербанк своим клиентам из числа ИП и ООО. Наличие такого счета — это обязательное условие, без которого работа организации невозможна. Это обозначено на законодательном уровне.

Счет необходим для проведения межбанковских и внутрибанковских операций и платежей. Денежные средства не будут храниться на этом счете, ведь он не является ни вкладом, ни депозитом, от этих средств владельцу не будет никакой прибыли. Но он необходим для совершения сделок, выдачи заработной платы сотрудникам, оплаты услуг контрагентов.

Для физических лиц

Расчетный счет — это так же дополнительное удобство в работе самого банка. Физические лица так же иногда заинтересованы в открытии расчетного счета, к примеру, когда идет активное сотрудничество с какой-то компанией. С физическими лицами все обстоит еще проще. Расчетные счета для них, а точнее, лицевые или текущие, открывают по упрощенной схеме. Никаких дополнительных документов при этом не требуется и по ним не предусмотрено никаких ограничений в плане проведения операций. Особенность для физических лиц — такой счет может приносить и пассивный доход (он начисляется на остаток по счету).

Физическому лицу достаточно прийти в любое отделение банка со своим паспортом и ему сразу же откроют рублевый счет всего за несколько минут. Можно открыть даже не один счет, по ним не предусмотрено никаких ограничений.

Текущие счета в Сбербанке являются бессрочными, их можно закрыть только по инициативе клиента в любой момент. Активация же такого счета происходит сразу же, как только на него поступят первые средства. Стоимость открытия такого счета символическая — нужно внести сразу на него всего лишь 10 рублей.

Преимущества открытия счета для ИП в СберБанке

Индивидуальные предприниматели выбирают платформу СберБизнес по следующим причинам:

- Быстрое открытие. Если клиент соберет необходимый пакет документов, то получит доступ к своему расчетному счету в день обращения.

- Широкий выбор. СберБанк предлагает своим клиентам специальные тарифы, которые отличаются по стоимости, количеству привилегий и дополнительным опциям.

- Длинный платежный день. Переводы для клиентов СберБизнеса проходят с 01:00 до 00:00. Переводы для клиентов других банков – с 01:00 до 19:30.

- Экономия. Банк не списывает плату за тариф, если предприниматель не совершает операций по своему банковскому счету. На переводы внутри банка нет комиссии.

- Продуманная экосистема. Интернет-платформа Сбербанка позволяет пользователю отслеживать платежи, вести счета, бухгалтерию и управлять бизнес-картами через одно приложение.

Подключить СБЕР Факторинг