Как правильно рассчитать ндс 20 процентов

Содержание:

- Как посчитать НДС с использованием онлайн калькуляторов

- Ставка, формулы, используемые для исчисления НДС

- Виды НДС

- Как посчитать НДС от суммы

- Как вычислить НДС, который нужно прибавить к основной сумме товара

- Как пользоваться онлайн-калькулятором

- Что такое НДС (налог на добавленную стоимость)

- Вычет НДС из суммы

- Сфера применения калькулятора

- Как начислить НДС на сумму как рассчитать ндс из суммы Налоги

- Кто должен рассчитывать НДС.

- Расчет НДС: формула расчета

- Что такое НДС и в каких размерах он взимается?

- Формулы и примеры расчета НДС

- Суть налога на добавочную стоимость

- Память калькулятора

- Пример расчета НДС

- Калькулятор-онлайн и формула расчета для НДС 20%

- НДС в том числе

Как посчитать НДС с использованием онлайн калькуляторов

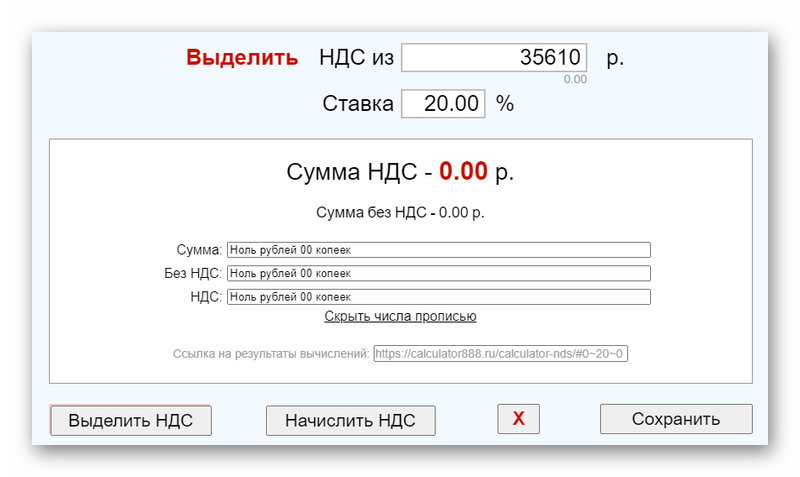

Когда нужно посчитать несколько цифр, достаточно воспользоваться обычным калькулятором. Но если необходимо посчитать много позиций и уточнить НДС, то удобнее пользоваться готовыми решениями. Для этого подойдут простые онлайн калькуляторы. Они работают по одному алгоритму, но некоторые, например, как этот https://calculator888.ru/calculator-nds, позволяют сразу получить данные об итоговой сумме с НДС, без налога или отдельно выделить только его.

Это удобно, когда ведется учет. Но также в бухгалтерии часто применяют средства Excel. В программе можно задать формулу с 20 процентами НДС и потом автоматически получать необходимую сумму. Есть и другие специализированные программы, которыми пользуются на предприятиях. Но дополнительно не лишним будет периодически проверять правильность вычислений. Так как в налоговой отчетности нужно учитывать каждую копейку, иначе могут возникнуть проблемы.

Ставка, формулы, используемые для исчисления НДС

В соответствии со ставка налога НДС будет зависеть от той хозяйственной деятельности, которую ведёт организация:

| Ставка НДС | Хозяйственная деятельность |

| 0% | Продажи в пределах таможенной зоны, экспорт продукции, международные перевозки. |

| 10% | Продажа детских товаров, товаров медицинского назначения, некоторых продовольственных товаров, печатных изданий, племенных животных и птиц. |

| 18% | Вся хозяйственная деятельность, не упомянутая выше. |

Очень важно правильно определить налоговую ставку, дабы избежать проблем с налоговыми органами. Предпринимателям приходится иметь дело с двумя случаями расчёта НДС:

Предпринимателям приходится иметь дело с двумя случаями расчёта НДС:

- необходимо определить НДС от стоимости товаров, работ, услуг;

- необходимо выделить НДС из уже имеющейся итоговой суммы.

В случае, если необходимо НДС от стоимости товаров, работ, услуг, используются следующие формулы:

| Размер налога | Формула |

| 10% | НДС = ОС * 0,10 |

| 18% | НДС = ОС * 0,18 |

| 20% | НДС = ОС * 0,20 |

ОС – общая сумма

Пример:

ООО «АБВ» реализует продукцию ИП Семёнову С.С. на сумму 160000 рублей.

НДС 18%. Размер НДС составит 160000 * 0,18 = 28800 рублей.

Сумма к оплате составит 160000 + 28800 = 188800 рублей.

Итого:

Стоимость продукции – 160000 рублей

НДС 18% — 28800 рублей

К оплате – 188800 рублей.

В случае, если необходимо выделить НДС из уже имеющейся итоговой суммы рекомендуются к использованию следующие формулы:

| Размер налога | Формула |

| 10% | НДС = ОС / 110 * 10 |

| 18% | НДС = ОС / 118 * 18 |

| 20% | НДС = ОС / 120 * 20 |

ОС – общая сумма

Выделение НДС 0% не производится.

Пример:

Для начала необходимо определить итоговую сумму: 250 * 50 = 12500 рублей.

НДС составит: 12500 / 118 * 18 = 1906,78 рублей.

Сумма без НДС: 12500 – 1906,77 = 10593,22 рубля.

Итого:

Сумма без НДС – 10593,22 рубля.

НДС 18% — 1906,78 рублей.

Общая сумма к оплате 12500 рублей.

Виды НДС

Согласно законодательству РФ плательщиками налога признаются именно предприятия, которые занимаются реализацией товаров. Но фактически денежные средства вносит именно покупатель. На сегодняшний день предусмотрено три ставки НДС – 20, 10 и 0 процентов. Ставка 20% применяется в отношении всех товаров, не включенных в перечень продукции, на которую НДС начисляется по пониженной ставке или не уплачивается.

| № пп | Ставка НДС, в % | Когда применяется |

| 1 | 20 | в отношении всех товаров, не включенных в перечень продукции, на которую НДС начисляется по пониженной ставке или не уплачивается |

| 2 | 10 | Некоторые виды книг, детских товаров, медицинского оборудования и продовольственной продукции. |

| 3 | Перечень утвержден НК РФ. |

НДС в размере 10% начисляется на следующие товары:

- книги;

- некоторые виды непродовольственных товаров;

- товары для детей;

- медицинское оборудование.

Нулевая процентная ставка по НДС применяется в том случае, если реализуемый товар был экспортированным через таможню или предприятие оказывает услуги по международной транспортировки продукции. НДС не начисляется:

- при продаже медицинских товаров, которые произведены в России;

- при продаже продуктов питания, произведенными предприятием-реализатором, например блюда, приготовленные непосредственно в столовой;

- при реализации лотерейных билетов, а также не коллекционных почтовых марок;

- при реализации денежных средств из драгоценных металлов, используемых в качестве средства оплаты;

- религиозная литература и другие товары священного назначения и др.

Как посчитать НДС от суммы

Чтобы разобраться, как правильно выделить НДС из суммы, не надо обладать особыми знаниями или опытом работы в финансовой структуре. Можно понять механизм на самом простом примере.

Индивидуальный предприниматель купил у поставщика для своего магазина запчасть на машину за 1200 рублей. 200 рублей в этой сумме заложено в качестве обязательного сбора. Получается «чистая» стоимость товара составляет 1000 руб. Реализовать деталь владелец магазина планирует за 1500 рублей (стандартная наценка для этой категории продукции 25%). Но в розничную цену тоже необходимо заложить 20% ставку. Значит, ценник будет составлять 1800. При этом в бюджет предприниматель заплатит за вычетом уже заплаченной ставки поставщику: 1800 х 20% — 200 = 160.

Кроме того, законодательством предусмотрена в ряде случаев компенсация, так называемый налоговый вычет. В зависимости от вложений в бизнес (инвестиции в оборудование, открытие новых филиалов, выход на региональный уровень) и личных обстоятельств (покупка жилья в ипотеку, обучение детей, опекунство над родителями или инвалидами) каждый добросовестный плательщик может претендовать на возврат, уплаченных в бюджет средств. Причём это качается не только предпринимателей и юридических лиц, но и рядовых потребителей.

Формула расчета НДС

Для точного расчёта налога на добавленную стоимость применяются формулы, определенные законодательством. Для человека, далекого от бухгалтерии и ведения отчетности, заучивать их нет необходимости. Достаточно изучить принцип действия. Существует несколько формул для выделения сбора на добавленную стоимость:

Простой расчёт от определенной суммы: Х умножить на 20/100.

Цена продукции 15 000 рублей, из неё необходимо продавцу заплатить в бюджет 20%. 15 000 х 20/100 = 3 000. Именно столько будет составлять государственная наценка, которая станет частью общего финансового фонда страны.

Формула для определения общей суммы со сбором: Х + Х умноженное на 20/100

Например, партия из 10 комплектов нижнего белья стоит 60 000 рублей, с включенным взносом в бюджет. Чистая цена составляет 48 000 рублей. 12 000 рублей – налог. Несложные вычисления подтверждаются приведенной формулой: 48 000 + 60 000 х 20/100 = 60 000.

Формула для определения суммы без сбора: Х/Y х 100 на Х, где Х – чистая стоимость, Y – налог равный 20% (20/100).

Бюджет на закупку чая для специализированного магазина составил 150 000 рублей. Чтобы высчитать цену реализации продукции, необходимо подставить значения в формулу 150 000 / 120 х 100 = 125 000 или 150 000 / 1,2 = 125 000.

Каждый пользователь может начислить НДС на калькуляторе. Достаточно ввести исходные данные, чтобы за секунды получить основную информацию о платежах. Программа работает на актуальных формулах, разработанных ФНС. С помощью инструмента можно выделить или начислить налог на любую сумму. Алгоритм действий предельно прост:

- в верхнем поле ввести сумму товаров или услуг;

- ввести ставку налогообложения – 20% или 10%;

- выбрать действие – прибавить или вычесть 20% из суммы онлайн (выделить/начислить).

Выделить НДС прописью

Одним из преимуществ онлайн калькулятора налога на добавленную стоимость является вывод результата прописью. Это позволяет пользователю грамотно заполнить финансовые документы, в частности декларации для сдачи в ФНС. Ошибки в официальных отчётах, кассовых ордерах и другой документации недопустимы. Даже единичная опечатка может стать причиной отказа в принятии финансовой отчётности государственными органами. В свою очередь это повлечёт материальные убытки, в частности невозможно будет оформить налоговый вычет или подтвердить уплату сбора за уже приобретенный товар. Штраф – самое мягкое наказание за незначительные на первый взгляд ошибки.

Калькулятор помогает исключить даже вероятность негативного сотрудничества с госструктурами. Преимущества сервиса может оценить, как потребитель товаров и услуг, так и узкопрофильный специалист (менеджер, бухгалтер, аудитор, финансовый консультант). Программа существенно экономит ценное время, и позволяет лишний раз проверить знания в области российского налогообложения.

Как вычислить НДС, который нужно прибавить к основной сумме товара

Расчет налога, начисленного на проданный товар, реализованные работы или выполненные услуги, выполняется следующим образом:

НДС = БдН × СтН / 100.

В этой формуле:

- БдН — это база для налогообложения;

- СтН — текущая ставка налога, применяемая для данной категории товаров;

Пример 1

ООО «Параметр» выполнило некоторые работы для своего клиента, и готово предоставить ему счет. Стоимость выполненных работ составила 17 300 руб. Ставка в данном случае основная, и составляет 18%. Итоговое значение этого налога составляет:

НДС = 17 300 × 18 / 100 = 3114 руб.

К уплате подлежит и базовая сумма выполненных работ, и начисленный налог на добавленную стоимость.

Счет для клиента будет иметь такой вид:

- 1 раздел – наименование и перечень выполненных работ;

- раздел «итого», в котором будет указанна итоговая сумма в 17 300 рублей;

- 2 раздел — налог, вычисленный по вышеприведенной формуле – в нашем случае он составил 3 114 руб.;

- 3 раздел «всего к оплате» составляет итоговую стоимость базовых работ, плюс начисленный налог. В нашем случае «всего» составит:

17 300 + 3 114 = 20 414 рублей.

Эту сумму и должен уплатить клиент.

Пример 2

ООО «Параметр» поставило своим клиентом детское питание на сумму 14 100 рублей. В нашей стране эта категория товара подлежит льготной ставке налогообложения в размере 10%.

НДС в этом случае будет равен: 14 100* 10/ 100 = 1 410 рублей, а общая сумма счета составит 14 100 + 1 410 = 15 510 рублей.

Как пользоваться онлайн-калькулятором

Использовать онлайн-калькулятор для расчета или выделения НДС в 20 процентов или 10 процентов в 2020 году крайне просто. Справится с проведением расчетов в нем не только бухгалтер — для того, чтобы посчитать НДС по калькулятору, не нужно обладать специфическим образованием. Достаточно лишь следовать простой пошаговой инструкции:

- Сначала следует ввести сумму, из которой нужно выделить НДС, или на которую следует начислить НДС, в специальное поле.

- Следующим шагом будет указание применяемой налоговой ставки — 10% или 20%.

- Далее следует нажать на кнопку «Рассчитать», чтобы получить результат.

- В результате будут отражены сразу две операции — выделение НДС из суммы и расчет итоговой суммы без НДС, а также начисление НДС на сумму и итоговая сумма расчета с НДС при этой процедуре.

Что такое НДС (налог на добавленную стоимость)

НДС представляет собой государственный сбор, который уплачивает покупатель. Между плательщиком и получателем налога имеется, так называемый, налоговый агент – предприятие, которое реализует товар. Если говорить простым языком, вся продукция, которую мы покупаем, продается с включенным в ее стоимость НДС. Именно покупатель, даже этого не подозревая, уплачивает сбор, приобретая товар в магазине.

Откуда взялся НДС

НДС пришел в Россию в 1992 году. Но появился он гораздо раньше. Ее придумал французский экономист Морис Лоре в 1954 году. На протяжении четырех лет система взимания НДС тестировалась в колонии Кот-д’Ивуаре, а после успешного завершения эксперимента, в 1958 году НДС был введен по всей Франции.

Сейчас взиманием налога занимается 137 стран мира. Примечательно то, что в экономически развитых точках, например в США или Японии, НДС не начисляется. Однако это не значит, что покупатель не платит сбор. Вместо НДС применяется налог с продаж. Надо отметить, что подобный сбор начисляется на всю стоимость товара, а не только на прибыль с его продажи. В таком случае НДС считается более выгодным для налогоплательщиков, так как, в конечном счете, размер НДС намного ниже, чем размер налога с продаж на этот же товар.

В России НДС действует с 1992 года. Многие привыкли к ставке по налогу в размере 18%, однако в 2019 году Правительством РФ было принято решение увеличить размер НДС до 20%.

Кто платит НДС

Многие слышали о том, что плательщиком НДС является предприятие, реализующее продукцию. На законодательном уровне так оно и есть. Именно организация обязана вносить НДС в государственную казну. Но, фактически, денежные средства для уплаты налога взимаются с конечного потребителя. То есть, простой покупатель, который купил в магазине, например гель для душа, заплатит 20% от прибыли компании с реализации этого средства. Чтобы понять, как простой человек становится плательщиком налога, рассмотрим схему взимания НДС.

- Швейная фирма по производству зимних курток заказывает у оптового предприятия материалы для изготовления пуховиков. На стоимость купленных швейной компанией материалов начисляется НДС.

- Далее швейная фирма рассчитывает себестоимость одного пуховика, то есть определяет, сколько денег они затратили на пошив единицы товара. На данном этапе НДС не учитывается.

- Получив себестоимость пуховика, компания устанавливает наценку, которая включает в себя акцизы, НДС, ну и запланированный процент прибыли.

- Пуховик попадает на прилавок в магазин. Простой человек приходит и покупает товар, заплатив за него: себестоимость, наценку фирмы-изготовителя, наценку розничного продавца.

- Швейная фирма, реализовав пуховик, вычисляет из полученной прибыли от его продажи 20% НДС и уплачивает его государству.

Таким образом, хоть предприятие и признается плательщиком НДС, но на самом деле деньги за него вносит именно покупатель, простой человек.

Вычет НДС из суммы

Может потребоваться не только расчет стоимости товара или услуги вместе с суммой НДС, но и расчет НДС из суммы, в которую он уже включен. Для этого используется специальная формула выделения НДС.

Для того чтобы узнать размер налога, нужно из общей суммы вычесть показатель без отчисления. Есть другая, более сложная формула расчета НДС. Она выглядит так – показатель с налогом – показатель с налогом/1+применяемый тариф = значение с налогом (1 – 1/1+тариф).

Например, значение с включением сбора составляет 500 000. Ставка составляет 20%. Тогда получается следующее при подставлении данных в формулу – 500 000 * (1 – 1 / 1,20) = 83333,33. Таким будет размер платежа, соответственно, цена без НДС будет 500 000 – 83333,33 = 416 666, 66. Есть другой вариант расчета НДС от суммы. Формула: итоговая стоимость * размер ставки / 100+тариф, составляющий 10 или 20%.

Сфера применения калькулятора

Калькулятор пригодится всегда, когда есть необходимость в расчете стоимости товаров либо услуг, либо исчисления процента прибыли после уплаты НДС.

Налог на добавленную стоимость – это обязательный платеж, считающийся косвенным налогом, подлежащим зачислению в бюджет, и включенный в конечную стоимость товара либо услуги. Соответственно, расчеты по НДС – это обязательный атрибут деятельности любого производственно-коммерческого либо индивидуального предприятия. Отчеты по НДС – это обязательные документы, подлежащие ежеквартальной сдаче в налоговые органы.

Плательщиками НДС помимо уже перечисленных организаций являются:

- Коммерческие предприятия-импортеры либо дистрибьюторы, ввозящие на территорию Российской Федерации товары зарубежного производства.

- Налоговые агенты, составляющие счета-фактуры с учетом НДС.

- Физические и юридические лица, действующие по договорам концессии и комиссии, а также осуществляющие услуги по доверительному управлению либо работающие в силу договоров о совместной деятельности.

Освобождение от уплаты НДС

Получить освобождение от уплаты НДС, в соответствии с положениями статьи 145 НК РФ, могут предприятия и организации, соответствующие обоим нижеперечисленным условиям:

- Получившие прибыль за три месяца предпринимательской деятельности в размере менее чем 2 000 000 рублей (без учета НДС);

- Не осуществлявшие финансово-коммерческих операций, связанных с продажей товаров, облагаемых акцизными пошлинами.

При этом пункт 5 ст. 145 НК РФ директивно устанавливает утрату права на освобождение от НДС сразу после проведения любой операции с подакцизными товарами, даже при условии ведения раздельного учета операций.

Обязательным условием для предприятий, получивших освобождение, будет ведение книги продаж. Выписки из книги подлежат ежеквартальному представлению финансовым органам для подтверждения права предприятия пользоваться освобождением. Одновременно с выпиской представлению в ФНС подлежит также и выписка из бухгалтерского баланса, свидетельствующая о непревышении максимально допустимой для освобождения от НДС прибыли. Данное условие диктуется Приказом Министерства РФ по налогам и сборам от 4.07.2002 года.

Как начислить НДС на сумму как рассчитать ндс из суммы Налоги

Расчет суммы НДС является важным аспектом ведения бухгалтерского учета. Налоговая ставка НДС по умолчанию составляет 18%, отдельные категории товаров облагаются со ставками 10% (медицинские товары или товары для детей) или 0% (товары для экспорта). Также НДС взимается и с импортируемых товаров.

Стоимость практически любого товара складывается из его цены и суммы НДС. Организации и ИП, которые продают товар или оказывают услуги, обязаны перечислить сумму НДС в бюджет. Несмотря на то что НДС уплачивается в бюджет компаниями, фактически его платят сами потребители из своего кармана. Получается, что покупая какой-либо товар покупатели оплачивают 118% от его стоимости (или 100%+ставка НДС).

Плательщиками НДС являются все компании и ИП, кроме тех, которые применяют спецрежимы (УСН или ЕНВД).

В большинстве случаев стоимость товаров на полках магазинов указана уже с НДС. Конечно, бывают и другие ситуации, когда продавец приводит цену без НДС, а на кассе покупателю необходимо дополнительно оплатить еще 18% от стоимости покупок. В первую очередь это делается в маркетинговых целях, т.к. покупателям кажется, что такие товары стоят дешевле, а в итоге они тратят больше денег.

Рассчитать стоимость товара без НДС предельно просто. Необходимо общую стоимость товара с НДС поделить на 1,18 (118%). Например, стоимость товара с НДС составляет 15000. Соответственно, его цена без НДС составит 12711,86 р.

Стоит отметить, что этот расчет не совсем верно отражает действительную стоимость товара, т.к. покупатель может видеть только окончательную стоимость. Это связано с тем, что товар производится частями, из различных комплектующих, на которые каждый производитель также начисляет свой НДС. Поэтому окончательная стоимость товара уже включает целый ряд НДС. В этой связи вычислить стоимость товара без НДС достаточно проблематично.

Несмотря на то что расчет НДС представляется предельно простым, для тех, кто по каким-либо причинам не хочет самостоятельно проводить расчет, можно автоматизировать данный процесс. Для этого в интернете легко можно найти специализированные калькуляторы, в которые достаточно ввести исходные данные (стоимость товара с НДС) и они моментально предоставят готовый ответ — цену товара без НДС.

Бухгалтера в организациях редко высчитывают НДС самостоятельно, за них это автоматически делает бухгалтерская программа. Например, «1С: Бухгалтерия» или «1С: Предприятие». Для этого бухгалтеру достаточно только ввести налоговую ставку, остальное программа сделает сама. Но эти специализированные программы являются платными, они имеют широкий функционал и приобретать их только для расчета НДС нецелесообразно.

Кто должен рассчитывать НДС.

Необходимость рассчитать НДС возникает после продажи товара или услуг по более высокой цене и получения доходов из разницы между предыдущей стоимостью и новой, то есть разницы между выручкой и суммой, затраченной на покупку данного товара. В данном случае это может быть создание более сложного продукта или простая перепродажа.

В первую очередь обязанность платить НДС ложится на организации и ИП, налогооблагаемые по общей системе. Такие компании ежеквартально сдают отчетность НДС в электронном виде. Кроме того, платить НДС должны:

• организации, импортирующие товар на территорию РФ;

• налогоплательщики, выставляющие счет-фактуры, в которых указан НДС;

• организации, ведущие деятельность по договорам о совместной деятельности и доверительного управления имуществом;

А также еще некоторые группы налогоплательщиков.

Освобождаются от НДС ИП и организации, работающие в особых налоговых режимах.

Расчет НДС: формула расчета

Есть некоторые правила, как посчитать НДС. Для расчета нужно определить, как выделить НДС из суммы, каков будет показатель вычетов по налогу, какой размер сбора потребуется восстановить к оплате. Восстановлению подлежат показатели, принятые к вычету по операциям, которые отображены в НК РФ в статье 170.

Есть формула, по которой рассчитывается начисленный при реализации сбор. Так, для определения показателя нужно умножить облагаемую базу на применяемую ставку. Отчисления просто рассчитать для чайников – например, если база составляет 100 000, атариф 10%, то сбор составит 10 000.

Показатель к уплате рассчитывается, как выделенный платеж при реализации – входной сбор к вычету + восстановленный сбор при наличии. По общим правилам база устанавливается на наиболее раннюю из дат – на день оплаты или отгрузки.

Перед тем, как выделить НДС из суммы, следует установить, какой тариф может быть принят. Всего выделяют три варианта – 0, 10 и 20%. Нулевой процент применяется при продаже продукции, вывезенной на экспорт, а также товаров, помещенных под процедуру СТЗ, при организации международной перевозки.

Льготным начислением в 10% облагается продукция, имеющая социальное значение для населения. К ней относят ряд продовольственных товаров, детские изделия, печатные издания, некоторую медицинскую продукцию и т.д. В остальных ситуациях используется основной тариф в 20%. В случае получения авансового платежа и ситуациях, когда база устанавливается в особом порядке, используются тарифы 10/110, 20/120.

Что такое НДС и в каких размерах он взимается?

Государству для функционирования — содержания армии, поддержку дорог, больниц и т.д. — требуются денежные средства, из которых и формируется бюджет. Практически полностью бюджет пополняется за счет налоговых начислений. Так как функционирование государства попросту невозможно без бюджета, норма по выделению части прибыли в счет налога введена законодательно.

Порядок начислений, сроки и размер налога определен отдельным Налоговым Кодексом. Если налоговый орган получает от гражданина отказ начислять государству процент от дохода в счет налога, гражданина ожидает суд, по итогам которого ему могут вынести вердикт — от штрафа до уголовной ответственности.

Поэтому в 1992 году и было введено понятие «НДС». Эта аббревиатура расшифровывается как налог на добавленную стоимость. Добавленной стоимостью называют все то в цене товара, что превышает ее себестоимость (в соответствии с трактовкой «прибавочной стоимости» Карла Маркса). К примеру, если считать, что себестоимость производства за налоговый период составила 10 рублей, а продано товара было на 20 рублей, добавленная стоимость составит 10 рублей (нужно вычесть итоговую стоимость от себестоимости).

Согласно 164 статье Налогового Кодекса Российской Федерации, НДС реализуется по трем ставкам:

- 18% — основная для большинства видов товаров;

- 10% — уменьшенная налоговая ставка для жизненно важных или базовых продуктов (некоторые печатные издания, медицинское оборудование, необходимые для жизни продовольственные продукты, а также средства гигиены);

- 0% — ставка установлена для товаров, идущих на экспорт. Кроме того, не облагаются НДС почтовые марки, лицензии и прочие специфические товары, не требующие большого количества времени и денег на производство одной единицы продукции.

Формулы и примеры расчета НДС

Общий порядок расчета, формулы, а также размер ставки детально регламентирован 21 главой НК РФ. Правительство Российской Федерации периодически вносит в нее поправки, поэтому будет не лишним регулярно проверять содержание главы. Помните — если изменения в налоговом законодательстве вступили в силу, ваше незнание новых поправок не станет смягчающим обстоятельством в суде.

Формула того, как высчитать НДС в 18%, бывает трех видов: от суммы, «в том числе» и сумма с НДС. Разберем каждый из них отдельно.

Как посчитать НДС от суммы — формула и примеры для 18 и 20 процентов

Правильно вычислить размер налога может сделать даже человек без специальной подготовки. Все, что потребуется — это умножить число без налога на размер ставки. Формула расчета НДС 18 процентов выглядит так:

Налог на добавленную стоимость = стоимость без налога * (Процент налоговой ставки / 100)

или

Налог = стоимость без налога * 0,18

Для новой ставки в размере 20% умножать число нужно на 0,2.

Если разбирать на примере:

- Стоимость товара, с которой взимается налог, у вас составляет 20 000 рублей. Чтобы посчитать итоговое отчисление в счет налога на добавленную стоимость, просто умножьте это число на 0,18 — и получится 3600 рублей.

- При новой 20-ти процентной ставке, которую Правительство РФ недавно анонсировало, формула немного меняется, и умножать число нужно на 0,2. В итоге при тех же 20 000 рублей руководителю компании нужно перечислить в налоговую службу 4000 рублей.

Как посчитать НДС «в том числе»

Сумма «в том числе» означает, что в стоимость товара уже заложен налог на добавленную стоимость в размере 10 или 18 процентов. Например, вам могут продать товар стоимостью 2000 рублей с уже оплаченным НДС, в такой ситуации задача — посчитать НДС в том числе.

Это производится по следующей формуле:

НДС = общая стоимость * налоговая ставка / (100 + Ставка налога)

Разбирая на примере: если нужно посчитать НДС от товара со стоимостью 2000 рублей (с уже включенным налогом 18%), то нужно: 2000 умножить на 18, а затем полученное число поделить на 118. Итого получится — 305,08 рублей.

Расчет суммы с НДС

В ситуациях, когда себестоимость товара значительно увеличилась (например, из-за резкого скачка курса валют или из-за инфляционного всплеска), бухгалтерам предприятий нужно посчитать сумму со включенным в нее налогом. Фактически это означает посчитать конечную стоимость товара для потребителя.

Почитать сумму с НДС просто. Сделать это можно по двум формулам:

Сумма со включенным в нее налогом = Сумма без НДС + НДС

или

Сумма с налогом = Сумма без НДС * 1,18 (в зависимости от ставки может быть также «1,1» и «1,2»)

Как выделить НДС 18 от суммы

Вычленение налогового обременения от общего числа нужно, как правило, в двух случаях:

- Для проверки бухгалтерского баланса и верности введенных данных;

- Для отслеживания, контроля и систематизации отчислений в налоговую службу.

Вычленить сумму налога можно, разделив общую сумму на 1 + налоговая ставка (то есть 1 + 0,18). Далее понадобится вычесть от полученного числа исходную сумму и умножить все на значение «-1». Вопреки распространенному мнению, после расчета ничего прибавлять не нужно — итоговая сумма и есть размер НДС, можно лишь округлить ее до копеек, если это вам необходимо.

Схематически формула выглядит так:

НДС 18 = ((общая сумма / (1 + 0,18)) — общая сумма)*-1

На примере:

- Всего у бухгалтера имеется 40 000 рублей, в которые уже включен НДС по ставке 18%. Нам нужно высчитать уплаченный государству налог. Для начала поделим 40 000 на 1 + 0,18 — получится 33898,30;

- Из этой суммы нужно вычесть 40 000 — получается значение «-6101,69»;

- Умножаем на «-1» и получаем значение «6101,69». Это и есть НДС, выделенный из общей суммы.

Суть налога на добавочную стоимость

НДС представляет собой один из косвенных налогов, который может быть списан несколько раз в соответствии с числом торговых операций. Размер налога составляет определенный процент от стоимости продукции.

Что такое НДС и правила его расчета онлайн. Как правильно это сделать вручную — пошаговая инструкция с формулами. Примеры расчета НДС своими руками и онлайн.

Данный сбор направляется напрямую в бюджет государства, его можно назвать оптимальным видом налога, которые взыскиваются с производителей и конечных потребителей. Существуют группы товаров, при производстве которых данный налог вычитают не один раз:

- при реализации сырья для производства;

- при передаче готовой продукции в розничную продажу;

- при реализации в розницу конечному потребителю.

Получается, что для некоторых товаров вычитание НДС может производиться до 3-х раз. Такая схема позволяет избежать уклонения от взыскания налоговых выплат. В то же время налог с продаж, применяемый в качестве аналога в ряде других стран, фактически оплачивает только конечный потребитель. При каскадной системе сборов, действующей в РФ, бюджет пополняется более эффективно. Если даже одна из сторон сделки уклонится от оплаты, компенсация будет получена от другой стороны, принимающей участие в более раннем или более позднем её этапе.

Ещё недавно ставка НДС составляла 18 %. После того как стало известно о повышении привычной цифры на 2 %, начали проявляться протесты общественности. Данная мера была подвергнута критике со стороны большинства политологов и специалистов по экономике. Такая реакция объясняется тем, что незначительное на первый взгляд повышение неизбежно повлекло бы рост цен на всё без исключения. Несмотря на бурные возмущения, объём налога на добавленную стоимость в России повысился и, начиная с 2019 года, равняется 20 %.

Рост налоговой ставки

Важно! Обозначенная ставка применима к большей части товаров и услуг. Однако существуют исключения. В качестве примера можно назвать товары медицинского назначения, детские товары и ряд продуктов питания, для которых установлен сбор в размере 10 %

Кроме того, налогом не облагают экспортную, то есть вывозимую за границу, продукцию.

Память калькулятора

Открытый на любом из ваших гаджетов калькулятор позволит производить вычисления и без подключения к Интернету. Для того чтобы калькулятор был всегда под рукой, удобным будет привязать его к любой из предпочитаемых вами соцсетей, для чего потребуется всего лишь кликнуть по опции «Сохранить калькулятор».

Очистить окно калькулятора можно кликом по кнопке «Сбросить». Если произведенные ранее расчеты важны для вас, то их вполне можно сохранить, кликнув на надпись «Копировать в буфер». Благодаря этой опции, впоследствии можно редактировать расчеты и переносить сохраненные в основные.

Пример расчета НДС

Для наглядности механизма определения НДС рассчитаем налог на примере предприятия ООО «Мех-Зам».

Пример 4.

Решение 4.

- Определяем налоговую базу. Для этого необходимо найти стоимость продукции без учета налога: 5000 * 3000 = 15 млн.рублей.

- Далее найдем размер НДС: 15 млн.рублей * 20% = 3 млн.рублей.

- Вычислим итоговую стоимость партии пуховиков: 15 млн.рублей + 3 млн.рублей = 18 млн.рублей.

- Найти сумму, подлежащую уплате покупателем за партию пуховиков с учетом НДС можно гораздо проще, без предварительного определения налога: 15 млн.рублей * 1,2 = 18 млн.рублей.

Пример 5.

- В первую очередь необходимо найти общую стоимость партии пуховиков: 2000 * 3000 = 6 млн.рублей.

- Далее определяем размер НДС: 6 млн.рублей / 120 * 20 = 1 млн.рублей.

- Найдем общую стоимость товаров без учета НДС: 6 млн.рублей – 1 млн.рублей = 5 млн.рублей.

- Сумму, подлежащую к оплате за партию пуховиков без НДС можно вычислить, без предварительного нахождения налога: 6 млн.рублей / 1,2 = 5 млн.рублей.

Калькулятор-онлайн и формула расчета для НДС 20%

Для расчета НДС от 20 процентов применяется тот же принцип, что и для подсчета прочих тарифов. Чтобы не ошибиться при сложении и вычислении суммы, рекомендовано воспользоваться современным сервисом ─ онлайн-калькулятором.

Что такое онлайн-калькулятор и как им пользоваться

Вычислитель суммарного размера налога на добавленную стоимость ─ онлайн-сервис, который работает в режиме подключения ПК к сети Интернет. Различные сайты предлагают опции, облегчающие труд бухгалтеров. Например:

- сохранение подсчетов;

- копирование итогового результата;

- выбор налогового тарифа;

- сумма прописью.

Последнее дополнение означает, что результат подсчета через онлайн-калькулятор НДС 20% прописывается буквенными символами.

Чтобы сделать расчет нужно:

- Ввести необходимую сумму в соответствующее поле.

- Выбрать налоговый тариф, в данном случае ─ 20%.

- Нажать кнопку «ОК» либо «Enter».

Сервисы предлагают различные виды калькуляторов: рассчитывающие от суммы и зачисляющие пошлину к сумме. Формулы для этих операций противоположны

При использовании вычислителя нужно обращать внимание на название

Как рассчитать налог по новой ставке (формула)

Несмотря на повышение ставки налога на добавленную стоимость, изменились только условия подсчета суммы. Формула, в которой описано, как посчитать НДС 20 от суммы, выглядит так:

НБ * Нст / 100, где

- НБ ─ налоговая база;

- Нст ─ налоговый тариф.

А чтобы вычислить пошлину из стоимости, в которую зачислен НДС, нужно:

Сн / 1,2 * 0,2, где

Сн ─ стоимость с учетом налога.

Пример расчета НДС по ставке 20%

Пример подсчета налога на добавленную стоимость по обновленной ставке ─ 20% от суммарного дохода.

Итоговый доход предприятия составил 120 350 рублей без налога, что является налоговой базой для подсчета.

120 350 * 20 / 100 = 24 070 рублей ─ НДС от суммы.

Дальше можно рассчитать итоговую сумму к оплате НДС.

- 120 350 + 24 070 = 144 420 рублей ─ суммарный итог с учетом НДС 20%.

- 120 350 * 1,2 = 144 420 ─ второй вариант исчисления итогового результата без вычисления показателя.

В декларации указывают показатели:

- цена без НДС ─ 120 350 рублей;

- НДС 20% ─ 24 0700 рублей;

- результат с НДС ─ 144 420 рублей.

Для расчета налогов по тарифам ─ 10% и 18% работает эта же схема. Разница в том, что показатели меняются соответственно цифрам 10 и 18.

Онлайн-калькулятор ─ удобный сервис для расчетов сумм пошлины. Чтобы обеспечить более точные результаты, можно проверять итог, используя указанные формулы.

НДС в том числе

В прошлом пункте уже была использована вторая схема, при которой можно найти НДС и процент на эту сумму. Здесь преимущественный акцент смещён на прибавление, который определяет конечную стоимость продукции. К сумме плюсуются полученные цифры.

Если обратимся к знакомому примеру исходя из проделанных манипуляций, представитель ПАО «Мир изделий» должен будет уплатить при отгрузке товара 347 289, 60 рублей и включить туда надбавку.

Трудностей при таком расчёте возникнуть не должно, так как имеется только одно действие. Если же вдруг необходимо проверить и обезопасить себя, стоит положиться на современные вычислительные специальные калькуляторы в онлайн, то есть для этого не нужно будет выходить даже из дома и провести операции в пару кликов.

Сравним для наглядности теоретические требования со случаем на практике. И не забываем, что необходима будет формула для расчёта НДС 20 процентов, которая была продемонстрирована выше.

Изначальная стоимость товара без НДС составляет 50 000. Затем узнаём, какая цена будет выставлена в СФ бухгалтером этой фирмы, то есть 50 000 умножаем на 0,2, получаем 10 000. Чтобы узнать общую сумму с НДС в том числе, прибавляем к 50 тысячам начисленный процент в размере 10 тысяч, в результате чего итогом становится 60 тысяч. Именно этот платёж нужно будет внести покупающей стороне поставляющей компании.