Как зарегистрировать ип

Содержание:

- Что нужно ИП для ведения бизнеса

- Шаг 1. Формируем пакет документов

- Открытие ИП: пошаговая инструкция по регистрации

- Сколько стоит открыть ИП с помощью посредника?

- Какую систему налогообложения выбрать при открытии ИП

- ШАГ 7. Выбираем систему налогообложения

- Какие нужны документы, чтобы открыть ИП?

- Шаг 2. Подаем документы

- Ответы на часто задаваемые вопросы

- Шаг 2. Выберите коды по ОКВЭД

Что нужно ИП для ведения бизнеса

Строго говоря, понятие «Учредительные документы ИП» не соответствует букве закона. ИП не учреждают, это лишь статус, который получает физическое лицо после регистрации в качестве предпринимателя. Но если проводить аналогию с юридическим лицом, то учредительные документы ИП – это те бумаги, которые доказывают, что вы стоите на налоговом учёте и работаете легально.

|

Документы для ИП |

|

|---|---|

|

Документ, удостоверяющий личность |

ИП действует от своего имени, его полномочия не надо подтверждать доверенностью, решением, приказом о назначении на должность и т.п. Чтобы ваши партнеры или госорганы убедились, что вы – это вы, надо предъявить паспорт российского гражданина. Иностранцы предъявляют паспорт иностранного образца или его нотариально заверенный перевод. Лица, оказавшиеся в России в поисках убежища, подтверждают свою личность по удостоверению беженца или свидетельству получившего временное убежище. |

|

Свидетельство ИНН |

Это доказательство постановки на налоговый учет. Индивидуальный налоговый номер у физического лица один. Если до момента открытия ИП его у вас не было, то свидетельство выдадут после регистрации предпринимателя. Если же ИНН присвоен ранее, то его надо указывать в форме Р21001. |

|

Свидетельство о госрегистрации ИП |

Подтверждение того, что гражданин зарегистрирован в качестве предпринимателя. В нём указывается номер ОГРНИП и дата внесения в госреестр соответствующей записи. С 2017 года свидетельство о регистрации ИП больше не выдается. Вместо него предпринимателю направляется форма Р60009. |

|

Выписка из ЕГРИП |

ЕГРИП – это государственный реестр индивидуальных предпринимателей. В листе записи содержится полное имя ИП, паспортные данные, коды ОКВЭД. Перед заключением сделки контрагенты требуют свежую выписку (не позднее месяца), которую на бумажном носителе выдает только ИНФС. Есть и другой способ установить, что сведения про ИП внесены в реестр. Сервис ФНС позволяет получить сокращённый вариант листа записи (без паспортных данных), зато это можно сделать онлайн и без оплаты. |

|

Коды статистики |

Информация о присвоении субъекту предпринимательства и статистических кодов (ОКАТО, ОКТМО, ОКФС, ОКОПФ). Коды необходимы при открытии счёта в банке, заполнении платёжек, сдачи отчётов и др. |

|

Уведомление о постановке на учет в фондах |

Первоначально Пенсионный фонд самостоятельно регистрирует страхователя по информации ИФНС. После найма работников ИП надо дополнительно становиться на учет в качестве работодателя в ПФР и ФСС. |

Шаг 1. Формируем пакет документов

- Заявление по форме Р21001.

-

Документ, удостоверяющий личность, и его копия.

Паспорт гражданина РФ.

Паспорт иностранного гражданина и его перевод, заверенный у нотариуса.

Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории РФ по существу.

Вид на жительство в РФ.

Удостоверение беженца.

Разрешение на временное проживание в РФ.

Свидетельство о предоставлении временного убежища на территории РФ.

Свидетельство о рождении, выданное уполномоченным органом иностранного государства.

Полный перечень документов в Приказе ФНС.Нотариально удостоверенное согласие обоих родителей, усыновителей или попечителя на осуществление предпринимательской деятельности.

Свидетельство о заключении брака несовершеннолетним.

Решение органа опеки и попечительства или суда об объявлении несовершеннолетнего полностью дееспособным. - 800 рублей на оплату госпошлины или 1300 рублей на оформление электронной подписи.

- Заявление о переходе на упрощенную систему налогообложения (УСН). Не обязательный документ.

Заявление Р21001

Где заполнить

-

Онлайн в сервисе налоговой.Для доступа к сервису нужна

По анонимным заявлениям проверки не проводят. Занимает 5 минут, потребуется электронный адрес.регистрация

или пароль от сайта госуслуг. Сервис автоматически расставит заполненные данные по клеткам заявления, сверит номер паспорта с базой УВД, заполнит индекс и ИНН. - В Exel или pdf. Скачайте бланк Заявления. Заполняйте по требованиям налоговой, иначе ИП не зарегистрируют. Узнать Ваш ИНН можно тут.

Образцы заполнения: для гражданина РФ, для иностранца.

Адрес ИП

Ваша прописка определяет, в какую налоговую инспекцию подавать документы.

В заявлении укажите адрес

Регистрации по месту жительства

из паспорта

Если постоянной прописки в России нет, то пишите адрес

Регистрации по месту пребывания в России.

временной

Некоторые специально выписываются с постоянного места жительства, чтобы зарегистрировать ИП в нужной налоговой, по месту временной регистрации.

Олег временно зарегистрирован в Москве, а прописан в Ярославле. Зарегистрировать ИП в Москве он не сможет. Олег выписался из ярославской квартиры. Теперь ИП в Москве ему откроют. Дополнительно к копии паспорта надо будет приложить копию Свидетельства о временной регистрации.

Номера ОКВЭД

ОКВЭД

Номера удобно выбирать при заполнении заявления онлайн в сервисе налоговой.

Всегда можно «подсмотреть» ОКВЭДы у коллег. Забейте ФИО или ИНН вашего конкурента на сайте налоговой. И посмотрите виды деятельности в его выписке из ЕГРИП.

Для регистрации выберите один основной вид деятельности и дополнительные. В номере должно быть 4 и более цифр.

Основной ОКВЭД важен для ИП с работниками. По нему считают страховой тариф для зарплат.

Например. ОКВЭД 47.22. Торговля розничная мясом. Страховой тариф — 0,2%. ОКВЭД 77.39.27 Аренда торгового оборудования. Страховой тариф 3,4%.

Не пишите много дополнительных ОКВЭД. Достаточно 5-15 номеров. За несоответствие заявленных ОКВЭД реальной деятельности штрафуют редко.Максимальный штраф — рублей.

За 15 лет работы у меня был только один такой случай. ИП год игнорировал письма налоговой о смене ОКВЭД. Через год ему назначили «предупреждение», даже не штраф.

Некоторые виды деятельности можно указать при регистрации, но заниматься ими сможете только после получения лицензии:

- частная сыскная деятельность,

- турагентство,

- перевозка пассажиров автотранспортом.

Есть запрещенные для ИП виды деятельности. Если их указать, в регистрации окажут. Например,

- производство и продажа алкоголя (ИП разрешена только торговля пивом),

- частная охранная деятельность,

- авиаперевозки, космическая деятельность.

Заявление о переходе на УСН

Это не обязательный документ. Он нужен, если решите применять упрощенную систему налогообложения (УСН).

Заявление можно подать сразу с документами на открытие ИП или в течение 30 дней после.

заявления.

Образцы заполнения: доходы минус расходы, доходы.

Открытие ИП: пошаговая инструкция по регистрации

Ниже я представлю вам пошаговую инструкцию о том, как самостоятельно открыть ИП в 2016 году.

Шаг 1 — Проверить наличие ИНН

В случае если вы меняли фамилию, имя или отчество и не сменили ИНН, обязательно сделайте это. Если у вас нет ИНН, обязательно обратитесь в территориальный налоговый орган с заявлением и получите ИНН в течение 5 рабочих дней.

Шаг 3 — Определиться с основными видами деятельности (ОКВЭД)

Видов экономической деятельности можно указать сколько угодно, в листе заявления

А их помещается 57, но важно помнить, что некоторые виды экономической деятельности подлежат обязательному лицензированию и/или сертификации, так же некоторые виды деятельности не попадают под некоторые специальные режимы налогообложения, такие как ЕНВД и ПСН

Шаг 4 — Заполнить заявление на регистрацию ИП по форме — Р21001

Скачать заявление по форме Р21001 вы можете по этой ссылке. Далее заполняете эту форму, распечатываете и подписываете.

Шаг 6 — Подать заявление в налоговый орган

Далее вам необходимо прийти в налоговый орган по месту вашей прописки, уточнить у администратора в какое окно вам обратиться, дождаться своей очереди и подать заявление.

В течение 3-х рабочих дней вы получите Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя.

Хочется подробнее остановиться на моменте заполнения заявления по форме Р21001.

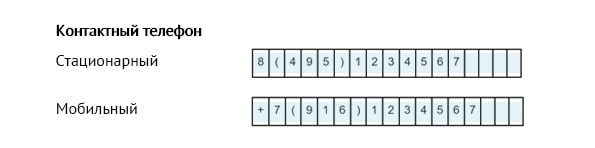

Важный момент! Лист Б заполняется уже в самой налоговой в присутствии сотрудника, кроме пункта “контактный телефон”.

Если вы собираетесь заполнять заявление от руки, то делается это только черной гелиевой ручкой и заглавными печатными буквами. Если с помощью компьютера, то только заглавными буквами, как в образце.

Иметь печать для ИП не обязательно, но, я считаю, что лучше, если она у вас будет. Для того, что бы ее сделать, вам необходимо обратиться в фирму по изготовлению печатей с паспортом, свидетельством о государственной регистрации физического лица в качестве индивидуального предпринимателя и ИНН. Сроки изготовления у всех фирм разные: от 1 часа до нескольких дней.

Если вы планируете производить расчеты безналичным способом, советую вам открыть расчетный счет для ИП. Прежде чем совершить данное действие проведите мониторинг банков по состоянию процентных ставок годовых, стоимости содержания и открытия расчетного счета и выберите для себя оптимальный банк. Документы для открытия расчетного счета те же, что и для печати.

Вот мы с вами и рассмотрели алгоритм оформления ИП. Однако вы можете зарегистрировать ИП и с помощью онлайн-сервиса “Мое дело” .

О том, как это сделать, смотрите в данном видеоролике:

Примечание: В настоящее время интерфейс сервиса “Мое дело” видоизменился, однако основной алгоритм регистрации остался прежним.

Сколько стоит открыть ИП с помощью посредника?

В случае если вы хотите минимизировать риски отказа в регистрации или у вас нет времени на самостоятельную регистрацию ИП, вы можете прибегнуть к услугам регистраторов (специалистов юридических фирм). Они могут оказать вам содействие в открытии ИП от консультации до регистрации ИП под ключ, когда от вас требуется только представить все необходимые сведения и поставить свою подпись на заявлении и доверенности, а все остальные необходимые действия (подготовку, подачу документов и т.д.) совершит специалист.

Безусловным плюсом в этом варианте будет экономия своего времени, а также гарантия того, что регистрация ИП пройдет успешно.

Но в этом случае возникают и дополнительные расходы. Их размер зависит от объема предоставленных вам услуг. Если помощь ограничится только консультацией о том, как заполнить заявление на регистрацию, какие документы нужно подать, в какой орган обратиться, то за это придется заплотить всего несколько сотен рублей. Примерно столько же будет стоить и заполнение заявления на регистрацию ИП специалистом юридической фирмы.

Если же вас заинтересует регистрация ИП под ключ, то размер расходов может увеличиться до нескольких тысяч (как правило, не более 5 тысяч рублей). В этом случае регистратор подготовит и подаст документы на регистрацию за вас по доверенности. А также в зависимости от вашей с ним договоренности окажет содействие в получении печати, открытии расчетного счета, подготовке и подаче заявления о переходе на УСН и т.д.

Сколько стоит открыть ИП по почте?

Направление документов на регистрацию по почте иногда бывает целесообразным. Например, в случае, когда у вас есть время, но нет желания стоять в очередях в налоговую инспекцию. При этом тратиться на услуги посредников вы тоже не хотите. Направив документы по почте заказным письмом с описью вложения, вы избегаете необходимости посещать налоговый орган, чтобы подать и получить документы о регистрации. Однако время регистрации в этом случае увеличивается на время пересылки почтовой корреспонденции.

Расходы на регистрацию ИП также несколько возрастают на несколько сотен рублей. Нужно будет заверить у нотариуса свою подпись на заявлении о регистрации ИП, а также копии прилагаемых документов, оплатить на почте заказную корреспонденцию.

Сколько стоит открыть ИП через интернет?

Налоговая служба развивается в направлении предоставлению государственных услуг физическим и юридическим лицам через интернет. На сайте ФНС сейчас имеется несколько сервисов для этих целей, в том числе и возможность регистрации ИП электронно. Плюсы такой регистрации очевидны. Прежде всего, быстрота (интернет — не почта России) и экономия своего времени (не нужно идти в налоговую и стоять в очередях).

Тем временем, в электронной регистрации появился еще один плюс. С 2019 года она стала бесплатной.

Итак, теперь вы представляете, сколько стоит открыть ИП. В зависимости от выбранного варианта ваши расходы составят от 800 до 3000 — 4000 рублей. При этом если вы безработный, то вам не помешает обратиться в орган занятости населения и поинтересоваться по поводу возмещения расходов на открытие ИП по программе поддержки предпринимательства.

В заключение отмечу, что регистрация ИП стоит не дорого, однако в дальнейшем придется нести обязательные расходы (налоги, страховые взносы и т.д.). Но есть и хорошие новости. С 2015 и до 2021 года начинающим предпринимателям предоставляют налоговые каникулы. В следующем видео вы можете узнать об этом больше.

Подробнее о том, что следует знать начинающему предпринимателю .

Какую систему налогообложения выбрать при открытии ИП

Существует несколько вариантов уплаты предпринимателями налогов в бюджет. Рассмотрим подробнее каждую систему.

Упрощенная система налогообложения для ИП

Когда применяется:

- при доходах, ограниченных суммой в 150 млн. руб.;

- если среднесписочная численность сотрудников за отчетный налоговый период не превышает 100 человек;

- если остаточная стоимость основных средств не больше 150 000 000 рублей.

Кстати, ИП, работающие по упрощенной системе, смогут учитывать в качестве расходов те затраты, которые возникли в связи с оценкой соответствия сотрудников профессиональным стандартам.

Общий режим налогообложения для ИП

Ограничения по условиям применения отсутствуют.

Особенности общего режима налогообложения:

- ИП уплачивает: НДС, НДФЛ, налог на имущество физических лиц;

- дополнительные обязательные взносы и платежи – страховые отчисления, экологические сборы, транспортный налог и др.;

- база для исчисления налогов – прибыль;

- страховые взносы – учитываются в расходах, налоговую базу не уменьшают;

- сроки подачи налоговых деклараций – каждый месяц, каждый квартал, по итогам года;

- ККТ – должна применяться;

- бухгалтерский учет – ИП не ведет;

- книга учета – ИП заполняет налоговые регистры.

В какие сроки уплачиваются налоги:

- НДС – три платежа (вносятся не позднее 25 числа в каждом месяце, следующем за кварталом);

- налог на имущество организаций уплачивается в периоды, установленные законами субъектов РФ;

- декларация по форме 3-НДФЛ подается в соответствии с налоговым законодательством – 3 раза в год в установленные законом периоды.

Единый налог на вмененный доход

Главное удобство состоит в возможности совмещения ЕНВД с упрощенной и общей системой налогообложения. Переход на режим ЕНВД возможен в течение года.

При каких условиях применяется:

- если данная система предусмотрена в муниципальных образованиях, где ИП ведет свою деятельность;

- виды деятельности ИП предусматривают применение налога;

- ИП не является крупнейшим налогоплательщиком;

- среднесписочная численность сотрудников не больше 100 человек;

- доля участия в уставном капитале ИП сторонних организаций не превышает 25 %;

- налог не может применяться, когда организация платит ЕСХН и реализует свою сельхозпродукцию через собственные объекты общепита и торговли;

- нельзя применять к видам деятельности, за которые взимается торговый сбор.

Особенности ЕНВД:

- ИП платит: единый налог на вмененный доход по общей ставке 15 %;

- база для исчисления налога – вмененный доход;

- страховые взносы – уменьшают налог (не более чем на 50 %);

- подача налоговых деклараций – каждый месяц, каждый квартал, по итогам года;

- сроки уплаты – по итогам каждого квартала;

- ККТ – применение не обязательно (исключение – организации, занимающиеся продажей алкоголя);

- бухгалтерия – ИП не ведет;

- книга учета – ИП не ведет.

Согласно Федеральному закону от 29.09.2019 № 325-ФЗ, с 2020 года под уплату ЕНВД не попадают такие виды деятельности, как продажа лекарств, обуви, одежды и меха.

Целесообразно заранее сменить налоговый режим, так как по новым нормам (абз. 12 ст. 346.27 Налогового кодекса в новой редакции) реализация лекарственных препаратов, одежды и прочих изделий из меха в целях ЕНВД не включается в розничную торговлю.

Согласно разъяснениям Минфина (письма от 22.07.2019 № 03-11-11/54493 и от 22.07.2019 № 03-11-11/54469), право применения ЕНВД по отношению к розничной торговле другими товарами, подлежащими обязательной маркировке, не ограничивается новыми положениями закона.

Однако из текста самого закона следует иной вывод. Продав лекарства, обувь, одежду и прочие изделия из меха, ИП, использующий вмененный налог, утратит право на ЕНДВ и перейдет на общий режим с начала того квартала, в котором такие товары были проданы (п. 2.3 ст. 346.26 Налогового кодекса в новой редакции). Другими словами, ИП или фирма не смогут сохранить вмененку по розничной торговле.

С 1 января 2021 года в РФ полностью отменяется единый налог на вмененный доход. Соответствующий закон уже принят.

Патентная система налогообложения

При каких условиях применяется:

- оформить патент может только ИП;

- возможна лишь для определенных видов деятельности;

- применима для ИП с численностью сотрудников не более 15 человек;

В какие сроки уплачивает открытое ИП налог по патентной системе:

- ИП, оформившие патент на срок 1–5 месяцев, вносят единовременный платеж до окончания действия патента;

- ИП, оформившие патент на срок 6–12 месяцев, делают два платежа:

- первый – в течение 90 календарных дней с даты начала действия патента (1/3 от его стоимости);

- второй – итоговый взнос не позднее даты окончания срока действия патента.

ШАГ 7. Выбираем систему налогообложения

Налоговый режим или система налогообложения – это определенный порядок уплаты налогов. Для ИП в России существует несколько налоговых режимов, отличающихся налоговой нагрузкой, отчетностью и ограничениями деятельности. Неправильный выбор системы налогообложения на старте может существенно повлиять на снижение получаемой прибыли от бизнеса.

Самой популярной системой налогообложения у начинающих предпринимателей является УСН. Если вы используете наш сервис для подготовки полного комплекта документов для регистрации ИП, то на 3 шаге вы можете выбрать УСН 6% или 15%, и сервис подготовит уведомление о переходе на упрощенку вместе с остальными документами. В большинстве инспекций запрашивают два экземпляра уведомления, но некоторые ИФНС требуют три. Один экземпляр вам выдадут обратно с отметкой налоговой инспекции.

Сервис подготовки документов для регистрации ООО и ИП, а также сами документыпредоставляются абсолютно бесплатно в любом количестве и без каких-либо ограничений

Для расчета налоговой нагрузки на разных режимах рекомендуем обращаться к профессионалам. Наши пользователи имеют уникальную возможность получить бесплатную часовую консультацию по выбору налогового режима от специалистов 1С:

Более подробную информацию о налогах ИП, а также о страховых взносах ИП (с примерами, с образцами документов и рекомендациями), читайте в соответствующих статьях: налоги ИП 2021 и страховые взносы ИП 2021

Какие нужны документы, чтобы открыть ИП?

Что же делать дальше? Какие для этого нужно подготовить документы?

На самом деле, никаких, кроме паспорта.

Если говорить простым языком: паспорт в руки и вперед – а на месте вам уже объяснят, что заполнять, где платить, куда относить.

Общий список документов, которые нужны для открытия ИП, выглядит так:

- заявление от гражданина, которое пишется по определенной форме, подписывается им же и обязательно после заверяется у нотариуса;

- копия паспорта гражданина;

- квитанция, подтверждающая факт оплаты установленной государственной пошлины.

Пошаговая инструкция: как открыть ИП?

Деловые люди ценят конкретику.

Если вам нужно меньше слов, больше точных указаний, однозначно понадобиться приведенная ниже инструкция.

Это пошаговый мануал: что нужно для открытия ИП:

Первый шаг, естественно – пойти в налоговую инспекцию.

Там вам дадут тот самый бланк, что указан выше в списке необходимых документов.

Выберите соответствующий код деятельности ОКВЭД.

Их много и разобраться, на первый взгляд, сложно.

Потому ниже в этой статье мы разберем, как выбрать код, подробнее.

Заполните выданный в налоговой бланк, при этом внимательно следите за точностью данных.

Кстати, даже помарки недопустимы.

Так что будьте аккуратны и старательны.

Важное, но очевидное уточнение: пишите только настоящие данные.

Если вы попытаетесь что-то скрыть или приукрасить, хуже будет только вам.

Готовое заявление вы должны заверить своей подписью, а потом еще заверит у нотариуса.

Без соответствующей печати рассматривать документы в налоговой не будут.

Следующий шаг – взять в налоговой инспекции еще одну форму, на этот раз о переходе на «упрощенку» и заполнить его.

Сделать это важно в течение 30 дней.

Возьмите и заполните квитанцию о том, что стандартная государственная пошлина была оплачена (800 рублей).

При этом тщательно проверьте указываемые реквизиты.

Финальный «аккорд» — зарегистрироваться в той налоговой, которая относится к вашему месту фактического проживания.

Причем, необязательно отправляться туда. Документы можно отправить по почте.

Осталось последний раз навестить инспекцию и получить подтверждение того, что вы смогли открыть ИП.

Кроме реального свидетельства, подтверждение о постановке на учет также придет вам по почте.

Немалое число предпринимателей на этом останавливается

Но стоит сделать еще кое-что, после открытия ИП: заказать печать и открыть расчетный счет.

Принимайте поздравления! Вы стали законным индивидуальным предпринимателем.

Как выбрать код ОКВЭД, чтобы открыть ИП?

Но и выбирать только один вас не заставляют.

Просто первый указанный код будет считаться вашей основной предпринимательской деятельностью.

Но также вы можете полноценно и равноправно работать по всем остальным указанным при регистрации кодам.

Хотя чаще всего их выбирают, скажем так, «про запас».

Так что вариант «указать, но не использовать» тоже имеет право на существование.

Возможно, какие-то не актуальны для вас сейчас, но пригодятся в будущем. А если вы решите добавлять их уже впоследствии, столкнетесь с необходимой уплаты пошлины.

Однако бездумно их указывать не следует.

Каждый код ОКВЭД относится к своей системе налогообложения (это может быть общий режим, упрощенка или ЕНВД). Отличия могут появиться даже в зависимости от региона ведения предпринимательской деятельности.

Если вы решаете, как открыть ИП, чтобы узаконить фрилансерскую деятельность, не переживайте: все виды такой работы попадают под упрощенную систему налогообложения.

Точнее, для них можно подобрать соответствующие коды.

Если вы всерьез задались целью открыть ИП,

вам будет полезно также просмотреть следующее видео:

Как открыть ИП иностранному гражданину?

Причем, процедура регистрации будет не особо отличаться от стандартной, которую проходят граждане Российской Федерации.

Для того чтобы иностранному гражданину открыть ИП, нужно иметь любой документ, закрепляющий за вами адрес жительства в РФ.

Это может быть временная прописка или вид на жительство.

Именно относительно данного адреса вас определят в конкретную налоговую инспекцию.

А вот если никаких документов этого типа у вас нет, открыть ИП не получится.

Скорее всего, после прочтения статьи у вас не осталось вопросов, что нужно для открытия ИП.

Процесс этот действительно очень простой и не стоит долгих откладываний и размышлений.

Регистрируйтесь по законодательству – так будет спокойнее.

А кроме того, вы с гордостью и полноправно сможете называть себя индивидуальным предпринимателем.

Шаг 2. Подаем документы

Из дома (с любого компьютера)

3 дня

- Получите личную электронную подпись в ближайшем удостоверяющем центре.Флэшку с ЭП оформляют по паспорту и СНИЛС.ЭП потом пригодится для отправки отчетности с сайта налоговой, подачи документов в суд, в госорганы. Оформить ЭП за час (от 1300 рублей).

- Установите на компьютер программу Крипто-про. Достаточно бесплатной демо-версии.

Как подать

Госпошлину платить не надо, она составляет 0 рублей. Отсканируйте или сфотографируйте: Заявление о переходе на УСН,

Паспорт.

Развороты с фотографией (стр.2-3) и развороты с пропиской (стр. 5-12). Не сканируйте пустые страницы, без штампов о прописке.

Сохраните картинки

в формате Tif.

Формат изображения BW, разрешение 300*300dpi, глубина цвета 1 бит, формат готового файла многостраничный TIF, все листы паспорта сканируются в один файл.Это требование налоговой.

В сервисе налоговой подпишите электронной подписью и отправьте:

- Заявление Р21001,

- Паспорт,

- Заявление на УСН.

В налоговую или МФЦ

3-5 дней

Найдите вашу налоговую с помощью сервиса.

Для поиска потребуется адрес. Используйте тот, что написали в заявлении Р21001. Нужная инспекция будет указана под заголовком «Налоговый орган, осуществляющий регистрацию индивидуальных предпринимателей».

Документы принимает не каждая ФНС, а только занимающаяся регистрацией. Например, на всю Москву это ИФНС 46.

Любой

Многофункциональный центр

МФЦ

Например, в МФЦ Ярославля какое-то время принимали только жителей этого города. Сейчас — всей области.

На прием можно записаться заранее. Обычно предварительная запись есть на сайте налоговой или МФЦ, на сайте Госуслуги, в терминале самообслуживания в зале налоговой или МФЦ.

Как подать

Заплатите госпошлину 800 рублей.Квитанцию на оплату формирует сервис налоговой

Обратите внимание на КБК. Он разный при подаче через МФЦ и через ФНС.Если откажут в регистрации, то госпошлина не сгорит

В течение документы можно подать еще раз, без повторной оплаты пошлины.

Есть МФЦ, где реализовано электронное взаимодействие с налоговой. В них не надо платить госпошлину и делать копии паспорта. Спросите о госпошлине в вашем МФЦ.

СдайтеЗаявление Р21001,

Копии

паспорта,Развороты с фотографией (стр.2-3) и развороты с пропиской (стр. 5-12). Не копируйте пустые страницы, без штампов о прописке.

Квитанцию об оплате госпошлины 800 рублей,

Заявление о переходе на УСН (принимает только налоговая, МФЦ не возьмет),

Потребуется показать оригинал паспорта.

Ответы на часто задаваемые вопросы

Ниже ответим на те вопросы, которые чаще всего задают предприниматели на стадии регистрации бизнеса.

В какую налоговую инспекцию нужно обращаться?

В каждом регионе имеются специально уполномоченные для регистрации ИП налоговые инспекции. Обращаться за регистрацией необходимо туда, но у вас должна быть прописка в том регионе, где вы будете подавать документы.

При формировании документов в нашем сервисе, мы автоматически показываем адрес вашей регистрирующей налоговой.

Если же вы регистрируете ИП с бесплатной услугой специалиста, то документы в нужную налоговую подаются онлайн и не нужно никуда ходить.

Сколько времени займёт процедура регистрации?

Сроки, в течение которых происходит процедура регистрации, составляет 3 рабочих дня. Дата подачи и выдачи документов в подсчёт не входит. В общей сложности на практике регистрация занимает 5 дней с учётом дня подачи и получения готовых бумаг.

Кто может быть заявителем при регистрации ИП

Подать заявление на регистрацию физического лица в качестве ИП может дееспособный гражданин — сам владелец бизнеса — или его представитель по доверенности, оформленной нотариально. Зарегистрировать ИП может и несовершеннолетний, но с согласия его родителей, оформленного у нотариуса.

Следует знать, что закон устанавливает запрет на регистрацию ИП целому кругу лиц.

Не может оформить ИП:

- госслужащий;

- иностранный гражданин, не имеющий разрешение на проживание и работу на территории РФ;

- военнослужащий;

- сотрудник силовых ведомств, суда, прокуратуры.

Причины отказа в открытии ИП

ФНС может отказать в регистрации ИП. Основания для отказа:

- физлицо уже имеет статус индивидуального предпринимателя;

- заявителю запрещено по суду заниматься предпринимательской деятельностью;

- вид планируемой деятельности не разрешён для ведения в форме ИП;

- заявитель ранее был зарегистрирован в качестве ИП и был признан банкротом;

- физлицо не смогло правильно заполнить заявление (есть ошибки, помарки, исправления);

- заявитель недееспособен;

- заявление подано не в тот регистрирующий орган.

Порядок ведения бухгалтерии ИП и сдача отчётности

Сразу же рекомендуем вам пользоваться специальными сервисами по ведению бухгалтерии и сдачи отчетности: «Мое дело» или «Эльба»! Сервисы будет считать все автоматически, вы не допустите ошибок, не получите штрафов и сэкономите время!

Законодательство разрешает индивидуальным предпринимателям не вести бухучёт, а делать запись фактов своей финансово-хозяйственной деятельности в «Книге доходов и расходов» (КУДиР). Порядок её ведения зависит от применяемой системы налогообложения. Так, если ИП выбрал УСН «Доходы», то в книге поквартально заполняется часть, предназначенная для отражения поступающей выручки. Все занесённые доходы облагаются по ставке 6%.

Если применяется режим УСН «Доходы минус расходы», то в книге заполняются все её части в поквартальной разбивке. В случае превышения доходов над расходами ИП получает прибыль, которая облагается ставкой в 15%. В некоторых регионах ставка может быть понижена по распоряжению местных властей.

Полученные и в том, и другом случае суммы — это авансовые платежи по УСН, перечисляемые по истечении каждого квартала. Декларация по УСН представляется по итогам года.

Выбрали налоговый режим ЕНВД? Будьте готовы делать расчёты, налоговые платежи и представлять декларацию ежеквартально. Налог рассчитывается по формуле:

В свою очередь, схема для определения налоговой базы выглядит следующим образом:

Ставка равна 15%. Оплачивать нужно до 25 числа месяца, следующего за отчётным кварталом.

Предприниматели, применяющие общую систему налогообложения, по итогам отчётного периода (календарного года) представляют декларацию о доходах 3-НДФЛ и при наличии прибыли уплачивают 13%.

И наконец, патентная система налогообложения. Тут всё просто — покупаете патент на 3, 6 или 12 мес. Предприниматели на патенте не сдают деклараций, но ведут учёт доходов в «Книге учёта дохода по ПСН». Но виды деятельности, на которые распространяется ПСН сильно ограничен.

Независимо от системы налогообложения все ИП-работодатели в полном объёме ведут расчёты с работниками и сдают в установленные сроки необходимую отчётность:

- СЗВ-М;

- СЗВ-стаж;

- сведения о среднесписочной численности работников;

- 2-НДФЛ;

- 6-НДФЛ;

- РСВ;

- 4-ФСС.

Перейти к услуге

Перейти в сервис

Шаг 2. Выберите коды по ОКВЭД

При заполнении заявления вы наверняка обратите внимание на раздел, включающий в себя сведения о деятельности предпринимателя. В этом разделе вам будет предложено внести коды деятельности (основной и дополнительные) согласно ОКВЭД

На первый взгляд задача может показаться достаточно трудной, поскольку в классификаторе кодов много и не всегда понятно, какой подходит именно вам. Мы советуем при выборе кодов опираться на следующее:

- вносите ту деятельность, которой решили заниматься прямо после регистрации ИП, в качестве основной, и те виды, которые вы готовы рассмотреть в качестве альтернативы, как дополнительные коды;

- указывайте коды точно: если вы выбрали какой-то налоговый режим, но не укажете необходимые коды, в переходе на него будет отказано;

- указывайте более общие коды, чтобы не прописывать каждый вид деятельности отдельно (коды вида ХХ.ХХ).

На нашем сайте мы собрали для вас информацию по самым распространенным видам деятельности, а наш специальный сервис поможет вам подобрать коды быстро и без затрат времени.